34家A股上市银行三季报本周扎堆亮相 聚焦业绩、资产质量保卫战

来自: 北京商报

随着经济复苏和监管放宽大型中资利润负增长要求等利好消息释放,上市银行三季度成绩单成为市场关注焦点。截至目前,平安银行、上海银行已发布三季度数据,10月26日,北京商报记者根据三季报预计披露时间梳理发现,剩余34家A股上市银行三季报将于本月26日开始陆续亮相,其中,有26家银行将扎堆在两日内晒出成绩单,6家国有银行“巨无霸”业绩情况更是集中披露。分析人士指出,银行业绩的整体性复苏尚未到来,资产质量风险尚未完全释放,中小银行或将加大拨备力度,做实资产分类,这也将拖累部分中小银行利润数据。值得关注的是,个人贷款资产质量改善拐点已经显露,四季度消费旺季的到来将加速银行个贷业务增长。

利润整体性复苏尚未到来

10月21日,平安银行率先披露三季报。财报显示,今年前三季度,该行实现营业收入1165.64亿元,同比增长13.2%;归母净利润223.98亿元,同比下降5.2%,不过,这一降幅较上半年的11.2%收窄6个百分点,三季度该行单季归母净利润同比正增长6.1%。

上海银行紧随其后,于10月23日发布三季报。与平安银行相反,上海银行三季度受拨备计提加大影响,单季净利润增速转正为负。财报显示,今年前三季度,上海银行实现营业收入375亿元,同比下降0.91%;归母净利润151亿元,同比下降7.99%,较上半年3.9%的正增长大降11.89个百分点。与此同时,该行计提信用减值损失金额同比增长19.84%,大大超过上半年3.28%的同比增速。北京商报记者就上海银行净利润增速转负的原因及该行拨备计提力度是否会在四季度延续等问题采访该行,但截至发稿前尚未收到回复。

麻袋研究院高级研究员苏筱芮表示,三季报中,将会有更多类似平安银行净利润负增长大幅收窄、上海银行净利润增速由正转负的业绩反转上演,不同类型的银行在净利润增速表现上将出现分化。

根据银保监会此前披露的数据显示,今年上半年,国有大行、股份制银行、城商行、农商行净利润同比分别下降12%、8.5%、2.1%、11.4%。苏筱芮指出,从该数据来看,城商行队伍在加大不良计提、做实资产分类的工作上仍有提升空间。“上海银行净利润增速由正转负,正是做实资产的具体体现,预计三季度上市城商行队伍将与上海银行保持一定程度的趋同风格。”

中国(香港)金融衍生品投资研究院院长王红英也认为,银行业整体性复苏尚未到来,三季报业绩将呈现两极分化。例如,平安银行作为位于广东、江苏等经济发达地区的银行典型代表,得益于这些地区对内贸易、全球贸易双反弹导致业绩出现恢复增长,而一些经济欠发达地区的中小银行,在三季度出现业绩由正转负的可能性非常大。

此外,他表示,在让利实体经济的监管导向下,工商银行等国有大行业绩在今年上半年放缓,但进入四季度或者到明年,中国经济整体出现实质性复苏以后,这类银行业绩增速就会快速显现。

值得注意的是,在盈利能力方面,平安银行三季度净息差出现较大幅度收窄。财报显示,平安银行前三季度净息差为2.56%,同比减少6个基点,三季度单季净息差为2.48%,环比收窄11个基点。上海银行净息差则持平。对此,分析人士普遍认为,在货币政策走向稳健、利率市场化水平进一步提高的背景下,银行净息差承压情况有望较快得到改善。

不良率拐点尚不明显

疫情“黑天鹅”影响下,银行资产质量劣化情况受到监管部门和市场关注。从已发布的两份银行三季报来看,银行不良贷款率尚未出现明显拐点。

平安银行三季报显示,截至9月末,该行不良贷款率1.32%,较6月末大幅收窄33个基点,这主要是由于该行在三季度加大了不良资产的核销力度。今年前三季度,平安银行核销不良资产404.02亿元,其中,三季度单季核销不良资产210亿元,超过上半年核销总额。从新增不良贷款方面来看,根据国泰君安银行团队计算,该行三季度不良贷款生成率为2.08%,较上半年微升3个基点。

上海银行三季度末不良贷款率则出现走高,较2019年末上升6个基点至1.22%,较上半年上升3个基点;但该行关注类贷款占比较2019年末下降9个基点至1.79%,较上半年下降16个基点。

王红英指出,目前银行资产质量已经趋于稳定,但从整体经济周期来看,国内GDP仍处于调整阶段,在此过程中,由于市场需求下降,企业、尤其是中小微企业出现结构性的经营好转还没有到达时点,企业经营风险还没有得到完全规避,这给银行资产质量造成了压力,同时也是监管要求银行加大拨备计提与不良核销力度的原因。

加大核销力度或将成为银行三、四季度不良率改善的主要因素。10月22日,银保监会副主席梁涛披露,前三季度银行业共处置不良贷款1.73万亿元,新提取贷款损失准备金1.54万亿元,同比增长15%。此前银保监会预计今年银行业将处置不良贷款3.4万亿元,可见银行四季度不良资产处置压力仍然较大。

苏筱芮表示,预计不少银行三、四季度将像平安银行一样加大不良核销。她指出,“今年银行业的低业绩基数、低估值是普遍现象,银行加大不良资产处置力度不仅仅响应监管要求,还能为下一年业绩奠定良好基础”。

个贷业务或现复苏性增长

今年上半年,银行个人贷款成为受疫情影响劣化最为严重的资产,尤其信用卡业务不良贷款率抬头最为明显。但多家银行在半年报中对下半年信用卡资产质量作出积极预期。中信银行半年报显示,该行4月起,信用卡新逾期客户比率出现下降,该行预计下半年信用卡贷款质量整体可控。招商银行行长田惠宇也在中报业绩发布会上表示,零售资产质量有望在下半年得到改善。

从已发布的平安银行、上海银行三季报来看,银行零售资产质量改善预期有望落地。财报显示,截至9月末,平安银行信用卡不良率2.25%,较6月末减少0.1个百分点;上海银行信用卡不良率1.8%,较6月末减少0.04个百分点。

对此,苏筱芮表示,随着大环境的整体复苏,银行个贷资产质量缓解已成大局,部分应对及时的银行将迎来拐点。同时,她指出,银行上半年在个贷方面的收紧有望在近期放开。“随着‘双11’年度购物狂欢节的来临,各种‘提额大战’不可避免,银行若不放开相关业务,以蚂蚁、京东、美团等为代表的互联网巨头将利用其电商生态及旗下信用支付产品占领消费金融的高地。”

王红英也表示,高收益的零售业务始终是银行的重要收入来源之一,同时在民间融资渠道,例如P2P得到大幅收缩的监管环境下,银行零售端贷款弥补这部分的空缺,也是完善金融信贷体系的一个重要手段,因此,预计四季度银行个贷业务将会出现结构性增长。“再加上元旦、春节消费旺季的来临,未来银行整体对个贷业务的放宽将是一个大概率的事件。”他补充。

节前货币基金集中限购 莫错过货币基金“假期红包”

来源:中国网财经中国网财经9月23日讯(记者张明江)中秋、十一合体,8天超长假期已在眼前,但因为疫情,今年绝大多数人对假期都无感,但不少喜宴也因为疫情都集中在这个假期,不少人一个月的工资恐怕就此打了水漂。因此,巧用8天超长假期理财,就可以让手里的闲钱赚点“加班费”,不错,就是货币基金。0002新金路(000510.SZ)提请股东大会授权董事局办理以简易程序向特定对象发行股票

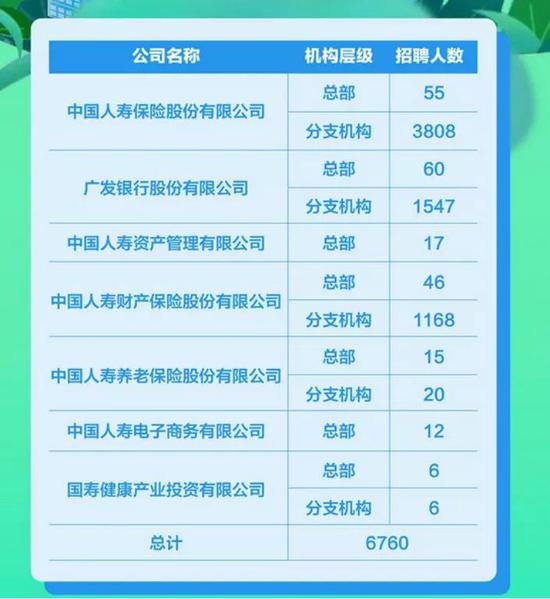

智通财经APP讯,新金路(000510.SZ)公告,公司董事局及监事局于2023年4月23日审议通过《关于提请股东大会授权董事局办理以简易程序向特定对象发行股票的议案》,同意公司在2022年年度股东大会审议通过上述议案后至2023年年度股东大会召开日前,以简易程序向特定对象发行股票并办理相关事宜。本文源自智通财经网0001银行笔试太难,不如试试保险? 去年上市险企人均薪酬超21万

来自:新浪金融研究院银行如此“多娇”,引无数考生竞折腰。近期,中行、交行、农行、工行几家大行的校园招聘笔试题目,因为内容过于难杂,遭到了许多网友的吐槽。但其实,对于想要进入金融圈工作的应届生而言,除了公认的“香饽饽”银行外,保险机构也是一个不错的选择。锤子财富2020-10-18 15:44:390000被石化绑架的茂名,还值得回来发展吗?

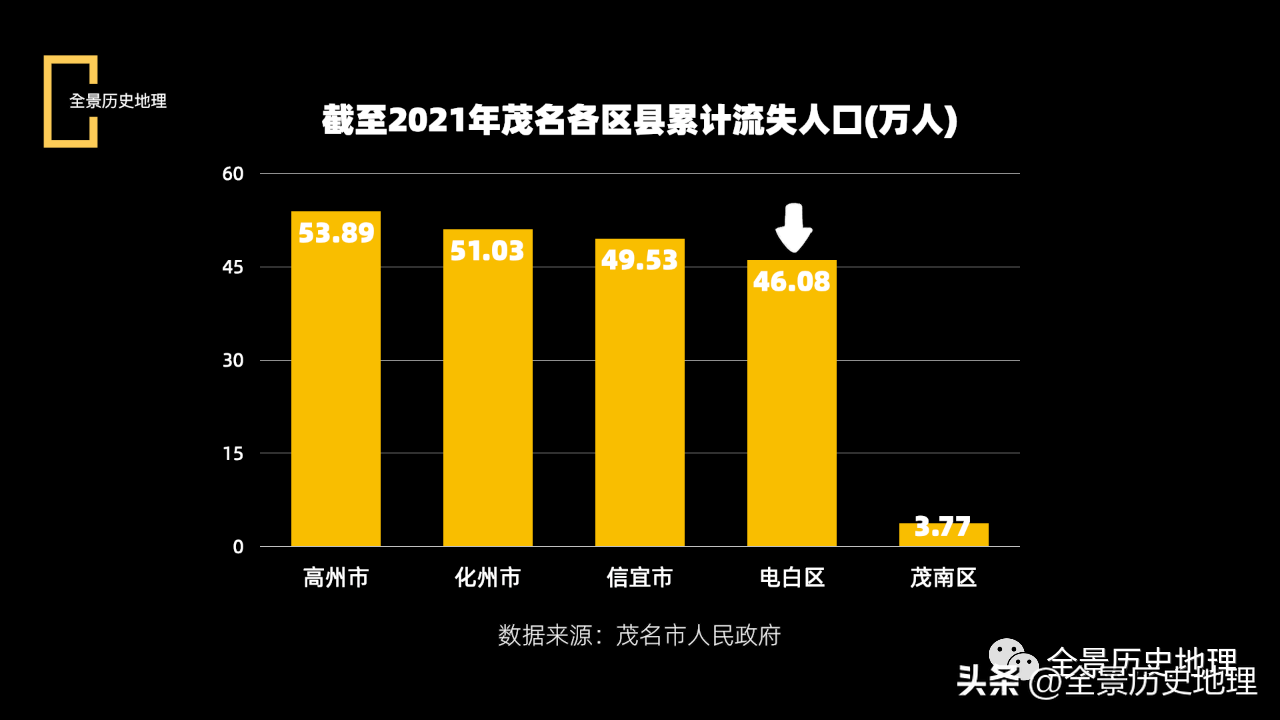

被石化绑架的茂名,还值得回来发展吗?其实,不少茂名市民已经给出了答案茂名是广东人口流失最多的城市(截止2021年)高州流失54万,化州流失51万,信宜流失50万电白流失46万,茂南流失4万总数超过200万,都快接近珠海的常住人口如果不是因为茂南是主城区,人口不多,石化收入还行这个数据估计还要往上涨一些茂名可是非珠三角地区经济最好的城市没想到最终也逃不过被珠三角“虹吸”的命运锤子财富2023-04-16 16:30:220002央行、银保监会就全球系统重要性银行总损失吸收能力管理办法公开征求意见

来自:北京商报9月30日消息,为防范系统性风险,健全我国银行业风险处置机制,确保全球系统重要性银行进入处置阶段时,具有充足的损失吸收和资本重组能力,人民银行会同银保监会起草了《全球系统重要性银行总损失吸收能力管理办法(征求意见稿)》(以下简称《办法》),现向社会公开征求意见。0000