突发!包商银行宣布65亿债全额减记,又一次见证历史

来源:证券时报

本文转载自证券时报旗下号中国基金报,作者:吴羽

2019年5月24日,包商银行因出现严重信用风险,被人民银行、银保监会联合接管,这是中国金融发展史上的一个重大事件。

随后,包商银行的风险处置、包商银行二级资本债是否兑付均颇受市场关注。而最新消息:包商银行65亿元二级资本债因“无法生存触发事件”全额减记。据悉,这是史上首例!

包商银行65亿二级资本债全额减记

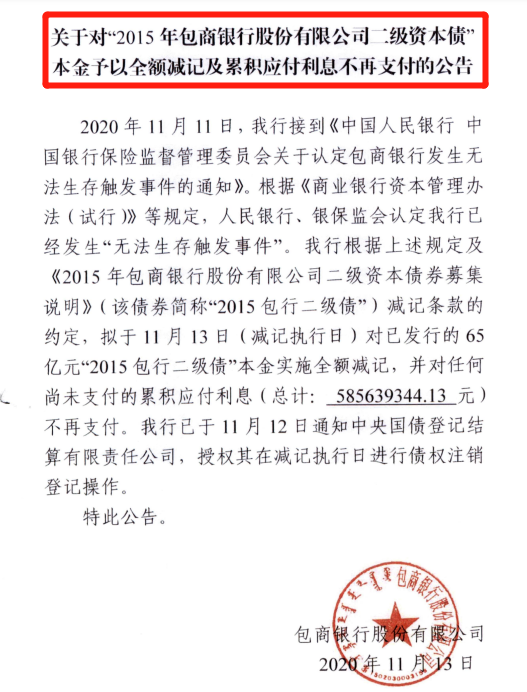

11月13日,包商银行在中国货币网发布公告称,该行拟于11月13日对已发行的65亿元“2015包行二级债”本金实施全额减记,并对任何尚未支付的累积应付利息(总计:585639344.13元)不再支付,包商银行已于11月12日通知中央国债登记结算有限公司,授权其在减记执行日进行债权注销登记操作。

二级资本债是商业银行为增加二级资本公开发行的债券。根据巴塞尔协定,商业银行资本由一级资本和二级资本甚至三级资本构成。二级资本亦称附属资本或补充资本,是商业银行资本基础中扣除核心资本之外的其它资本成份,是反映银行资本充足状况的指标。

央行、银保监会认定:包商银行

已发生“无法生存处罚事件”

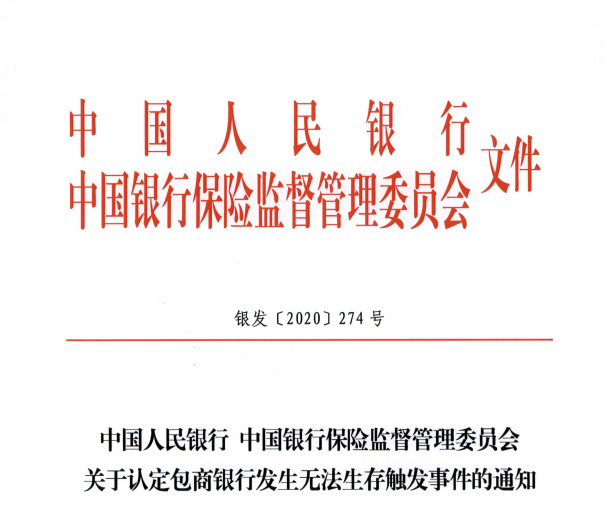

对于全额减记二级资本债的原因,包商银行表示,11月11日收到央行、银保监会发布的《关于认定包商银行发生无法生存触发事件的通知》(《通知》),央行、银保监会认定该行已经发生“无法生存处罚事件”。

根据该《通知》,2019年5月24日,中国人民银行、中国银保监会对包商银行实施接管。《通知》称,在接管期间,经清产核资,确认包商银行已严重资不抵债,无法生存。根据《商业银行资本管理办法(试行)》等规定,中国人民银行和中国银保监会认定包商银行发生“无法生存触发事件”。

对此,有私募向记者表示,这就是决定包商银行破产了。

8月,包商银行接管组组长周学东在《中国金融》刊登了文章,周学东对这笔65亿元的二级资本债进行了描述:在2015年12月,包商银行向市场公开发行65亿元、期限10年的二级资本债,由主承销商中信证券、发行人律师北京天驰洪范律师事务所、信用评级机构大公国际资信评估公司、审计机构大华会计师事务所出具的“募集说明书”显示,截至2015年6月30日,包商银行的“不良贷款率为1.60%,拨备覆盖率168.86%,资本充足率10.82%”,“所有者权益243亿元”。

周学东指出,然而时隔一年半,当2017年5月专案组介入“明天系”案件后发现,包商银行自2005年以来仅大股东占款就累计高达1500亿元,且每年的利息就多达百亿元,长期无法还本付息,资不抵债的严重程度超出想象!

“无法想象,这份‘募集说明书’中所披露的主要指标是如何得出的!” 周学东直言不讳地指出,在此后的两年时间里,明天集团和包商银行开展自救,用尽一切手段,四处融资防范挤兑,直到2019年5月被依法接管。

包商银行风险处置回顾

实际上,8月6日,央行在《2020年第二季度中国货币政策执行报告》中回顾了包商银行风险处置情况。

央行表示,2019年5月24日,包商银行因出现严重信用风险,被人民银行、银保监会联合接管。一年多来,包商银行风险处置工作有序推进,即将收官。具体来看,央行从四方面介绍了该行风险处置工作的推进情况。

稳妥做好债权保障工作

接管当日,包商银行的客户约473.16万户,其中,个人客户 466.77 万户、企业及同业机构客户 6.36 万户。

为最大程度保障广大储户债权人合法权益,维护金融稳定和社会稳定,人民银行、银保监会经过深入研究论证,决定由存款保险基金和人民银行提供资金,先行对个人存款和绝大多数机构债权予以全额保障。

同时,为严肃市场纪律、逐步打破刚性兑付,兼顾市场主体的可承受性,对大额机构债权提供了平均 90%的保障。

全面开展清产核资

2019 年 6 月,为摸清包商银行的“家底”,接管组以市场化方式聘请中介机构,逐笔核查包商银行的对公、同业业务,深入开展资产负债清查、账务清理、价值重估和资本核实,全面掌握了包商银行的资产状况、财务状况和经营情况。

清产核资的结果,一方面印证了包商银行存在巨额的资不抵债缺口,接管时已出现严重的信用风险,若没有公共资金的介入,理论上一般债权人的受偿率将低于60%;另一方面,也为接管组后续推进包商银行改革重组工作奠定了坚实的基础。

推进包商银行改革重组

2019年10月,包商银行改革重组工作正式启动。由于包商银行的损失缺口巨大,在公共资金承担损失缺口之前,没有战略投资者愿意参与包商银行重组。人民银行、银保监会最终决定采取新设银行收购承接的方式推进改革重组。

同时,为保障包商银行的流动性安全,接管以来,中国人民银行在接受足额优质抵押品的前提下,向包商银行提供了235亿元额度的常备借贷便利流动性支持。

2020年1月,接管组按照市场化原则,委托北京金融资产交易所,遴选出徽商银行作为包商银行内蒙古自治区外四家分行的并购方,并确定了新设银行即蒙商银行股东的认购份额和入股价格。

2020年4月30日,蒙商银行正式成立并开业。同日,包商银行接管组发布公告,包商银行将相关业务、资产及负债,分别转让至蒙商银行和徽商银行。

存款保险基金根据《存款保险条例》第十八条,向蒙商银行、徽商银行提供资金支持,并分担原包商银行的资产减值损失,促成蒙商银行、徽商银行顺利收购承接相关业务并平稳运行。

央行还介绍了下一步工作,即根据前期包商银行严重资不抵债的清产核资结果,包商银行将被提起破产申请,对原股东的股权和未予保障的债权进行依法清算。此外,有关部门正依法依23规对相关人员进行追责问责。

目前,包商银行的相关业务、资产、负债已由蒙商银行和徽商银行承接。4月30日,包商银行股份有限公司接管组发布公告称,经包商银行接管组报请中国人民银行、银保监会等相关监管机构批准,包商银行拟将相关业务、资产及负债,分别转让至蒙商银行和徽商银行。包商银行原个人存款、对公存款和同业负债等分别由蒙商银行、徽商银行承接后,各项权利及业务办理不受影响,并由存款保险基金依法保障。4月30日当天,蒙商银行也正式宣告设立,注册地为内蒙古自治区包头市,注册资本为人民币200亿元,董事长(法定代表人)为杨险峰,行长为乔俊峰。在蒙商银行股东方面,内蒙古自治区财政及国有企业合计持股52.5%,央行全资设立的存款保险基金管理有限责任公司持股27.5%,徽商银行持股15%,中国建设银行旗下建信金融资产投资有限公司持股5%。

全国17个省份都在“吸土”:沙尘暴频发的背后,是过度放牧的蒙古国

今年春季,源自蒙古国的沙尘,随气流南下,笼罩中国至少17个省份,甚至很可能漂洋过海影响到韩国、日本。中央气象台4月12日06时继续发布沙尘暴蓝色预警:受冷空气大风影响,预计4月12日08时至13日08时,新疆南疆盆地和东部、内蒙古中西部、甘肃河西和中部、宁夏、陕西中部、山西、河北、辽宁、北京、天津、山东、河南、安徽、江苏、上海、湖北中北部、浙江北部等地的部分地区有扬沙或浮尘天气。时代周报-时代在线2023-04-12 16:14:310000最大750平,单店年入400万 ,我在三四线开“超级大店”

疫情3年,大部分品牌都把店越开越小。但最近,我在福建漳州发现了一个“超级大店”模式:只在三四线城市开,主做100~500平的大店,2年时间开出50家门店。其中,最大的门店有三层楼,750平,开在大品牌扎堆的地方也照样高人气。如今,投入较重的“大店模式”,还是个好生意吗?下沉市场的“大店专业户”最大750平,单店年均收入400万锤子财富2023-05-12 18:44:240003收评|国内期货多数上涨 沪镍、LPG等涨超2%

2023年4月12日,期市收盘,国内期货主力合约多数上涨。沪镍、沪银、液化石油气(LPG)、燃料油、不锈钢(SS)涨超2%,甲醇、低硫燃料油(LU)涨超1%。跌幅方面,苹果跌超2%,红枣、花生跌超1%。镍&不锈钢:市场资讯2023-04-12 16:25:440001“把脉”互联网借贷新模式 数字金融产品创新评估机制发布

来自:北京商报11月7日,由中国互联网金融协会和世界银行共同支持建设的全球数字金融中心(杭州)在杭州举办数字金融领域监管科技探索与应用研讨会,并正式发布由全球数字金融中心(杭州)自主研发的数字金融产品创新评估环境(一期)。0000孩子王(301078.SZ)大股东HCM KW(HK)Holdings Limited累计减持1.02%股份

智通财经APP讯,孩子王(301078.SZ)公告,公司持股5%以上股东HCMKW(HK)HoldingsLimited自2022年10月17日至2023年4月21日通过大宗交易方式转让合计减持了公司股份860.65万股,减持比例达1.02%。本文源自智通财经网0001