3月下旬美国商业银行贷款规模创历史最大跌幅 存款流出亦在延续

媒体滚动2023-04-08 22:12:370阅

财联社4月8日讯(编辑 史正丞)虽然美股市场已经淡忘硅谷银行破产的冲击,但美联储的高频商业银行数据却显示“这件事还没完”:除了美国银行业贷款规模出现史无前例的下滑外,高利率环境下的“存款搬家”也在持续。

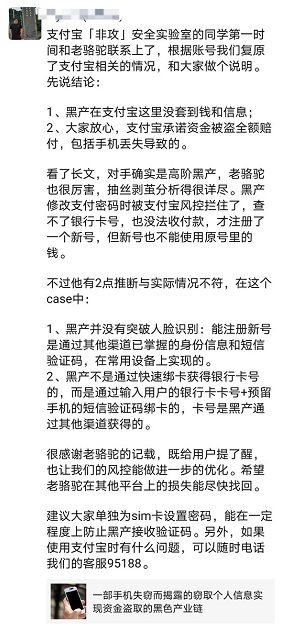

这些结论源自于美联储每周五发布的《在美商业银行资产和负债表》(简称H.8表),在银行业暴雷后,这张表格受关注的程度出现骤然提升。

(来源:美联储)

(来源:美联储)

根据统计,在截至3月29日的前两周时间里,美国商业银行的季调后贷款规模骤降近1050亿美元,这也是该数据从1973年开始统计以来的极值。其中TOP 25大银行的贷款规模下降235亿美元,其余区域及小型银行大跌736亿美元,外资机构下降75亿美元。在截至3月29日前一周商业银行贷款规模下降的近450亿美元中,有352亿来自小银行。

相较于机构规模的差异性,不同类型的贷款,诸如商业、工业地产以及房地产贷款,呈现出集体下降的趋势。这也显示出,隐藏在硅谷银行暴雷冲击波下的贷款数据,可能已经为美国经济未来的走势写下了预言。

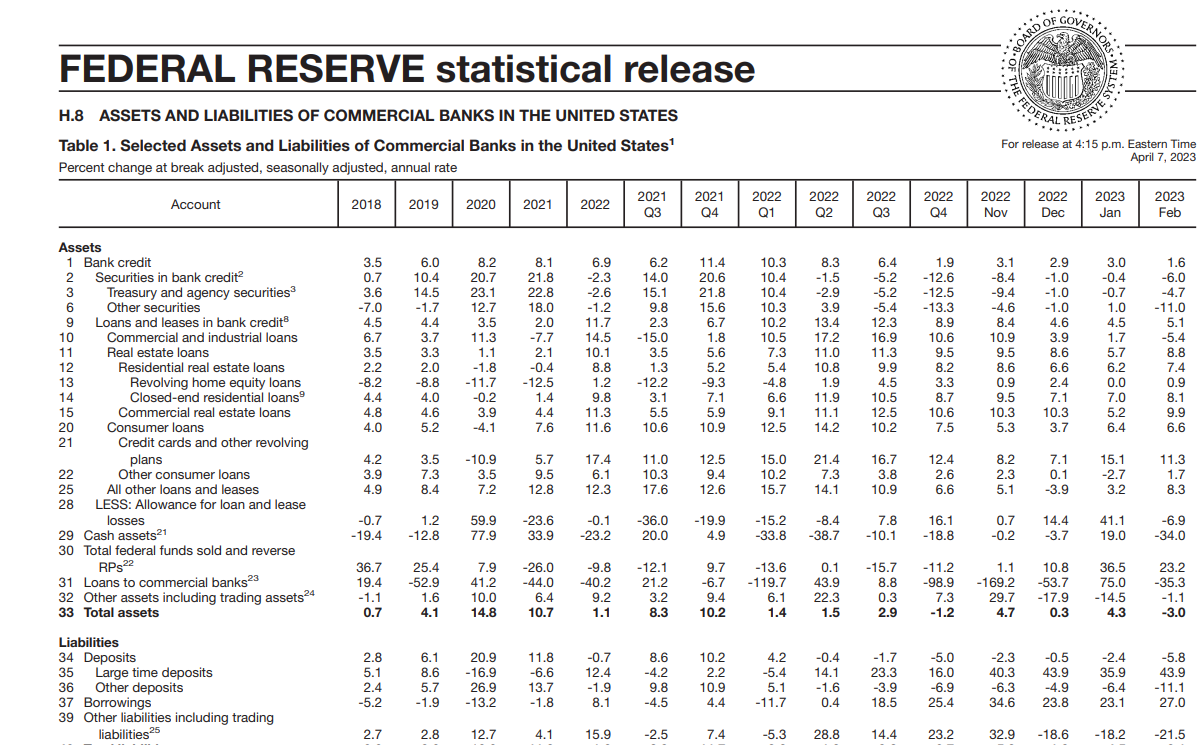

就在本周,美国银行家协会公布了今年二季度的信贷环境指数,在满分100分中只剩下5.8分。跌至新冠疫情后新低的数据,也显示出银行的经济学家们看衰未来半年的信贷环境。作为结果,银行们极有可能对扩张信贷规模抱有更加审慎的立场。

(信贷环境指数,来源:ABA)

(信贷环境指数,来源:ABA)

就在贷款规模骤降的同时,由于银行存款利率与货币基金利率存在巨大差额,储户“存款搬家”的情况也在延续。截至3月29日前一周,美国商业银行的存款规模又下降了647亿美元,为连续第十周下降。与贷款的情况不同,存款规模下降主要发生在大银行的资产负债表中。

顺便提一句,大量涌入货币基金的存款,主要的去向包括美联储的隔夜逆回购工具。截至本周,该工具支付近4.8%的年化收益率,远高于大多数银行提供的利率。

责任编辑:王茂桦

0000

评论列表

共(0)条相关推荐

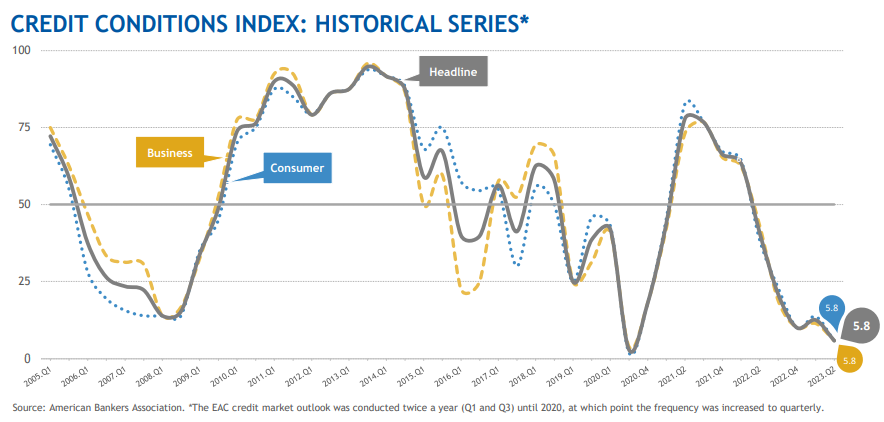

手机失窃黑产业链引关注 支付宝:黑产没套到钱和信息

原标题:手机失窃黑产业链引关注支付宝:黑产没套到钱和信息来自:新浪财经近日,《一部手机失窃而揭露的窃取个人信息实现资金盗取的黑色产业链》一文在网络引起轰动。主人公在手机丢失后,发现其支付宝、微信接连被挤下线,重要的是登录的设备和丢失的手机设备型号一致。锤子财富2020-10-09 19:00:2600003500万存款不翼而飞,背后有何隐情?这家银行被判承担40%赔付责任

来源:证券时报由于银行对印鉴审核不严,一笔3500万元的资金从客户账户中流失。近日,这起大案迎来了最高人民法院的终审判决。案件源于西安一地产公司一次偶然的对账,该公司发现,其与一村委会共管的银行账户中3500万元“不翼而飞”。锤子财富2020-10-20 22:08:270000银保监会梁涛:继续加强对金融机构与科技企业合作的监管

来自:北京商报11月11日,在第十五届21世纪亚洲金融年会上,中国银保监会副主席梁涛提到,金融数字化转型对金融监管提出了新要求、新挑战。为提升监管能力,银保监会先后建立了非现场监管信息系统(1104)、检查分析系统(EAST)、银行风险早期预警系统(睿思系统)等,加快监管数字化步伐。0000移动金融App治理周年:多数加速备案 少数屡犯不改

从2019年底央行部署加强移动金融App管理以来,移动金融App综合治理已过去一年。12月24日,记者梳理发现,从这一年的整改情况来看,行业合规进程整体加速,大部分机构就通报问题及时整改,且多数机构已根据监管要求按部就班进行备案。不过,仍然有少部分机构存在违规收集个人信息或出现整而不改的情况,监管治理和行业自律任重道远。超1000款App已整改0000