李奇霖:地产复苏了吗

首席经济论坛

房地产复苏呈现明显的结构不均特点。

随着房地产市场回暖,市场对房地产市场的分歧在增大。

乐观者认为房地产市场已经见底,过去几年房企拿地规模收缩导致供给端显著收缩,只要房地产稍有复苏,景气度就能显著上升。

悲观者认为房地产市场见底是短期的,购房者因疫情的“疤痕效应”,购买力释放只是一次性的,一季度的销售好转没有持续性。

那么,房地产市场复苏态势究竟如何?后续走势如何?

房屋销售“小阳春”的表现

从数据来看,商品房销售确实有了改善。1~2月商品房销售面积累计同比下滑3.6%(2022年为-24.3%),其中住宅同比减少0.6%(2022年为-26.8%)。房地产业3月销售收入同比增长17.9%,1~2月为2.3%。

但房地产复苏呈现明显的结构不均的特点。

一是高能级城市的复苏程度好于低能级城市。

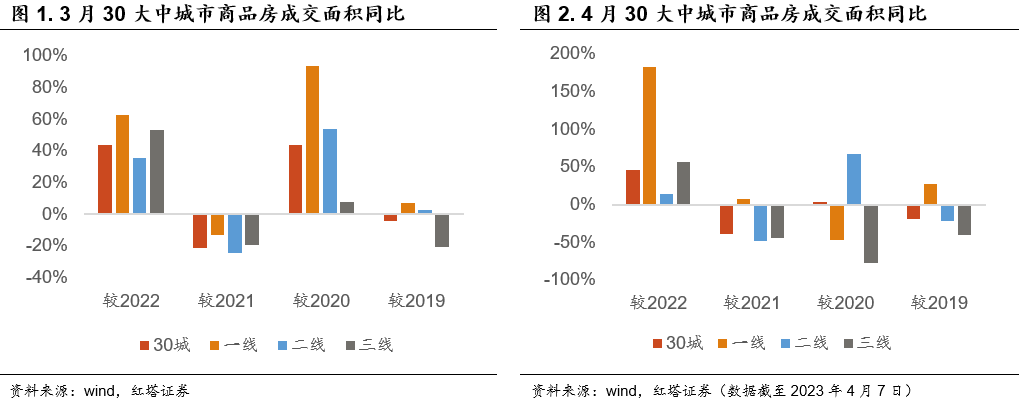

与2022年比较来看,3月份30大中城市商品房成交面积同比增加43.6%,其中,一线和三线城市房屋销售量回暖得比较明显,分别同比增加63%和53.3%。

如果仅看同比数据,确实可以说是有明显复苏,但这里面主要是基数效应在支撑,因为2022年一季度开始房地产销售数据已经明显下行。

因此,最好是拿2019年同期来比,30城商品房销售面积与2019年相比同比还是4.2%的负增长,一线、二线和三线的同比增速分别为7.3%、2.8%和-20.8%。可见,越是高能级的城市,销售回暖的情况就越好。

为了更好把握边际上的变化,我们再来看日频数据。

与2019年相比,4月前7日30城商品房销售面积同比下滑18.5%,一线、二线和三线的同比增速分别为27%、-21.1%和-39.7%,低能级城市回落趋势更明显。

二是新房和二手房销售分化较大。

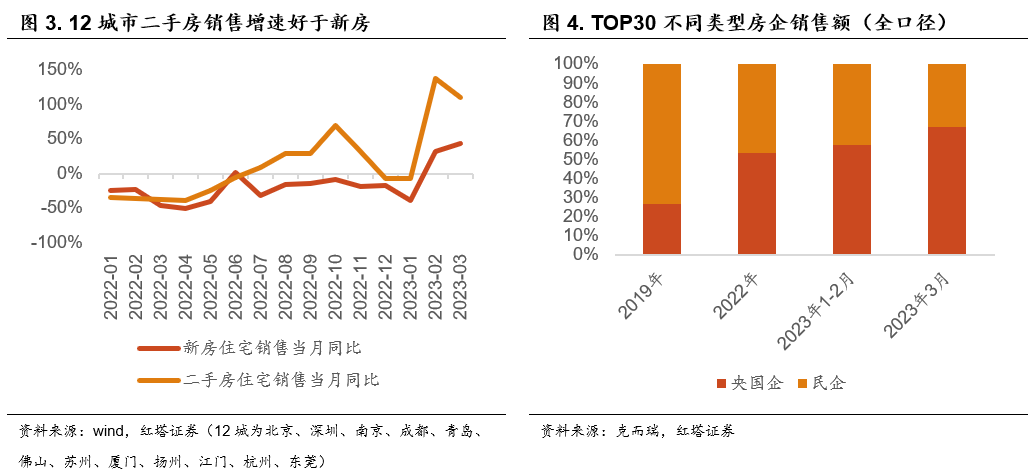

以12城数据为例,去年以来二手房销售同比增速一直高于新房,今年以来分化更加明显,2月二手房销售当月同比增速为137.9%,而新房仅为31.7%。

这一方面是因为部分城市“带押过户”等政策推动二手房市场回暖,另一方面且更重要的一点是因为购房者对期房交付不确定性的担忧仍然存在。

自2022年部分房企信用风险释放后,居民对期房交付的信任度降低,购置现房意愿增加,现房销售好于期房。2月现房销售面积累计同比增长了20%,占总住宅销售面积的比例较2022年提升2个百分点,而期房同比增速则为-3.8%。

另外,央国企的房屋销售情况显著好于民企,考虑到央国企房地产企业在期房交付环节的确定性更高,也能从侧面说明居民对期房交付的信任度降低。

2023年3月克而瑞公布的销售额(全口径)TOP30的房企中,央国企销售额占比高达66.4%,高于去年12.8个百分点,更是超过2019年39.6个百分点。

那么,二手房市场复苏情况到底如何呢?

整体来看,节后二手房市场成交增多。

克而瑞统计的15个重点城市二手房成交面积1~3月累计同比增长66%,3月单月同比增长98%,环比增长49%。热点城市如上海单月销售面积已达到2021年8月以来的新高,深圳达到2021年5月以来的新高,北京更是位于近6年高点。

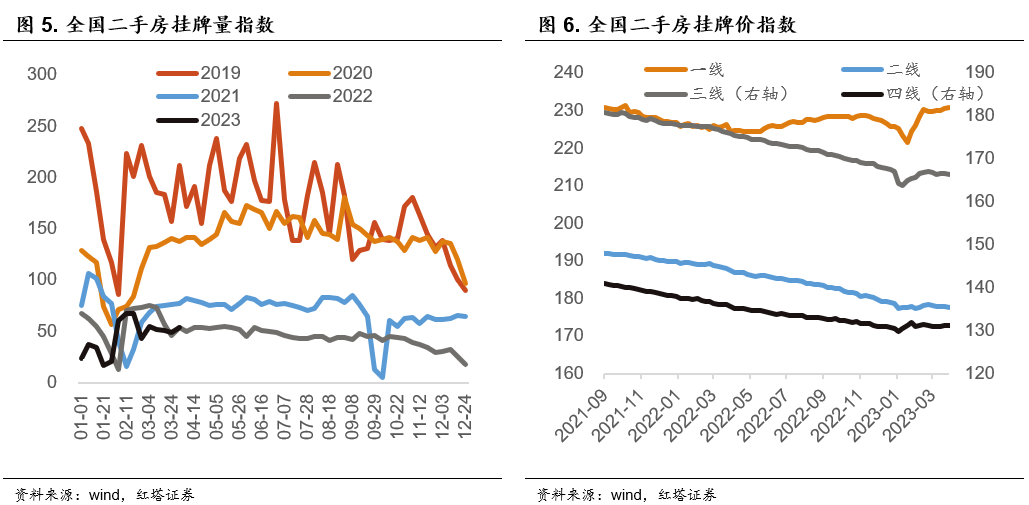

不过,随着市场活跃度提升,二手房挂牌量也明显增加,其中低能级城市二手房挂牌量的增幅更大。

全国二手房挂牌量指数一季度(周度指数合计值)同比增速为-21.8%,去年四季度为-33.4%。其中,一线、二线、三线、四线城市的同比增速分别为-32.7%(前值-23.4%)、-23.6%(前值-37.5%)、-16.2%(前值-32.4%)、-5.2%(前值-30.4%)。

一方面,这体现了部分居民的置换需求,但另一方面,也更有可能的是居民想借此机会套现离场,这就反映出居民对房地产市场中长期复苏的预期仍存在分歧。

全国挂牌价指数从1月起快速上行,但2月下旬起二、三、四线城市就出现了下行趋势,仅剩一线城市还维持上涨趋势。

价格是反映供需的综合指标,在积压需求以及入学置换需求快速释放后,由于二手房市场供大于求,更多卖家选择降价出售。

土拍市场情况

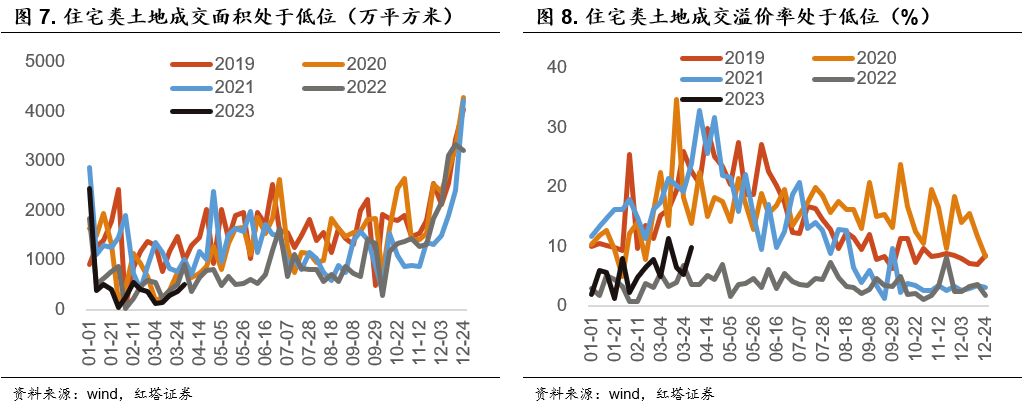

全国住宅类土地成交市场依旧处于低迷态势,房企新增投资的意愿依旧较低。

3月全国住宅类土地成交面积低于历史同期,同比减少45.4%,溢价率好于2022年,但依旧明显低于2019~2021年。

拿地区域仍以高能级城市为主。

从拿地面积来看,一季度,一线城市住宅类土地成交规划建筑面积同比增长3.0%,而成交土地规划建筑面积占比近3成的二线城市同比减少14.0%,占比近6成的三线城市同比减少35.4%。

库存去化速度

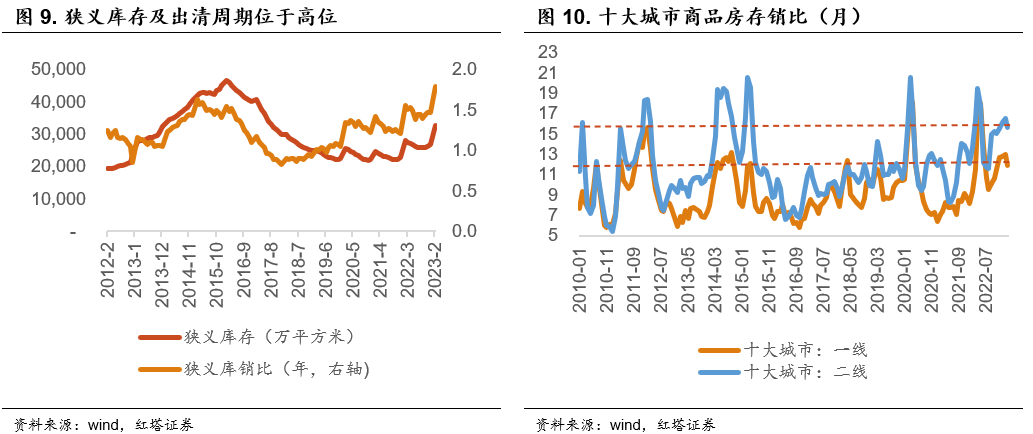

在新开工大幅减少的背景下,商品房库存规模下行是必然的,不过拉长时间看狭义库存仍处在高位,出清周期不断拉长,2月份已将近22个月,高于2015年时的水平。

同时,城市能级越低,库存压力越大。

十大城市中,3月一线城市的出清周期为11.9个月,位于2014年初时的水平;二线城市出清周期为15.7个月,位于2014年年中水平。另外,克而瑞指出,截至2月底,百城中66个三四线代表城市的出清周期为23.3个月,环比上涨10%,同比增83%,基本面偏弱的城市库存压力较大。

行业后续改善的持续性

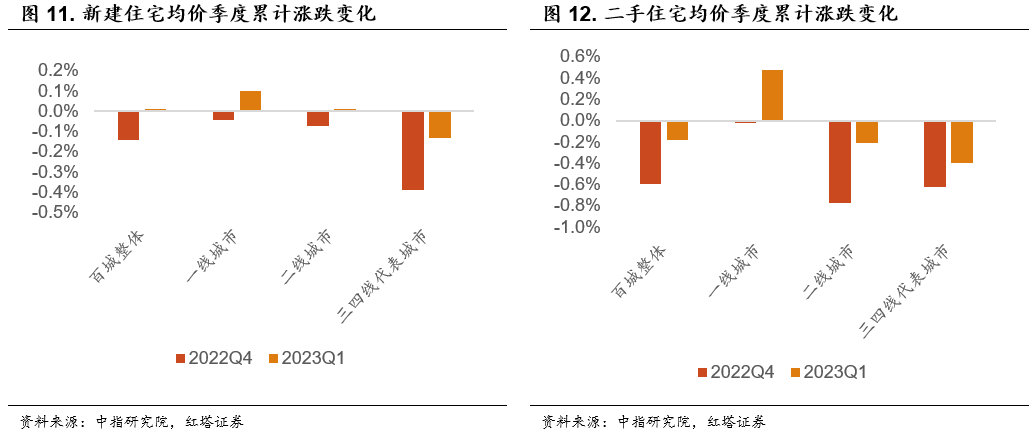

经过上述对近期房屋销售、房价、土地成交、库存去化情况的分析,我们可以发现:在地产本轮回暖之势中,行业复苏并不全面,具有结构不均的特点。

一是房屋销售方面,高能级城市的房屋好于低能级城市,二手房好于新房,现房好于期房,央国企背景的房企好于民企。

二是土拍市场方面,全国住宅类土地成交市场依旧处于低迷态势,拿地区域仍以高能级城市为主。

三是房屋库存方面,狭义库存及去化周期仍处在高位,库存压力主要集中在基本面薄弱同时购买力又不足的三四线城市。

那么,少数城市的回暖能否带动全行业的复苏呢?

1~2月,20个商办重点城市销售面积之和占全国比例不到20%,销售额占比约40%,对于整个行业,目前回暖较好的城市的销售面积及销售额的体量还是不够大。

一季度房屋成交规模中有一部分是此前被积压需求的释放,而二季度这部分积压需求的推动作用会大大减弱。同时,这三年来居民资产负债表受损、交房信任度下降、房价下跌等因素也对地产修复斜率产生了长期影响。

房价代表了市场对未来的预期和信心,基本面薄弱的城市的房价仍在继续下跌,又因这些城市也是库存压力集中的地方,若后续房价持续低迷,其需求端全面回暖的难度还是较高的。

往后看,考虑到去年的低基数,若政策端持续发力,宏观经济向好,居民收入增加,居民购房意愿有望稳步修复,预计二季度房地产行业将持续修复,但城市分化、新旧房分化、现房期房分化,以及国企民企分化的特征还是会延续一段时间。

(李奇霖为红塔证券研究所所长、首席经济学家,中国首席经济学家论坛理事)

责任编辑:郭建

广东第一季度地区生产总值30178.23亿 同比增长4.0%

观点网讯:4月23日,2023年一季度广东经济运行简况公布。观点新媒体了解,一季度,广东实现地区生产总值30178.23亿元,同比增长4.0%。其中,第一产业增加值1039.06亿元,增长4.1%;第二产业增加值11141.35亿元,增长2.4%;第三产业增加值17997.83亿元,增长5.0%。0000东杰智能(300486.SZ)发布一季度业绩,净利润1873.22万元,增长7.96%

智通财经APP讯,东杰智能(300486.SZ)发布2023年第一季度报告,该公司营业收入为1.61亿元,同比减少29.33%。归属于上市公司股东的净利润为1873.22万元,同比增长7.96%。归属于上市公司股东的扣除非经常性损益的净亏损为1218.02万元。基本每股收益为0.05元。本文源自智通财经网0000300亿骗局:一位老人与证券、信托公司的恩怨情仇

原标题:300亿骗局:一位老人与证券、信托公司的恩怨情仇来自:财经看点网“这就是欺骗”——这位82岁的老人在接受财经看点网编辑采访时如是说道。从2019年得知自己投入310万的产品被通知延期赎回后算起的第十个月,王老先生依旧没能如愿拿回属于自己的兑付本息,即便投入的本金几乎是他的全部家当。对于这位耄耋老人,追偿之路必然充满艰辛,但他说,一定会坚持到底。平静的生活被打破锤子财富2020-10-03 15:12:440000