南北船合并,船舶巨无霸花落谁家?

作者/星空下的锅包肉

编辑/菠菜的星空

排版/星空下的莴苣

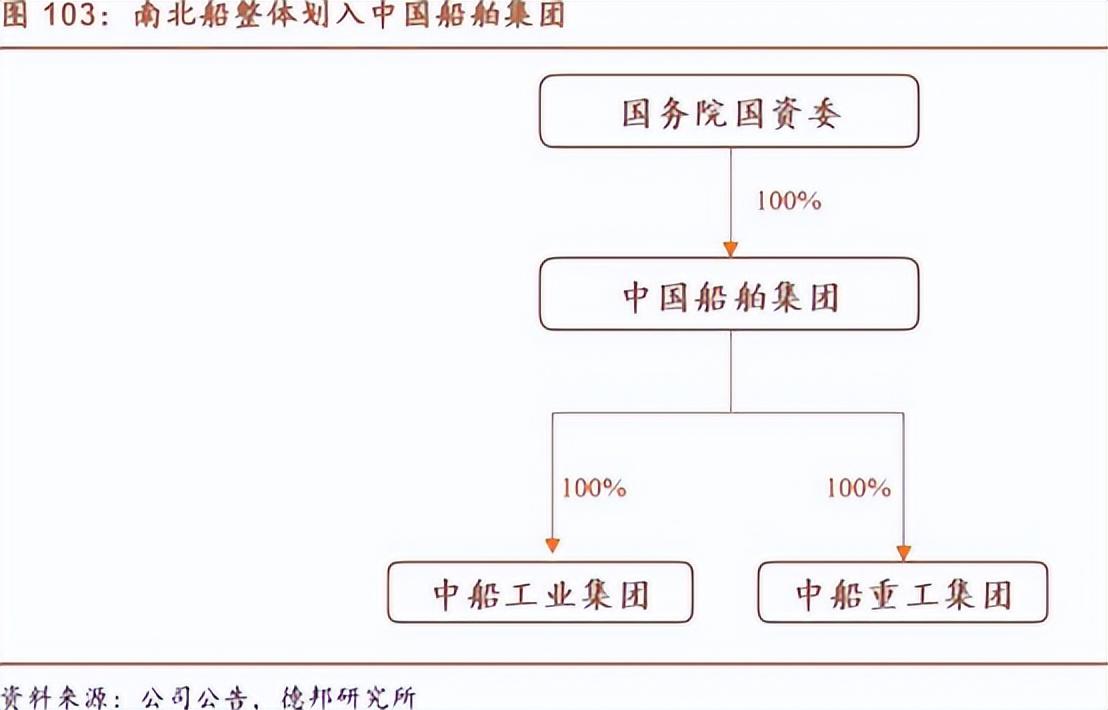

2021年10月底,历时多年的南北船合并,终于落下帷幕(完成工商变更登记)。

中船工业集团(南船)与中船重工集团(北船)实施联合重组,新设中国船舶集团,南船和北船整体划入中国船舶集团。自此,新的船舶巨无霸诞生。

不过请注意,这里的中国船舶集团,并不是二级市场上的那个中国船舶(600150)。

中国船舶是南船旗下的船舶总装平台,与其对标的,是北船旗下的船舶总装平台——中国重工(601989)。

如今南北船成了兄弟,那么中国船舶和中国重工,又将何去何从?

一、手持订单,是否赚钱?

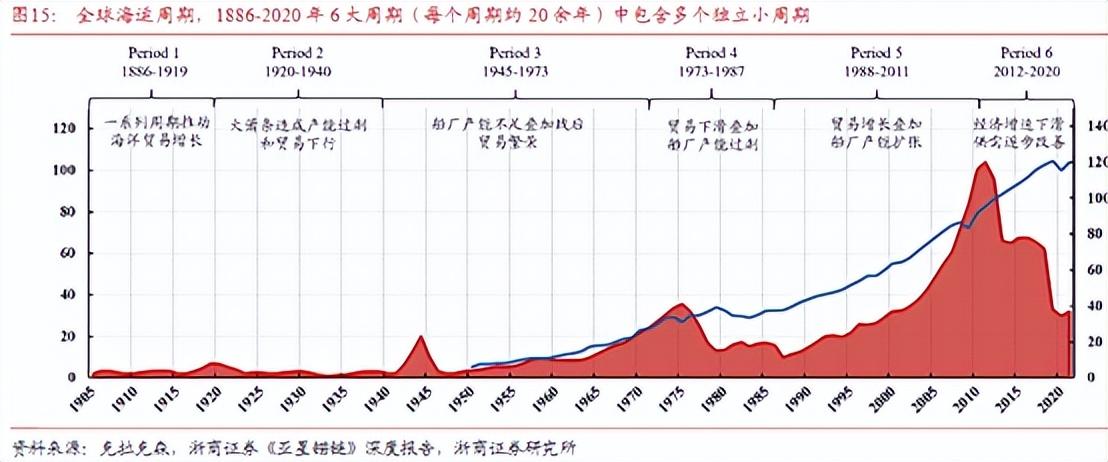

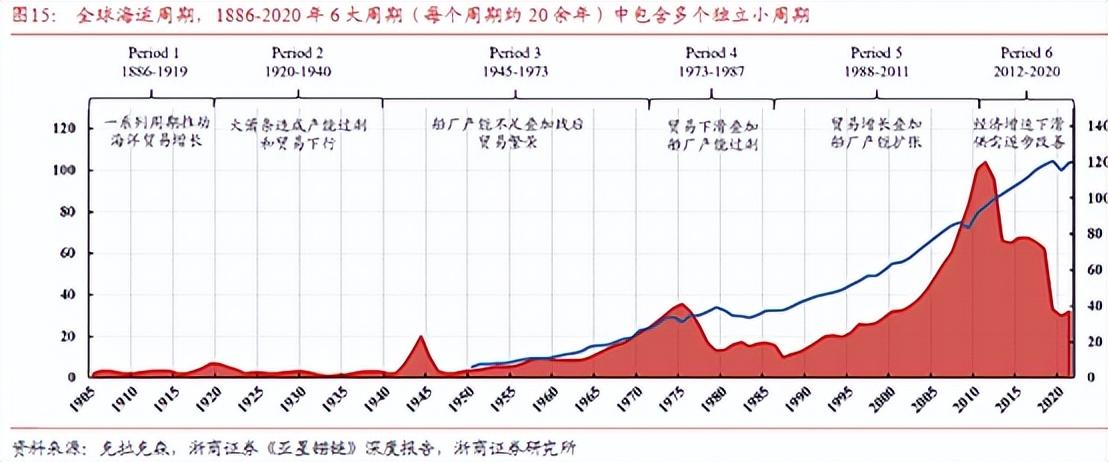

复盘历史,造船行业具有明显的周期性,其景气度受全球宏观经济影响较大。经济繁荣,则贸易量增加,航运景气。反之亦然。

而自2008年金融危机过后,全球经济便开始下行,海运行业也始终一蹶不振。

不过近年来,疫情带来了一丝转机。

2020年,受疫情影响,全球经济衰退。其后,各国纷纷出台刺激政策,导致大宗商品涨价,运力需求增加,海运景气度上升。

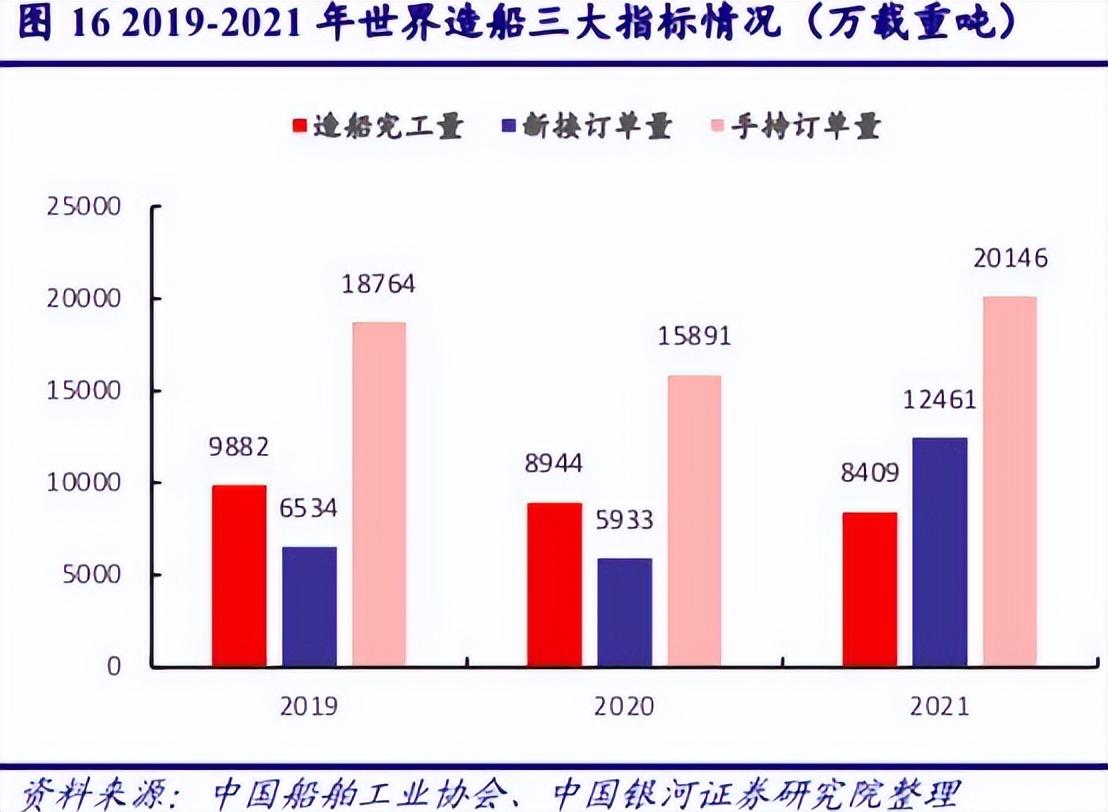

2021年,以中远海控(601919)为代表的海运企业,赚的盆满钵满。传导至造船业,当年全球造船业新接订单量,罕见同比大涨110%!

据中国船舶和中国重工介绍,目前其手持民船订单,已排期至2026年。由此来看,似乎接下来几年,其业绩都相当有保障。

但是,订单充足,真的意味着企业能赚到钱吗?

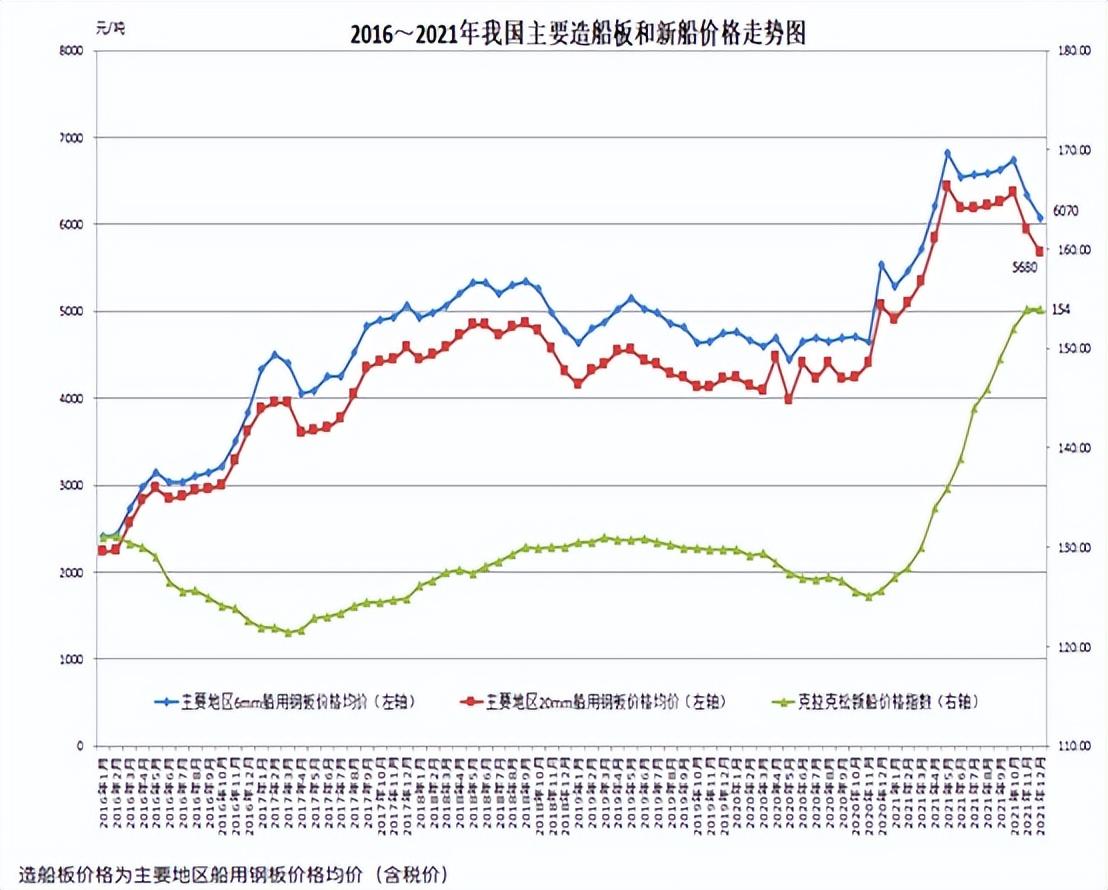

2021年,新船价格飙涨。但与此同时,主要原料造船版价格也水涨船高。

来源:中国船舶工业行业协会

来源:中国船舶工业行业协会

结果导致,在造船业高度景气的2021年,中国船舶实现毛利率10.60%。而销售 管理 研发,三项费用率合计已达10.88%。

至于中国重工,比之中国船舶,则赚的更少,花的更多。其2021年毛利率只有7.96%。而仅管理费用率一项,就高达8.63%。

这么算算,如何还能有盈利空间?

2021年,中国船舶扣非后亏了8.74亿,中国重工亏了15.33亿。

当然,不排除还有期限错配的可能。比如,2021年签订的高价订单,2022年才开始陆续确认收入(造船是阶段性确认收入,不是完工确认)。但从2022年数据来看,中国船舶前三季度扣非净利润仍然亏损1.32亿,而中国重工,则全年预亏达24.2-28.2亿。

制造业从来就不是一个高毛利的行业,船舶制造业尤甚。这俩企业,尤其是中国重工,当前的盈利,显然撑不起当前的开销。

二、订单充足,是否持续?

综上来看,短期内,中国船舶和中国重工都不愁造船订单,只不过未必赚钱。

那么长期来看,这种订单充足的局面,又是不是真的可持续?

这个问题,我们从历史中找找答案。

还是这张图。不知道大家有没有发现,2008年金融危机后,全球经济下行,但海运行业却在2012年才开始急剧走衰。而此前的2008-2011年,海运甚至空前景气。

如果再结合大宗商品价格走势,就会发现这段期间,大宗商品价格指数也节节攀升,呈现出一种需求旺盛的局面。这似乎也就解释了,为什么海运保持了高景气。

来源:同花顺iFinD

来源:同花顺iFinD

但这显然与全球宏观经济的疲软相悖。为什么会出现这种情况?

这是因为,危机过后,全球普遍采取宽松政策来刺激经济。为刺激内需,我国曾做出了4万亿投放计划。美联储开启了史无前例的量化宽松政策。

来源:新华网

来源:新华网

而这个过程,与疫情下的故事,简直如出一辙。

2020年初疫情爆发后,美联储曾几番降息,重启量化宽松政策。欧洲央行也加大了量化宽松力度,向市场注入大量流动性。

但是,这种外力刺激,并没有改变经济疲软的本质,而且,脱离实际的需求往往会催生产能过剩。

所以上一轮,自2012年后,海运业一蹶不振。

而本次,在通胀压力下,宽松的货币政策也已开始收紧。2022年,美联储一年内7次加息。大宗商品空前高涨的市场需求也已出现回落,价格指数明显下降。

回到船舶制造业来看,2022年,我国船舶新接订单量4552万载重吨,同比下降32.1%(数据来源:中国船舶工业行业协会)。

公司层面,2022年上半年,中国船舶共承接民品船舶订单50艘/383.4 万载重吨,而2021年上半年,这个数字是93艘/964.44 万载重吨。

中国重工2022年上半年,海洋运输装备板块新接订单 185.21 亿元(未单独披露销量),同比增长2.9%。而2021年上半年,这个增速是390.84%。

来源:中国重工公开数据整理

来源:中国重工公开数据整理

显然,2021年的高速增长,已经不复存在。

三、增长预期,能否兑现?

总体来说,自2012年至今,海运行业始终处在下行周期中。虽然2021年受疫情影响,运力需求出现了阶段性暴涨。但从根本来讲,海运与全球宏观经济息息相关。没有经济增长,很难出现实质性繁荣。

具体到船舶行业来看,经过近两年的积累,中国船舶和中国重工,在手订单都已饱满,为公司接下来两三年的收入,提供了支撑。

不过第一,有订单不等同于有利润。船舶制造企业毛利率一向不高,而中国船舶和中国重工的费用率显然也不低。尤其是中国重工,盈利能力着实堪忧。

第二,美元加息导致全球贸易出现收缩风险。2022年,船舶新增订单量已出现下降,说明需求景气度在回落,进而必将影响船舶制造企业的长期收入规模。

另外,中国船舶和中国重工,虽然都是船舶制造业的领头羊,但二者其实各有侧重。中国船舶偏民品,中国重工偏军用。

从好的方面来看,民品或有望受益于环保催生的换代需求,而军品则有望受益于强军战略。

不过任何概念,最终还是要看业绩能否兑现。

注:本文不构成任何投资建议。股市有风险,入市需谨慎。没有买卖就没有伤害。

解惑中国粮价为何不会跟随全球大涨

原标题:解惑中国粮价为何不会跟随全球大涨全球食品价格普遍上涨。世界银行数据显示,受疫情影响,全球食品价格在2020年总体上涨20%。锤子财富2021-03-27 21:09:070000什么情况?这只互金中概股一日暴涨547%,数月前刚被立案

原标题:什么情况?这只互金中概股一日暴涨547%,数月前刚被立案,警惕庄家控盘炒作来源:证券时报当地时间10月20日,中概股微贷网(WEI.N)盘中大幅上涨,一度触发熔断,熔断前涨94.16%,报1.59美元。在尾盘半小时,微贷网再次上演直线拉升、涨幅一度逾1127%,截至收盘有所回落,收涨547.21%,报5.30美元。锤子财富2020-10-21 20:00:000000G7农业部长:支持延长、全面实施和扩大黑海粮食协议

财联社4月23日讯(编辑夏军雄)当地时间周日(4月23日),七国集团(G7)农业部长在公报中表示,G7呼吁“延长、全面实施和扩大”黑海粮食协议。本次G7农业部长会议在日本宫崎市召开,为期两天。会后公报称:“我们意识到联合国和土耳其促成的《黑海谷物倡议》(BSGI)的重要性。因此,我们坚决支持其延长、全面实施和扩大。”G7代表再次指责俄罗斯试图“将粮食作为破坏稳定的手段和地缘政治胁迫的工具”。0000最新!上海公示第二批28家失联类P2P平台(名单)

8月28日,上海市金融监管局官网对28家沪籍失联类P2P网贷平台进行公示。这是自2019年6月14日以来,上海地区第二次对失联类P2P网贷平台进行公示。锤子财富2020-08-28 17:46:2000009月LPR保持不变的三大原因,贷款利率仍将下行

来源:21世纪经济报道中国人民银行授权全国银行间同业拆借中心公布,2020年9月21日贷款市场报价利率(LPR)为:1年期LPR为3.85%,5年期以上LPR为4.65%。以上LPR在下一次发布LPR之前有效。本次报价后,LPR已连续5月保持不变。那么,本次LPR报价为何不变?对市场有何影响?锤子财富2020-09-21 13:30:290000