《一本书看透股权节税》:“冠亚讲书”第14期

这是我的第292篇原创文章

大家好,“冠亚讲书”第14期(2023年第2期)又要跟大家见面啦!今天我们分享的书籍是李利威老师的《一本书看透股权节税》。一直关注我的朋友可能都知道,我们在“冠亚讲书”第7期曾经讲过李利威老师的《一本书看透股权架构》。

和“股权架构”一样,“股权节税”这本书也是干货满满,它教给了我们很多节税省税的方法。为了把知识点给大家讲清楚,这本书总共讲解了50个案例。作为投资者,我们重点看看有关上市公司的案例。话不多说,一起进入正题吧!

1

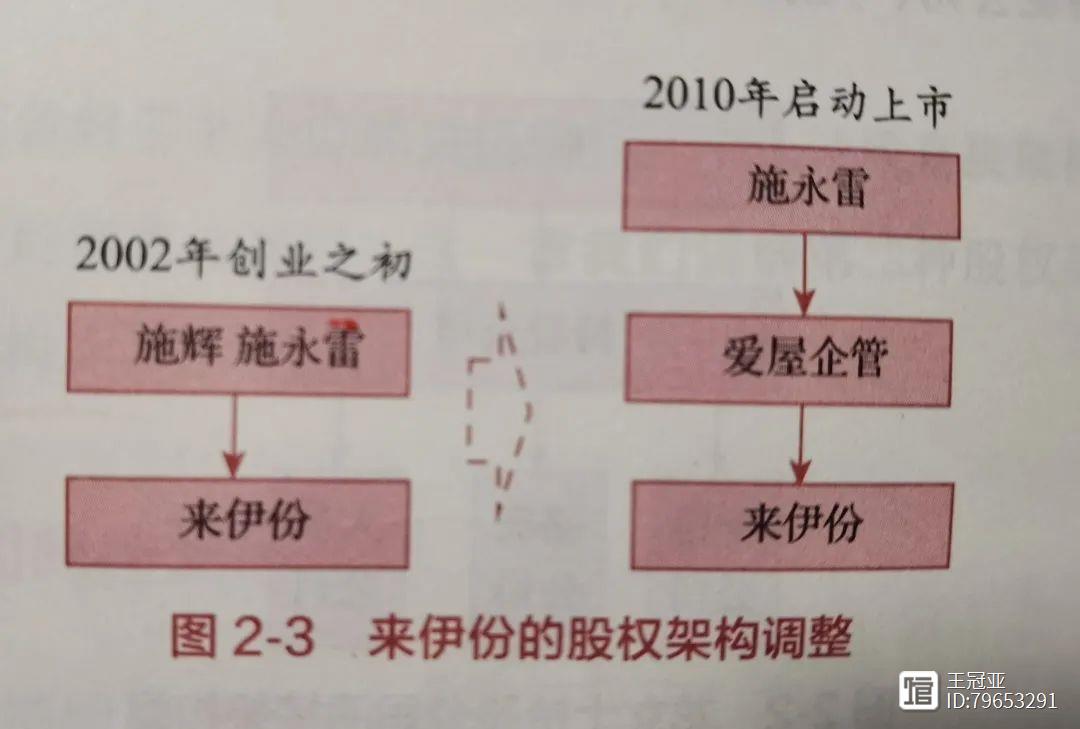

来伊份(603777)(关键词:持股公司间接架构)

来伊份(603777)创始人是施辉和施永雷父子。2002年创业之初,父子二人搭建了个人持股直接架构;2010年来伊份启动上市计划,施永雷成立了爱屋企管作为持股公司,将个人持股直接架构变成了持股公司间接架构。

为什么要这样操作呢?这主要是由于“直接架构”和“间接架构”的税负成本不同。假设来伊份赚了1000万元,公司可以分红,也可以将未分配利润转增股本。无论是哪种操作,在“直接架构”下,施永雷都要缴纳20%的个人所得税。而在“间接架构”下,爱屋企管可以申请免税待遇。 为什么个人股东就要缴税,而企业股东就可以申请免税呢?这对个人股东而言,是不是不公平呢?其实不是这样的。这样设计的背后,隐含着“税收中性”的原则。也就是说,税收立法不能使税收成为超越市场机制、影响资源配置和经济决策的核心因素。

举个简单的例子,任何一家企业,只要往上不断穿透股东,最顶层的股东无非就是两类:一种是个人,一种是国家机关。对于非国有企业而言,其最终的股东都是个人。如果对个人和企业都征收股息税,那么层层征税之后,顶层的个人股东实际上承担了远超20%的所得税率。对企业股东分红给予免税待遇,实际上是让企业股东充当“税收导管”的角色。

2

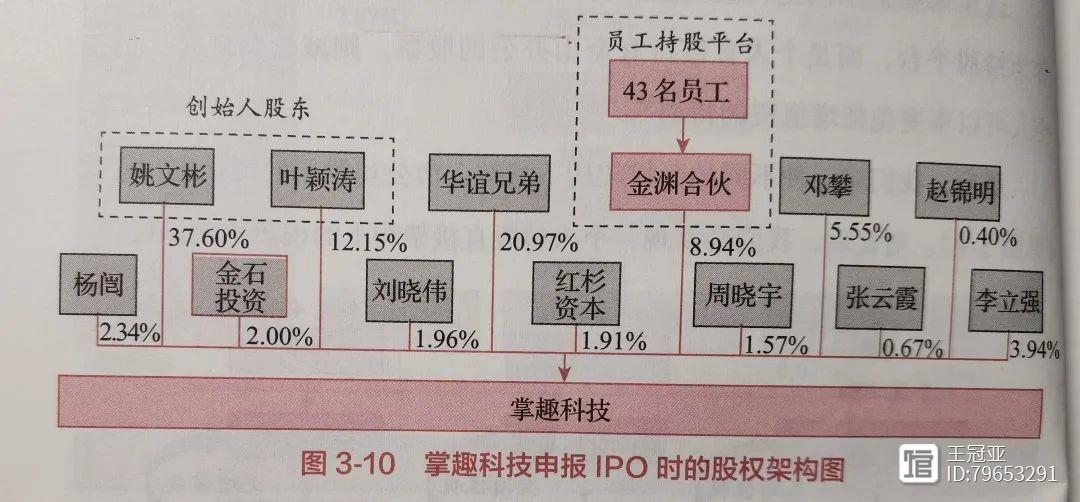

掌趣科技(300315)(关键词:有限合伙间接架构)

掌趣科技(300315)在申报IPO时,金渊合伙持有其8.94%的股份。金渊合伙其实就是掌趣科技的员工持股平台,其合伙人为掌趣科技的43名员工,其中有一名员工叫范丽华,时任掌趣科技页游事业部总监。我们来看看,在不同的场景下,范丽华要承担多少税负成本。

情形一:卖股套现。如果金渊合伙将其持有的掌趣科技股份转让,金渊合伙作为税收透明体无须缴税,仅由合伙人范丽华缴纳个人所得税。由于金渊合伙不是创投企业,因此它的转让股权所得适用于个人所得税项下的“经营所得”税目,应纳税所得额超过50万元的部分,适用35%的税率。

情形二:公司分红。如果掌趣科技向金渊合伙分红,金渊合伙再向范丽华分红,金渊合伙作为税收透明体无须缴税,仅由合伙人范丽华缴纳个人所得税。合伙企业向合伙人的分红,按照“利息、股息、红利所得”税目,缴纳个人所得税,适用20%的税率。

通过上述两个案例,我们学习了三种股权架构:个人持股直接架构、持股公司间接架构、有限合伙间接架构。如果持股目的为卖股套现,则税负由低到高依次为:个人持股直接架构、有限合伙间接架构、持股公司间接架构。如果持股目的为享受分红,则税负成本相同,但纳税时点会有差异。其中,持股公司间接架构具有纳税缓冲垫的功能,所以更具优势。

我们不难得出结论,其实世界上并不存在完美的股权架构,每一种股权架构都是一枚硬币,有正面也有背面。所以,股权结构没有最好的,只有最适合的。在股权架构设计实务中,除了税负角度的考虑之外,还有法律维度的控制权涉及、管理维度的股权激励效果,等等。对于具体的个案,要量体裁衣,才能得出合适的方案。

3

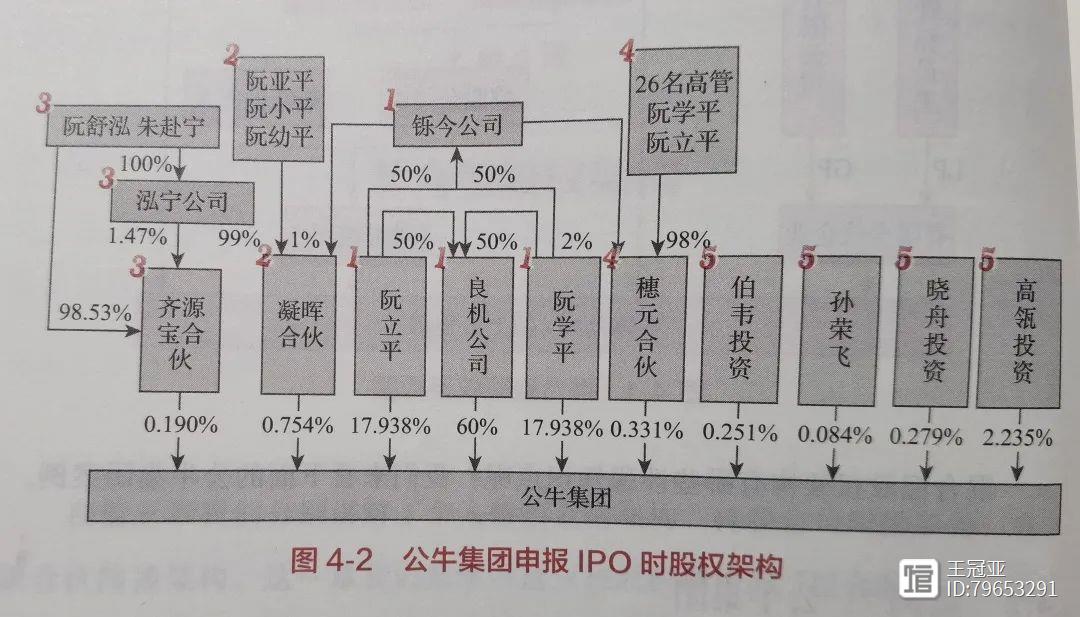

公牛集团(603195)(关键词:混合型股权架构)

公牛集团(603195)是中国制造业500强企业,它在申报IPO时,其股东可以划分为5类:创始股东池(阮立平、阮学平)、家族股权池(阮氏兄弟的三姐妹)、二代传承池(阮立平的女儿女婿)、股权激励池(公司高管)、外部资金池(高瓴资本等投资机构)。我们来看看每一类股东是如何来搭建他们的股权架构的:

创始股东池:阮立平、阮学平直接持有公牛集团约36%的股权,又通过良机公司间接持有公牛集团60%的股权。直接持股是为了方便卖股套现,满足个人日常消费所需;间接持股是为了让持股公司享受上市公司分红的免税待遇。那么,阮氏兄弟为什么还要设立铄今公司呢?我们继续来看第二类股东。家族股权池:凝晖合伙持有公牛集团0.754%的股权,其中阮氏兄弟控制的铄今公司作为凝晖合伙的GP(持股1%),阮氏三姐妹作为凝晖合伙的LP(持股99%)。设立铄今公司而不是由阮氏兄弟来做GP,主要是为了实现风险隔离。另外,更换实际控制人也更简便,可以直接在铄今公司层面完成。

二代传承池:齐源宝合伙持有公牛集团0.19%的股权,阮立平的女儿女婿作为LP,并设立了泓宁公司作为GP。如果公牛集团给齐源宝合伙分红,齐源宝合伙再给泓宁公司分红,泓宁公司无法享受免税待遇,故其主要作用是掌握合伙企业的控制权,持有合伙企业的股权越少越好。我们可以看到,泓宁公司直接持有齐源宝合伙仅仅1.47%的股权。

股权激励池:穂元合伙持有公牛集团0.331%的股权,阮氏兄弟控制的铄今公司作为穂元合伙的GP(持股2%),公牛集团26名高管和阮氏兄弟作为穂元合伙的LP(持股98%)。之所以这样设计,一是为了方便阮氏兄弟享有对员工持股平台的控制权;二是为了方便员工在有限合伙企业的进入和退出。 从公牛集团的股权架构可以看出,既有个人持股直接架构,也有持股公司间接架构,还存在有限合伙间接架构。这主要是因为,不同的股东,有不同的利益诉求;即便是同一个股东,诉求也是多元化的。在实务中,混合型股权架构的设计也是难度系数最高的。

4

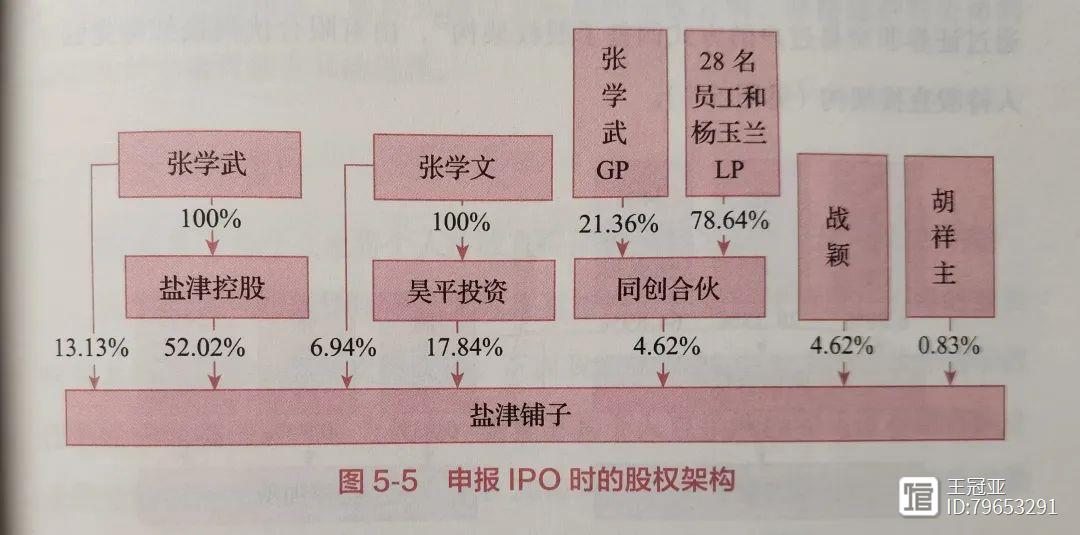

盐津铺子(002847)(关键词:股权架构综合运用)

第一阶段(直接持股):2005年,盐津铺子成立,股东为张学武(持股51%)、张学文(持股33%)、张敬唐(持股16%);2009年,张学武与妻子离婚,妻弟张敬唐退出股东行列;2010年,盐津铺子增资,股东结构调整为张学武(持股70%)、张学文(持股30%);2012年,为了实施股权激励,由31名骨干员工直接持有盐津铺子4.34%的股权。

第二阶段(间接持股):2013年以后,盐津铺子又经历了多次股权调整,截至IPO时,张学武直接持有13.13%的股权,并通过盐津控股间接持有52.02%的股权;张学文直接持有6.94%的股权,并通过昊平投资间接持有17.84%的股权;员工从直接持股改成由同创合伙(员工持股平台)间接持有4.62%的股权。

第三阶段(直接持股):2017年,盐津铺子成功上市。2020年,盐津铺子上市满三年,原股东所持有的股票均已解禁。2021年,张学文注销了昊平投资,改由个人直接持有盐津铺子11.20%的股票;同时,员工持股也拆除了间接持股架构,改由员工个人直接持有盐津铺子3.32%的股票。

直接持股为什么要变成间接持股?我们之前讲过,如果是为了“卖股套现”,则直接持有更优;如果是为了“享受分红”,则间接持有更优。从张氏兄弟的角度来看,在盐津铺子从成立到上市的过程中,他们是打算长期持有公司股权的;从持股员工的角度来看,他们选择间接持有架构,并非完全基于税负成本的考虑。如果在激励期间,员工出现离职、离婚等情况,间接持股可以在有限合伙的层面调整股东,可以省去很多麻烦。

间接持股为什么又要变回直接持股?那是因为盐津铺子上市以后,其股东诉求发生了巨大的变化。2019年,张学文从盐津铺子离职,如果他想选择套现离场、退隐江湖,那直接持有无疑是更好的选择。2020年,同创合伙的GP由张学武变更为公司其他高管,这意味着员工持股平台也逐渐步入了减持的预备期,直接持有无疑是更好的选择。 从盐津铺子的案例,我们不难看出,“直接持股”或“间接持股”本身并无优劣之分,而是要看它适用的场景。李利威老师总结得很好,她说,股权架构设计是个“系统工程”,需要“量体裁衣”,需要“以终为始”。在股权架构变化的过程中,本身也会涉及到沉重的税负代价,因此必须要有清醒的思考,最好从一开始就“打牢地基”,避免“拆除重建”带来的精力和财富的双重损耗。

5

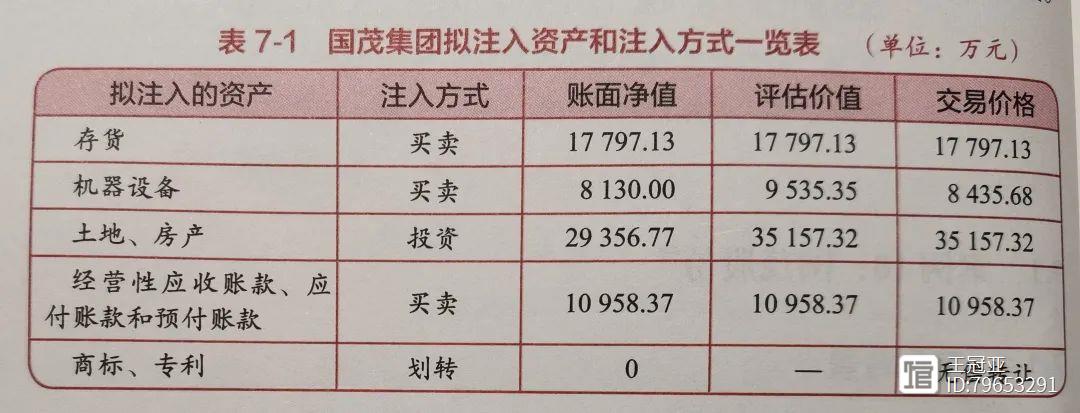

国茂股份(603915)(关键词:非货币资产出资)

国茂股份(603915)的主营业务为减速机的研发、生产和销售。2015年,国茂股份筹划IPO,其控股股东国茂集团决定将相关资产注入到国茂股份。按照《公司法》规定,股东可以用货币出资,也可以用实物、知识产权、土地使用权等可以用货币估价并可以依法转让的非货币财产作价出资。

非货币资产出资的四个步骤如下:第一步,评估。土地、房产账面净值2.9亿元,评估价值3.5亿元;第二步,签约。国茂股份每注册资本的价格约2.3元,国茂集团增资的新增注册资本1.53亿元,新增资本公积1.97亿元;第三步,过户。第四步,工商。那么,上述出资环节是否涉及到的税种有哪些呢?

一是企业所得税。国茂集团先将土地、房产按照3.5亿元的公允价值出售,确认视同销售收入3.5亿元;然后再用3.5亿元对国茂股份进行投资,增加其注册资本。由于国茂股份是国茂集团100%控股的子公司,其增资的评估价值3.5亿元与账面净值2.9亿元之差,也就是增值的6000万元,可以根据“特定划转优惠”,享受“递延纳税”待遇。也就是说,国茂集团可以不确认6000万元的增值所得,国茂股份以投资资产的原账面价值为资产的计税基础。

二是增值税。增值税属于“链条税”,供应商的销项就是生产商的进项,生产商的销项也是销售商的进项。所以在很多时候,增值税免税反而是对下游的一种惩罚。因为上游免税,就会导致下游没有进项抵扣。国茂集团应按3.5亿元计算缴纳增值税销项税额,国茂股份取得的增值税进项税额可以抵扣。

三是土地增值税。如果投资方和被投资方都不是房地产企业,投资方不交土地增值税,被投资方按原值扣除。国茂集团以房产作价入股对国茂股份增资,符合企业重组中关于不动产过户的税收优惠政策,可以暂不征收土地增值税。

四是契税。根据财政部、国税总局相关规定,母公司以土地、房屋权属向其全资子公司增资,视同划转,免征契税。

五是印花税。国茂股份的实收资本和资本公积增加,需缴纳0.025%的印花税;不动产产权转移,需缴纳0.05%的印花税。

6

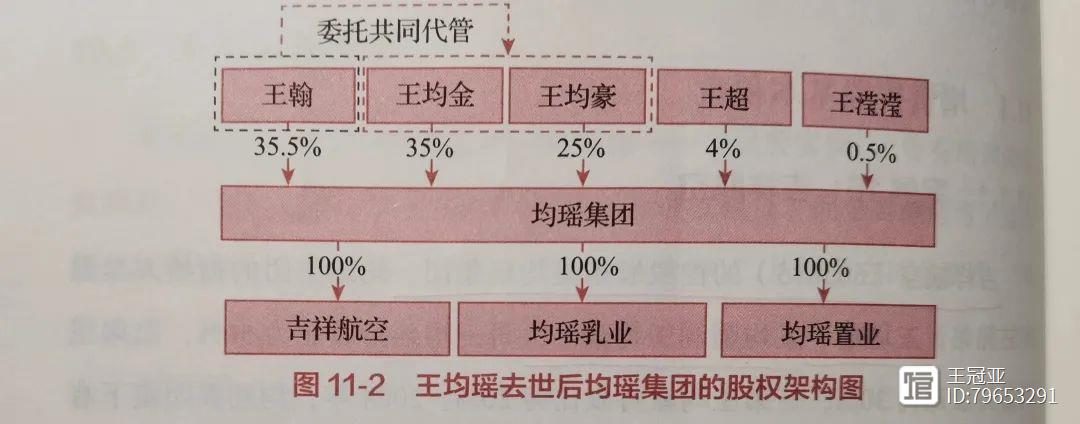

吉祥航空(603885)(关键词:股权融资)

吉祥航空(603885)的控股股东是均瑶集团。均瑶集团的股东原为王氏三兄弟,2004年,王均瑶去世以后,王均瑶长子王翰继承了35.5%的股权,王超和王滢滢继承了4.5%的股权,王均金持有35%的股权,王均豪持有25%的股权。

2010年,吉祥航空筹划IPO,王均豪拟直接持有吉祥航空6%的股份。王均豪增资时,以吉祥航空净资产为基础,确定了3.6亿元的投前估值。王均豪出资2300万元,吉祥航空投后估值3.83亿元,王均豪持股比例为6%。吉祥航空增资前的注册资本为3亿元,本次新增的注册资本为1915万元。其计算公式如下:3亿元/(1-6%)*6%=1915万元。

也就是说,王均豪投资的2300万元,其中1915万元新增注册资本,385万元新增资本公积。按照税法规定,要征收0.025%的印花税。均瑶集团对吉祥航空的持股比例,被动减少至94%,由于是扩股增资所导致的,属于国家鼓励的投资行为,因此不必按照“视同股权转让”缴纳企业所得税。

7

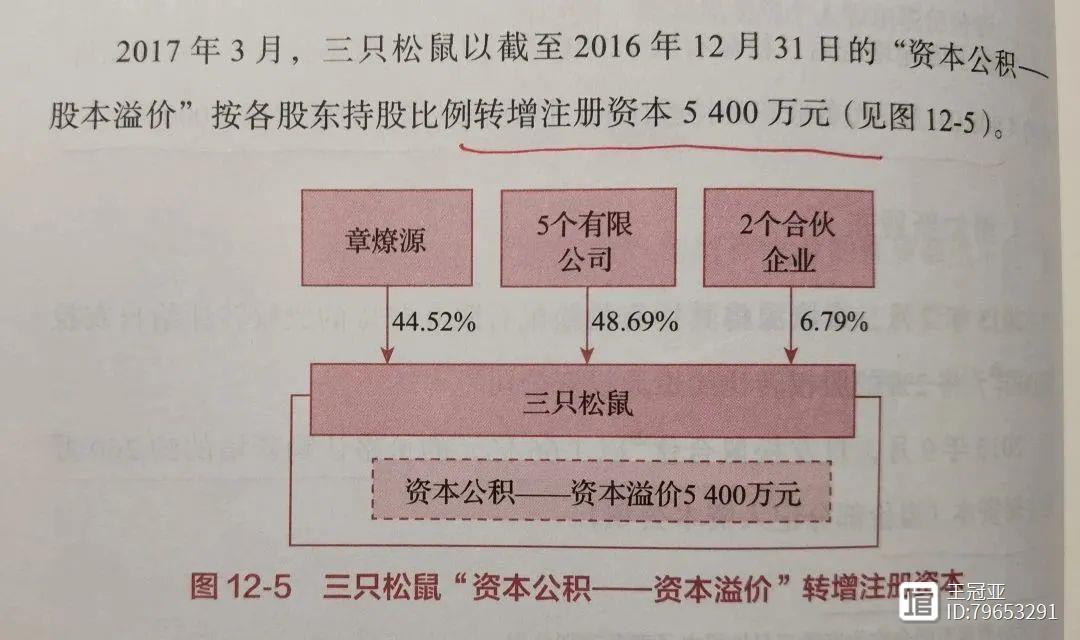

三只松鼠(300783)(关键词:转增资本)

三只松鼠(300783)是目前中国销售规模最大的食品电商企业之一,在2019年IPO以前,三只松鼠经历过多轮增资和股权变化。其中,2014年将资本公积4808万元转增注册资本,注册资本增至5000万元;2017年又将资本公积5400万元转增注册资本。我们可以看出,三只松鼠的资本公积均为资本溢价,也就是投资者出资超过其注册资本的部分。

在三只松鼠资本溢价转增资本的环节,居民企业股东无须缴纳企业所得税,合伙企业股东要分情况:公司合伙人无须缴纳企业所得税,个人合伙人以2016年1月1日为界,在此之前无须缴纳个人所得税,在此之后按照“利息、股息、红利所得”项目,适用20%的个人所得税率。

8

万科地产(000002)(关键词:资产出售和收购)

万科A(000002)是中国房地产业的龙头企业,它在购买土地使用权时,均要求资产评估机构考虑土地增值税的影响,项目评估值会扣除原股东应当承担的土地增值税。例如,万科地产在和京投银泰谈判时,有着非常清晰的“反税负转嫁”思维。

万科地产在收购京投银泰湖南置地股权的时候,虽然土地的市场价值是5亿元,但是万科地产并没有支付5亿元。原因在于,京投银泰卖的不是资产,而是股权,这样就将土地增值税的成本转嫁给了万科地产。那么,万科地产在支付股权转让款时,就要求扣除京投银泰应当承担的土地增值税。

9

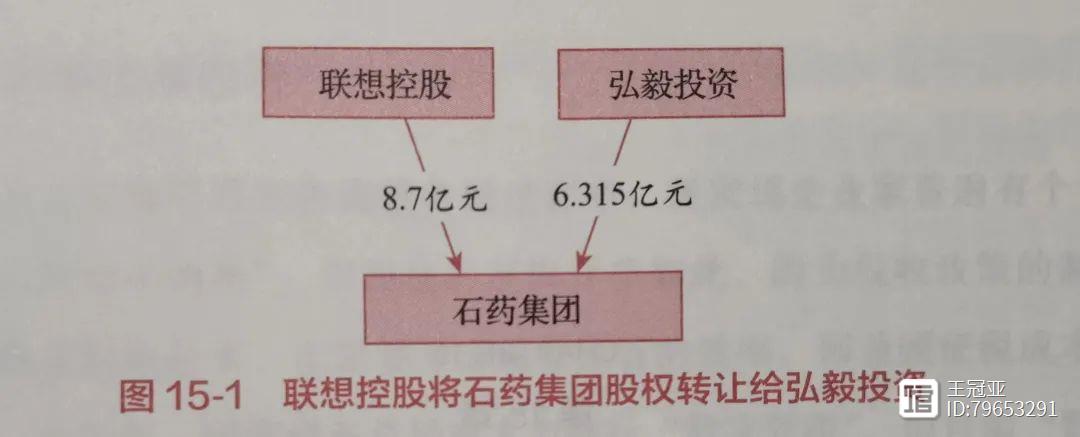

联想控股(03396)(关键词:公司股东退出)

联想控股(03396)是中国领先的电脑制造商。2007年,联想控股斥资8.7亿元,收购了石药集团100%的股权;2008年,联想控股以6.3亿元的价格,将石药集团100%的股权转让给全资子公司弘毅投资。一般而言,如果是企业内部“左手倒右手”的重组,要么是平价转让,要么是无偿划转,为什么联想控股要选择亏损2.4亿元卖出呢?

真相是这样的,联想控股玩的是“先分红再卖股”的套路:第一步,联想控股收到了石药集团2.4亿元的分红,可以享受免税待遇;第二步,联想控股低价将石药集团卖给弘毅投资,产生了2.4亿元的投资损失,可以享受抵税待遇。

10

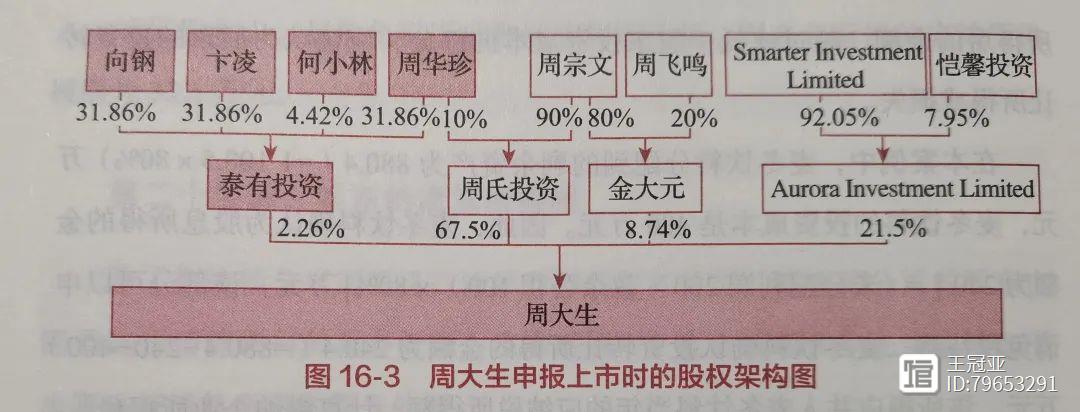

周大生(002867)(关键词:企业注销)

周大生(002867)是国内最具规模的珠宝品牌运营商之一。周大生IPO之前,泰有投资持有其2.26%的股份。2017年4月,泰有投资成功上市;2020年4月,泰有投资迎来了限售期解禁,但是它却没有急于减持套现,而是申请了注销登记。泰有投资注销以后,其持有的周大生股份,过户到了4位合伙人(自然人)名下,这一环节如何缴税呢?

泰有投资是有限合伙企业,属于“税收透明体”,因此纳税义务由其合伙人承担。泰有投资的清算所得,等于其持有的周大生股票数量(1020万股)×过户当日周大生的每股收盘价(29.49元/股)-其实缴出资额(0.45亿元),合计2.55亿元。按照“经营所得”项目,应缴纳个人所得税0.89亿元。

11

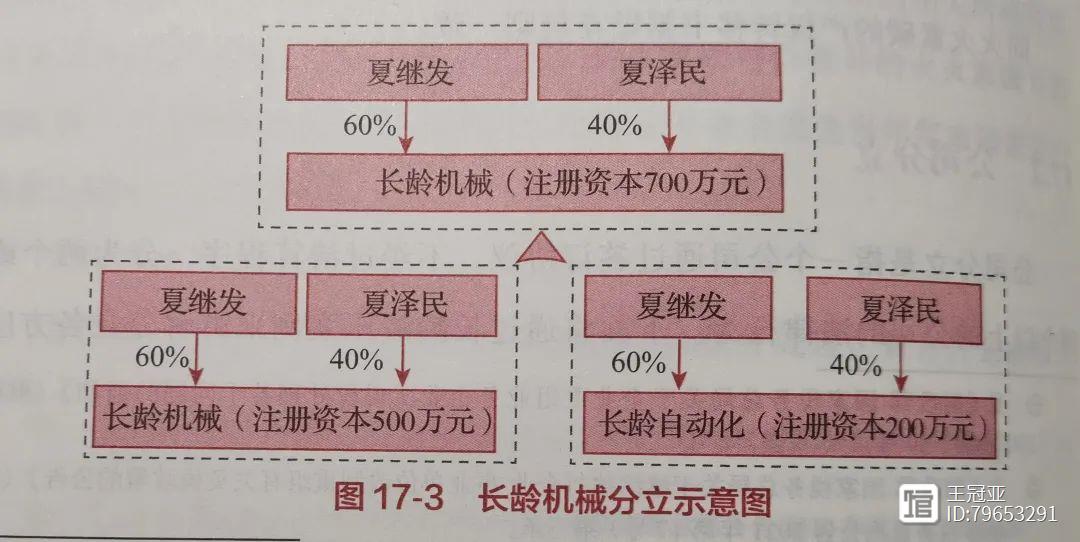

长龄液压(605389)(关键词:企业分立)

长龄液压(605389)主要从事液压元件及零部件的研发、生产和销售。原长龄机械包括两部分资产:一是和液压业务相关的资产;二是和液压业务无关的厂房和土地。2015年,原长龄机械拆分为两家新公司:新长龄机械承继了第一块的资产,长龄自动化承继了第二块的资产。那么,在企业分立的过程中,相关主体需要纳税么?

被分立企业(原长龄机械):由于原长龄机械分立属于公司内部重组,可以申请特殊性税务处理,无须缴纳企业所得税;原长龄机械须缴纳增值税销项税额,但长龄自动化可以取得增值税进项税额的抵扣,总体税负成本没有增加;此外,原长龄机械可以申请土地增值税和印花税免税待遇。

分立企业(长龄自动化):长龄自动化作为分立企业,在分立环节无须缴纳企业所得税。不过,如果长龄机械申请了特殊性税务处理,则长龄自动化也自动适用特殊性税务处理。也就是说,长龄机械无须按照“视同销售”确认资产转让所得,但长龄自动化取得资产的计税基础也按照原来的税基确定,即“上家不交,下家不扣”。

各方股东(创始人夏氏父子):原长龄机械将部分资产分配给夏氏父子,夏氏父子收回投资后缴纳相应的个人所得税,然后再以收回的资产投资设立新公司——长龄自动化。由于分立前后,夏氏父子持有的股权未发生任何变化,如果要缴纳个人所得税的话,实际上会阻碍企业重组。实务中,应与税务机关提前沟通,以合理测算重组税负成本。

12

紫金矿业(601899)(关键词:限售股)

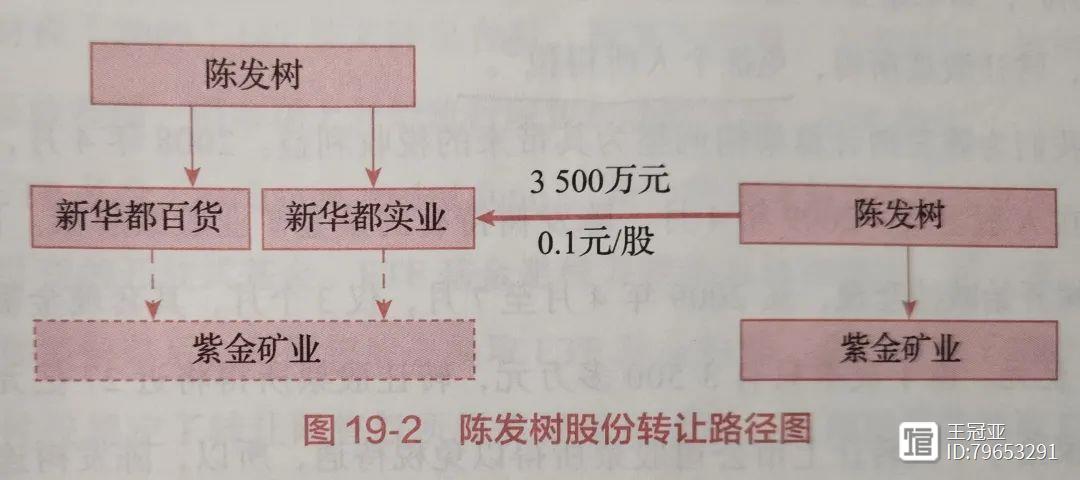

紫金矿业(601899)在上市以前,其股东新华都百货、新华都实业将其持有的3.5亿股紫金矿业的股票,按照股票面值0.1元/股转让给陈发树,转让价格合计3500万元。明知上市之后所持股票会大幅溢价,为什么新华都百货、新华都实业还要低价转让呢?原因在于,陈发树是新华都百货和新华都实业的实际控制人。

如果是由新华都百货、新华都实业间接持股,它们出售紫金矿业的股票,要缴纳25%的企业所得税;如果它们给陈发树分红,陈发树还要缴纳20%的个人所得税。那么,陈发树承担的总体税负成本就是40%。计算公式:25% (1-25%)*20%=40%。而如果由陈发树直接作为上市公司股东,他转让股票所得,可以免征个人所得税。

2008年4月,紫金矿业上市;2009年4月,陈发树所持股票解禁;2009年4月~7月,陈发树累计减持套现27亿元,由于其成本只有3500万元,所以陈发树转让股票所得就有27亿元,且不用缴纳一分钱的个人所得税。而如果按照间接持股架构,陈发树要承担10.8亿元的个人所得税。为了堵住税收征管漏洞,监管部门出台了新文件,规定从2010年1月1日起,对个人转让限售股所得,按照20%的税率征收个人所得税。

13

煌上煌(002695)(关键词:股权重组)

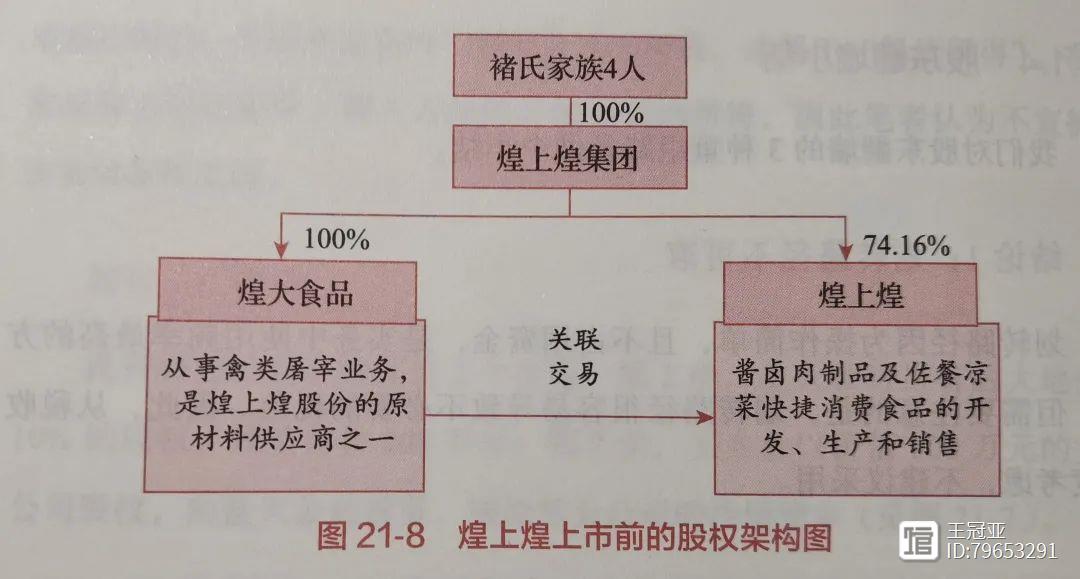

煌上煌(002695)是酱卤肉行业第一家上市公司。在煌上煌IPO之前,褚氏家族持有煌上煌集团100%的股权,煌上煌集团持有煌大食品100%的股权和煌上煌74.16%的股权。煌大食品主要从事禽类屠宰业务,是煌上煌的原材料供应商之一。

2010年,煌上煌开始谋求上市,为了减少煌上煌与煌大食品的关联交易,褚氏家族决定将煌大食品由煌上煌集团持股改为由煌上煌持股,也就是说,把煌大食品由煌上煌集团的子公司变更为孙公司。主要有三种调整路径:转让路径、划转路径、投资路径。

转让路径:煌上煌集团和煌上煌签订股权转让协议,煌上煌集团将其持有的煌大食品100%股权转让给煌上煌,煌上煌向煌上煌集团支付股权转让款。经资产评估机构评估,煌大食品账面净资产约2400万元,评估价值约3000万元,增值约600万元。煌大食品的评估价值,减去煌上煌集团对煌大食品的投资成本,就是其缴纳企业所得税的基数。

划转路径:煌上煌集团和煌上煌签订股权划转协议,煌上煌集团将其持有的煌大食品100%股权划转给煌上煌,煌上煌无须向煌上煌集团支付现金对价。对于划转方来说,煌上煌集团须视同销售并确认视同股权转让收入,并缴纳相应的企业所得税。由于煌上煌集团不是持有煌上煌100%的股权,故无法申请享受税收优惠。

投资路径:煌上煌集团和煌上煌签订投资协议,煌上煌集团将其持有的煌大食品100%股权,作价3000万元投资到煌上煌,增加煌上煌的注册资本。煌上煌集团最终选择了投资路径,并申请了特殊重组税收优惠。煌上煌集团无须确认股权转让所得,煌上煌取得煌大食品100%股权后,其计税基础以原计税基础确定。

14

水星家纺(603365)(关键词:股权代持)

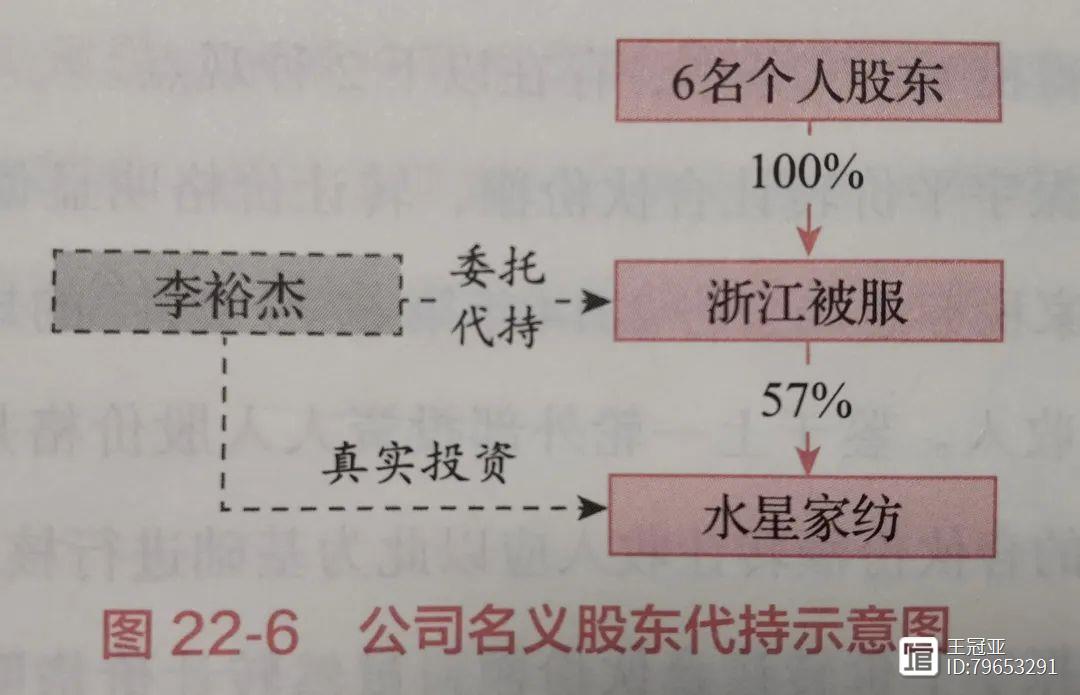

水星家纺(603365)在成立之初,浙江被服持有其57%的股权。当时上海市的招商政策是,优先考虑法人股东出资设立的企业,实际上浙江被服是为李裕杰委托代持。代持期间,如果水星家纺向浙江被服分红,则李裕杰须按照股息、红利缴纳个人所得税。

代持期间,如果浙江被服按照李裕杰的要求,将所持股权全部变现,则由浙江被服根据股权转让所得,缴纳相应的企业所得税。完税后,浙江被服将余额支付给李裕杰时,李裕杰无须再缴纳个人所得税。

15

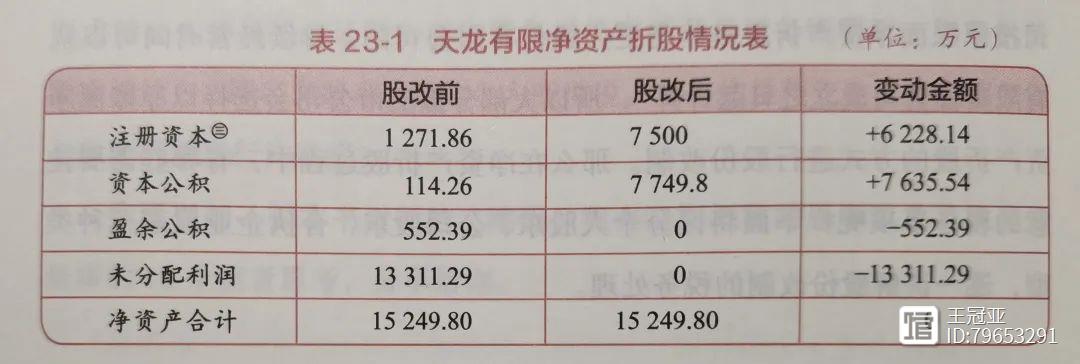

天龙光电(300029)(关键词:股份改制)

天龙光电(300029)在上市以前,由冯金生等7名自然人股东持有59.21%的股权。2008年,天龙光电进行股份制改造,将留存收益折为股本。天龙光电披露的信息显示:“目前我国现行法律、法规没有明确规定有限责任公司变更设立股份有限公司时,其自然人出资人应该缴纳个人所得税。”2009年,天龙光电成功上市,其自然人股东并未就净资产折股缴纳个人所得税。

16

东易日盛(002713)(关键词:股权激励)

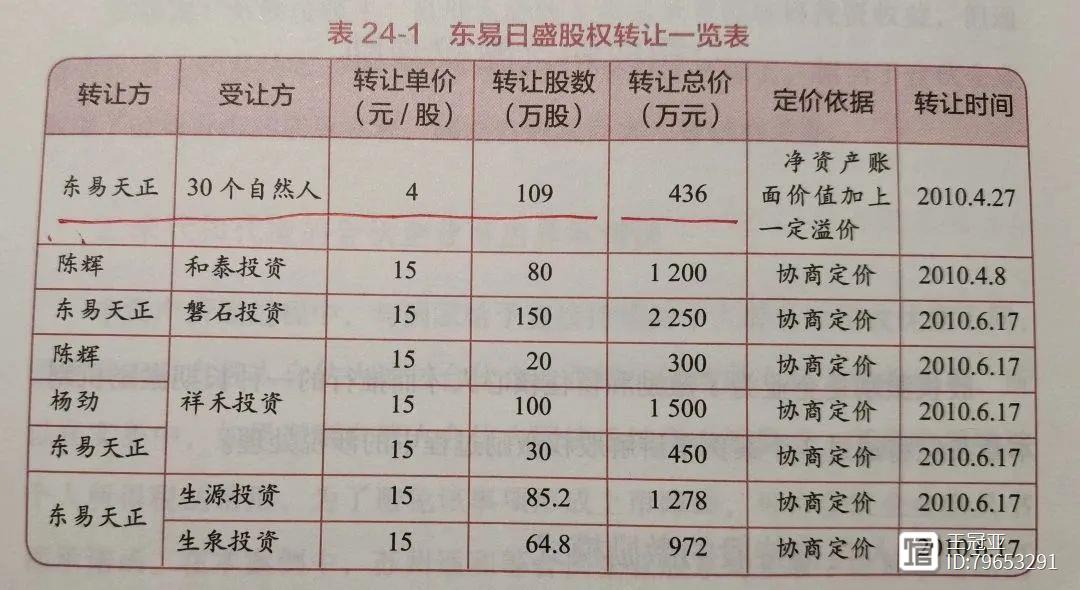

东易日盛(002713)是A股家装行业第一家上市公司。2010年,东易日盛的控股股东——东易天正以4元/股的价格,向30名员工转让了109万股。与此同时,东易天正以15元/股的价格,向私募股权投资机构转让了一定数量的股票。之所以给30名员工的价格远远低于给外部投资机构的价格,就是公司创始人给予员工的股权激励。

对于股权激励的转让方来说,东易天正可以按照4元/股计算缴纳企业所得税;对于股权激励的受让方来说,30名员工在取得东易日盛股份时可以递延纳税,等到转让股份时再按照“财产转让所得”项目,缴纳20%的个人所得税;对于股权激励的标的公司来说,东易日盛因实施股权激励而产生了1199万元的管理费用,计算公式:109万股×11元/股=1199万元,可以在税前扣除。

17

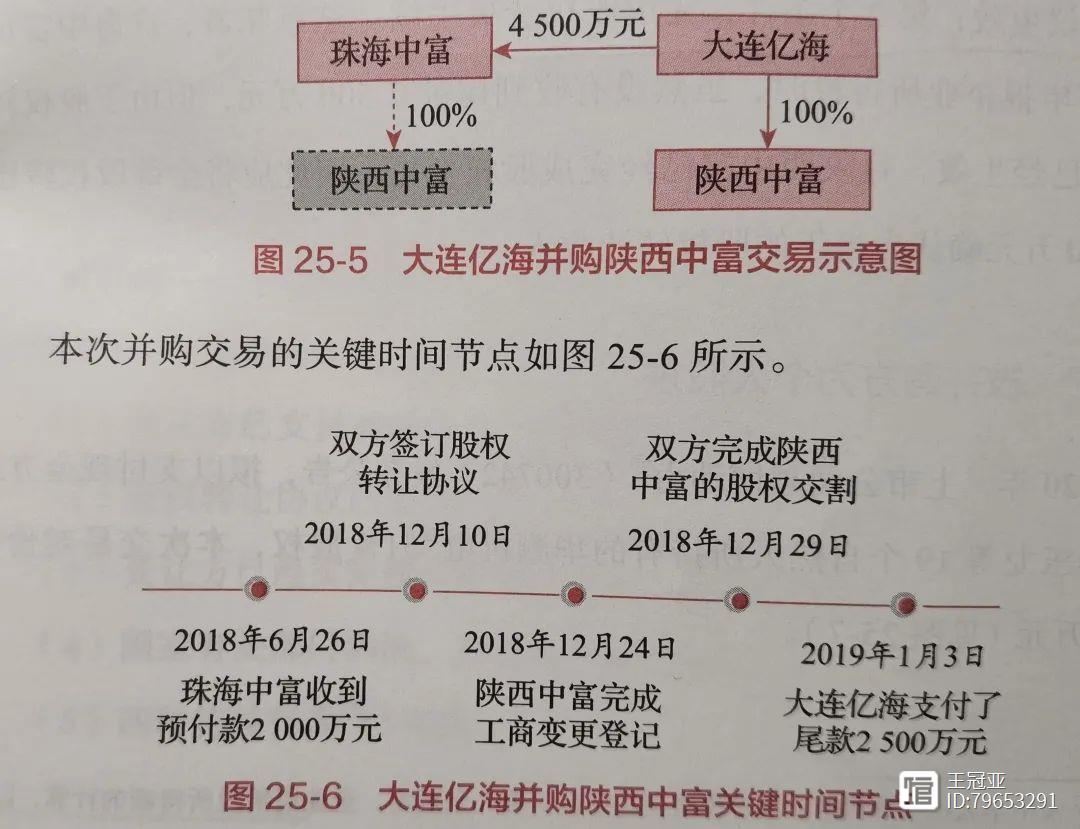

珠海中富(000659)(关键词:被并购之公司股东)

珠海中富(000659)为了盘活资产,向大连亿海出售全资子公司陕西中富100%的股权,股权转让款4500万元。企业所得税征税的原则是“权责发生制”,企业转让股权收入同时满足两项条件时就可以确认:一是股权转让协议生效;二是完成股权变更手续。在满足上述条件时,即使转让方还没有收到尾款,也应将全部股权转让款确认为当年的股权转让收入。

18

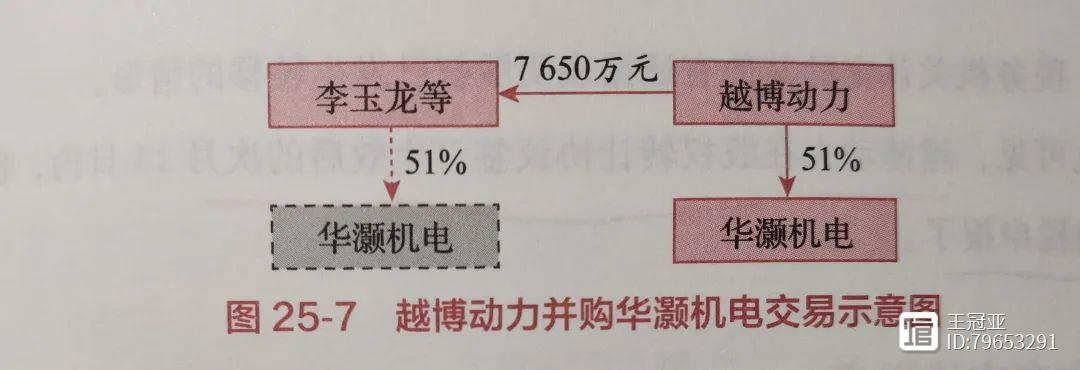

越博动力(300742)(关键词:被并购之个人股东)

越博动力(300742)拟收购李玉龙等19个自然人所持有的华灏机电51%的股权,支付的现金对价为7650万元。其交易过程如下:双方签订股权转让协议之后,越博动力先支付50%的股权转让款,华灏机电办理工商变更,然后由越博动力支付剩余50%的尾款。按照税务部门要求,越博动力在股权转让协议生效后的次月,就应当要进行纳税申报了。

19

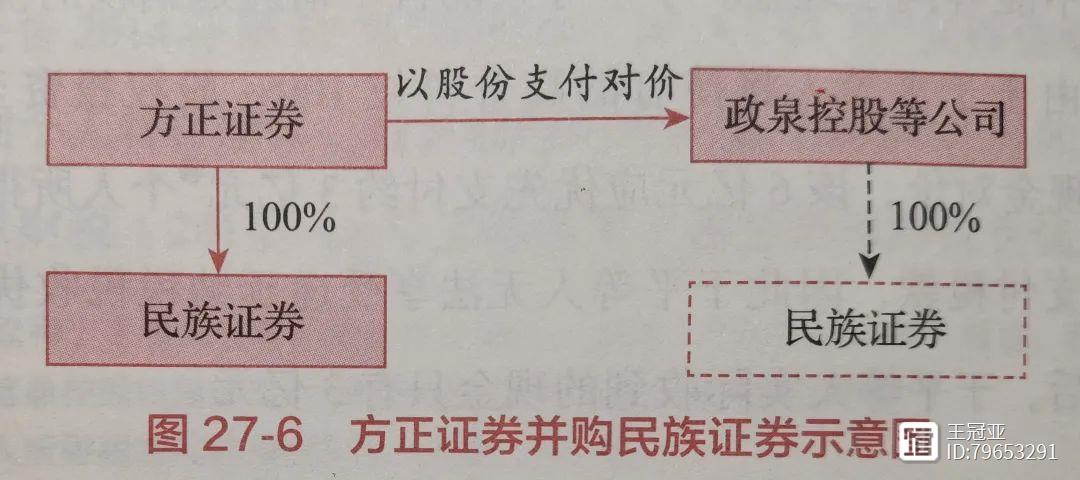

方正证券(601901)(关键词:换股并购)

方正证券(601901)以非公开发行股份的方式,收购了民族证券100%的股权,交易对价132.02亿元。方正证券作为收购方,民族证券作为被收购标的,均不存在纳税义务。民族证券原股东作为被收购方,其取得的方正证券股票是否要缴纳企业所得税呢?

企业所得税是法人税制,因此只要企业的资产所有权发生转移,就有企业所得税的纳税义务。由于民族证券的股权权属发生了转移,因此民族证券原股东需要按照民族证券的公允价格确认视同销售收入。如果民族证券原股东申请了特殊重组税收优惠,则此次并购无须缴纳企业所得税。但未来方正证券转让民族证券股份时,这部分收益的计税基础按照原计税基础确认。

在这里补充一点,巴菲特几乎很少用发行新股的方式,来收购一家企业。在1986年致股东的信里,巴菲特再次重申:“我们倾向于采取现金交易,除非我们所换得的企业内在价值跟我们付出的一样多,否则绝不考虑发行股份。”在巴菲特眼里,伯克希尔的股权比现金更加珍贵,如果并购采取增发新股的方式,相当于拿伯克希尔的股权去换其他公司的股权,巴菲特对此非常慎重。

据公开信息,1987年11月5日,$伯克希尔-哈撒韦A(BRK.A)$ 上市流通,此后仅在收购德克斯特鞋业、通用再保险等少数案例上发行过新股。1996年5月9日,$伯克希尔-哈撒韦B(BRK.B)$ 上市流通;2010年1月21日,1股拆成50股,自上市以来也没有增发配股。与之相反,无论是A类股票还是B类股票,伯克希尔一直在积极推动回购,所以流通股是不断减少的。

很多优质公司,都极少拿自家的股权去换现金。以$贵州茅台(SH600519)$ 为例,2001年8月27日在上交所主板IPO,发行7150万股,发行价31.39元/股,发行市盈率23.93,募资22.44亿元,扣除发行费用后,募资净额22.02亿元。此后,茅台公司再无任何配股、增发行为,没有再从资本市场上圈一分钱。

曾经看过一篇分析伯克希尔和茅台的文章,作者拿“美股股王”和“A股股王”做对比,揭示了两者很多的共同之处,比如:经营性现金流常年为正,每年业绩都稳步增长,现金流非常平稳,等等。在我看来,伯克希尔和茅台的股价之所以居高不下,根本原因在于他们都专注主业,专注经营,从不屑于“朝三暮四”的数字游戏。

20

巨轮智能(002031)(关键词:走出去架构)

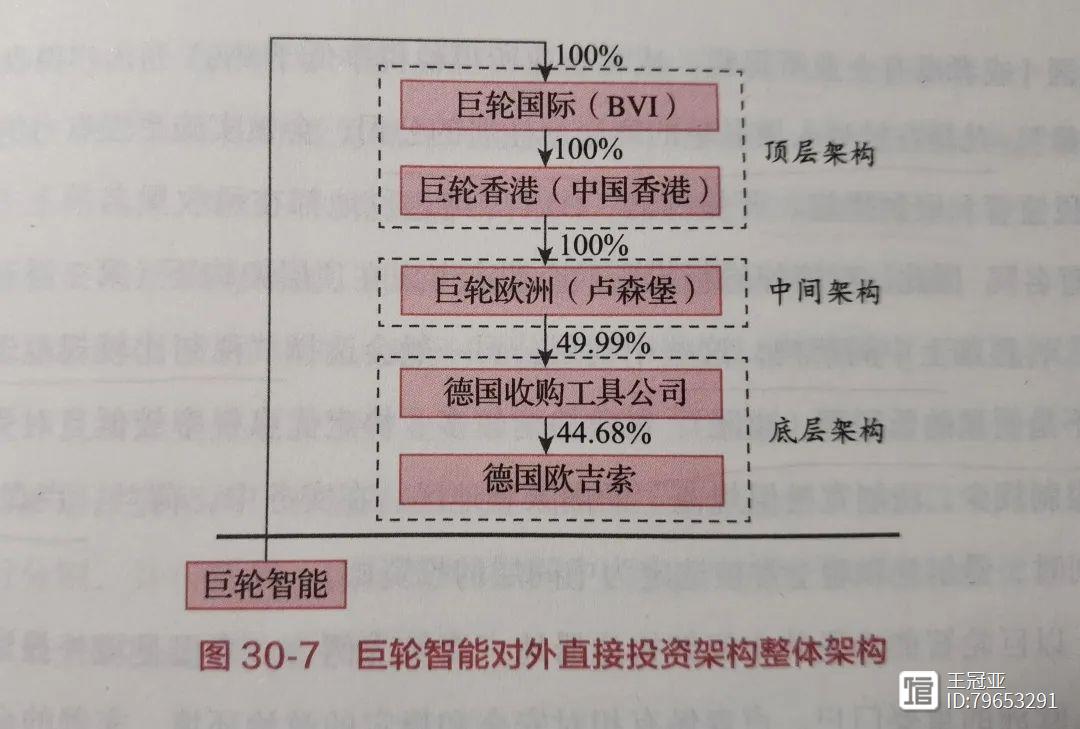

巨轮智能(002031)是中国轮胎模具领域的龙头企业。巨轮智能为了收购德国欧吉索公司,搭建了多层对外直接投资(ODI)架构,分别为顶层架构(巨轮国际、巨轮香港)、中间架构(巨轮欧洲)、底层架构(德国收购工具公司),那么每一层结构的税负情况如何呢?

顶层架构一般注册在避税天堂,比如巨轮国际就注册在英属维尔京群岛。在注册巨轮国际以后,巨轮智能又设立了巨轮香港,这主要是考虑到香港和内陆有避免双重征税的安排;中间架构一般注册在卢森堡、荷兰、比利时等国,这是由于美国、欧盟等会将纯避税地列入“税收黑名单”,中间架构有利于满足经营和避税的双重需要;底层架构一般注册在项目的实际运营地,根据我国税制,企业已在境外缴纳的所得税,其税额可以进行抵免。

冠亚说

这本书的知识点非常密集,也非常有趣。比如说《个人所得税法》规定:“如果此前六年的任一年在中国境内累计居住天数不满183天或者单次离境超过30天,该纳税年度来源于中国境外且由境外单位或者个人支付的所得,免予缴纳个人所得税。”这在业内被戏称为“税收坐月子”。

全书共有50个案例,限于时间和篇幅,我们选取了其中20个跟上市公司有关的案例,跟大家做了简单的介绍。如果你是创业者,你可以思考一下,如何才能搭建更符合自身利益的股权架构;如果你是投资者,你也可以从上市公司的公告中,看出他们关于股权架构调整的动机……

这本书最大的特点,就在于它站在了股东的视角,以“公司设立—公司扩张—公司收缩—公司上市—公司整合”为时间轴,涵盖了分红、转股、重组、上市、激励、代持等核心股权动作的涉税知识点。书中既罗列了大量的政策条文,又剖析了丰富的实战案例,兼具了“权威性”和“趣味性”,非常值得一读。

短线股票选股四大技巧

股市变化多端,炒短线更是高手的游戏。短线选股关键在热点,投资者一定要对热点的形成有敏锐的洞察力。在股票市场中购买股票主要就是购买未来很多股票,投资者也希望买到的股票未来会大涨,但是炒股也有几个非常重要的因素,比如说购买股票的时间购买股票的价格购买股票的数量都是非常重要。那么,短线股票选股技巧有哪些呢?短线股票选股技巧有哪些?0000从宋代风骨到南洋华人,聊聊中国宗族文化里的家族信托

传百钱保家族三载奉甘饴承1历史渊源最近在对历史的粗浅学习里面发现了一些有趣的议题,虽然对“日光之下,并无新事”的理解还处在需要被灌溉的懵懂状态,但依然打算把一些收获分享出来。今天和各位看官聊聊我们一直以来认为的“舶来品”家族信托与我们的传统文化的深远联系。之前我们也探讨过家族信托,以下是度娘对家族信托定义的解释:锤子财富2023-07-28 02:05:070000年底1个小操作,帮你明年「涨工资」丨2021个税指南

文丨艾小白(微信公众号:简七读财)今天中午刚准备去吃饭,就收到一位朋友的提问。刚买房的他,给我截图了一个公司通知:问:他是不是能多抵扣点、到手的工资能加了?这一问,也提醒了我这个「重要事项」——从今天开始,我们就可以确认2021年的个人所得税专项附加扣除了。能抵扣的,就相当于变相给自己“加薪”了。这对于广大“打工人”来说,确实是个好消息。 简七读财2023-07-30 13:00:520000

简七读财2023-07-30 13:00:520000P2P理财公司担保模式有哪些

今天小编给大家分享:P2P理财公司担保模式有哪些?随着投资理财的兴起,以及P2P理财方式受理财者的欢迎度,如今P2P理财公司有很多。公司发展到今天,已经算是过了行业的高峰期了,现在在监管合规的要求下,行业开始了最后的洗牌。那么目前剩下的在运营的这些P2P公司有哪些担保模式呢?担保机构通过出具“担保函”的方式保障投资人的本金安全。锤子财富2020-09-12 13:40:110002

青松友

青松友