组合的这些指标都是什么意思?

且慢用户-156****8565

2020年09月10日提问

最大回撤是什么意思?夏普比率是怎么算出来的?

打开且慢的任意一个组合,会看到上面有形形色色的指标。从年化收益到夏普比率,乍一眼真是一头雾水。它们究竟代表什么意思呢?

累计收益率

累计收益率很简单,它反映了从组合成立时持有到现在能够获得的收益比率。计算公式是(当前的净值/成立时净值-1)*100%。

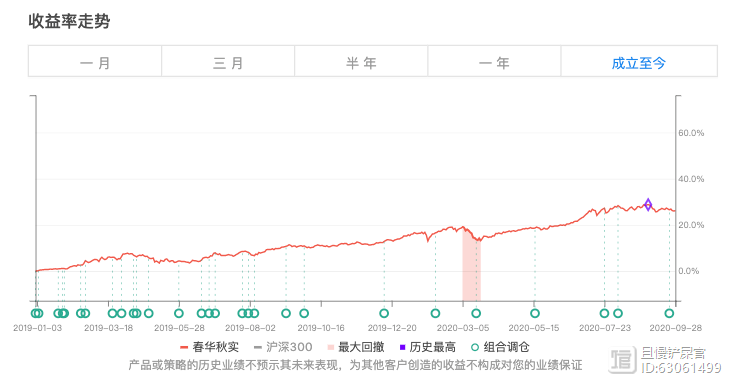

比如「春华秋实」的累计收益率是26.16%,如果你从第一天投入了10000元,那么到2020年9月28日你就能挣2616元(实际收益由于费用影响略有偏差,下同)。

年化收益率

年化收益率则复杂一点,它是把收益分拆到每一年,看每一年能挣多少。这个计算要考虑复利影响。

比如一个组合两年来累计收益是44%,那么它的年化收益是20%(而不是22%)。因为1.2 * 1.2 = 1.44。

从另一个角度来看,如果你一开始投入了10000元,一年后涨到了12000元,收益是20%;第二年,12000元又涨了20%,到了14400元。所以这样年化收益是20%,累计收益是44%。

上面两个指标讲的是收益,而最大回撤,年化波动率讲的是风险。

最大回撤

最大回撤用来描述投资者从任意一个时刻买入组合后可能面临的的最大亏损。比如我们看「春华秋实」的收益率曲线:

图中带有红色阴影部分就是组合经历最大回撤的区间。带着后视镜去看,如果一位投资者不幸在那区间的第一天买入,那么到区间的最后一天,该投资者的亏损幅度是5.07%,这个就是最大回撤。也就是说,任何人投资这个组合,最倒霉的情况就是亏损5.07%。

这个指标一般用来衡量组合的风险,比如我要稳稳的幸福最大回撤不到3%,春华秋实是5.07%,那就说明投资春华秋实的风险更高一些。这也是为什么春华秋实适合三年以上的长钱投资,而稳稳适合半年以上的稳钱投资。

波动率

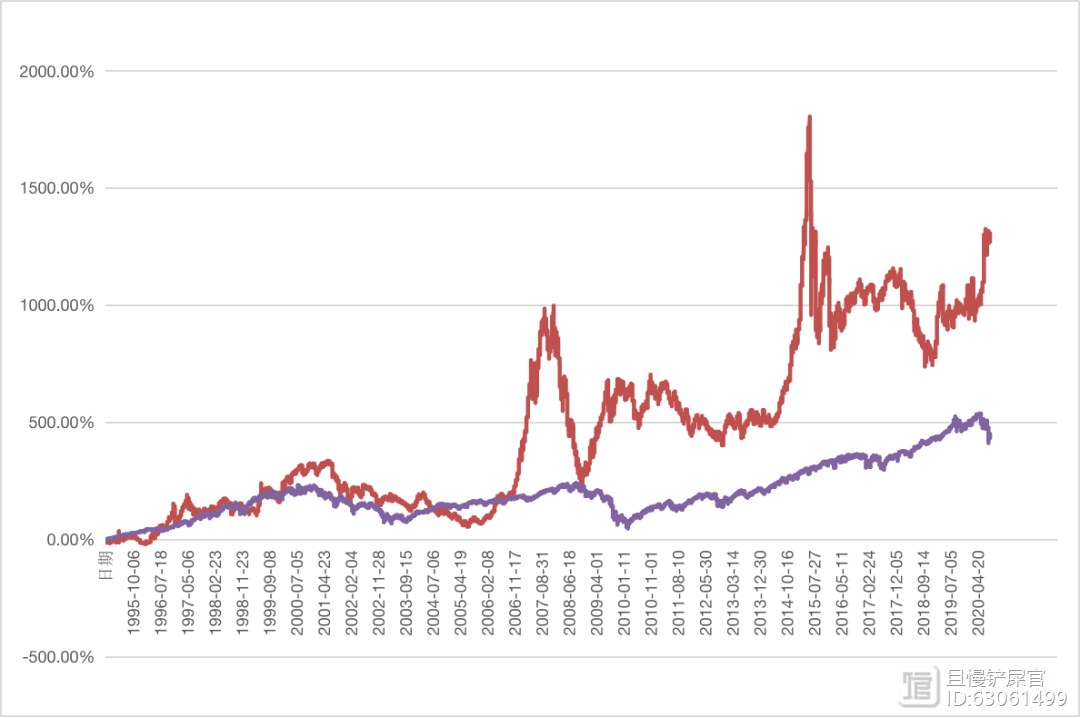

波动率可以用来衡量资产收益率的不确定性,用于反映金融资产的风险水平。从图形中直观的感觉就是,曲线上下抖动越剧烈,波动率越高;反之净值曲线越平缓,则波动率越低。

下图是1995年来的代表A股的万得全A指数(红色线)和标普500(紫色线)的收益曲线比较,肉眼就可以看出大A股的波动率完爆美股。

虽然A股的波动率较高给了理性投资者更多的机会,但对大多数投资者来说,看着自己的钱上下坐过山车的感觉很不好。所以组合的波动越低风险越小,给投资者的感受越好。

波动率的具体计算涉及到统计学知识,常见的算法是先算出组合每周的收益率,然后计算这组数据的标准差,再进行年化处理。具体的计算可以不用掌握,明白其中的道理就可以了。

夏普比率

夏普比率是一个同时对收益与风险加以考察的经典指标。可以简单理解为收益/风险。也就是夏普比率越大,组合承受的风险带来的回报越大。它的计算公式为:(组合收益率- 无风险利率)/ 组合的标准差。

具体计算时,无风险利率经常使用一年期存款利率。这个也好理解,组合承担的风险总要带来超过定期存款的水平才行,否则就存银行去得了。

不过要注意的是,夏普比率对于不同类型的组合来比较,很可能失真。比如低风险的货币三佳夏普比率高达20以上,而中低风险的我要稳稳的幸福是2.25。对中高风险的组合来说,夏普比率大于1就不错了。

最后,需要特别留意的是,对于年化收益率、波动率、最大回撤、夏普比率等指标,都需要组合运行很长时间后才能反映出真实情况,特别是对于高风险高波动的、以权益类为主的组合。

例如,一个投资A股的组合在18年底的低位成立,那么运行到现在年化收益率可能接近50%,夏普比率也很高,其他指标也很漂亮,但并不能认为这就是个优秀的组合。反之亦然。

任何指标都有可能失真,这也是为什么我们一直强调:投资组合背后的逻辑和价值观更为重要,如果要通过各种指标看历史业绩,一定要观察足够长的时间。

理财三步走,上班挣小钱,下班赚大钱,人人都做得到

书海泛舟,人间清欢这是书语人间为你解读的第545本书《上班赚小钱,四本存折赚大钱》大家好呀~今天,灵遥将为你带来一本新书,名字叫做《上班赚小钱,四本存折赚大钱》。就如同人类从来没有停止过寻求真理一样,人类也从未停止过创造财富。财富的魅力是改变,它能够改变一个人的生活品质与品位,能够改变一个人的人际关系,给你你想要的生活。然而,财富的获取并不是一件容易的事情。 书语人间2023-07-29 14:44:340003

书语人间2023-07-29 14:44:340003【金融】什么是FOF?这一篇给你讲清楚

金融小知识第37期:FOF|||#科普红人打造计划#基金#基金理财#基金小白#基金定投#基金经理#金融知识@知识薯锤子财富2023-07-27 04:24:360000远离负债最好的方式就是保持现金流

最近一位小伙伴说自己欠的负债越来越多了,想咨询一下有没有快速还负债的方法。其实不管是针对负债还是理财,还很多人有误区,都想用最短的时间,最简单的方法来解决。负债想短期内还完,理财又想短期内有高收益,这些都是不太正确的观点。理财还有可能会一夜翻倍,但这种几率很低,同样负债想要还完,也并没有捷径可走,只能是多挣钱,少花钱,老实还。 蚂蚁说成长2023-07-30 11:56:270000

蚂蚁说成长2023-07-30 11:56:270000套路贷可以不还吗 套路贷本金可以不还吗

套路贷是高利贷的升级,其危害也是远远大于高利贷。其目的不只是高额的利息,而是通过套路贷来侵占借款人的财产。一旦被认定为套路贷,涉案人员均要被判定。作为借款人想知道套路贷可以不还吗?法律上说,套路贷是违法额,本金和利息都不受法律保护,本金是犯罪工具,利息作为违法所得予以没收。那么,套路贷,一般以哪些罪名成立?1、诈骗罪:一般构成诈骗罪有几个要素,欺诈行为、错误、财产处分和财产损失。0000与财富自由渐行渐远,问题根源是没有做该做的事情

在我们奔向财富自由的路上,充满着坎坷荆棘。很多人可以感觉到,明明钱赚的越来越多,可是钱包兄弟的肚子却越来越比扁。这是为什么呢?首选,我们要明白什么叫财务自由:财务自由是指每月的被动收入可以完全覆盖掉每月的日常支出的状态,这意味着不需要为生活压力进行奔波就可以正常过日子。说句大白话就是当你不工作的情况下,也不需要为钱发愁。财富自由说到底就是个“钱”的问题。

且慢陪伴

且慢陪伴

拓小天

拓小天