钟正生:5月社融信贷走弱,还会再次降息么

新增社融表现偏弱

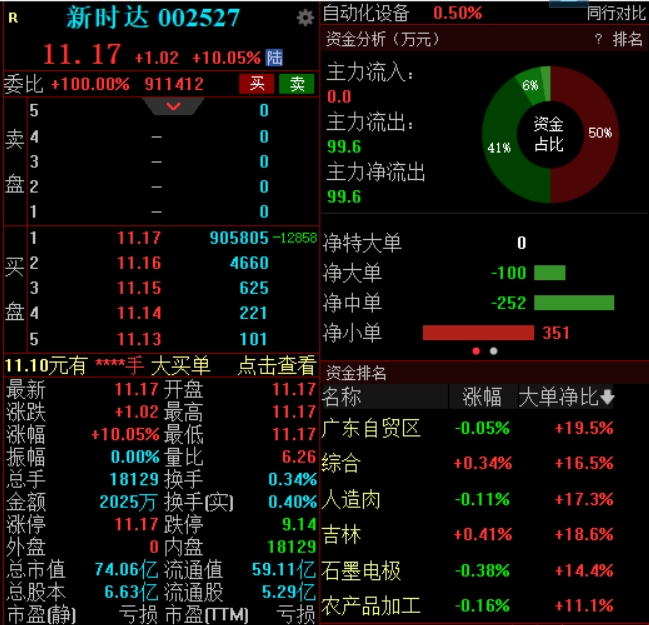

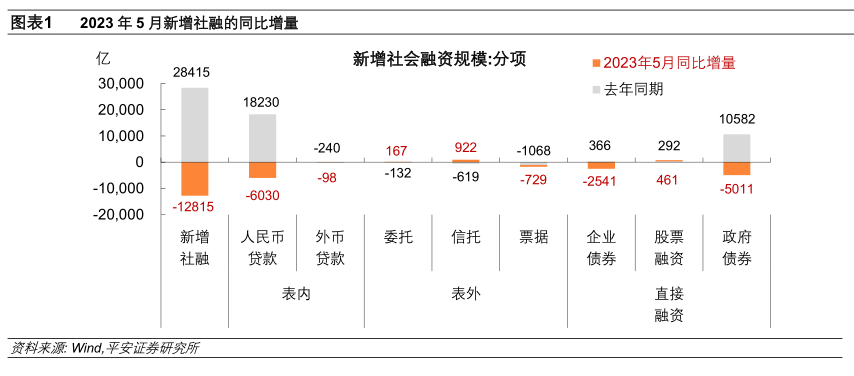

新增社融表现偏弱。5月新增社融规模1.56万亿元,同比少增1.28万亿元,规模是2019年以来同期的低点。5月社融存量的同比增速较上月下行0.5个百分点至9.5%。

新增社融拖累主要是表内信贷疲弱、政府债发行节奏“错位”和企业债券净偿还,三者分别下拉社融存量增速0.24、0.17和0.07个百分点。从分项看:

一是,表内信贷疲弱拖累。5月表内人民币贷款和外币贷款合计同比少增6128亿元,是5月社融最重要的拖累。

二是,政府债发行“错位”,净融资规模同比少增5011亿元。以财政预算数据看,2023年政府债融资总体规模与去年相当。且去年11月地方债提前批下发规模空前,助力前4个月地方债发行快于去年同期。但剩余批次的地方债额度直到5月中下旬才下达,这可能在5月和6月持续拖累政府债融资进度。

三是,企业债券呈现净偿还,较去年同期规模低2541亿元。以历史规律看,5月通常是企业上年年报发布、债券评级集中调整的节点。2022年有多波疫情冲击,企业现金流压力普遍偏大,资产负债状况不容乐观,这对其信用评级和债券发行产生了一定负面影响,在今年5月集中体现。不过,央行去年10月推出了500亿元民营企业债券融资支持工具(第二期),今年一季度尚未开始投放使用,相关政策支持的落地可能对企业债券融资产生一定程度的提振。

委托贷款、信托贷款和企业股票融资同比多增,对社融构成小幅支撑。今年年初信托行业“三分类”新规落地,行业政策的不确定性减弱,助力5月委托贷款和信托贷款单月小幅新增,二者合计较去年同期多增1089亿元。全面注册制逐步推行落地,首批新股于4月10日开始上市,提振非金融企业境内股票融资表现,5月同比多增461亿元,绝对水平创2017年以来历史同期新高。

企业中长贷增速拐点或临近

人民币贷款增速下行。5月新增人民币贷款为1.36万亿元,同比少增5300亿元;贷款存量同比增长11.4%,较上月降低0.4个百分点。各分项中,企业中长期贷款维持强势表现,居民短期和中长期贷款与去年同期基本持平;但企业短期贷款和票据融资构成拖累,分别下拉人民币贷款增速0.13和0.33个百分点,二者在去年同期规模“冲高”。

人民币贷款中更值得关注的是两条主线逻辑的演绎:

一方面,居民信贷修复力度较弱。5月新增居民贷款同比略有多增,其存量的同比增速连续3个月徘徊在7.1%左右的历史偏低位置。房地产销售低迷,预期偏弱和信心不足的问题依然存在,持续拖累居民端信贷修复的强度。

另一方面,企业中长期贷款同比增速的拐点临近。5月企业中长期贷款继续同比多增,其亮眼表现已持续近一年。历史上企业中长期贷款的同比增速与经济周期的同步性较强,可以较好代表贷款的“实需”,亦可对固定资产投资产生支撑。在本轮企业中长期贷款上行周期中,以结构性再贷款工具和基建领域贷款为代表的政策性因素贡献偏强。鉴于去年6月企业中长期贷款的高基数(2022年6月新增企业中长期贷款同比多增6000多亿元,创历史新高),而经济增长的环比动能放缓(5月制造业PMI下行),预计2023年6月企业中长期贷款的同比增速将会下行,对投资的支撑力量趋弱。

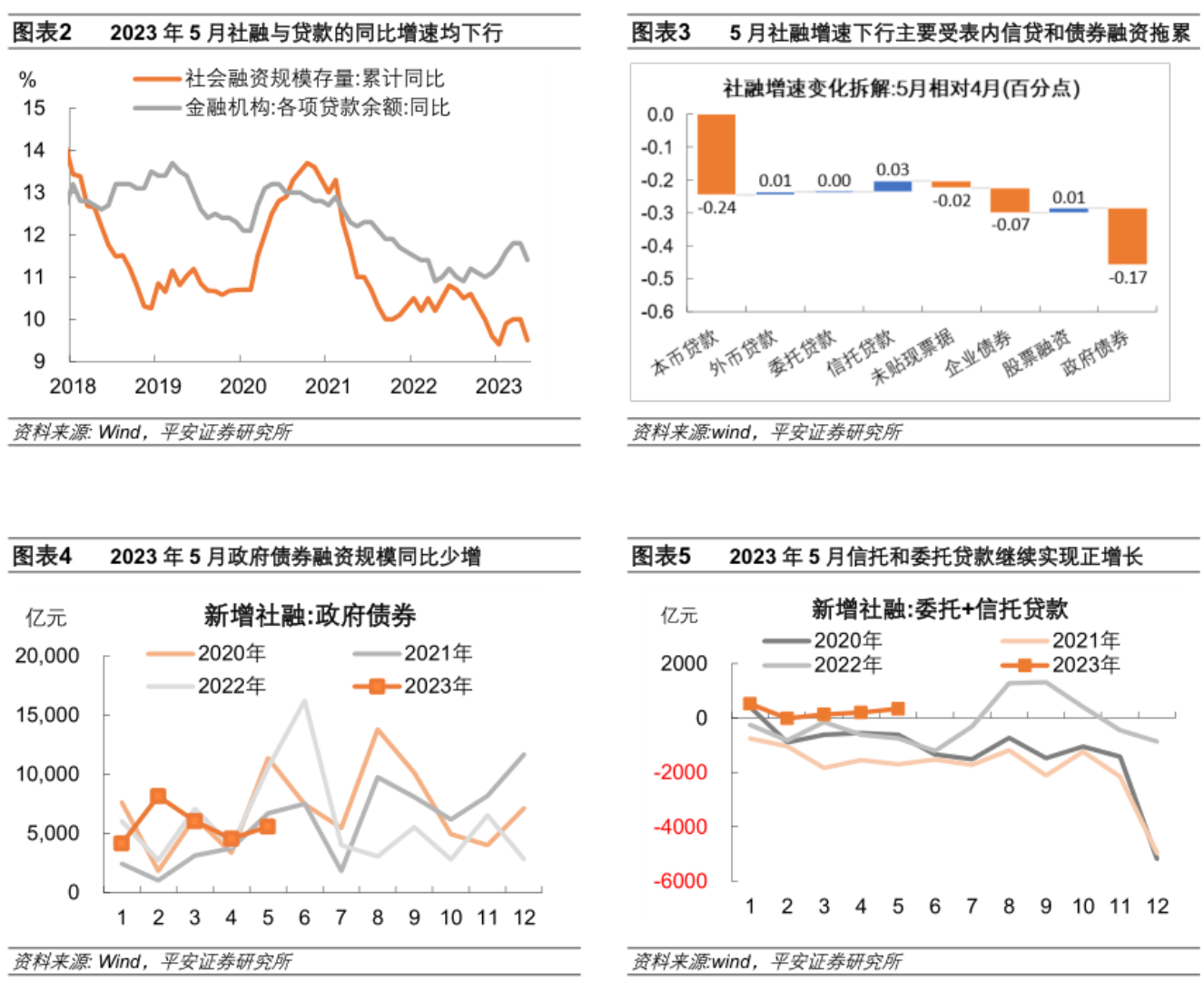

M1、M2同比增速均下行

M2同比增速较快回落。5月M2同比增长11.6%,较上月降低0.8个百分点。一则,5月信贷扩张乏力,对M2的支撑不强。二则,居民和企业资产再配置,银行理财规模重回扩张,对M2也形成拖累。三则,考虑到去年5月财政留抵退税推进,M2同比增速较4月抬升0.6个百分点,基数的变化也有较强影响。

后续随着基数抬升,M2增速或将继续回落。为保持大致平稳的M2增长,下半年有必要进一步降准0.25~0.5个百分点,且降准在下半年MLF到期高峰期出现的可能性更大。

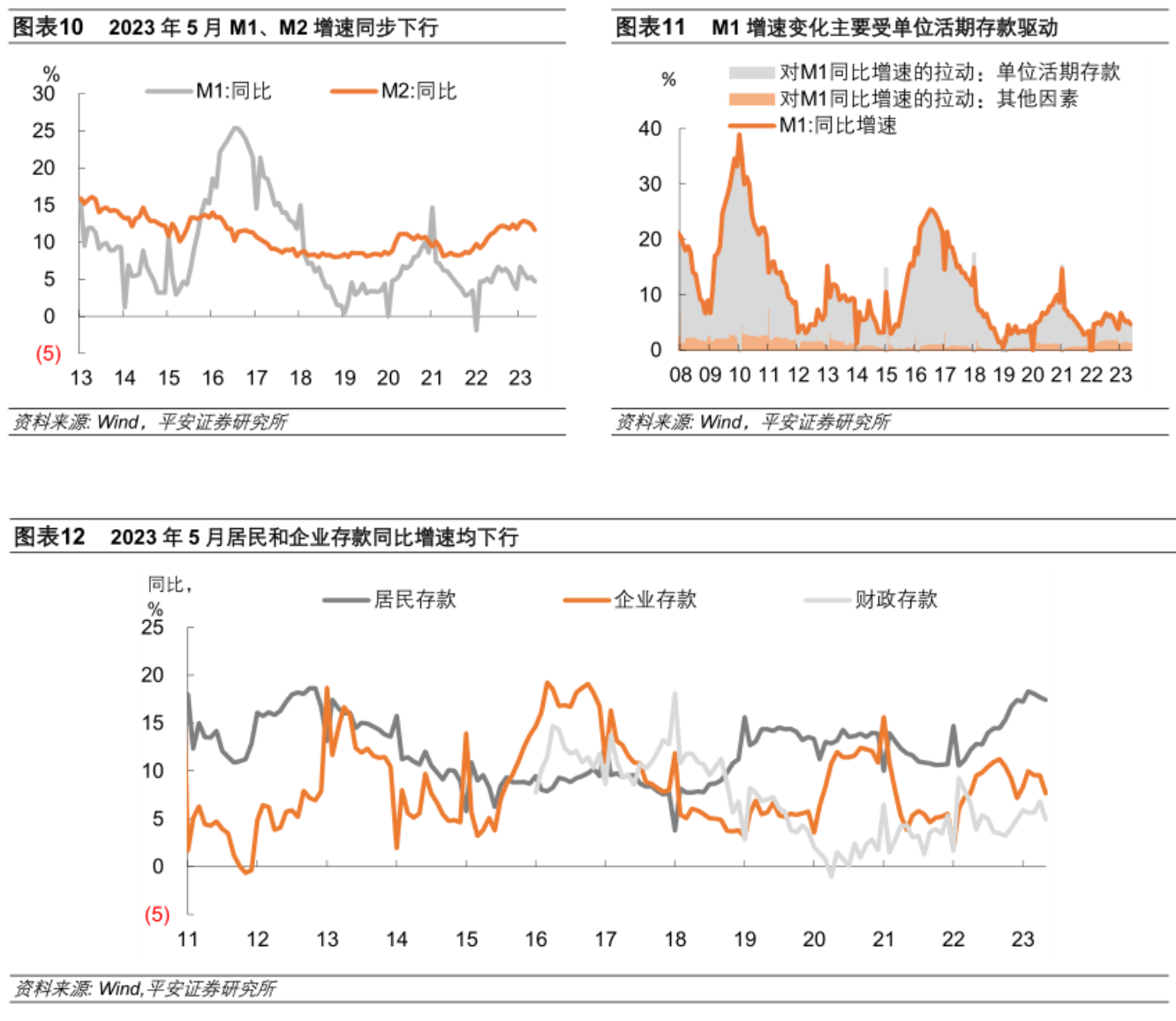

M1同比增速回落,主要受企业存款变化的驱动。5月M1同比增长4.7%,较上月降低0.6个百分点。因价格和需求走弱拖累企业营收现金流,且协定存款“降息”、企业贷款扩张放缓,5月企业存款同比少增1.2万亿元,单位活期存款对M1增速的拉动较4月减少了0.4个百分点。

居民存款继续同比少增,仍受资产再配置影响,5月增量较去年同期低2000亿元以上。银行定期存款利率继续下调,使理财收益的相对吸引力增强,资产再配置依然是居民存款少增的主要驱动因素。据融360监测数据,5月份商业银行2年、3年、5年期存款平均利率分别环比下降0.4BP、1.8BP和9.1BP。据普益标准监测数据,5月全市场存续理财产品环比增加660款,理财公司到期开放式固收类理财产品的平均兑付年化收益率为3.01%,环比稳中有升。

货币政策“续力”值得期待

5月社融和信贷需求均有所走弱,央行在数据公布同日下调公开市场操作(OMO)和常备借贷便利(SLF)政策利率各10bp。我们认为,本次央行下调政策利率主要基于以下四方面的考量:

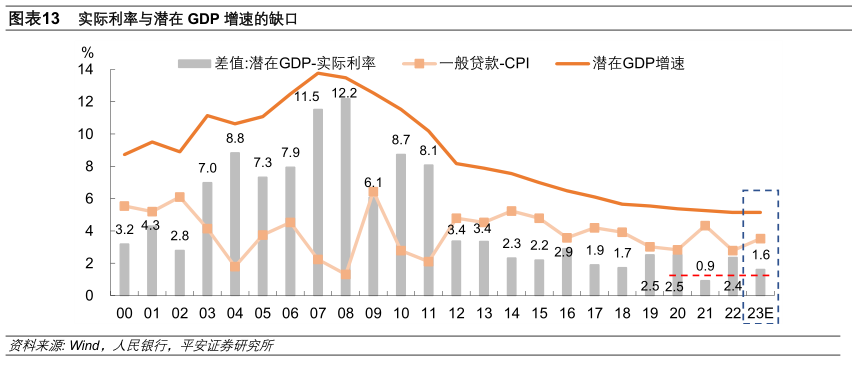

首先,从实际利率与潜在GDP增速的关系出发,物价中枢下移提升了“降成本”必要性。我们预计,2023年CPI同比增速中枢较去年下移1个百分点,若名义贷款利率相对平稳,则实际利率将会抬升,潜在GDP增速与实际利率的差值将回落至1.6%左右,达2000年以来历史次低水平(仅高于2021年)。以“潜在GDP增速-实际利率”的缺口为衡量标准,2023年货币政策对实体经济的支持力度要持平于过去三年的均值,则年内名义贷款利率仍需调降30bp左右。

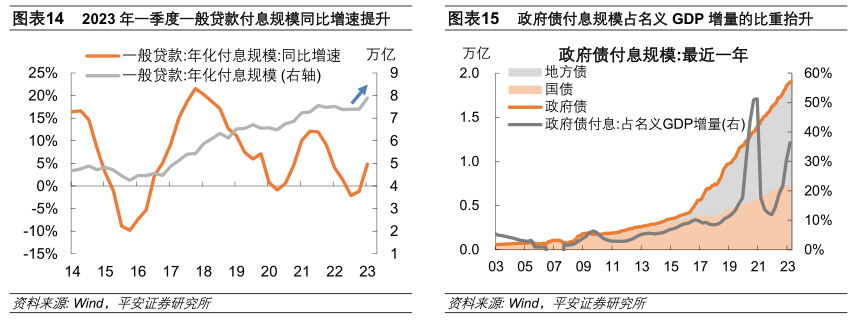

其次,在企业盈利表现低迷的背景下,“降成本”能够缓解企业付息压力,继而助力“稳就业”。2023年前四个月规模以上工业企业利润同比收缩20.6%,平均用工人数同比减少3.2%,表明企业可能有通过减员控制成本的倾向。与此同时,企业付息压力在增大,前四个月规模以上工业企业财务费用的同比增速由负转正,一季度一般贷款年化付息规模的同比增速升至4.9%(去年末为-1.1%)。货币政策“降息”有助于推动贷款利率下行,为企业“降成本”,并促进“稳就业”。

再次,当前企业中长期贷款拐点将至,“降成本”有助于“稳投资”,激发民间投资的内生动能。2022年,我国一般贷款、企业贷款加权平均利率分别累计下降62bp、60bp,而我们考察的非金融地产行业上市公司可比口径投入资本回报率(ROIC)累计下行117bp。2023年一季度,尽管宏观经济有所回温,但企业盈利依然承压,非金融地产行业上市公司的投入资本回报率较2022年末下行20bp;而同期一般贷款、企业贷款加权平均利率下行幅度分别为4bp、1bp。

最后,存款利率市场化改革较快推进,逐步缓解银行面临的净息差压力,为本次政策利率的下调打下基础。4月,市场利率定价自律机制发布“合格审慎评估实施办法(2023年修订版)”,使利率的市场化调整具有了惩罚性。自此之后,存款利率下调的动作频出:1)4月多家中小银行公告下调存款挂牌利率,系跟随去年9月大行下调的“补降”,幅度从5bp~45bp不等。

2)据存款自律协会通知,银行对单位的协定存款及通知存款自律上限将自5月15日下调,四大行执行基准利率加10bp,其他金融机构执行基准利率加20bp。

3)6家国有大行6月8日起下调人民币存款利率,11家股份制银行6月12日起也相继下调了部分期限存款利率,开启新一轮存款降息。

OMO和SLF利率下调之后,6月中期借贷便利(MLF)利率、贷款市场报价利率(LPR)大概率跟随调降,继而推动贷款名义利率下行。

展望下半年货币政策,结构性工具的支持力度将会持续,二次降准可以期待,年内存在再次降息的可能性。除却前述的四点考量,央行对金融稳定诉求也可能“触发”二次降息。4月4日,央行行长易纲在《建设现代中央银行制度 更好服务中国式现代化》的讲话中指出,“维护币值稳定和金融稳定是人民银行的两项中心任务”,金融稳定在央行决策框架中的地位有所提升。进一步降息的想象空间在于:

加强财政政策与货币政策配合的考量下,降息对财政可持续性的加持。除却城投平台的隐性债务,当前财政“显性债务”付息压力也逐步凸显,近一年(截至2023年一季度)政府债付息规模占名义GDP增量的比例升至36%。

若发生局部性阶段性金融风险,货币宽松(尤其是降息)具有的较强信号显示效应,有助于防风险与稳定市场情绪。可以借鉴的是:2021年末恒大风险处置工作正式开启后,央行曾全面降准。2019年“包商银行接管事件”,2020年“永煤违约事件”信用风险冲击之下,央行公开市场操作均明显加大资金投放力度。

(钟正生系平安证券首席经济学家)

第一财经获授权转载自微信公众号“钟正生经济分析”。

广西检察机关依法对陈继兴涉嫌受贿、利用影响力受贿案提起公诉

近日,桂林市人民检察院已向桂林市中级人民法院提起公诉。记者今天(30日)从最高人民检察院获悉,广东省人大常委会原党组成员、副主任陈继兴涉嫌受贿、利用影响力受贿一案,由国家监察委员会调查终结,经最高人民检察院指定,由广西壮族自治区桂林市人民检察院审查起诉。近日,桂林市人民检察院已向桂林市中级人民法院提起公诉。0000“首贷”助企成长 北京银行金融服务显成效

自2020年至今,北京银行首贷业务累计发放贷款超840亿元,综合利用数字化转型和产品创新优势,为近7400户企业从“0”到“1”打通了融资的“最先一公里”。锤子财富2023-09-12 22:01:290000日本地震灾区报告多种感染病例,包括诺如、新冠和流感病毒

根据日本国立感染症研究所日前公布的风险评估表,受避难所人员过于密集、因断水难以获得安全用水等影响,灾区面临一些疾病传播的高风险,包括感染性胃肠炎、急性腹泻等以水和食品为传播媒介的传染病,以及咽结膜热等。此外,据当地媒体报道,灾区避难所中出现多例新冠和流感病例。0000为什么我国不适合“免费医疗”?受到这些条件制约

当前我国的基本医疗保障中仍然存在较多痛点难点,需要通过进一步深化全民医保制度来加以解决。在医疗费用快速增长、个人医疗支出仍然保持在较高水平的当下,“免费医疗”一直是民生领域内的热点话题之一。0000贵州医科大学党委书记梁贵友接受审查调查

贵州医科大学党委书记梁贵友涉嫌严重违纪违法。据贵州省纪委监委消息:贵州医科大学党委书记梁贵友涉嫌严重违纪违法,目前正接受贵州省纪委监委纪律审查和监察调查。0000