美联储暂停加息对美股是好是坏?投资者需要防范这个风险

作为美联储每个季度的收官会议,伴随经济展望(SEP)更新的决议声明往往会引发市场更大的波动。在最新通胀数据公布后,本月联邦公开市场委员会(FOMC)跳过加息的预期得到强化,推动隔夜美股震荡上扬,标普和纳指续创13个月新高。不过历史数据显示,暂停紧缩并不意味着牛市的开启,关键或在于能否避免衰退的发生。

美联储或保留加息选项

北京时间周四凌晨2点,美联储将公布6月政策会议决定,并更新其对利率、增长、就业和劳动力市场的宏观经济预测。

自去年3月以来,美联储在过去10次会议中已经累计上调联邦基金利率500个基点,紧缩力度创下上世纪80年代以来最高。随着通胀压力减弱和部分经济部门出现警报信号,本次会议可能成为重要的政策转折点。根据芝商所利率观察工具FedWatch,市场对维持利率的定价已经超过90%,几乎板上钉钉。不过7月加息的预期保持高涨,可能性在70%左右。

蒙特利尔银行高级经济学家瓜蒂耶里(Sal Guatieri)在接受第一财经记者采访时表示,美联储将选择跳过6月,以更好地评估经济和通胀趋势。不过这并不等同于加息周期终点,他预计鲍威尔可能会强调,如果未来数据不能显示在降低通胀方面取得进展,那么将保留进一步行动的权利。

除了政策决定本身之外,本次会议的焦点是未来的政策路径线索。考虑到美联储放弃了政策指引的表述,经济数据将成为未来利率决定的重要依据,外界将密切关注本次会议上鲍威尔的最新表态及未来两年利率点阵图的分布状况。

在3月的经济展望预测中,美联储预计到2023年底,利率将达到5.1%的峰值,相当于目前的水平,到2024年底将降至4.3%。相比之下,市场预期更为温和,虽然降息节点被推迟至明年,但投资者预计到2024年12月利率目标为3.75%-4%,这意味着将有至少5次降息空间。

接下来反通胀进程的推进将至关重要。美国5月CPI同比上涨4.0%,创两年多新低,不过不考虑能源、食品的核心CPI增长5.3%,依然远高于美联储2%的中期目标,这可能意味着终端利率上修及降息节点延后预期。

第一财经记者汇总发现,认为美联储未来还将至少加息一次的机构包括美银、汇丰、瑞银、德银、高盛、花旗和巴克莱。美国银行预计,2023年的利率预测中值将上调25个基点,委员会对其政策利率路径保持向上的偏向,而明年降息依然充满不确定性。

需警惕衰退风险

近期,外界对美联储暂停收紧货币的预期持续提振风险偏好。投资者对经济前景的乐观情绪也让市场主线从人工智能领衔的科技股浪潮向周期股、小盘股扩散。本月以来,罗素2000指数已经累计上涨近10%,在全球主要市场股指中排名榜首。

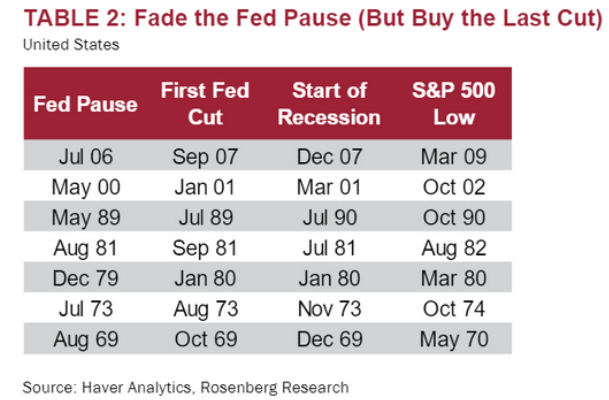

然而,历史数据显示,货币政策立场的转变并不能保证美股开启新一轮行情。

美林证券前北美首席经济学家、Rosenberg Research总裁罗森博格(David Rosenberg)统计发现,自1950年以来,14个加息周期中有11个以衰退告终。其中,标普500指数的峰值与衰退开始之间的平均时间约为6.5个月,而该指数从峰值到低谷平均需要12.5个月,这通常发生在衰退结束之前。

虽然美国政府及时解决了债务上限危机,健康的劳动力市场也成为了美国经济韧性的重要依据。外界对于衰退的担忧并没有减弱,多条关键美债收益率曲线持续倒挂,美联储5月会议纪要也表示,研究人员预计四季度美国经济可能会出现温和衰退。

在紧缩周期中,货币政策对经济部门的冲击将逐步扩散,一季度银行业动荡就是信号,商业地产的警报并未解除,其余波也可能成为下半年拖累美国经济的重要因素。作为中小银行的代表之一,美国合众银行首席执行官切塞瑞(Andy Cecere)本周预计,二季度该行贷款需求与去年同期相比有所下降。因为货币政策紧缩增加了经济压力,消费者减少了可自由支配的支出,这损害了贷款需求。美国联信银行 (Comerica Bank) 稍早前宣布,将在年内逐步退出抵押贷款融资业务。

瓜蒂耶里告诉第一财经,他预测美国经济下半年将出现小幅萎缩的温和衰退,其中担忧的重要部分来自于银行业风波后续效应,根据美联储贷款支持工具和银行存款的数据,美国地区银行体系暂时稳定了下来,但存款外流压力和对信贷条件的收紧将逐步传导到经济。

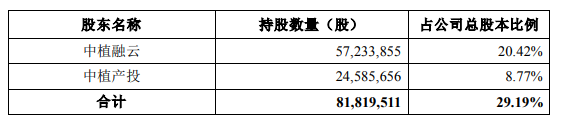

ST宇顺:控股股东将变更为上海奉望,实控人将变更为张建云

截至目前,中植融云及中植产投合计持有的81,819,511股公司股份均为无限售条件股份,未附加任何锁定期安排,亦不存在其他权利受限的情形。锤子财富2023-05-31 21:09:370000上海出台28条措施支持创新药械发展!医疗企业这样说

“28条”主要涉及:加强商业健康保险产品供给、完善创新药械价格形成机制、加快创新药械临床应用以及加大创新药械医保支付支持等九大方面。7月31日,上海印发《上海市进一步完善多元支付机制支持创新药械发展的若干措施》(下称“28条”),以促进上海多层次医疗保障体系建设,满足市民多元化保障需求,减轻群众就医负担,并通过完善创新药械多元支付机制,促进生物医药产业和保险金融业的发展。00008月北向净卖出超700亿,“快钱”获利了结、“长钱”场边观望

信心的恢复一方面要靠经济自身的改善,另一方面需要强有力的政策持续推出。8月可能将成为年内外资净流出幅度最大的一个月,月初至今累计净流出739.95亿元,上周单周净流出224.2亿元。国际投行的数据显示,全球对冲基金在7月底后增加了2周的中国敞口,但市场涨幅在8月初的头两周内全部回吐,对冲基金再次成为净卖方,表明快钱暂时获利了结,而主动型长线外资的A股配置也持续处于低位。0000沪指再度失守3000点,熊牛转换何时来?

有三大主因。12月5日,上证指数再度失守3000点。从整体走势来看,大盘呈现加速探底的态势。除了上证指数下跌1.67%,失守3000点外,沪深300指数、深证成指、创业板指等多个指数全天低开低走,分别下跌1.9%、1.97%和1.98%。上证50、中证100、创业200、国证2000指数跌幅均在2%以上。北证50指数一枝独秀,大涨7.28%。0000张国清在湖北调研时强调 加快推进区域应急救援中心建设 扎实做好洪涝灾害防范应对工作

加快推进区域应急救援中心建设,持续提升重特大自然灾害应急救援能力,扎实做好洪涝灾害防范应对工作,确保汛期江河湖库安澜,确保人民生命财产安全。0000