是暂停不是结束!美联储预计年内还有2次加息

北京时间周四凌晨,美联储公布6月利率决议。联邦公开市场委员会(FOMC)以一致同意的方式决定维持利率区间在5.00%-5.25%,这也是去年3月启动加息周期以来首次暂停行动。

美联储在季度经济展望中上调了经济、核心通胀和利率预测,就业市场有望进一步改善。美联储主席鲍威尔在新闻发布会上表示,尚没有对7月会议作出决定,反通胀进程正在进行,重申年内不会降息的立场。

鲍威尔:年内不考虑降息

决议声明称,在本次会议上保持目标区间稳定,使委员会能够评估更多信息及其对货币政策的影响。与近几次会议一样,美联储重申在确定未来目标利率时,将考虑货币政策的累积效应,及经济活动和通货膨胀的滞后性影响。

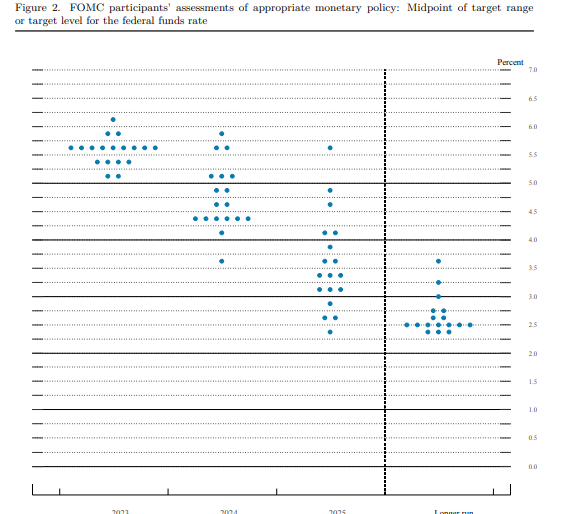

不过,最新利率预期和点阵图令外界稍感意外。2023年联邦基金利率中值为5.6%,较3月上调50个基点,暗示年内还将加息2次,2024年和2025年利率中值分别为至4.6%和3.4%,上修30个基点,长期利率维持在2.5%。

从反映利率预期的点阵图分布看,18个委员有9位预计年末利率目标区间为5.50%-5.75%,4位预计将加息1次,2位预计紧缩周期已经结束。相比之下,美联储内部对随后两年政策路径分歧较大,支持2024年降息的委员有12位,其中年末利率目标区间在4.25%-4.50%或以下的委员有8位,2025年点阵分布更为离散,利率中值主要集中在3.25%-3.50%。

美联储主席鲍威尔在发布会伊始表示,本轮加息尚未对经济产生实质影响。“我们已经将政策利率上调了500个基点,并继续减持有价证券,紧缩政策的全部影响尚未显现。”

在提问环节中,鲍威尔表示他不赞同用“跳过”(skip)一词描述本次会议,随着接近利率目标,逐步放缓(政策利率)紧缩节奏是合理的。他同时强调,在6月按兵不动后,7月的会议仍将是一场“实时”会议(live meeting)。

对于未来的政策前景,美联储主席透露,将考虑此前加息对经济的影响。“几乎所有委员都预计,在今年年底前进一步加息是合适的。但在这次会议上,考虑到我们已经采取的行动,保持目标区间稳定是谨慎的。”鲍威尔说。

美联储依然没有对年内降息进行考虑。鲍威尔表示,在通胀显著下降之前,他不会看到降息。“在通胀大幅下降的时候降息是合适的。再说一次,我们谈论的是几年后的事情。”。

经济预期上调,通胀压力分化

决议声明显示,上次会议以来,经济活动继续以适度的速度扩大, 就业增长强劲,失业率一直很低。

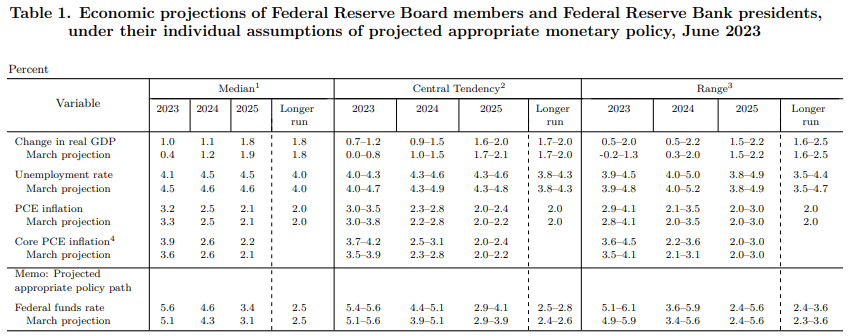

最新公布的经济预期概要(SEP)中,美联储将2023年GDP增速中值较3月下修0.6个百分点至1.0%,2024年和2025年分别下修0.1个百分点,至1.1%和1.8%,长期增速保持在1.8%。

对于银行业危机和潜在的商业地产风险,鲍威尔表示,正在密切关注银行业体系,评估信贷条件收紧的影响还为时尚早。商业地产的压力不太可能是系统性的,行业会出现亏损,感觉这种情况还会持续一段时间。

美联储仍然高度关注通货膨胀风险。 2023年PCE通胀率为3.2%,较3月下修0.1个百分点,2024年PCE通胀率2.5%,长期通胀率2.0%保持不变。不过,2023年核心PCE通胀率分别为3.9%,较3月上修0.3个百分点,2024年为2.6%保持不变。

谈及通胀问题,鲍威尔称对前景表示乐观。“我几乎可以说,我们需要看到的降低通胀的条件正在形成。但真正解决通货膨胀问题需要一些时间。”他预计房地产市场价格将出现通货紧缩,未来租赁价格将下降。服务业通胀回落出现“早期迹象”,关键是劳动力市场状况逐步松动。

就业市场预期保持强劲,美联储预计2023年失业率为4.1%,较3月下修0.4个百分点,2024年、2025年失业率4.5%,下修0.1个百分点,长期失业率也维持在4.0%不变。

鲍威尔表示,劳动力需求依然过剩,失业率整体上处于历史性低位附近。

如何平衡通胀和衰退风险

由于能源和食品成本的下降,美国5月份生产者价格PPI超预期回落,结合此前的通胀数据,美国物价压力正在逐步缓解。

Oanda高级市场分析师厄拉姆(Craig Erlam)在接受第一财经记者采访时表示,美国在通胀问题上取得了令人鼓舞的进展。不过现阶段的数据还远不够完美,不足以确认紧缩周期已经结束,因此鲍威尔在讲话中传递了强硬信号。

对于美联储而言,就业市场成为了通胀压力的关键因素之一。前美联储主席伯南克近期发文称,美国劳动力供应紧张和工资上涨开始对通货膨胀产生更大的影响。“2021年开始的通胀飙升主要是由能源市场以及汽车和其他耐用品短缺引发的。随着时间的推移,非常紧张的劳动力市场已经开始对通货膨胀施加越来越大的压力,这不会自行消退。只有通过政策行动使劳动力需求和供应更好地平衡,才能扭转源自劳动力市场过热的通货膨胀。”

市场对于暂停加息的决定存在着争议,加拿大道明证券首席美国宏观策略师穆尼奥斯(Oscar Munoz)认为,停止加息时间越长,经济继续以高于趋势的速度扩张的时间就越长,就越难降低通胀。

美国银行认为,美联储可能会在7月和9月分别加息25个基点。结合鲍威尔发布会上有关放慢加息的言论,未来FOMC将谨慎地根据数据的演变保留下一步行动的选择,政策利率路径依然上偏。

不过自5月初美联储会议以来,喜忧参半的数据给了美联储内部充足的辩论空间。消费者支出继续成为经济推动力,劳动力市场的需求与可用劳动力供应之间的错配问题依然存在。与此同时,制造业并未摆脱萎缩的困境,美联储持续关注银行业风波后金融业压力迹象对信贷发放的影响,从而加剧经济不确定性和衰退风险。

牛津经济研究院首席美国经济学家斯威特(Ryan Sweet)点评道,虽然美联储预计年内仍将加息2次,但除非通胀意外加速,否则这是不可能的。最近收紧的贷款标准和大量的国债发行相当于美联储加息25至50个基点,随着通胀将明显放缓,对美联储是否会恢复加息持怀疑态度。他预计,加息周期已经结束,然后在2024年初开始降息。

厄拉姆告诉第一财经,美联储目前维持了鹰派的立场,随着政策效应的显现,未来几个月可能会看到经济增长放缓,衰退仍然是有可能的。不过他认为,接下来美联储有望达到进一步控制通胀的目的,无论7月是否会加息,紧缩周期即将结束。

广东:推动进一步扩大对港澳台投资领域开放

落实基于内地与港澳台之间签订的经济合作协定,推动进一步扩大对港澳台投资领域开放。8月3日,广东省发展改革委等部门印发《关于以制造业为重点促进外资扩增量稳存量提质量的若干措施》的通知。其中提出,深入实施新版外资准入负面清单,加快推进制造业领域开放举措落地见效。落实基于内地与港澳台之间签订的经济合作协定,推动进一步扩大对港澳台投资领域开放。符合条件的港澳台居民可办理固定资产投资项目备案。0000莱索托前首相:中国分享现代化经验对其他国家很有启发

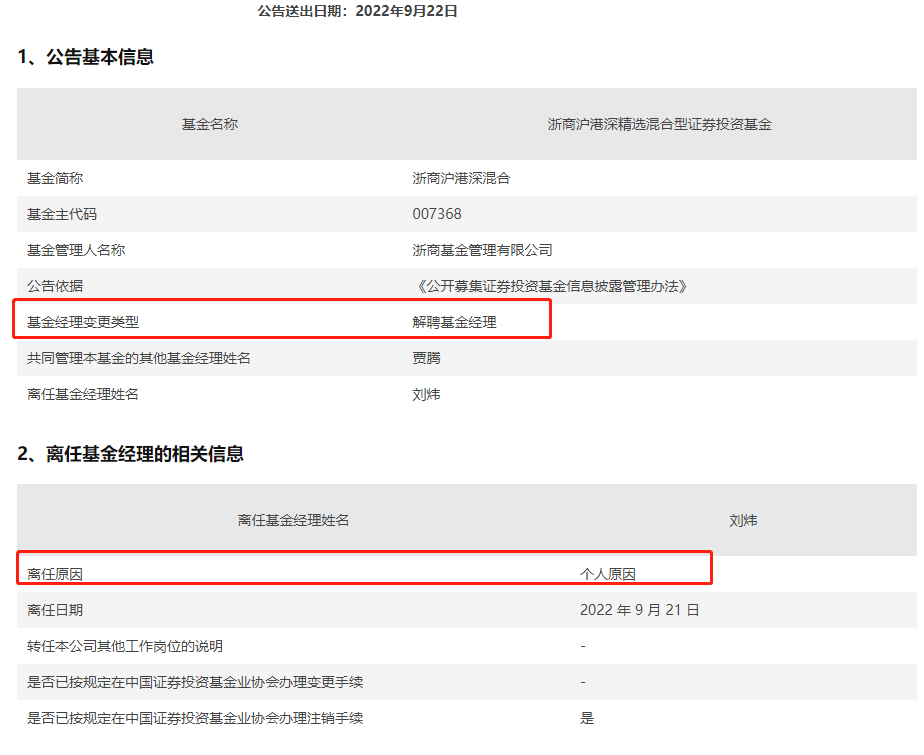

莱索托前首相穆凯奇·马乔罗表示:“重要的是要承认全球社会之间有深刻的相互联系,并明确承认来自世界各个角落的学者们的宝贵贡献。锤子财富2023-11-24 18:30:060001浙商基金前基金经理搞“老鼠仓”倒亏!管理业绩亏42%,行业排名垫底

管理期间任职回报为-42.21%,任职排名为1935/1990近日,浙江证监局公布了一张对浙商基金前基金经理刘炜的“罚单”,又一起基金行业老鼠仓案件被公诸于众。行政处罚决定书显示,刘炜利用“唐某卿”账户与浙商沪港深精选基金进行趋同交易,累计金额1760.24万元,证监会对其处以30万元罚款。不过,除了“老鼠仓”本身,引起市场巨大关注的是,这位基金经理还倒亏了36.51万元。锤子财富2023-07-10 22:43:480000动力电池市场价格走低,动力电池企业驶入数字资产变现第二赛道

基于目前的市场环境,动力电池企业仅依靠电池制造的盈利增速已有所降低,储能或动力电池数字资产变现正成为营收增长的第二赛道。动力电池数字资产变现正成为产业链探索的新商业模式。“未来优湃能源其中一项工作是数字赋能。”日前,广汽集团旗下的优湃能源副总经理闫良波表示,优湃能源现有及规划中的业务覆盖动力电池全生命周期管理,这将会产生大量数据,海量数据汇聚形成数字资产。0000国家金融监督管理总局召开专题会议 进一步部署落实城市房地产融资协调机制相关工作

会议强调,要进一步提高对建立城市房地产融资协调机制重大意义的认识。2024年2月6日,金融监管总局召开专题会议,进一步部署落实城市房地产融资协调机制相关工作。金融监管总局高度重视协调机制相关工作,党委书记、局长李云泽多次推动部署。党委委员、副局长肖远企主持本次会议并讲话,金融监管总局各监管局主要负责同志、全国性商业银行分管负责同志参加会议。0001