避险倾向加强!全球资本持续涌入这一市场

随着美欧经济前景变得黯淡,全球资产配置的天平向权益类资产倾斜。

资金流向监测机构EPFR最新公布的周度数据显示,在最新一个统计周中,该机构监测的全球股票型基金由净流入转为净流出;而同期全球债券型基金延续资金持续净流入态势。

市场人士分析称,近期澳洲联储和加拿大央行恢复加息、欧洲央行维持强硬立场、英国央行意外大幅加息以及美联储鹰派的前瞻指引都表明发达经济体央行对抗通胀的斗争尚未结束,这让本就饱受利率上升压力的全球经济雪上加霜;因此,投资者纷纷调整资产组合,从股票转向债券。

“国债市场正在预期,货币政策制定者在某种程度上愿意冒着经济放缓的风险,以重新实现物价稳定。”加拿大蒙特利尔银行资本市场公司策略师灵恩(Ian Lyngen)表示。

主要经济体在2023年下半年陷入衰退的风险加大

标准普尔全球当地时间6月23日公布的调查数据显示,受德国制造业和法国服务业加速恶化的影响,欧元区6月采购经理人PMI综合指数初值明显下滑,远不及市场预期。

数据显示,受德国制造业PMI数据(41)继续大幅下滑的拖累,6月欧元区PMI初值(43.6)加速衰退,创37个月新低;由于高通胀、更高融资成本以及春季激烈的罢工的影响,6月法国服务业PMI数据(48)出现收缩,同时德国服务业PMI数据(54.1)扩张速度也显著放缓,导致当月欧洲区服务业PMI数据(52.4)较上月下降了2.7,且远不及预期。

“制造业的低迷显然在加深(尤其是德国数据为41),而服务业动能正在以相当大的幅度减少......甚至陷入萎缩。”ADM投资者服务部首席全球经济学家奥斯瓦尔德(Marc Ostwald)称,“单看这方面,一直以来服务业需求为制造业衰退提供缓冲的趋势显然正在失去动能,这提高了主要经济体在2023年下半年陷入衰退的风险。”

欧元区逊于预期的经济数据助长了对全球经济将陷入衰退的担忧。这引发大西洋两岸国债全线上涨,推动美债收益率创下三周以来最大单日跌幅。

当天,10年期美债收益率一度下跌11个基点,至3.69%,创下5月30日以来最大跌幅,随后跌幅小幅收窄至5.7个基点;对美联储利率政策变化更加敏感的两年期美债收益率下跌4.8个基点,至4.75%。二者利差触及101.2个基点,创3月份以来新高,表明投资者愈加担心美联储继续加息以及紧缩政策恐拖累经济衰退。

经济衰退的预期令风险资产遭到抛售,美国股市创下三个多月来最大单周跌幅,这助长了投资者涌入债市避险。EPFR最新周度数据显示,在截至6月21日的一周内,该机构监测的全球股票型基金出现高达49.7亿美元的资金净流出,与之与此前一周净流入223.2亿美元形成鲜明对比,显示出投资者风险偏好的骤然逆转;全球债券型基金则连续13周吸引资金净流入,流入规模为54亿美元。

发达经济体政策利率应尚未达到峰值

欧元区PMI数据显示疲软之际,全球主要央行加大了抗通胀力度。面对20世纪80年代以来最严重通胀,英国央行22日宣布,将基准利率从4.5%上调至5%,这是2021年12月以来英国央行连续第十三次加息。无独有偶,挪威央行当天也决定加快加息步伐,宣布加息50个基点,将基准利率升至3.75%。

尽管英国央行已经将利率升至15年来的最高水平,但英国通胀水平仍高于大多数发达经济体。因此,市场预测,本次加息不会是该央行今年最后一次。高盛预计,英国央行8月将再加息50个基点;并将英国央行终端利率预测从之前的5.5%上调至5.75%。

安联环球投资组合经理里德尔(Mike Riddell)表示,他增加了对英国国债中期品种的看涨头寸,称“英格兰银行现在已经做了足够多的事情来抑制增长和通胀。”

在美国,美联储主席鲍威尔上周出席美国众议院金融服务委员会听证时重申,为了对抗通胀,美联储可能会进一步加息。

至于加息预期会否对股市涨势构成威胁,以及利率上升会否对美国经济造成冲击,市场存在较大的分歧。摩根士丹利首席跨资产策略师席茨(Andrew Sheets)向第一财经记者表示,年初至今“市场一直很坚挺。但现在就断定市场已经通过增长放缓或政策收紧的考验,还为时过早”。

席茨说:“货币政策收紧的滞后效应是关键所在。乐观的情形是,市场具有前瞻性,已定价美联储和欧洲央行近期大幅加息的全部效果。但也有一种观点认为,加息不会在 12 个月或更长时间内对经济造成显著冲击。1年前,联邦基金利率还仅为 1%,也许政策紧缩的全部效果尚未显现。收紧政策的另一部分是央行缩表或量化紧缩。同样,人们很容易将近期市场强劲表现视为这种动态并不像预期那么重要的证据,但事实不一定如此。今年迄今,由于日本央行维持宽松货币政策以及美联储对美国银行业的支持,全球央行的债券持有总量有所上升,而非下降。随着这些资产负债表的缩减,这种情况应该会改变,因此要更好地衡量其真实影响。”

“其次是贷款标准收紧的影响。就像货币政策一样,其影响可能会滞后。我们认为,美国银行业的贷款收紧将持续较长一段时间。年初至今,市场一直保持韧性,这是一个值得庆幸的喘息机会。”席茨告诉第一财经。但在他看来,这种韧性还不能证明市场已经经受住了增长放缓、政策收紧或银行信贷收紧的考验。相反,这些问题仍然存在,等待在接下来的几个月内得到解决。

中国移动市值超越贵州茅台成新“股王”,分析师称运营商价值正在回归

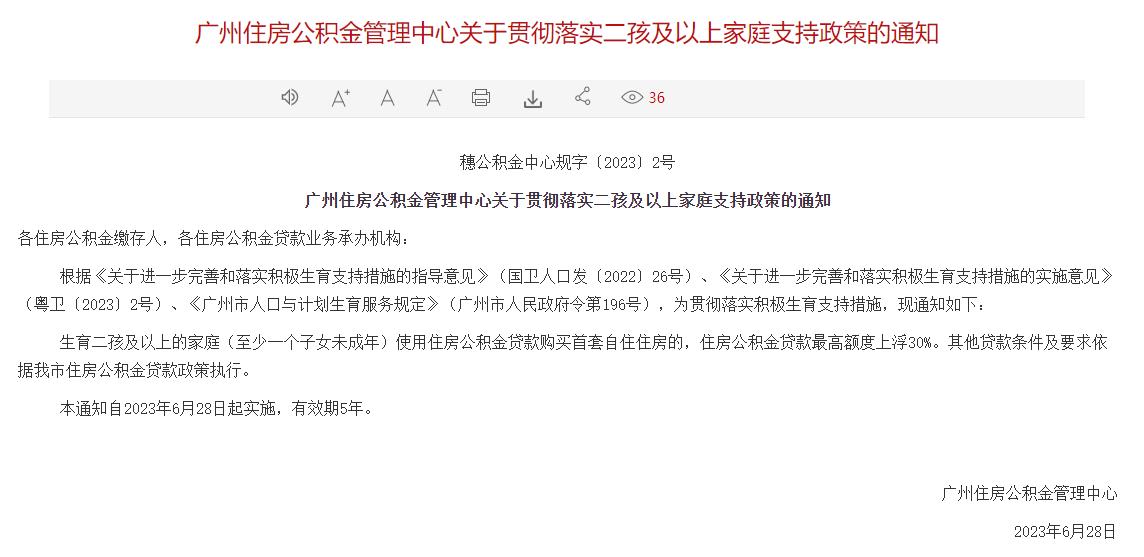

“短期概念热对中国移动估值的影响较小。主要还是公司从港股退市后在A股基本价值的回归。”4月17日早盘期间,中国移动(600941.SH)涨超4%,股价最高报103元/股,市值一度超越贵州茅台(600519.SH),登顶A股首位。在中国移动之前,中国石油、工商银行、贵州茅台都曾轮番登顶A股市值第一。0000广州:二孩及以上家庭首套房公积金贷款最高限额上浮30%

通知称,生育二孩及以上的家庭(至少一个子女未成年)使用住房公积金贷款购买首套自住住房的,住房公积金贷款最高额度上浮30%。6月28日,广州住房公积金管理中心发布关于贯彻落实二孩及以上家庭支持政策的通知。通知自2023年6月28日起实施,有效期5年。锤子财富2023-06-28 13:14:560000算力板块拉升,寒武纪“20cm”涨停,公司成色如何?

除了芯片之外,寒武纪也在寻求新的业务方向,“两条腿”走路。7月16日,A股市场半导体和算力板块盘中强势拉升。在交易期间,天德钰,寒武纪涨停,盛科通信涨超16%,希荻微、龙芯中科涨超10%,龙讯股份、海光信息涨约8%。其中,寒武纪股价创下一年内新高,市值重回1000亿元以上。截至当天收盘,寒武纪股价报249.84元/股,总市值1041亿。0000凯德地产李绍强:市场调整期是锻炼新能力的好机会

在中国房地产行业步入周期底部并寻找新发展模式的特殊时期,阵痛和洗牌成为无法回避的残酷现实。行业下行周期,对从业企业的运营能力形成莫大考验,在此期间,无论央国企、外资还是民营房企,均承受着市场调整带来的巨大压力,但由于经营风格和公司治理水平的差异,各家企业的体感温度又各有不同。锤子财富2024-01-02 13:13:190000晚间公告丨4月27日这些公告有看头

4月27日晚间,沪深两市多家上市公司发布公告,以下是第一财经对一些重要公告的汇总,供投资者参考。【品大事】汉钟精机:拟不超6020万元收购浙江科恩特14%股权0000