周子衡:数字资产交易的三只痛脚丨数字货币衡论

日前,曾血洗华尔街并备受美国年轻人追捧的散户证券线上交易平台罗宾汉(Robinhood),决定移除一系列加密资产,包括Solana、Polygon(MATIC)以及Cardano等美国证券交易委员会(SEC)最新禁止通过平台流通交易的加密数字资产。这些位列禁止名单的数字资产总市值超过1000亿美元,之前美证监会还对币安公司和Coinbase公司提起了司法诉讼,这些事件均严重冲击了数字资产交易市场。

从包容性监管到灰色监管,从商品类交易到证券类交易,数字资产交易有力地吸附在世界各地那些法律清晰度不高的监管磁铁上,而一旦监管当局不再“友好”,它们就像被消磁一样跌落下来。数字资产交易有着三只痛脚,从未实实在在地“落地”。

第一只痛脚:数字资产的法律属性虚置,决定了数字资产的“原罪”

是不是任何人都可开发与发行数字资产,无须经过法律上的认定及监管干预?诚然,就开发而言,并无法律明确禁止,也无法律明确支持。如无法律限定,开发之后的发行,又如何设定规范呢?如无规范,全凭当事人自愿而为,那么发行环节与交易环节就难以区隔,数字资产交易是作为商品交易还是证券交易?现实中,监管当局需要直面这一问题。

比特币的开发与发行就未经任何法定程序,其问题自然延伸到交易环节。一开始,各监管当局并不持立场,也不愿意直接干预。发展开来后,监管当局多作出灰色选择,引各种数字资产蜂拥而至。而包容性、友好型监管都是灰色监管,全球数字资产交易市场也就一路高歌猛进,加之几年前宽松货币政策导致的美元泛滥,大量投资客支撑起庞大的数字资产交易规模以及令人震惊的交易价格。及至去年秋冬,美联储、国际货币基金组织等连续示警数字资产交易,认为其将冲击金融稳定,祸及金融安全。

问题是,数字金融资产的法律属性从未得到明确,立法当局甚至根本不愿直接面对,也就无所作为。一切留给了行政司法或监管当局。历史地看,法律的滞后性往往是普遍现象,许多情况下并非是基于所谓的法律理性来作出推定,而是经验事实的归纳或问题累积到转折点,才有法律的突破或创新。现实地看,数字资产交易成了烫手山芋,最终落在监管当局手中。而在友好型监管、包容性监管、灰色监管之后,监管当局最终不得不面对。

一连串弊案之后,美国开始推行严禁交易的强监管措施,拥有数字资产的公司则对美国证监会提出异议,希望美国数字资产法律清晰度能得以提高。所有各方都对数字资产本身的法律属性不作任何判定,绕开其“原罪”。那么,数字资产是否能够作为证券类资产而进行交易呢?

第二只痛脚:监管合规指引不足,存在系统性缺失

如果有完善的合规指引,数字资产交易还是可以逐步发展成熟起来的。这需要包容性监管兜得住,不出事,要尽心尽力、眼到手到。然而,所谓的包容性监管、友好型监管,其实质就是灰色监管,就是不积极主动地完善监管合规指引,既无意愿也无能力对立法缺失兜底。

从技术上看,既有的商品交易或证券交易的法律体系是否适应数字资产交易本身就是个问题,在这个方向上作合规完善,缺乏足够的资源与能力。一切只能等问题连续爆发,累积到一定程度再作补救,然而这只是禁止性的“防堵”,并非“疏导”。

如果存在监管缺失,合规指引又不及时有效,那么数字资产交易必然如漏船出海,破仓进水,进而引发沉船海难。

合规指引中,重要的有三点:操作规程、客户保护、资金规程。

就操作规程而言,监管当局没有能力与意愿作合规指引,存在监管不到位或监管空置的状况。严格来说,对数字资产交易的监管一开始就是资格监管,根本没能进入操作规程,甚至存在严重的交易不透明。

就客户保护而言,监管当局未能给出有效的合规指引,既有的商品类或证券类交易合规指引不能完全覆盖到交易客户利益所及范围,交易平台也不能积极采取相应对策,有的反而利用监管漏洞上下其手。由此,客户的潜在损失或风险不断累积。

就交易规程而言,银行资金、数字资产处于不同的账户安排下,衔接上存在“天然”的缝隙,交易指令、委托权能、账户安全等多方面构成的交易资金规程付之阙如。

监管合规规范指引不足就是将灰色监管具象为不透明监管,其结果是,不出事万事大吉,一旦出事就是祸事临头,往往一禁了之。所谓友好型监管马上“翻脸”为不友好型监管。所谓祸事,往往是与数字资产交易关系密切的银行端出状况,此时监管当局就必须强力干预。这也是数字资产交易的第三只痛脚。

第三只痛脚:银行资金委托与数字资产代持

数字资产交易往往是24小时无缝交易,且客户遍及世界各地,其银行资金进出与交易数字资产的移转频度及复杂性,超出了既有各类证券交易。由此,技术上必须作出代管、代持等委托安排,而恰恰由于代持、代管,交易指令及资金划转指令发出、接收与执行就存在时滞或操作规程上的断裂。数字资产的提取也存在类似状况。这就决定了数字资产交易体系的完善、安全、透明,以及责任的对等性等诸方面存在自身难以克服的状况。

一方面,银行存在风险敞口。然而,银行机构往往能够很好地运用既有法律条规,免除自身的法律责任,最终客户损失难以避免。另一方面造成监管风险敞口。然而,监管当局也能够熟练地运用法律条规免除自身的监管责任,此时数字资产交易平台的责任凸显出来,进而令监管当局严厉追究。而且比照既有证券交易或商品交易,数字资产交易往往存在这样那样的问题,自身也缺乏足够的意愿作足合规操作,甚至不乏有意规避、恶意逃避,直至欺诈与侵夺。

强化既有的银行端监管与数字交易平台的资产代持与划转责任,有助于改善与提升数字资产交易的安全性。这需要监管合力,尤其需要全面提升当局的数字监管能力,但也意味着无形中增加数字资产交易成本,更为重要的是曝露了银行参与数字资产交易的潜在风险,提升了其风控成本,压缩了其利润空间,因此银行机构往往选择“有效地”在法律上规避相关风险,作出灰色选择。不过,即使银行方面有充沛的理由免除自身责任,但客户损失难以挽回,终将波及银行体系。

简而言之,第三只痛脚是最痛的,就算不落地,碰碰也痛,根本无监管合力可言。

完全矫正乃至修复数字资产交易的三只痛脚,不是没有机会。问题是,完全比照既有证券交易监管来办理,会令数字资产交易行业难以接受,而开辟出新的监管模式又无合力的资源与意愿可言。目前,一连串数字资产交易弊案已经打破了美国金融欺诈史的纪录,有关当局已难辞其咎,必须有所作为。然而美国证监会禁止50余种数字资产在美平台交易,也仍将是治标而不治本。

(作者系浙江现代数字金融科技研究院理事长)

机器人概念股掀涨停潮 机构称应持续关注产业潜在爆发机会

截至发稿,百胜智能、昊志机电、五洲新春、弘亚数控、光洋股份等10余股涨停。8月29日早盘,机器人概念股掀涨停潮。截至发稿,百胜智能、昊志机电、五洲新春、弘亚数控、光洋股份等10余股涨停。从资金流向看,Wind数据显示,截至发稿,新时达获主力净流入超2亿元,通力科技、柯力传感、中大力德获主力净流入超1亿元,秦川机床获主力净流入7600万元。锤子财富2023-08-29 11:16:580001俄罗斯官方接管两外企在俄子公司股份?达能和嘉士伯回应!

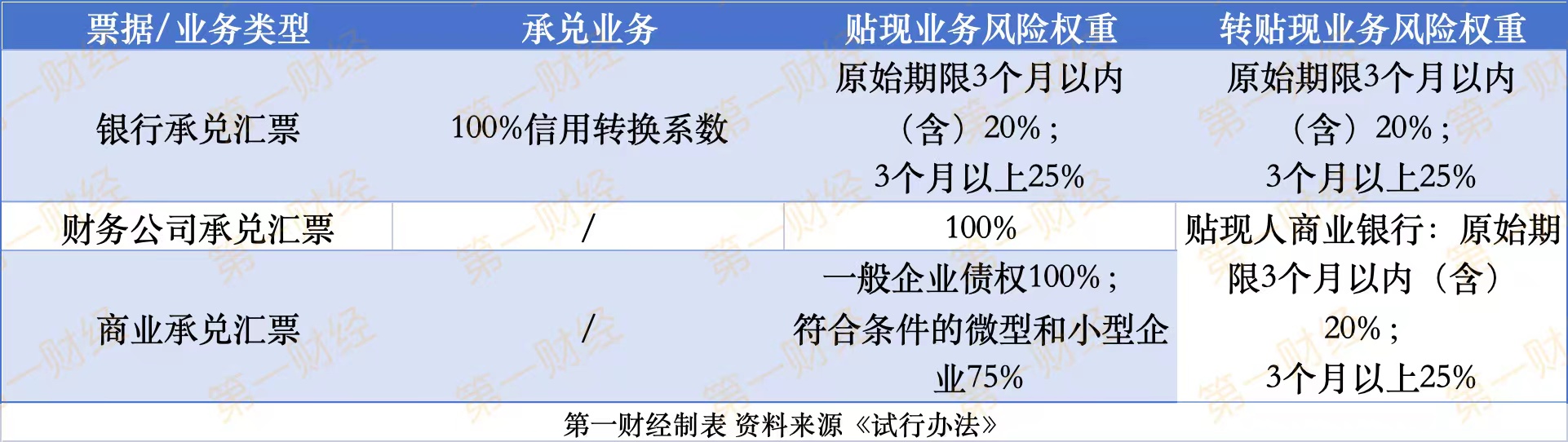

达能和嘉士伯再次受到波及据报道,7月16日,俄罗斯总统普京签署命令,将“达能俄罗斯”和“波罗的海”啤酒公司原属于外国公司的股份转由俄罗斯进行临时管理。达能公司和波罗的海啤酒公司大股东嘉士伯集团分别发布公告,称尚未收到官方信息,但表示正在调查相关情况,而此前上述两家公司均在转让其俄罗斯业务但尚未完成。0000中国版巴Ⅲ带来银行票据业务大变局,超细致分层传递两大导向

向优质企业、中小微企业倾斜。随着《商业银行资本管理办法》(下称《办法》)正式发布,风险加权资产分类和计量方法的变化,也将影响风险资产对资本的占用和消耗,进而干扰银行的业务安排。锤子财富2023-11-08 22:33:360000中国恒大:收到法院执行通知书,许家印成为被执行人

本公司、本公司附属公司,即广州市凯隆置业有限公司,以及本公司控股股东及执行董事许家印是该执行通知的被执行人。中国恒大5月12日发布公告称,公司收到广东省广州市中级人民法院就深圳国际仲裁院的仲裁裁决所发出的执行通知书。本公司、本公司附属公司,即广州市凯隆置业有限公司,以及本公司控股股东及执行董事许家印是该执行通知的被执行人。锤子财富2023-05-12 22:46:580000独家 | 岚图汽车第二代营销管理架构瓦解,销售总经理余飞离职

产品滞销时,企业更应该反思的是产品定义、定价以及产品的决策流程。第一财经记者独家获悉,东风汽车近日发布人事任免通知,岚图汽车科技有限公司(下称“岚图汽车”)销售总经理余飞离职,岚图汽车总经理助理邵明峰暂代销售总经理一职,同时调整的还包括一些营销等领域的总监级管理岗。此前不久,岚图汽车销售副总经理刘展术也选择离职。这意味着岚图汽车于去年7月搭建的第二代营销管理架构,在不到1年时间里冰消瓦解。0000