一财社论:一揽子化债方案,可看作经济的定海神针

轻装上阵方能举重若轻。

当前政府、企业和居民三部门资产负债表备受关注。7月24日政治局会议明确指出,要有效防范化解地方债务风险,制定一揽子化债方案。

当下经济运行出现的新困难新挑战,背后是亟须修复的三部门资产负债表,因为三部门资产负债表的质量决定经济活动的强弱。最近国家金融与发展实验室发布的《2023年二季度中国杠杆率报告》指出,二季度的宏观杠杆率从一季度末的281.8%上升至283.9%。也因此,唯有积极探寻出有效的化债方案,经济才能行稳致远。

当下市场给出多种化债方式,如财政资金偿还、出让国有资产权益、利用项目资金偿还、隐性债务转企业债、置换重组、展期及扩大资产端等。不过,真正可标本兼治的化债方案不多,且必须谨慎权衡,以免风险串联。

找寻有效的化债方案,首先必须量化化债原则与风险管控间的关系,以在防范道德风险的同时,避免风险破防。

在地方债务问题上,中央态度明确,那就是坚持中央不救助原则,“谁家的孩子谁抱”。当前重要的是在现实中如何贯彻落实不救助原则,且不要一刀切,避免延误化债时机。

中国财政体制是典型的财政单一制,而非财政联邦制,地方债务普遍被理解为中央或有债务,这使中央不救助原则在市场的威慑力存在折扣,一些地方过度举债已凸显出道德风险。

为此,提高中央不救助原则在市场的可信威慑,必须为市场划定一个中央出手救助的约束边界。当前基于现实逻辑和风险生成机理等因素,这个约束边界应以中央不救助原则带来的边际收益,高于救助导致的道德风险边际损失为前提,现实逻辑就是系统重要性规则,即不救助原则不能以风险失范为代价,同时救助上限则是中央最终的风险可承载能力。

具体而言,一旦中央为避免风险蔓延等而启动特定救助程序,将道德风险降到最低的化债方案大致有两种方式:一种是地方政府发行再融资债券来置换隐性债务。极端情况下,中央发行特别国债来特定化属地责任,即特别国债替换特定地方债务,主要是基于拉长债务周期和增信,相应地方政府依然承担对应的偿付义务;一种是通过政策性金融机构进行市场化、法治化的救助,以减轻道德风险。

可量化原则框架确立后,紧接着就是甄别化债方案。化债方案千万种,方式方法上有三个演进逻辑,一是资产端修复,一是负债端修复,一是破产清算。财政资金偿还、展期和债务重组等是负债端修复,主要是减轻负债成本。这类化债方案更多是以时间换空间和基于增信的风险共担,且主要针对有盈利能力和现金流的负债,如对居民、民企等可以通过负债端来修复其资产负债表。

至于政府部门,化债方案最可取和有效的做法是与国企改革协同。目前政府负债项目以公益、投资边际收益率低,甚至不具有现金流贴现能力的项目为主,必须从资产端来修复,促使其具有造血功能。因此,通过出让和重组具有盈利能力的国有资产,进行风险缓释,方能有效修复资产负债表。而无法产生现金流和收益的国有资产无法传递市场信用,毕竟化债需满足现金流贴现(DCF)估值条件。这样的好处是双赢,即一方面可修复政府部门的资产负债表,另一方面可有效推进优质国企混改,完善公司治理,提高其市场核心竞争优势。

云开方见日,潮尽炉峰出。当前中国经济要行稳致远,需尽快探寻出一揽子符合市场规律的有效化债方案,并为政府、企业和居民三部门修复资产负债表营造良好市场环境,唯有如此方能让三部门轻装上阵,实现风险隐患持续化解,经济运行持续好转。

央企市值管理新规强信心,新一轮回购增持潮渐现

政策利好催化国企改革板块行情在央企市值管理新规的政策利好带动下,12月18日,A股三大指数小幅上涨,中字头、国企改革概念股涨幅居前。中建环能“20CM”涨停,中材节能、中国海防等个股表现抢眼。0000美众议院通过TikTok剥离法案,外交部回应;美“星舰”火箭三度试飞失利;特斯拉跌超4%,年内蒸发近35%;俄罗斯总统选举正式投票开始丨早报

第一财经每日早间精选热点新闻,点击「听新闻」,一键收听。【观国内】美众议院通过TikTok剥离法案,外交部回应锤子财富2024-03-15 07:12:030000西门子推出生成式AI工程软件,落地还有这些挑战

在西门子与微软的合作中,西门子提供了海量的工业相关数据,微软提供大语言模型的算法。这款软件在中国目前还正在与本地的大语言模型的合作伙伴进行沟通。在9月24日开幕的2024工博会上,AI、工业元宇宙等技术继续在工业场景落地。德国工业巨头西门子公司在展会现场面向中国市场推出了首款用于工业环境中工程设计的生成式人工智能产品IndustrialCopilotforEngineering。锤子财富2024-10-07 17:23:210000大模型席卷保险业,算力、技术投入是挑战

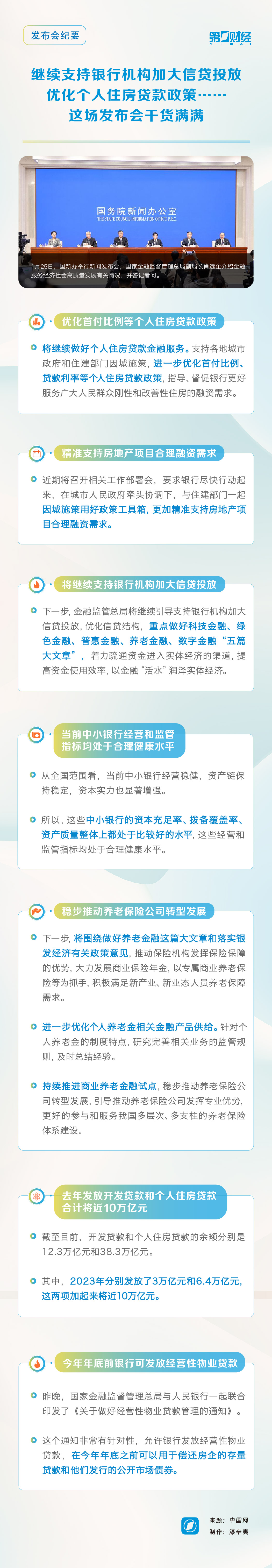

保险行业是大模型的最佳应用领域之一,但仍面临落地成本、金融数据标准化、核心技术底座优化、数据安全及伦理等挑战。伴随着“百模大战”的“硝烟”,大模型在保险垂直领域的落地也泛起了层层涟漪。第一财经记者从行业内了解到,大模型“风起”后,已有多家险企通过自研或合作的方式推进了在大模型方面的应用落地。0000继续支持银行机构加大信贷投放、优化个人住房贷款政策…… 这场发布会干货满满丨发布会纪要

支持各地城市政府和住建部门因城施策,进一步优化首付比例、贷款利率等个人住房贷款政策。锤子财富2024-01-25 18:41:570000