央行:理性看待商业银行盈利状况,不必过度解读

近一段时间以来,由于经济下行压力不断加大,市场出现了一些质疑:实体经济举步维艰,但银行业为何能够获得高额利润?

8月17日,央行发布《2023年第二季度中国货币政策执行报告》(下称《报告》),并在专栏1中提到要合理看待我国商业银行利润水平。

《报告》显示,2023年第一季度末,我国商业银行总资产达到337万亿元,近5年年均增速约10.4%。随着利率市场化改革深入推进,信贷市场竞争加剧,尤其新冠肺炎疫情以来,贷款利率下降较多,银行盈利能力有所下降。

2023年第一季度,商业银行净利润为6679亿元,同比增长1.3%,增速较上年同期低6.1个百分点;净息差为1.74%,资产利润率为0.81%,同比分别下降0.23个和0.08个百分点,单位资产盈利能力降低,利润增长主要依靠资产规模扩大来“以量补价”。

近年来,我国商业银行利润保持增长,但净息差持续收窄,利润增速有所下降。我国商业银行净利润主要用于补充核心一级资本以及向股东分红,并通过资本的杠杆作用再次作用于实体经济。相对而言,国内银行资本补充渠道少、难点多、进展慢,存在较大资本缺口。

例如,由于目前A股上市银行的平均市净率(P/B)为0.58,通过发行普通股等外部渠道补充核心一级资本能力较为有限。因此,《报告》指出,在拓展外源资本补充渠道的同时,保持内源资本补充能力尤为重要,而维持一定的利润增长是内源补充资本的重要方式,有助于增强银行支持实体经济和防范风险的能力,维护境内外投资者对我国宏观经济的信心。

第一财经记者了解到,近年来,国有大型银行积极发挥金融支持实体经济“头雁”作用,通过将利润进行转移支付方式直接作用于实体经济。2018~2022年,六大行累计净利润约5.7万亿元,向股东分配红利约1.8万亿元,占净利润的32%。其中,向国有股东的分红是中央财政重要的收入来源之一。相关分红资金最终通过减费让利、转移支付等多种渠道作用于实体经济。

此外,为支持稳住经济大盘,银行业持续加大对实体经济的融资力度,进一步加速了资本消耗,保持合理盈利水平十分必要。2018~2022年,六家大型银行分红后留存利润约3.9万亿元,主要用于补充自身核心一级资本。

另有业内专家对记者表示,大型银行市场份额并不多,不存在垄断获利问题。六家大型银行净利润在商业银行中的份额与其资产份额基本匹配。数据显示,2022年末,我国商业银行总资产319.8万亿元,其中六家大型银行总资产156.3万亿元,占全部商业银行的49%。2022年,我国商业银行净利润2.3万亿元,其中六家大型银行净利润1.3万亿元,占全部商业银行的56%,与其资产在商业银行中的占比基本匹配。

《报告》强调,当前我国经济运行面临诸多困难挑战,在此过程中需进一步发挥银行服务实体经济重要作用,畅通经济金融良性循环。考虑到金融周期和经济周期往往不完全同步,银行信贷风险暴露需要一段时间,应有一定的财力准备和风险缓冲。允许银行通过合理方式维持自身稳健经营,可以提升其持续支持实体经济发展能力。当然,商业银行盈利状况也会随着经济周期波动,对此应理性看待,不必过度解读。

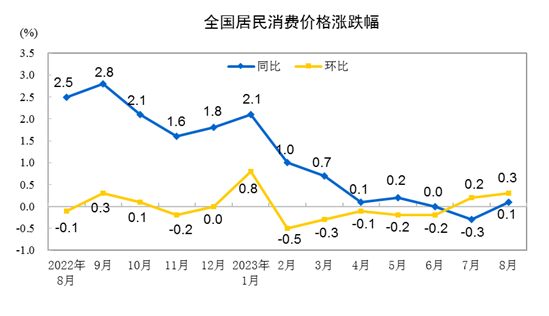

国家统计局:8月份CPI同比上涨0.1%,环比上涨0.3%

8月份,全国居民消费价格环比上涨0.3%。其中,城市上涨0.2%,农村上涨0.4%;食品价格上涨0.5%,非食品价格上涨0.2%;消费品价格上涨0.4%,服务价格上涨0.1%。锤子财富2023-09-09 10:00:240000王小鲁:数字技术是市场经济加速器,数据资源开发利用应遵循四原则

王小鲁说,概括而言,数据资源使用应当遵循四个基本原则:第一,谁开发,谁获益;最大限度调动社会各界开发利用数据资源的积极性。第二,同时需要保护数据的公共产品属性,防止垄断,使公众能够合理分享数据资源。第三,个人隐私和企业正当权益必须得到法律保护。第四,政府应当承担监督管理职责,同时必须严格依法行事。锤子财富2023-12-13 23:33:180000习近平对政法工作作出重要指示

要以高水平安全保障高质量发展,依法维护社会主义市场经济秩序,提升法治化营商环境建设水平。要加强政法机关党的政治建设,锻造忠诚干净担当的新时代政法铁军。中共中央总书记、国家主席、中央军委主席习近平近日对政法工作作出重要指示指出,党的二十大以来,政法战线深入学习贯彻新时代中国特色社会主义思想,围绕新时代新征程党的中心任务,落实党中央决策部署,各项工作抓得紧、抓得实,取得了新的成效。0000医美“三剑客”上半年熄火:华熙营收净利双跌,爱美客吴昊生物增速放缓

几家曾经高速增长的医美公司如今也面临困难和挑战。日前,几家头部医美公司的中期财报纷纷出炉。从业绩看,几家曾经高速增长的医美公司如今也面临困难和挑战。华熙生物双降华熙生物科技股份有限公司(下称华熙生物,688363.SH)上半年营业收入28.11亿元,同比降低8.61%;归属于上市公司股东的净利润为3.42亿元,同比降低19.51%。这是华熙生物自2019年上市以来最大的一次营收下降。锤子财富2024-08-28 09:05:150000