上半年业绩增长四成,招商蛇口跻身行业五强,稳健是其底色

“逆势稳健”,是招商蛇口2023年上半年的关键词。

8月28日,招商蛇口(001979.SZ)发布2023年上半年成绩单,业绩报告显示,2023年1-6月招商蛇口累计实现签约销售金额1664.36亿元,同比增加40.07%;实现营收514.42亿元,归母净利润21.53亿元,净利润同比增长14.1%。行业低迷背景之下,招商蛇口依然交出了一份不俗的半年业绩“答卷”。

在2022年年度业绩会上,招商蛇口提出了2023年度的新目标,即跻身行业五强。事实上,招商蛇口“五强”的目标从销售规模的角度看已提前达成。据克而瑞发布的上半年房企销售TOP200排行榜数据,招商蛇口全口径销售金额位居行业第五。从目标完成率看,时间过半,招商蛇口2023年的销售目标也已完成过半。

“五强并不仅仅是一个规模的指标,更多的是利润、质量、效益和转型、经营、收入、品质等多维度。”此前,招商蛇口董事总经理蒋铁峰曾这样表示。而现实中,亮眼销售数据背后,招商蛇口业依旧保持了稳健运营的底色,上半年以来坚定转型方向,把风险防控放在首位,坚守财务稳健,不断降低融资成本,全面开源节流,稳健发展,迈向行业“五强”。

销售额增长四成

2023年上半年,招商蛇口实现营收514.42亿元,归母净利润21.53亿元,净利润同比增长14.1%,基本每股收益 0.22 元/股,同比上升 37.50%。

在房地产开发主营业务方面,2023年 1-6 月,招商蛇口累计实现签约销售面积 683.96万平方米,同比增加 40.30%;累计实现签约销售金额1664.36 亿元,同比增加 40.07%。全口径签约金额排名行业第五,较去年同期提升一位。

中指研究院数据显示,2023年上半年,TOP100房企销售总额为35682.3亿元,同比微增0.1%。而招商蛇口40.07%销售同比增速远高于市场平均水平,将成为其后续利润增长的动力。

“打铁还需自身硬。”招商蛇口在中期业绩公告中表示,近年来,其投研、产研和客研体系齐头并进,基于市场和产品的开发业务协调系统迅速成熟,实现从择址布局、项目定位、产品定制到营销去化的全链条高效对接,产品力在迭代升级中获得持续夯实。报告期内,其新入市项目均得到市场的积极反馈,尤其在顶级豪宅和品质改善型产品领域,长期以来积累的口碑优势更趋厚实稳定。

此外,招商蛇口还实施全周期品控管理体系,夯实设计及施工管理动作,通过推广828技术、利用数字化技术加强精细化施工管理,抓过程保交付,打造标杆项目,不断提升客户满意度。

“面粉质量”不断优化

招商蛇口之所以能取得如此优异的销售成绩,得益于其“区域聚焦、城市深耕”发展策略,持续深耕高能级区域与一二线核心城市,以稳健发展为主线,夯实投资质量,严格把控参拍城市及土地,逆势补充优质土储。

例如,今年上半年,在上海、合肥、苏州、深圳、西安、重庆、南京、长沙、南通、徐州、温州、无锡等12个城市,招商蛇口进入当地流量销售金额排名前五,城市深耕成效进一步凸显。

土地之于房企,就如面粉之于面包,土储是房企未来业绩持续增长的基础。今年1-6月,招商蛇口累计获取25宗地块,总计容建面约238万平方米,权益地价345亿元。据第三方研究机构中指研究院发布的数据,2023年上半年拿地TOP100排行榜中,招商蛇口位列第4。

相比以往房地产行业快速增长的时代,重仓一线、强一线城市已是当前房企优化资产质量的重要途径。今年上半年,招商蛇口依旧遵循聚焦高能级城市的拿地策略,“强心 30 城”的投资金额占比100%,其中“核心6 10 城”的投资金额占比达98%,资源投放进一步聚焦北京、上海、深圳等一线城市以及杭州、苏州、厦门等重点城市,其中,在北京获取3宗项目,地价投入达88亿。

财务稳健

近期,行业销售环境、融资环境依旧承压,房企债务违约仍未停止,财务稳健成为房企活下去并活得好的基石。

报告期内,招商蛇口秉持稳健的财务管理策略,保证了各项指标稳健,剔除预收账款的资产负债率62.86%、净负债率47.01%、现金短债比为1.09,“三道红线”始终处于绿档并持续优化。

稳健的财务水平、良好的经营实力,为招商蛇口在资本市场上的融资提供了强大背书。2023年上半年,招商蛇口新增138亿元公司债注册,新增公开市场融资74.9亿元,票面利率均为同期内房企债券利率最低水平,上半年招商蛇口综合资金成本3.65%,较年初降低24BP。

以克而瑞统计的数据为例,今年7月,共有16家典型房企成功发行债券融资,较6月增加6家。其中,融资总额排名靠前的房企分别为金融街、招商蛇口、万科、华润置地,发行面额分别为75.8亿元、50亿元、40亿元和30亿元,平均票面利率分别为3.38%、2.97%、3.09%、3.2%,其中招商蛇口的平均票面利率最低。

另外,随着7月以来,房地产市场不断释放利好信号,房企债券融资进一步改善。进入8月,房企融资活跃度延续。8月8日,招商蛇口发布2023年度第九期超短期融资券发行文件,发行首日为8月9日,发行金额为13亿元,发行期限180天,拟用于偿还到期债务融资工具,票面利率仅为2.2%。

打通REITs全链条

值得一提的是,近年来,乘着REITs的东风,产业基因浓厚的招商蛇口已经确立了产业园“投、融、建、管、退”全生命周期发展模式与投融资机制,为新兴、创新产业的发展提供有力支撑,也为后续高质量、可持续发展奠定了基础。

2021年6月21日,博时蛇口产园REIT作为国内公募REITs首批项目在深交所成功上市;2022年沪深交易所发布扩募指引后,招商蛇口积极响应,再次秉承先行先试的改革精神,勇当产融创新的排头兵,以招商局光明科技园加速器二期项目为底层资产,实施蛇口产园REIT扩募及购入基础设施资产工作,扩募份额于2023年6月16日于深交所上市,是首批基础设施REITs扩募项目之一。本次扩募后招商蛇口实现投资收益约8.06亿元。

有业内人士分析,对于地产公司,资产运营业务是一个重要的业绩增长点与支撑点,公募REITs不仅为企业实现运营收益与资产增值综合收益提供了更加便利的渠道,而且对于打通募投管退通道,降低财务风险,都有着非常关键的作用。

广发证券表示,招商蛇口上半年业绩双位数增长,下半年保有结算余量。销售端积极去化,投资端持续聚焦,基本面持续向好。预计2023~2024年招商蛇口归母净利润77亿元、150亿元,同比分别 81%、95%,对应14.4xPE、7.4xPE。

豪华车企全球CEO论道:如何不在电动化浪潮里随波逐流

面临市场竞争,豪华车企如何看待造车新势力的发展,它们是否感到了危机?面对未来,它们又将如何在电动车时代定义豪华?过去几年,中国电动车快速发展,这一细分市场的占有率在去年特别月份突破了30%。尤其是国内造车新势力和自主品牌,他们在电动车领域的表现突飞猛进。某种程度上,中国电动车的发展改变了市场竞争的格局。锤子财富2023-04-24 16:56:200000价格战下的一线汽车销售:各种“狼性”激励手段一起上,一天都不敢休息

在当下的市场环境中,车卖得好不好不止取决于自己努不努力,还取决于对手有没有更努力。“现在市场太乱了,降价太狠。不大幅降价客流下降,而越降价消费者的观望情绪也越浓。”近日,某三线城市一家日系4S店销售顾问程丹向第一财经记者说道,疫情期间只是客户无法到店,但有购买意向的潜在客户较多,订单量整体不算差,“我们本以为今年上半年是最难的,到下半年慢慢会好起来,没想到下半年更难。”0000光谷全国首设“天使人培育资金”,面向投资人最高支持100万

天使投资人鲜少获得各地的关注和政策资金支持。为壮大光谷天使投资力量,优化人才创业融资环境,5月18日,武汉东湖高新区正式发布《光谷天使投资人培育专项资金管理办法(试行)》,宣布设立“光谷天使投资人培育资金”,并于即日起受理全国天使投资人申请,面向投资人个人支持达百万元。锤子财富2023-05-18 21:15:590000多家上市公司回应“医药反腐”影响,恒瑞医药已就传言向公安机关报案

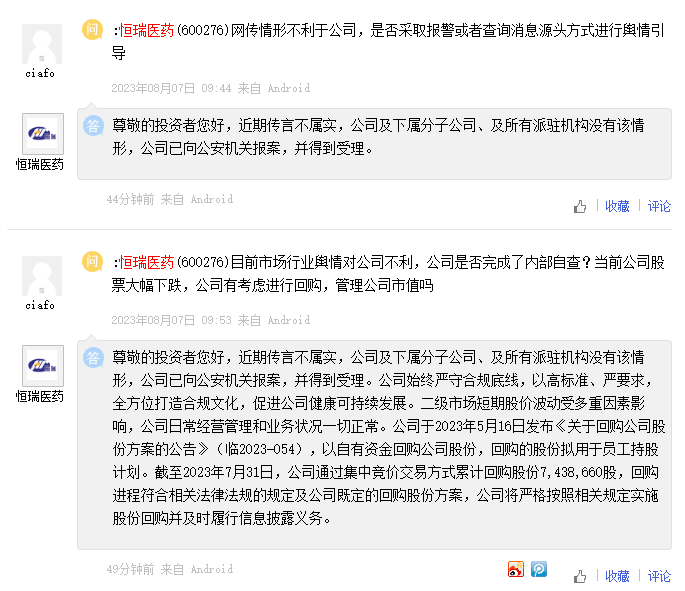

恒瑞医药表示,近期传言不属实,公司及下属分子公司、及所有派驻机构没有该情形,公司已向公安机关报案,并得到受理。除恒瑞医药外,今日有多家上市公司回应医药领域反腐相关影响。医药反腐风暴之下,恒瑞医药再次回应网传消息。锤子财富2023-08-09 20:40:590000现代汽车出售俄罗斯工厂,损失近16亿

现代汽车把圣彼得堡工厂的股份出售给俄罗斯汽车经销商Avilon旗下的Art-Finance,目前正在就交易细节进行最后安排。12月19日,现代汽车在发布的一份公告中宣布了临时董事会会议的结果,确认了出售俄罗斯圣彼得堡工厂股份的议案。0000