逾2000债权人投票,融创境外债重组获通过,削债约45亿美元

9月18日晚间,融创中国控股有限公司(01918.HK)公告披露境外债重组最新进展。公告显示,融创境外重组方案获得高票通过,通过率为99.75%,债务总额通过率为98.3%。

具体而言,共有2019名持有投票计划债权本金、及应计未付利息总额99.22亿美元(占未偿还总额97.30%)的计划债权人,亲身或委任代表出席计划会议并投票,合共2014名债权人投票赞成计划,已获所需的大多数计划债权人批准。

后续,融创将寻求法院对计划的批准及裁决,寻求裁决计划的呈请将于2023年10月5日上午9时30分(香港时间)聆讯。

此前有出险房企人士表示,房企债务重组流程大致有三步:拟定初步方案,与债权人沟通谈判达成最终方案,在香港法院完成相关法律程序、重组方案生效。融创、恒大等房企采用协议安排模式,这就要求签署境外债重组协议的比例达到未偿还本金总额的75%。

一位知情人士表示,融创本次债权人投票结果刷新了行业纪录,“无论是债权人数通过率、还是债务总额通过率,都是近年来行业最高的。”

今年3月28日,融创首次发布境外债务重组方案,将约百亿美元的境外债务分为降杠杆、留债展期两大板块进行重组。其中降杠杆计划目标约30亿美元,债权人既可选择将全部或部分持有的债权转换为股权,也可继续持有债权,两种方式均有机会获得足额偿付。

按当时的方案,融创将发行10亿美元9年期可转换债券,12个月内可转股,价格为20港元/股。如不转股,则留债9年期,公司需支付1-2%的票息。

发行17.5亿美元5年期强制可转换债券,可在期初、周年等不同条件下转股,半年内转股价格为10港元/股,到期日尚未行使转股权的,将全部转换为融创中国普通股。

债权人可将现有债权转换为融创服务股权,价格为60个交易日加权平均股价的2.5倍,不得低于每股17港元,规模上限约4.49亿股,约占融创服务已发行总股数的14.7%。

就剩余债务,融创将发行60亿美元以上的新票据进行置换,期限为2年至9年,票面利率介于5%-6.5%之间。前2年可实物付息,利率将比现金利率增加1%。

该重组方案的特点包括:降杠杆方案将调整融创的资本结构,降低运营风险;新票据的本金摊销计划,将为融创提供2~3年的缓冲空间;向新票据和强制可转债提供收益权增信资产包;控股股东贷款和债权人强制可转债以相同的价格同步进行转股。

值得注意的是,今日融创同步公布了强制可转换债券的调整方案。根据最初的重组支持协议,强制可转换债券的限额初始为17.5亿美元,因债权人对强制可转债展现出较高的认购意向,融创拟再次上调强制可转换债券的最高限额至27.5亿美元。

据悉,强制可转换债券最低转换价格为每股4港元,相当于较本公告日期股份于联交所所报的收市价每股2.80港元溢价约42.86%;及较紧接本公告日期前五个连续交易日股份于联交所所报的平均收市价每股2.834港元溢价约41.14%。

融创表示,倘容许发行较大本金额的强制可转换债券,融创向计划债权人发行的新票据本金额将相应减少。与新票据相比,强制可转换债券不计息且其未偿还本金额将在到期时强制并自动转换为股份。“发行较高比例的强制可转换债券作为重组对价的一部分,有利于进一步优化资本结构,降低债务规模及减轻未来的流动资金压力。”

按方案调整后测算,27.5亿美元强制可转债,加上10亿美元可转债、以及按照13.5港币价格转为融创服务股权的债务最多约7.78亿美元,融创通过债转股削减债务总额合计将超45亿美元,将大幅压缩融创整体债务规模、缓解流动性压力。

克而瑞此前表示,目前国内政策环境放松,市场步入修复期,房企整体债务重组成功,不仅可暂时从偿债压力中抽身,集中精力投入正常经营;也有利于改善市场预期,争取政策支持,逐步扭转困局,提高存活率,对大量债务集中到期且无力按期偿还的房企尤为适用。

未来,融创争取到债务喘息机会后,能否真正“上岸”,还要看其经营的恢复程度。在年初召开的债务重组沟通会上,融创管理层表示,去年来公司的工作重心,一是全力保交付和基本运营,一个是保护资产价值。“低价变卖核心资产将严重影响长期交付和债务清偿,公司保护了核心资产,这是后续恢复经营的基础。”

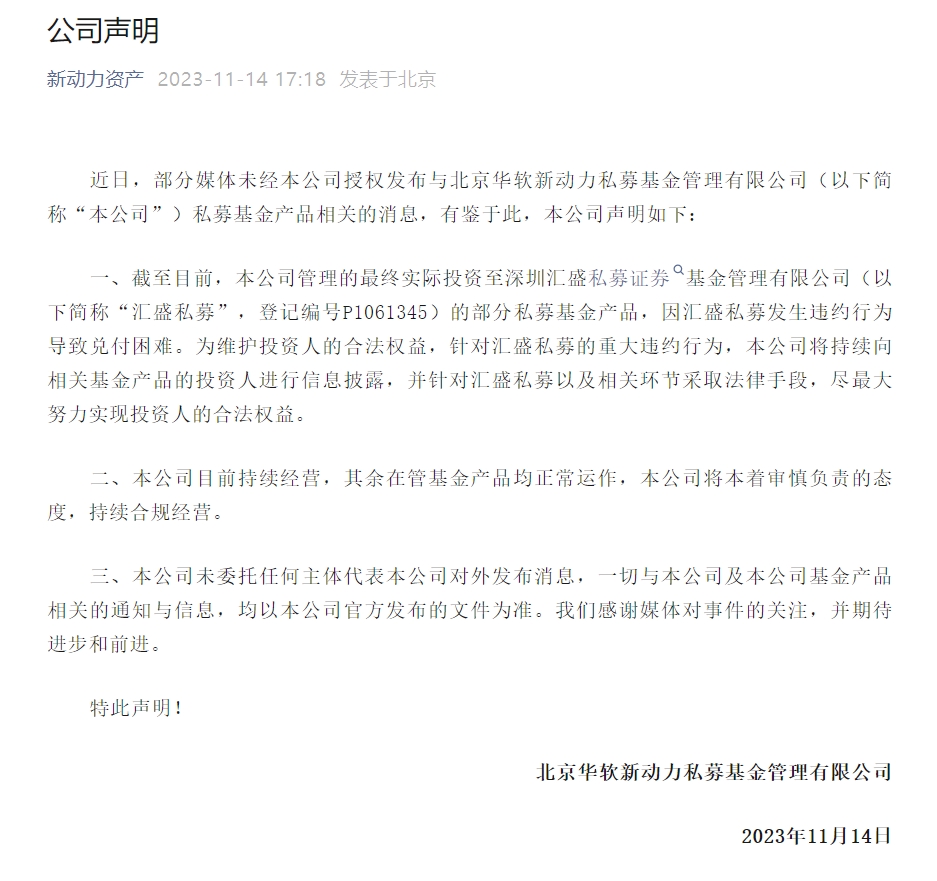

华软新动力:部分私募基金产品因汇盛重大违约导致兑付困难

声明称,本公司目前持续经营,其余在管基金产品均正常运作,本公司将本着审慎负责的态度,持续合规经营。11月14日,华软新动力发布声明,截至目前,本公司管理的最终实际投资至深圳汇盛私募证券基金管理有限公司(以下简称“汇盛私募”,登记编号P1061345)的部分私募基金产品,因汇盛私募发生违约行为导致兑付困难。锤子财富2023-11-14 18:18:040000WTO裁定:印度对手机等ICT产品征收高额关税“不合法”

欧盟的贸易部门直接将印度的关税描述为“非法”。当地时间17日,世贸组织(WTO)发布有利于欧盟、日本等经济体的重大裁决,判定印度针对关键信息和通信技术(ICT)产品征收关税的行为非法。具体而言,在WTO的专家组判决中,WTO支持了欧盟对印度的所有诉求,并认定印度对某些ICT产品(例如手机)征收高达20%的关税不符合其对WTO的承诺,因此是非法的。锤子财富2023-04-18 20:59:190000国家疾控局:截至12月10日我国本土病例中共监测到7例新冠病毒JN.1变异株

虽然当前JN.1变异株在我国流行水平极低,但后续受国际流行株和输入病例影响,不排除JN.1变异株成为国内优势流行株的可能。国家疾控局今天发布关于新冠病毒JN.1变异株相关问答,自11月首次发现本土JN.1变异株以来,截至12月10日,在我国本土病例中共监测到7例JN.1变异株。一、什么是JN.1变异株?0000惠云钛业:国内钛白粉销售价格上调700元/吨

自2024年1月19日起,在现有钛白粉销售价格基础上,调整公司各型号钛白粉销售价格。其中:国内各类客户销售价格上调700元人民币/吨,国际各类客户出口价格上调100美元/吨。0000