本周外盘看点丨美联储密切关注9月非农,OPEC 召开部长级会议

上周国际市场风云变幻。美国政府停摆风波持续到最后一刻,欧美通胀数据好于预期。

市场方面,美股涨跌互现,道指周跌1.34%,纳指周涨0.10%,标普500指数周跌0.74%。欧洲三大股指全线下挫,英国富时100指数周跌0.99%,德国DAX 30指数周跌1.10%,法国CAC 40指数周跌0.69%。

在新财年开启前最后一刻,美国国会通过为期45天的短期支出法案,避免政府停摆。美国财政部长耶伦9月29日表示,政府关门将“破坏”美国的经济进步,并可能推迟重大基础设施的改善。两党国会之争日益频繁已经引发了华尔街的担忧,穆迪评级机构警告称,这可能会损害美国的信誉。

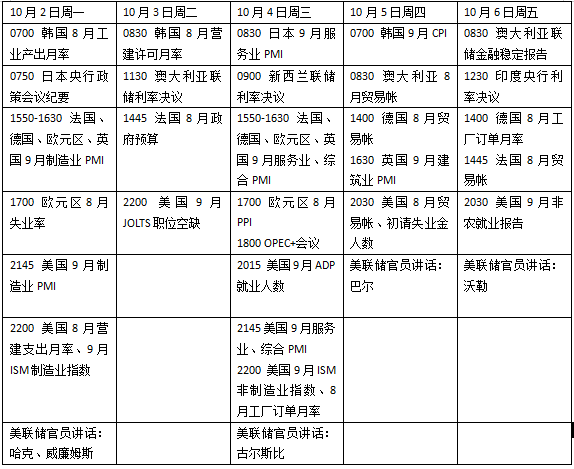

本周看点颇多,美国9月非农就业报告将公布,就业市场是美联储未来政策评估的关键。国际油价三季度大涨,产油国组织OPEC 将召开会议,讨论市场与供应议题。澳大利亚、新西兰联储将召开议息会议,预计将按兵不动。

非农或继续降温

多位美联储官员将亮相。周一美联储主席鲍威尔和费城联储主席哈克将在宾夕法尼亚州参加与企业主和社区领袖的圆桌会谈。本周还将发表讲话的地方联储官员博阿凯威廉姆斯、梅斯特、博斯蒂克、戴利和古尔斯比,以及美联储理事鲍曼和沃勒。

数据方面,9月非农将是最大焦点。机构预测,上月美国将新增16万就业岗位,创2021年初以来最低水平。尽管劳动力市场有所放松,但失业率预计将降至3.7%,工资增长预计将从0.2%升至0.3%。就业报告超预期将为年底前再次加息的论点增添砝码,尤其是在核心价格和工资增长仍然粘性的情况下。外界也将从JOLTS更新数据中寻找就业市场热度的线索。

愈演愈烈的汽车工人罢工也是美国经济面临的重大挑战。上周罢工扩大到芝加哥的福特汽车装配厂和密歇根州的通用汽车工厂,使总规模达到约25000人。目前只有Stellantis在美国汽车工人联合会(UAW)的一些要求上“取得了重大进展”,包括生活成本调整。福特汽车已经提出了20%的加薪,另外还有生活费补贴,但遭到工会的拒绝。

ISM非制造业PMI值得关注,服务业是美国经济的主要引擎。此前公布的9月标普全球服务业PMI为50.2,逼近了荣枯线,而ISM服务业调查的弹性往往更大,可能继续显示经济韧性。此外,8月营建支出月率、工厂订单、贸易帐等指标也需要投资者留意。

原油与黄金

因为供应形势趋紧,国际原油期货连续第四个月上涨,并接近100美元的门槛。WTI原油近月合约周涨0.84%,报90.79美元/桶,三季度累计上涨28.52%,创2022年一季度季度以来最大涨幅。布伦特原油近月合约周涨2.19%,报95.31美元/桶,三季度累计上涨27.25%,同样是2022年一季度以来最佳表现。

本周OPEC 将召开会议,讨论市场与供应议题。分析人士认为,OPEC 积极减产是油价上涨的主要催化剂。德国商业银行大宗商品分析师弗利施(Carsten Fritsch)在报告中表示:“由于沙特减产,以及俄罗斯减少了石油出口并禁止某些石油产品出口,市场供应受到限制。与此同时,石油需求持续增长。库存下降证明市场正在收紧。”

Velandera Energy Partners董事总经理拉伊(Manish Raj)认为,石油价格一直在稳步向100美元迈进,通胀已经有复苏迹象,可能动摇市场信心。如果利率真的在更长时间保持高水平,那么石油“肯定”会回到80美元。“目前,市场唯一确定的是波动性。”他说。

受美元、美债收益率上行压制,国际金价创2021年6月以来最大单周跌幅。纽约商品交易所10月交割的COMEX黄金期货合约周跌4.10%,报1848.10美元/盎司,三季度累计下跌3.80%,为2022年三季度以来最大跌幅。

更高的利率提高了持有黄金的机会成本,因为黄金以美元计价,不会产生任何利息。High Ridge Futures金属交易主管梅杰(David Meger)表示:“黄金的前景与未来的潜在利率环境有很大关系。”

盛宝银行大宗商品策略主管汉森(Ole Hansen)相对乐观,他在一份报告中写道:“由于未来几个月美国经济前景的挑战越来越大,对黄金的需求不太可能消失,用来对冲软着陆失败的风险。”

欧洲通胀压力缓解

欧盟统计局数据显示,受到能源成本下降拉动,9月整体通胀率从5.2%降至近两年低点4.3%,大幅好于市场预期。与此同时,服务价格也在降温,扣除能源和食品成本的核心通胀率为4.5%,也低于8月的5.3%。最新数据增加了欧洲央行加息周期达到峰值的可能性。

随着基准利率创近20年新高,欧洲经济正面临越来越多的挑战。受消费者信心下降的拖累,欧元区经济景气指数连续第五个月下降,20国集团的经济情绪指标(衡量企业和消费者信心的综合指标)从8月份的93.6下降到9月份的93.3。历史上,这是与零增长甚至温和收缩相一致的水平。机构预计,随着经济陷入停滞,通胀放缓迹象将更加明显。

欧洲央行行长拉加德(Christine Lagarde)上周表示,中期通货膨胀要及时回到目标,意味着政策不能只是缓慢前进。她重申,欧洲央行并未讨论降息,衰退不是基准情景的一部分。本周拉加德也将露面,市场将关注她对最新通胀的看法。

英国统计局数据显示,二季度英国GDP同比增长0.6%,环比增长0.2%,符合市场预期,目前经济规模已经较疫情前水平高出1.8%,恢复程度好于德国(0.2%)和法国(1.7%)。

自2021年12月以来,英国央行已14次加息以遏制飙升的通货膨胀,上周将利率维持在5.25%的15年高点不变。8月英国CPI同比增长6.7%,低于市场预期的7%。不少机构认为,如果物价能够继续回落,本轮紧缩周期可能即将结束。

本周看点

导游高汝:亲历旅游业两次高光时刻,疫情后重新出发|“20年•奋斗人生”

今年2月,出境游业务恢复,高汝也开始了重启模式,她一路走来的职场旅程正折射出中国旅游产业的沉浮20年。80后高汝是1999年进入旅游行业的,她怀着对旅游的热爱踏上了导游的职场旅程。20多年来,高汝一路从最初的周边游导游,做到出境游领队,见证了国内游和出境游的辉煌时期。锤子财富2023-07-04 14:22:270000工信部:加快低空技术和装备创新突破、迭代升级

要强化融通发展,加强产业链上下游企业协作,改造升级传统通航产业,巩固提升无人机等优势产业,积极发展电动垂直起降航空器等新兴产业和未来产业。9月6日,工业和信息化部党组书记、部长金壮龙主持召开第十次制造业企业座谈会,深入贯彻党的二十大和二十届三中全会精神,落实全国新型工业化推进大会部署,围绕促进低空产业高质量发展、加快形成新质生产力,听取企业情况介绍和意见建议。副部长熊继军出席会议。0000国务院关税税则委员会:明年1月1日起对部分商品的进出口关税进行调整

对尿素、复合肥、磷酸氢铵3种化肥的配额税率继续实施1%的暂定税率。继续对配额外进口的一定数量棉花实施滑准税。据财政部网站消息,国务院关税税则委员会发布公告,根据《中华人民共和国进出口关税条例》及相关规定,2024年1月1日起,对部分商品的进出口关税进行调整。0000口腔清洁绵、适老化餐具…日企争相“摸底”中国银发市场

参展的日本企业也敏锐地观察到了中国与日本养老市场的差异。从口腔清洁海绵、适老化餐具,到东京残奥会上圣火接力的智能轮椅……日本作为全球最早步入老龄化的国家,“银发经济”产品不断推陈出新。锤子财富2023-06-13 17:45:440000申通快递总裁王文彬回应行业“价格战”:呈现点状、区域状

产能方面,申通快递总裁王文彬表示,单日产能今年内预计将突破7500万单。当下,快递行业继续以高速发展。另一方面,快递行业持续的价格竞争以及一线工作人员希望提高待遇,也是业内一直以来的焦点。0000