电动车业务占比低,泛源科技如何转型? | IPO观察

电动车的渗透率已经超越30%,部分品牌的燃油车生存空间被压缩,一些专注于燃油车供应链的汽车零部件企业,日子同样不好过。

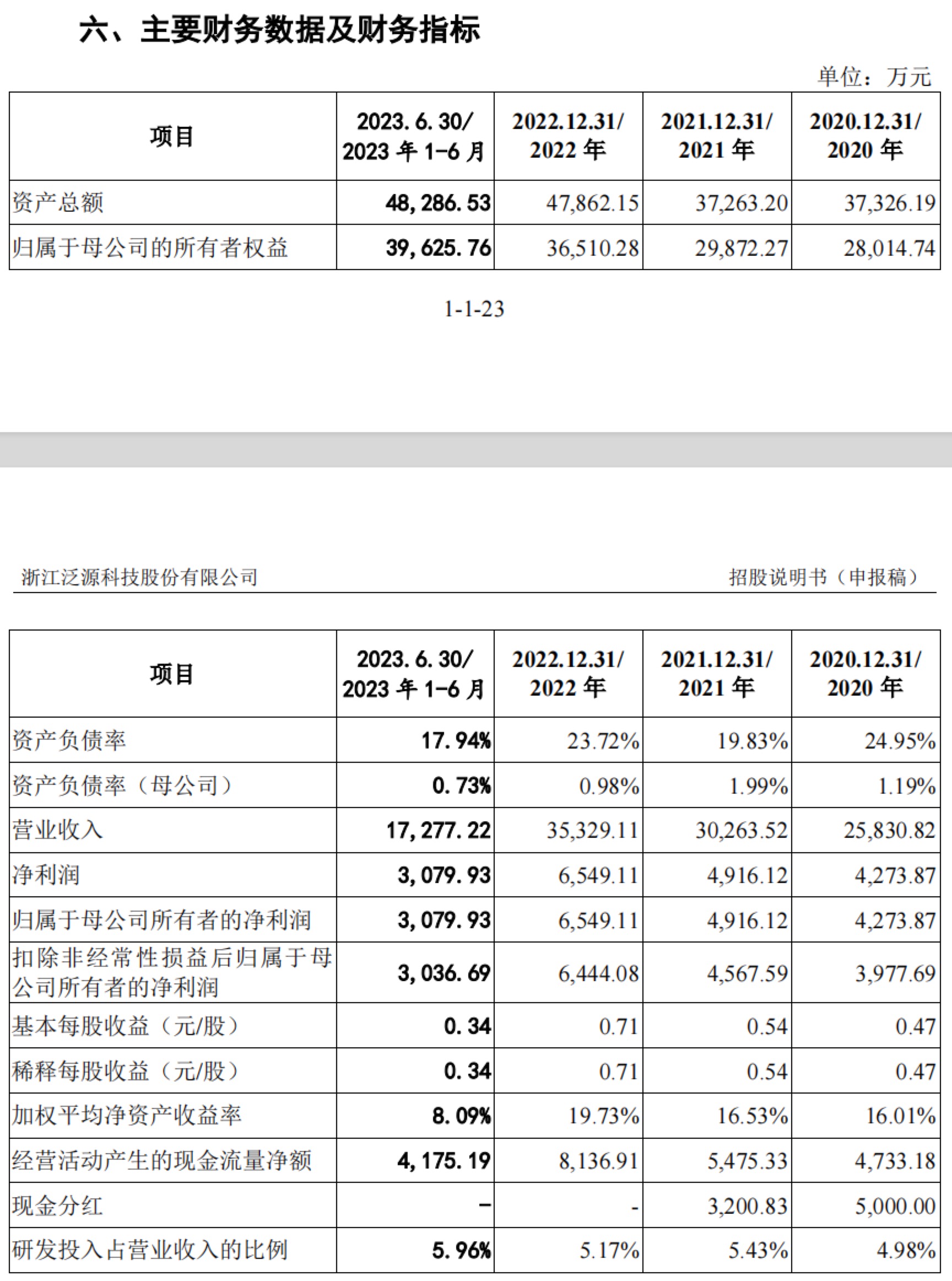

浙江泛源科技股份有限公司(下称“泛源科技”)主要从事汽车零部件表面处理加工服务,汽车内外饰件产品,近日更新了招股书,继续冲刺创业板IPO上市。

公司在招股书中承认,新能源汽车产品及服务业务占比相对不高,但并未披露相应比例。另外,公司汽车金属零部件表面处理业务整体产能利用率逐年降低,受到监管部门重点问询。有业内人士认为,2023年整车价格战,会在下半年传导到中上游供应商。

承认电动车业务占比不高

“新能源汽车产品及服务占比相对不高。”泛源科技在招股书如此表述。

泛源科技称,公司依托表面处理、注塑成型和冷锻精密加工等工艺技术,目前主要从事汽车零部件的加工制造业务,主营业务包括:汽车关键金属零部件(底盘系统、动力总成系统和车身等部位的零件)功能性、装饰性表面处理加工;汽车内外饰件的研发、生产和销售;报告期内新拓展的业务,新能源汽车IGBT(绝缘栅双极晶体管,能源变换与传输核心器件)散热基板的研发、生产和销售。

公司上述业务分别由全资子公司南通创源、南通柏源、泛源鑫才负责,泛源科技超过98%营业收入来自前两者。

泛源科技表示,汽车内外饰件行业市场规模大、集中度相对较低,零部件细分市场众多。公司凭借表面处理的技术优势于2014年开始进入该市场,定位中高端车型,成功进入宝马、奔驰、奥迪等中高端汽车品牌,并打入国外市场,在全球和中国中高端汽车内外饰件装饰条细分市场占据了一定的市场份额。

招股书称,尽管现有技术及产品,均可应用于传统燃油汽车和新能源汽车,且公司已陆续进入造车新势力的供应链体系,但新能源汽车产品及服务占比相对不高。随着新能源汽车市场需求不断增加,一旦公司技术研发投入不足、产品开发进度不够,将可能错失市场机会,市场份额被竞争对手抢占,影响公司长远发展。

8月新能源汽车市场占有率已经超越30%,不过泛源科技的招股书并未提到公司产品在新能源汽车应用领域的占比,而在此前多家汽车零部件类拟上市公司招股文件,经常会被监管部门详细询问相关问题。

“发行人的主要产品在传统动力企业与新能源汽车市场的应用金额及占比,新能源汽车市场份额不断扩大对发行人经营业绩的影响”,关于产品应用范围,监管部门在对浙江斯菱汽车轴承股份有限公司等多家汽车零部件企业上市的问询函当中提到。

据中汽协统计数据,2023年8月,在国家促消费政策及车企优惠促销等因素驱动下,购车需求持续释放,汽车市场整体呈现淡季不淡的特点,环比同比均实现增长。8月,新能源汽车产销分别完成84.3万辆和84.6万辆,环比分别增长4.7%和8.5%,同比分别增长22%和27%,市场占有率达到32.8%。1-8月,新能源汽车产销分别完成543.4万和537.4万辆,同比分别增长36.9%和39.2%,市场占有率达到29.5%。

产品或面临价格战

不少业内人士认为,2023年整车价格战将会逐步传导到中上游,对部分市场份额不高,没有足够议价能力的汽车供应链企业来说,本来就遭遇到了产品价格年降的冲击,未来日子也并不好过。

招股书称,发行人作为汽车零部件二级供应商,产品和服务呈现单价低、单车耗用量低、占整车成本低的业务特征。目前公司主要从事汽车零部件研发、生产、销售,公司销售产品/提供服务主要综合考虑市场价格、工艺技术难度、供需状况、竞争对手价格、原材料价格等因素进行定价。调价频率和幅度一般为每年降价3%-5%,连续降价3年-5年不等,具体的降价幅度和降价周期与客户协商确定。

“每年降价属于汽车零部件行业惯例,”有汽车零部件企业高管向第一财经记者表示,一般情况下,在新产品量产后,随着订单的不断增加、工艺技术不断成熟,规模效应逐渐显现,生产成本相应降低,部分整车制造企业会要求其供应商逐年适当下调供货价格。近日为抢占市场份额,部分车企通过降价促销刺激消费,整车厂商的利润进一步下滑,将成本控制的压力传导给零部件供应商。国内汽车零部件市场的集中度相对较低,随着市场竞争加剧,利润空间将被逐步压缩,众多汽车零部件供应商全年业绩有压力。

此外,泛源科技还面临着产能利用率并不高的问题。

产能利用率不高

监管部门在问询函提到:2020年到2023年上半年,发行人汽车金属零部件表面处理业务产能利用率分别为65.69%、61.99%、58.52%和62.38%;汽车内外饰件业务产能利用率分别为68.41%、63.16%、74.64%和67.36%,发行人报告期内整体产能利用率不高。泛源科技给出的理由是:“公司无法在生产淡季通过备货方式缓解生产旺季产能压力”,“一般情况下,在产能审核时要求上游供应商预留产能是一种行业惯例。”

对此,泛源科技回应称:对于汽车金属零部件表面处理业务,由于采用受托加工模式,客户提供的零部件运送至发行人处后,才能安排生产,产能利用受限于客户单次提供零部件数量限制以及产品交付期限要求较短的影响(一般从订单/需求下达到产品交付约7天)。对于汽车内外饰件业务,客户一般通过每月、每周甚至每日滚动更新订单需求的方式下达需求订单,订单下达到产品交付周期一般为1个月左右,生产交付期限要求较短。为满足交付的及时性,公司必须要保障生产旺季的产能条件,发行人生产线建设设计时必须考虑满足旺季生产需求,因此,生产旺季的情况才能反映产能利用的充分性。

报告期内,发行人汽车金属零部件表面处理业务、汽车内外饰件业务旺季产能利用率最高分别达到104%和92%,产能利用较为充分。

“说明发行人为客户预留产能是否具备商业合理性,是否属于行业惯例,”问询函也称。对此,泛源科技回应:客户在项目定点时会对发行人产能情况进行评估,为充分保证供应链的稳定性,客户通常要求发行人产能可以完全覆盖订单规模且预留一定的产能富余;产能是下游客户对供应商审核的重要指标,是供应商自身实力的一种体现;且一般项目进入量产阶段后,订单需求规模会逐年不断爬坡,产能至少需要覆盖订单爬坡至最高阶段的规模。

美国商业地产市场险象环生

商业地产的空前折价与巨大贬值风险也传导到了金融系统,美国的中小银行轻则进行贷款损失拨备与被动性资产减值,重则走上破产倒闭的不归之路,并且商业地产更大的违约潮正在朝着更多的中小银行疯狂涌来。0000天津调整个人住房公积金贷款首付款比例 首套房不低于20%

根据最新政策,职工申请住房公积金贷款购买家庭首套住房的,应支付不低于住房交易价格20%的首付款;购买家庭第二套住房的,应支付不低于住房交易价格30%的首付款。记者从天津市住房公积金管理中心获悉,为进一步发挥住房公积金制度保障作用,更好满足职工刚性和改善性住房需求,天津市于3月18日起调整个人住房公积金贷款首付款比例。0000机构今日买入这15股,抛售中国海诚5797万元丨龙虎榜

机构净买入前三的股票分别是中信海直、奥马电器、海兴电力,净买入金额分别是1.5亿元、1.07亿元、3341万元。盘后数据显示,4月16日龙虎榜中,共43只个股出现了机构的身影,有15只股票呈现机构净买入,28只股票呈现机构净卖出。当天机构净买入前三的股票分别是中信海直、奥马电器、海兴电力,净买入金额分别是1.5亿元、1.07亿元、3341万元。锤子财富2024-04-16 18:57:530000汽车零部件板块表现活跃,中马传动录得4天3板,主力大手笔加仓这些个股

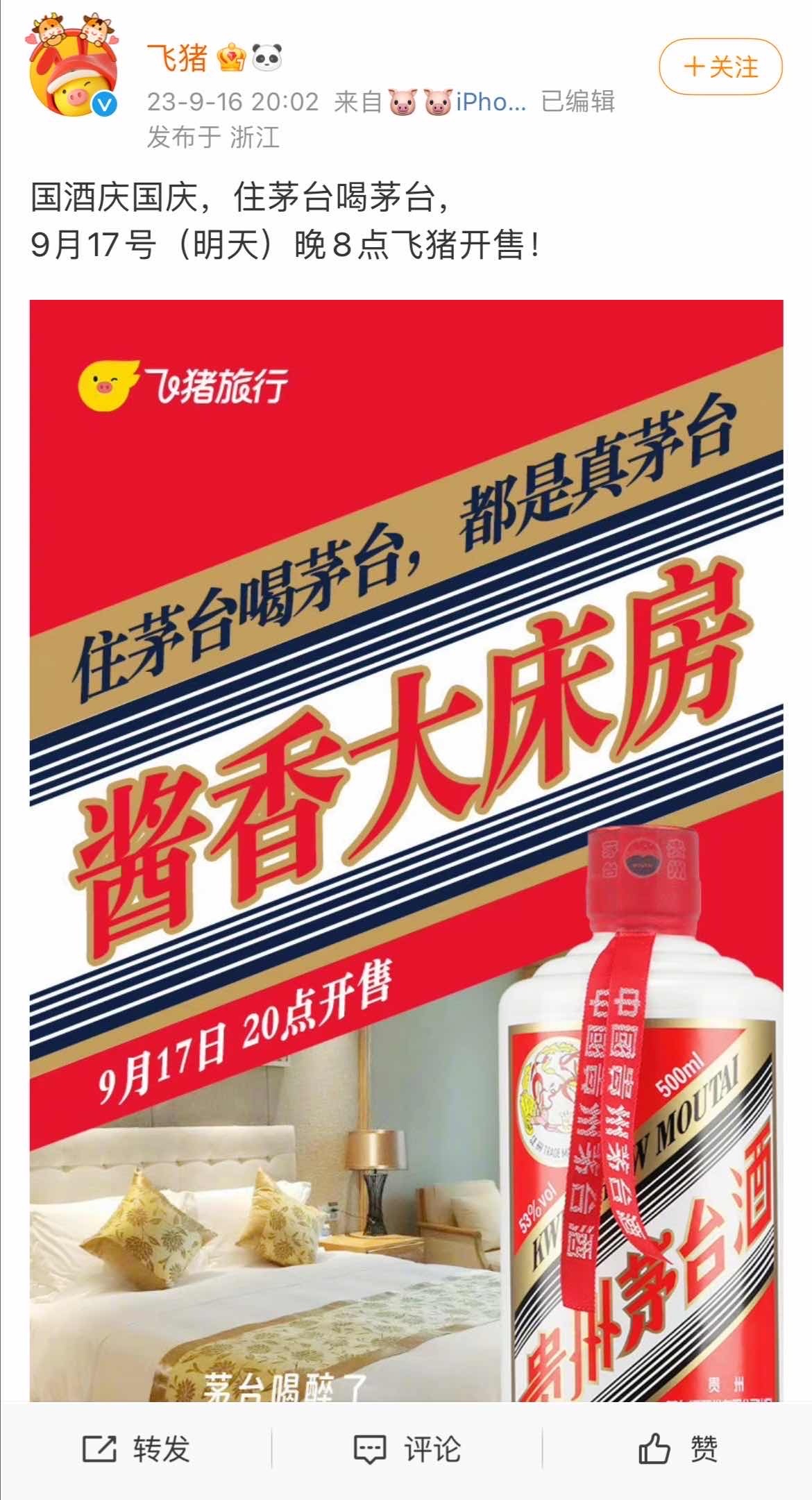

民生证券指出,汽车销量环比高增速,多家车企表现优异,叠加政策预期强化,坚定看多具备电动智能化属性的汽车零部件板块。6月21日,汽车零部件板块大幅走强,截至收盘,中马传动收获4天3板,万安科技、宁波高发、新坐标等多股涨停。Wind数据显示,主力资金加仓多只板块个股,精锻科技、晋拓股份均获净流入超1.1亿元,万安科技、隆盛科技、南方精工、伯特利、鑫宏业、旭升集团主力净流入规模均超5000万元。0000茅台巧克力官方平台秒罄后:“酱香大床房”今晚开抢,是否过度营销?

茅台的一系列跨界合作,是否过度营销?昨天刚刚官宣了茅台与德芙合作的“茅小凌”酒心巧克力,9月16日下午刚上线,官方平台店铺商品秒罄,德芙方面表示正在加速补货。截至9月17日中午12:00,上海大润发50%门店的减糖版“茅小凌”酒心巧克力已售罄。锤子财富2023-09-17 15:27:090000