货基抛售、债券供给加大、资金趋紧,债市回调何时休?

2023年上半年被“债牛”主导,不过,债市回调的程度从8月起渐强,稳经济措施、资金面扰动、资本新规影响等都是主因。近期再融资债加速发行也加大了流动性压力。

截至本周一收盘,10年期国债活跃券230004收益率报在2.7%附近,自8月在2.55%附近触底后持续攀升。近期,债券收益率曲线更是出现了“熊平”的情况,即短端收益率攀升更快。“上周1年期国债上行13BP到2.31%,10年期国债上行3BP到2.71%。资金收敛、特殊再融资债券发行增加和货基卖债导致短端利率调整压力较大。”南银理财研究部主管王强松对第一财经记者称。

记者从部分公募基金了解到,个别银行系理财子公司开始预防性赎回。不过目前判断债市转熊仍为时过早。不同于去年四季度,目前理财子布局稳健的现金管理产品较多,而且从债市赔率的角度来看,10年国债2.71%的收益率高出1年MLF利率超20BP,1年存单利率2.55%也高于1年MLF利率,近期被抛售的存单、银行二永(二级资本债和永续债)和国债逐步表现出吸引力,后续供给压力和流动性压力也有望缓和。

短端债券抛售加剧

近期,多重压力加剧了债市的抛售,近两周短端债券的压力尤甚。

存单收益率持续上行,货币基金在二级市场净减持债券超1000亿元,货币基金减持导致存单价格“踩踏下跌”;证券自营减持债券和压缩久期,基金公司减持银行二永债券,债基久期压缩,市场的杠杆水平下降。“这些数据说明交易类机构继续转向防守,债市的情绪指标降至26%(8月上旬在100%附近,9月底在40%附近)。”王强松表示。

9月经济数据超预期以及上周资金价格意外走高,是加剧抛售压力的原因。10月18日公布的中国三季度GDP同比增长4.9%,好于预期,中国只需在四季度实现4.4%的增长,就能达到全年增长5%的目标。“鉴于去年第四季度的低基数,实现年度增长目标应该不是一个巨大的挑战。因此,我们将2023年的GDP增长预测提高到5.1%,四季度同比增速为4.7%(前值为4.3%)。”野村中国首席经济学家陆挺对第一财经记者表示,最近的贸易、信贷和电力消耗等其他关键数据,都表明中国经济正在显示出稳定的迹象,但市场信心仍待提振。

此外,中金公司的研究显示,今年上半年政府债券供给整体偏慢,但8月以来政府债券发行明显提速,使得政府债券净增量自8月起明显抬升,8~9月净增量均值近1.1万亿元。10月,特殊再融资债如期落地,但发行节奏明显快于市场预期,进一步推升政府债券单月净增量创年内新高,至1.35万亿元以上,叠加资金面趋紧环境,推动债市自8月下旬以来持续回调。

第一财经10月11日就报道,截至目前,内蒙古、天津、辽宁、云南、重庆、广西先后宣布特殊再融资债发行计划,合计规模为3196.52亿元,募集用途为偿还存量债务。由于地方政府财政存在挑战,近期市场对于增发国债的预期再起。

此外,机构的抛售也加剧了债市压力,而这种机构行为也与资本新规有关。2023年2月18日,原银保监会正式发布《商业银行资本管理办法(征求意见稿)》。开源证券表示,由于资本新规落地后,3个月以上的银行普通金融债和同业存单风险权重提升,银行自营配置意愿或将减弱,此外资本新规也间接影响到资管产品,由于银行自营交易盘以基金投资为主,基金产品为了迎合银行自营投资偏好也会倾向配置资本节约型标的,因此,反映到债市上,3个月以上银行普通金融债和同业存单的到期收益率明显上行。

有债券交易员对记者表示,“在监管压力下,银行赎回货币基金,而货币基金加大对存单的抛售,货币基金涉及资产端和负债端两头。”

理财压力可控

尽管近期市场波动,但多位理财子人士对记者表示,理财面临的压力可控。

截至9月上旬,相关数据显示,经历了债市回调后,当时纯固收产品近1月平均净值增长率0.287%,收益率为负的产品仅占3.45%。自8月24日至9月13日,短期纯债基金指数回撤0.14%,中长期纯债基金指数回撤0.31%。

尽管重仓债券的理财产品也受市场调整波及,部分产品净值出现回撤,但债券型产品的净值修复或较快,这也主要因为票息对产品净值修复具备支撑作用。例如,假设有一只1年期产品3.6%票息债券,下跌15BP,但由于每天有1BP票息,即使该债券下跌后不反弹,15天也能凭借稳定的票息收益修复净值。

此外,此次理财客群和机构较为淡定,这也与当前投资者的配置以低波动、摊余成本法的现金管理产品为主有关。目前,现金管理类产品仍可采用摊余成本法估值。不过,现金管理产品的收益率也在下降,尤其是相较于2023年半年度的表现。相关数据显示,第一名产品七日年化收益率跌破2.7%,目前资金主要投向买入返售,同业存单、企业债券等。投资行业主要为金融行业、房地产行业和公路管理与养护行业等。

苏银理财此前表示,“市场短期的涨跌无法准确预测,但只要拉长时间维度,就会发现回撤与波动其实并不可怕,打败投资者的往往不是市场震荡,而是频繁交易和追涨杀跌,因此,坚持长期投资就非常重要,获得正收益的概率也会更高。”

债市转熊时机尚未到

机构普遍认为,目前就看空债市可能为时过早,经济基本面、货币政策、机构行为等方面可能都尚不支持。

应对资金面偏紧局面,央行连续两个交易日逆回购操作规模超过8000亿元。10月20日央行开展8280亿元逆回购操作,净投放7330亿元,规模创纪录新高。本周一开展8080亿元逆回购操作,由于有1060亿元逆回购到期,央行单日净投放再超7000亿元。

就基本面方面,债市的支撑因素仍在。施罗德基金管理(中国)固定收益投资总监单坤在发给记者的邮件中提及,市场对于房地产市场的“金九银十”持观望态度,社融数据的结构主要反映政府支出对于融资的需求,尚未观察到企业投资需求的明显回升。另外市场比较关注的CPI和PPI数据9月再次印证实体需求依然偏弱。

“进入第四季度市场对于利多因素反应逐步钝化,对于利空消息相对敏感。我们认为第四季度市场可能会出现利率调整带来的投资机会,整体债券市场或将维持慢牛行情。”他称。

中金公司提及,债券供给的扰动也可能逐渐弱化。“在特殊再融资债密集发行、特别国债可能年内落地等市场预期下,市场对于后续债券供需格局仍不乐观。但我们认为随着10月供给高峰过去,11~12月政府债券净增量有望明显回落,而年内特别国债落地概率可能较小,进而不会带来政府债券新增量,配置盘需求也有望进一步释放来缓解供给压力,债市供需格局有望趋于向好。”

无独有偶,王强松也对记者表示,从政府债券和同业存单供给来看,供给压力将在未来两周内逐步减弱;而上周央行开始增加流动性投放,税期影响下周也将基本结束,资金再次大幅收紧概率不高。只是当前靠近年末,机构追多做业绩的动力不足,债市大幅下行的幅度有限。

随着同业存单的利率在抛售后已经高于MLF,即10年国债2.71%高出1年MLF利率超20BP,1年存单利率2.55%也高于1年MLF利率,机构认为,近期被抛售的存单、银行二永和国债逐步表现出了吸引力,债券利率上行为债券配置提供了更具吸引力的资产。

假日经济|中秋国庆假期旅游订单同比增2倍,文旅部估测假期旅游热度创新高

假期内,各地创新旅游消费场景、丰富旅游产品供给,跟团游、私家团、自驾游、乡村游、红色旅游、周边游等“多点开花”,出境游、文旅融合项目也大幅增长。超长黄金周今天进入尾声,文化和旅游部数据中心预测,中秋国庆假期旅游热度将创新高,国内旅游出游预计将达到8.96亿人次,同比增长86%,将实现国内旅游收入7825亿元,同比增长138%。锤子财富2023-10-06 17:07:080000AI带动芯片股起飞!Arm股价一夜飙升近50%,市值突破千亿美元

Arm市值超过1160亿美元,预期市盈率接近90倍,是英伟达的两倍还多。英伟达和AMD的市盈率分别为33倍和46倍。芯片公司已经成为华尔街当之无愧的宠儿。本周AMD和Arm在公布了强劲的财报后股价都出现飙升。英伟达财报尚未公布,但其市值几乎逼近亚马逊。锤子财富2024-02-09 14:45:480000恒润股份:因涉嫌内幕交易,公司董事长被刑事拘留、控股子公司总经理协助调查

目前公司生产经营有序开展,公司管理层将进一步加强经营管理,确保公司经营活动的正常进行。恒润股份发布公告称,12月5日,公司收到董事长承立新家属的通知,承立新因涉嫌内幕交易罪被常州市公安局直属分局刑事拘留。同日,公司获悉控股子公司上海润六尺科技有限公司总经理张亚洲正在协助常州市公安局直属分局的调查。相关案件的具体情况尚待公安机关进一步调查。锤子财富2023-12-05 22:22:5400002023年全球商业服务贸易增长9%,国际旅游业复苏和数字交付服务激增推动|全球贸易观察

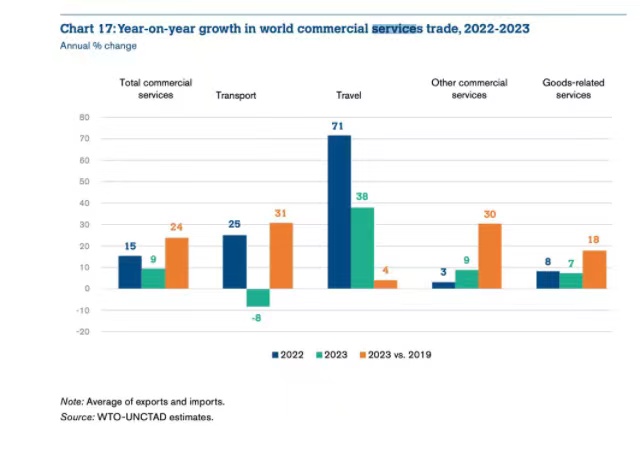

国际旅游业的复苏和数字交付服务的激增推动了全球商业服务贸易的增长。12日,世贸组织(WTO)发布全新“全球服务贸易数据平台”,提供有关服务贸易的全面数据,数据显示2023年,全球商业服务贸易总额达7.54万亿美元,同比增长9%。锤子财富2024-04-13 01:24:020000滚动更新丨A股三大指数全线收涨,军工、白酒板块领涨

沪指跌0.91%,深成指跌1.17%,创业板指跌1.26%。恒生指数开盘跌2.14%,恒生科技指数跌2.66%。15:00A股三大指数全线收涨三大指数集体收涨,沪指涨0.41%,深成指涨0.33%,创业板指涨0.19%。军工、小金属板块领涨、猪肉、白酒股涨幅居前,美容护理、国资云、稀土永磁概念活跃;光刻机、AI医疗、机器人板块跌幅居前。14:50A股三大指数尾盘全线翻红。锤子财富2025-03-25 09:36:280000