工银理财、中邮理财合计领超千万元罚单,严监管趋常态化

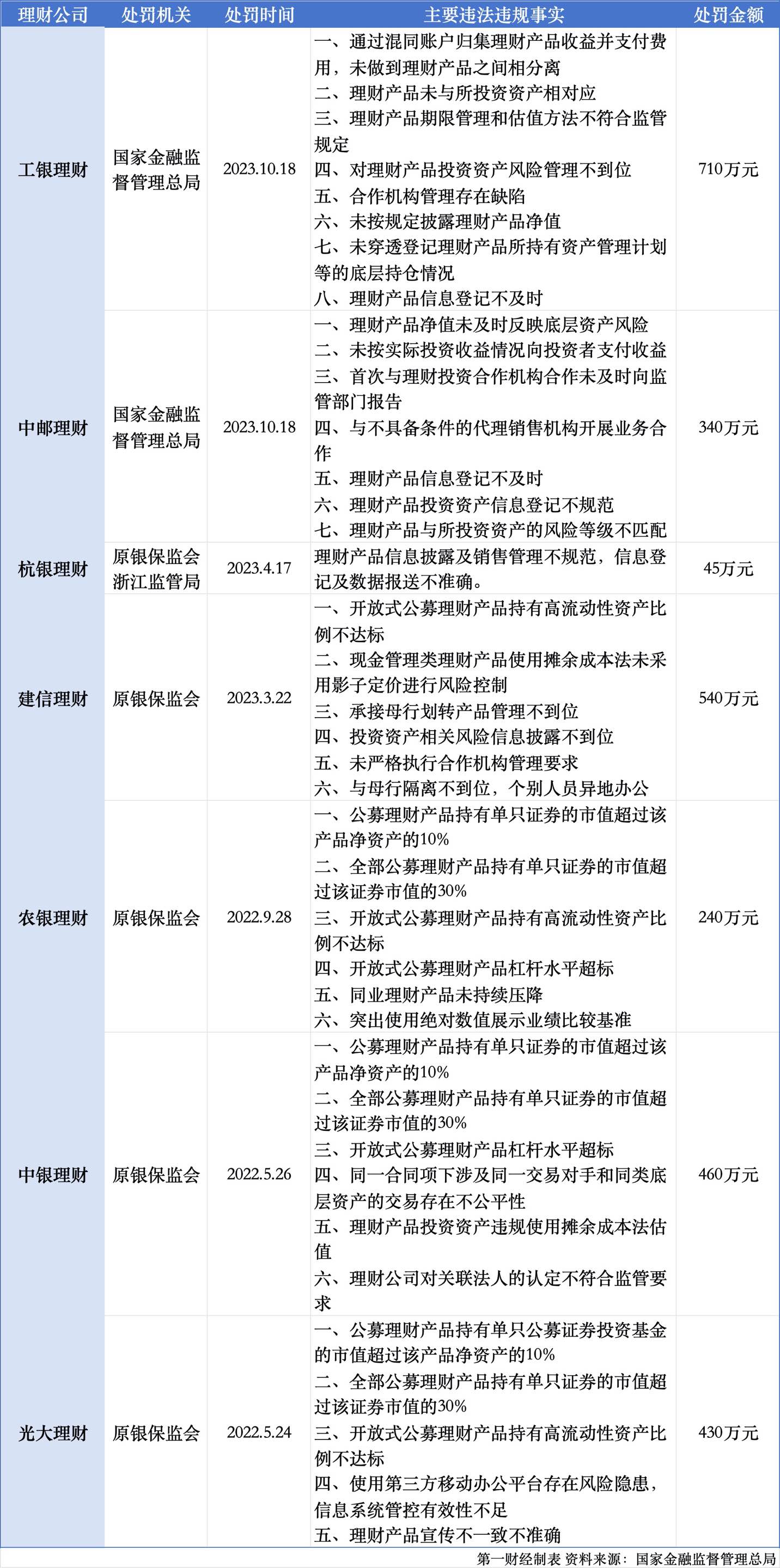

近日,国家金融监督管理总局对工银理财、中邮理财两家银行理财子公司开出罚单。自去年6月原银保监会首次针对理财子作出行政处罚,至今已有7家理财子收到罚单,合计金额达到2765万元。此次中邮理财被罚金额为340万元,工银理财被罚710万元,后者也成为目前理财子中最大罚单。

相比之前5家被罚理财子的处罚案由,监管对理财违规行为关注的范围进一步扩大,重点也有所变化。

具体来看,工银理财、中邮理财分别涉及八项和七项违法违规行为,主要包括底层资产风险管控问题、理财收益管理与支付问题、机构合作问题、信息披露问题等。

以底层资产相关问题为例,工银理财存在“理财产品未与所投资资产相对应”“对理财产品投资资产风险管理不到位”“未穿透登记理财产品所持有资产管理计划等的底层持仓情况”等现象,中邮理财则存在“理财产品净值未及时反映底层资产风险”“理财产品与所投资资产的风险等级不匹配”等现象。

对于此类问题,多位理财行业人士分析,部分情况或与非标投资有关,但具体操作难以判断,而且从以往经验看,当前的处罚也可能涉及资管新规落地之前的行为。第一财经记者曾在9月中旬了解到,作为理财投资非标资产渠道的理财直融工具被监管叫停,去年北京金融资产交易所(下称“北金所”)债权的认购渠道也暂停。(详见报道:《新增业务被叫停,理财直融工具面临边缘化窘境》)

根据资管新规,理财作为资产管理产品,资产投资最多可以嵌套一层资产管理产品。目前,除上述非标资产外,理财还会通过信托通道产品、券商资管产品等,对非标资产进行单层嵌套投资。

此前,作为首批被罚理财子,中银理财也被指出“同一合同项下涉及同一交易对手和同类底层资产的交易存在不公平性”。不过相比之下,去年被罚的中银理财、光大理财、农银理财共同案由集中在理财产品所持权益类资产比例超标、持有流动性资产比例不达标,以及信息披露不合规等。今年以来,建信理财被罚案由拓展到与母行划转产品衔接与隔离问题。

工银理财和中邮理财被共同指出的“新问题”还涉及合作机构。比如,工银理财存在“合作机构管理存在缺陷”,中邮理财存在“首次与理财投资合作机构合作未及时向监管部门报告”“与不具备条件的代理销售机构开展业务合作”等。

此外,工银理财、中邮理财在理财产品收益管理和支付方面也存在违规现象。比如,工银理财存在“通过混同账户归集理财产品收益并支付费用,未做到理财产品之间相分离”,中邮理财存在“未按实际投资收益情况向投资者支付收益”。

在招联金融首席研究员董希淼看来,本次工银理财、中邮理财收到罚单,表明金融监管部门对理财公司和理财业务的监管进入常态化阶段。“金融领域信息不透明的特点更为明显,很多问题普通的理财投资者是没有办法判断出来的,加强监管非常有必要。”他说道。

以此次中邮理财被罚案由中的“理财产品与所投资资产的风险等级不匹配”为例,董希淼认为,去年以来的多次破净潮,尤其是很多R2(低风险)产品破净,值得理财公司反思,确认内部的评级体系是否科学准确。

“这不仅仅是一家、两家理财公司的问题,是需要整个行业去思考关注的问题。”董希淼认为,要让理财投资者更有安全感、获得感,既需要理财公司自身严格执行监管规定,做好信息披露,更需要监管部门加强监督和检查,确保制度办法落到实处。他认为,接下来监管针对理财子公司开出的罚单还会继续增加。

事实上,信息透明化和销售、宣传规范问题,是监管长期关注的重点方向。从7家被罚理财子公司来看,多数存在信息披露、信息登记、销售宣传不规范等问题。除理财子公司外,去年以来还有多家银行因为理财业务不合规被处罚。(详见报道:《老产品规模反弹、业绩基准展示不规范,2530万罚单背后理财整改压力大》)

针对去年6月和10月披露的理财公司和银行理财业务违法违规罚单,银行业理财登记中心在去年的理财市场报告中提到,原银保监会首次针对理财业务建立起从日常监管和现场调查直接进入立案调查、行政处罚的快速处置机制,大幅提升了纠错及时性和监管威慑力。“监管从快从严,有助于理财行业进一步牢固树立‘内控优先、合规为本’的理念,塑造行业良好生态,引导行业良性竞争,促进行业高质量发展。”报告指出。

广汽埃安与滴滴自动驾驶合资公司获批,2025年推出首款商业化L4车型

安滴科技将基于双方优势,深度融合新能源整车制造成熟经验和自动驾驶领先技术,并在2025年推出首款商业化L4车型。4月7日,广汽埃安与滴滴自动驾驶宣布合资公司——广州安滴科技有限公司获批工商执照。这是L4自动驾驶公司和车企为了打造Robotaxi量产车,在国内成立的首个合资公司。首款车型已完成产品定义,正在进行设计造型的联合评审,计划明年实现量产。0000阿里员工激励政策调整,“长期现金”取代股票造富神话

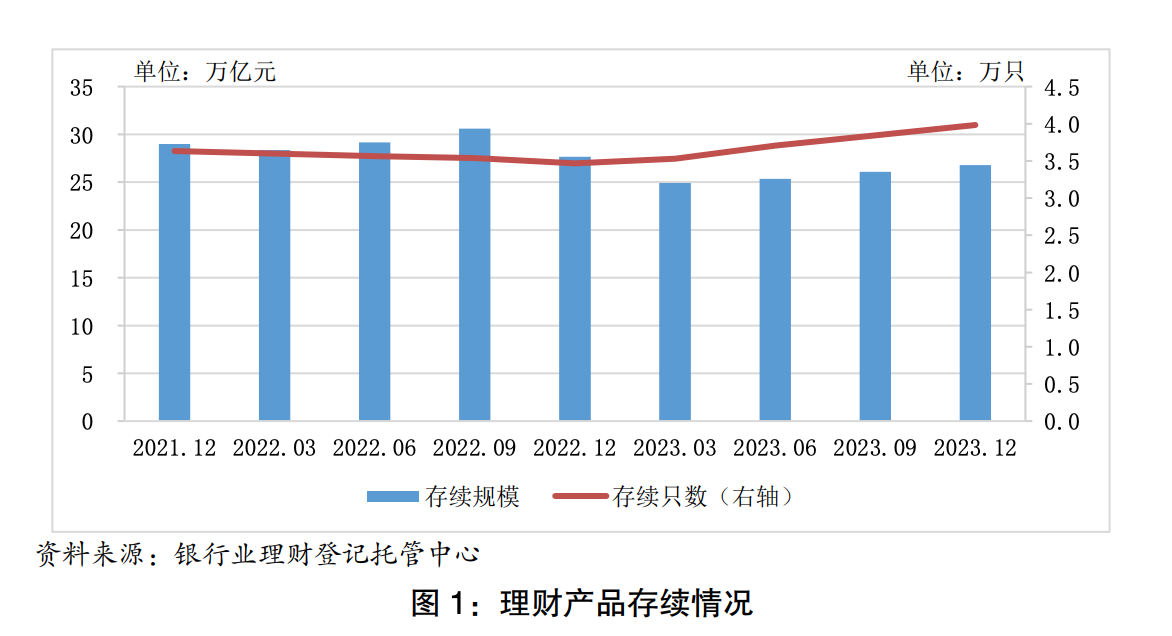

业内人士分析,比起鼓舞老员工,这项政策的调整更意在招揽新人才。在互联网公司股价波动、股票、期权造富的神话破灭后,大厂正在汇入“现金为王”的洪流。股权激励的"魔力"渐失,阿里巴巴拿出了"长期现金"作为刺激员工的新招。锤子财富2024-03-12 22:25:200000去年理财产品平均收益率2.94%,大幅增配现金及存款

资产端大幅增配现金及存款。“同样是固收类产品,一只14个月定开持仓收益率2.11%,但最近一年收益率只有0.16%;另一只两年封闭,持仓收益率4.3%,最近一年收益率2.66%。”近日,一位持有多只理财产品的投资人向记者称,看到理财市场报告显示行业年均收益率接近3%,感觉更加失落了。锤子财富2024-02-04 17:33:240000沪指跌0.21%;白酒股探底回升丨早市热点

美容护理、BC电池、白酒板块涨幅居前,MR、脑机接口、鸿蒙概念股走低。1月10日早盘,三大指数涨跌不一,截至午盘,沪指跌0.21%,深成指跌0.19%,创业板指涨0.01%。个股跌多涨少,全市场超3100只个股下跌。美容护理、BC电池、白酒板块涨幅居前,MR、脑机接口、鸿蒙概念股走低。一起回顾上午的市场热点。【白酒股探底回升】锤子财富2024-01-10 12:14:570000全国商业秘密保护创新试点“扩容”

第二批试点新增上海市黄浦区等15个地区。第一财经记者从国家市场监督管理总局获悉,10月30日,市场监管总局在河北省唐山市召开商业秘密保护工作座谈会暨第二批全国商业秘密保护创新试点启动会,系统总结全国商业秘密保护创新试点工作成效,部署开展第二批全国商业秘密保护创新试点。0000