周期黎明将至,半导体板块三季报营收转正、盈利静待复苏

本轮半导体周期自2022年二季度至今,已经下行了六个季度,受全球宏观经济、美联储加息和国内经济复苏节奏等因素影响,周期呈现出与过往不同的特征。

截至10月31日收盘,半导体(中信)板块147家上市公司2023年三季报已经披露完毕,报告期内共计实现营业收入3510.77亿元、归母净利润191.51亿元,2022年同期为3910.56亿元、507.41亿元,销售毛利率中位数同比下滑约6个百分点,全行业盈利能力仍处于低谷。

在全行业持续去库存、消费电子需求重启、产能利用率回升的背景下,市场对半导体2023年三季报的关注达到空前高度。

整体来看,多数半导体公司第三季度业绩依然承压,同比趋势向下,但环比看单季度业绩转暖明显,扣非后归母净利润降幅收窄显著。尤其是龙头公司经历多个季度业绩同比下滑后,增速转正。

营收增速转正、盈利静待复苏

盈利降幅收窄被认为是半导体周期触底反弹的关键信号。第一财经记者根据Wind数据梳理显示,今年前三季度,上述147家公司营业收入增速平均值为2.88%、中位数-1.64%,今年中报分别为-1.15%、-9.66%;归母净利润增速平均值为-131.11%、-46.18%,今年中报分别为-114.52%、-46.96%。

周期下行期间,营收降幅大幅收窄是一项积极信号,意味着第三季度下游需求持续回升、订单数回暖;净利润同比降幅基本持平,则体现出产品降价已至尾声,盈利能力有望触底回升。

龙头股闻泰科技(600745.SH)连续两个季度实现营收净利正增速,且在第三季度实现盈利环比增长,此前公司连续五个季度净利润出现同比下滑。报告期内,闻泰科技实现营业收入444.12亿元,同比增长5.53%;实现归母净利润21亿元,同比增长8.08%。第三季度,公司实现营业收入152.06亿元,同比、环比分别增长11.90%、2.89%;归母净利润8.48亿元,同比、环比分别增长11.42%、6.36%。

消费电子下游需求的逐渐回暖也已体现到上市公司的利润表。图像传感器龙头韦尔股份(603501.SH)第三季度业绩改善明显,单季度营收创历史新高。公司前三季度实现营业收入150.81亿元,同比下降1.96%,降幅为2022年一季度以来最低。第三季度,韦尔股份营收环比增长38%,存货环比显著下降22.8亿元,实现扣非后归母净利润2.09亿元,环比扭亏。

进一步来看,有28家半导体上市公司满足“营业收入与归母净利润的同比增速大于或等于0”指标,即报告期内业绩增速为正或与去年同期持平,主要涉及设备、芯片设计、材料环节。

设备商的业绩表现一如前两个季度稳定,6家设备股北方华创(002371.SZ)、中微公司(688012.SH)、华海清科(688120.SH)、盛美上海(688082.SH)、拓荆科技(688072.SH)、芯源微(688037.SH)的前三季度营收平均增速达、归母净利润同比增速为47.7%、50.42%。

按照营业收入增速排名,天岳先进(688234.SH)、微导纳米(688147.SH)、帝科股份(300842.SZ)和中科飞测(688361.SH)的前三季度营业收入增速超过100%,4家公司的净利润亦实现大幅增长。其中,碳化硅衬底材料商天岳先进前三季度营业收入同比增长206.06%,第三季度公司营业收入为3.87亿元,同比增长255.89%,实现归母净利润扭亏为盈,达380.23万元。

黎明将至,机构资金逐步入场半导体

受需求萎缩、降价去库存影响,半导体产业链多个环节的盈利能力显著下降,尤其是消费电子领域的芯片设计商,在过去3~4个季度承受了较大业绩压力。本轮周期的上行阶段始于2019年下半年,在新冠疫情、外部制裁等多方面影响下,需求前置、过度囤货导致整个产业链的供需关系发生剧烈变化。

从全球半导体大周期来看,WSTS预测2023年将为周期谷底,2024年起将迎来半导体周期复苏。上市公司三季报的表现也印证了“周期谷底无法再低”的市场观点,随着产业链业绩触底回升,半导体板块将迎来一轮全新的投资机会。从近期机构调仓动作来看,已有部分资金流入半导体板块。

开源证券研报显示,从指数跟踪资金结构来看,2023年机构大幅增配中证全指半导体。截至2023年二季度末,机构投资者和个人持有比例相近,但是2023年机构持有份额增速快于个人持有份额增速,2023年上半年较2022年下半年,机构、个人持有份额增速分别为85.4%和38.0%。

公募基金亦在三季度加大了对半导体板块的配置。按照申万行业分类,公募基金23第三季度六个电子二级子板块半导体、消费电子、元件、光学光电子、电子化学品II、其他电子II的配置比例分别为5.94%、2.38%、1.16%、0.47%、0.46%、0.09%。其中,半导体板块占全行业配置额的56.59%。

根据广发电子行业小组的数据,从个股环比增减仓情况来看,加仓方面,沪电股份、立讯精密、卓胜微、江波龙、长电科技、兆易创新、顺络电子、紫光国微在基金重仓数量和配置比例两个维度上的加仓情况均居于行业前十名。而北方华创、中芯国际、拓荆科技、华海清科、工业富联等公司在基金重仓数量和配置比例两个维度上的 减仓情况均居于行业前十名。

开源证券的另一份研报显示,从二级行业来看,2023年三季度主动权益基金相对中证800超配比例最三高的二级行业为半导体,重仓规模1078.92亿元,规模占比6.08%,相对中证800指数超配1.94%。

值得一提的是,持有消费电子龙头立讯精密(002475.SZ)的公募基金数量,自今年一季度以来持续增长,由一季度末的207家增长至三季度末的405家,为2022年第一季度以来最高数量水平,或体现出机构博弈消费电子需求重启的逻辑。

代表全A股半导体芯片板块的中华半导体芯片指数(990001),近期亦表现活跃,该指数本周以来累计上涨4.31%,其中10月30日当日收涨4.34%,10月31日盘中最高上攻至7250.43点,为今年9月8日以来的最高点。黎明将至的半导体产业链,将在今年四季度及2024年如何演绎,第一财经将保持跟踪。

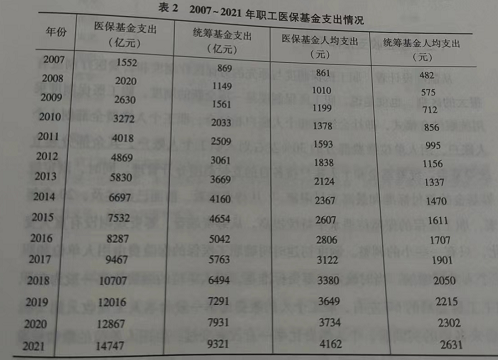

医保改革下一步:聚焦高额医疗费,举措有哪些?

2022年底职工医保统筹基金(含生育保险)累计结存21393.11亿元,个人账户累计结存13712.65亿元,后者相当于前者的64.1%,这笔庞大的基金无法统筹使用。我国基本医疗保险制度已经覆盖了95%以上的人口,在保障能力不断增强的同时也凸显出了个人自付比例仍然偏高这一短板,进一步减轻参保群众高额医疗费用负担是我国多层次医保体系改革的重要方向。锤子财富2024-01-08 22:05:040000大专以上人才购房最高可领20万,安徽一地出台高规格补贴政策

滁州还要求新房网签价格不得低于“一房一价"备案价的90%,否则不予办理买卖合同备案。5月10日,安徽滁州印发《关于进一步促进房地产市场平稳健康发展的若干措施》的通知,对于刺激楼市提出六大新政,其中最吸引购房者的一项,莫过于直接发放购房补贴,最高达到20万元。0000无惧股东减持计划,春光科技录得六连板累计上涨超77%

截至发稿,报21.68元,封单超10万手。4月19日,春光科技再度涨停,录得6连板,累计上涨超77%。截至发稿,报21.68元,封单超10万手。春光科技4月18日晚间发布公告,持股0.5071%的股东方秀宝计划减持自持的所有股份。锤子财富2024-04-19 10:25:460000发挥公共数据优势,探索上海新能源汽车大数据多领域场景赋能

作为新能源汽车大数据领域的数据服务商,上海市新能源汽车公共数据采集与监测研究中心(以下简称“EVDATA”)受邀参加11月25日至26日在上海举办的2023全球数商大会。在数商大会上,EVDATA正式加入中国大模型语料数据联盟,后续将为中国大模型发展所需的高质量、大规模、安全可信语料数据资源提供助力,并进一步探索新能源汽车大数据在汽车智能化、交通智能化等领域的应用赋能。锤子财富2023-11-30 12:02:100004四天之内两次涨价,特斯拉欲守住20%的毛利率底线?

特斯拉逆势上调产品价格。5月5日,特斯拉中国上调全新ModelS及全新ModelX全系车型售价1.9万元。4天之内,特斯拉在中国两次宣布产品价格上调。5月2日,特斯拉Model3和ModelY全系车型价格上调2000元。锤子财富2023-05-05 15:39:210000