电动车竞争进入下半场,智能化潮流重塑供应链

电动车竞争进入下半场,智能化潮流还在重塑供应链。

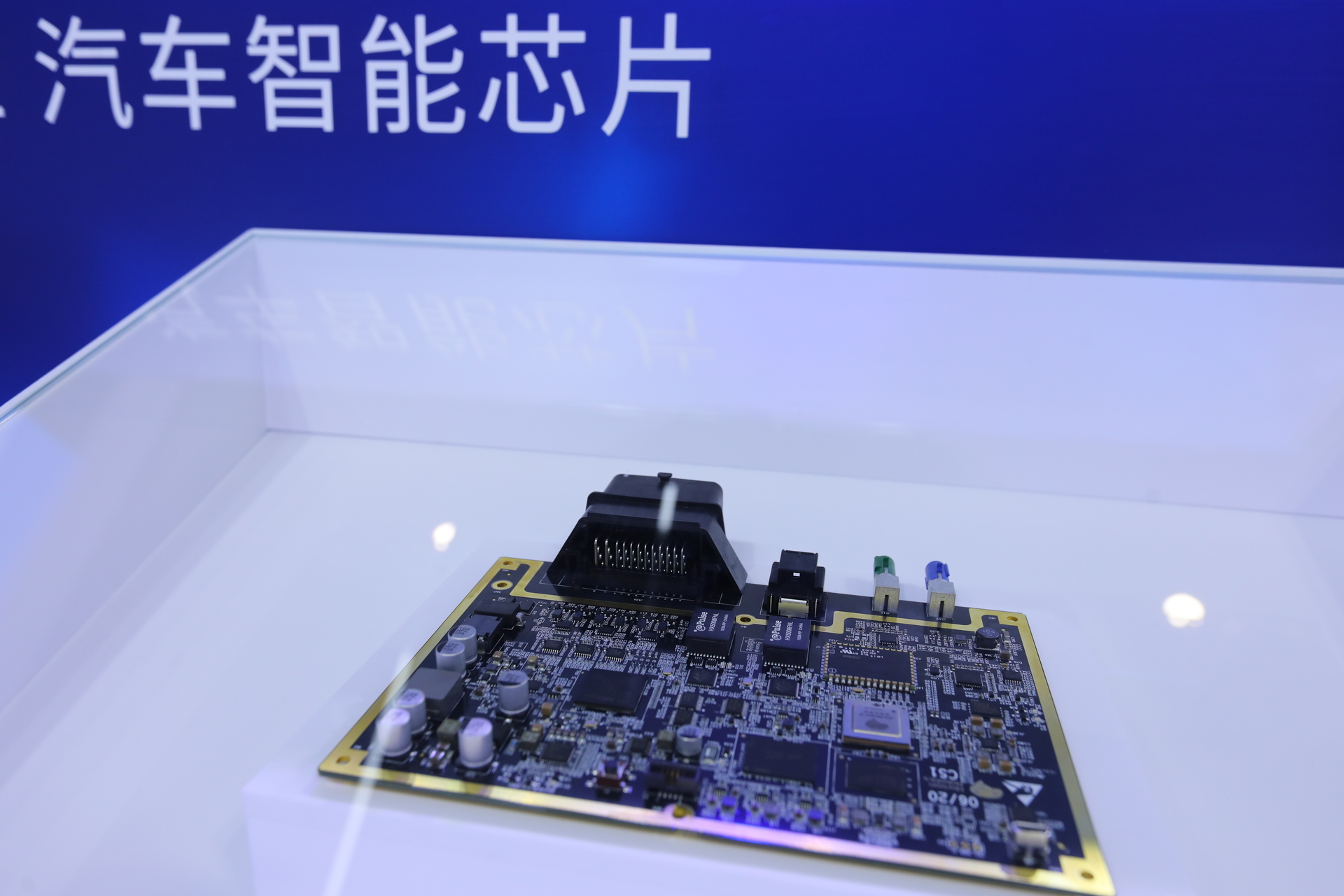

“随着智能化程度提升,智能座舱领域芯片、Tier1(一级供应商)、OEM(整车制造厂)三方的边界不断拉扯,智能驾驶则是OEM、芯片、Tier1和软件方案商争夺最激烈的领域。”近日的慕尼黑华南电子展论坛上,Tier1厂商航盛电子采购部战略采购经理朱文博这样说。

OEM、Tier1和芯片厂商的拉扯在以往的供应链中并不常见。燃油车100多年历史形成的稳固供应链格局呈“金字塔”结构,从Tier3、Tier2、Tier1层层向上直至OEM,OEM通常不需绕过Tier1向Tier2、Tier3等采购,而是由Tier1集成零部件后供给OEM,在这个结构里,芯片理应属于Tier2。

一名智能座舱芯片厂商人士向第一财经记者形容,以往供应链中厂商各处分布,不需多边交战,“都有蛋糕吃”,车厂对部件的差异化需求有限,向Tier1采购通常就能满足需求。但当智能化成为车的卖点,差异化智能体验重要性提升,智能化算力的核心则是芯片,一些车厂开始直接对接芯片厂商。“理论上我们的客户是Tier1,但现在对接车厂的情况更多。”该人士表示。

Tier1并未就此退出竞争,包括博世、大陆等的国际Tier1大厂和国内Tier厂商均胜电子、华域汽车、德赛西威等都在调整身段,成为英伟达、高通等智能座舱或智能驾驶芯片的集成商,再向上供给车厂。围绕车厂的智能化需求,供应商之间的多边竞争难以避免,在电动车增速放缓情况下,竞争更趋于激烈。

Tier1危机

车厂直接接触芯片等环节,源于原本的供应链难以适应汽车的智能化需求。朱文博认为,OEM需求与传统Tier1能力不匹配。传统Tier1产品迭代慢、开发周期长且追求量大稳定的订单,与智能化汽车快速迭代、差异化产品布局的诉求矛盾。

同时,基于智能驾驶和智能座舱的重要性,不少智能电动车厂还希望通过不同程度的自研达到差异化竞争,算法层面的自研与硬件层面的芯片相关,车厂已通过介入芯片选型或直接与芯片厂商合作,以便在硬件基础上开发软件平台或智能驾驶系统。

特斯拉和国内造车新势力自研需求相对强烈。此前特斯拉、蔚来和理想均与自动驾驶芯片及算法提供商Mobileye合作,Mobileye通常向车厂打包提供芯片和相关算法,车厂自研智能驾驶算法受限。2016年,特斯拉与Mobileye停止合作后入场自研芯片和自动驾驶系统。蔚来、理想则分别转用英伟达、地平线芯片,其中地平线向理想开放了芯片、软件算法和配套工具链,理想和蔚来都推动了智能驾驶系统自研。

车厂对智能座舱差异化体验的重视也推动其介入芯片选型。四维图新旗下芯片厂商杰发科技生产车规MCU和智能座舱域控SoC(系统级)芯片等,相关负责人告诉第一财经记者,以往其芯片并不直接供给车厂,车厂的需求与芯片设计脱节。随着芯片重要性凸显,车厂希望SoC芯片能准确匹配场景化算力需求。智能座舱SoC芯片采购已多由车厂直接介入进行芯片选型,公司也会根据车厂需求做硬件和软件定制。

朱文博将“金字塔”结构“崩塌”后的新供应价值链结构形容为“环状”。环的中心是OEM车厂,环上是Tier1、芯片、智能驾驶解决方案等供应商,车厂按需求与环上的供应商合作甚至深度绑定,合作方式包括与头部零部件厂商成立合资公司、各类零部件厂商以联合开发方式参与整车研发设计等。业内也将新供应链结构形容为“网状”,即OEM车厂和Tier1、芯片厂商、智能驾驶解决方案提供商等交叉合作,OEM车厂既可直接选用Tier1集成了芯片的智能座舱或智能驾驶域控制器产品,也能绕开Tier1或与Tier1、芯片厂商同时合作。

“环状”或“网状”供应链中,合作、入股等模式层出不穷。例如,国内Tier1厂商中,均胜电子与英伟达、高通、黑芝麻等芯片厂合作,德赛西威是英伟达全球六大集成商之一,中科创达是高通座舱方案的主要合作方,知行汽车2018年起便与Mobileye合作,国际Tier1大厂博世旗下博原资本、博世创投则分别投资了黑芝麻智能、寒武纪行歌。车厂也在绑定芯片厂商和拥有芯片资源的Tier1,此前,广汽资本和一汽集团均投资了地平线,大众旗下公司与地平线成立了合资公司,理想则投资了Mobileye合作方知行汽车。

Tier1面临的危机是,当车厂越来越多将触手伸至芯片等环节,Tier1便可能失去以往的话语权。“越来越多人提出,传统Tier1的价值似乎开始弱化,至少我们看到目前有这种趋势。”朱文博表示,行业变化快,传统Tier1在调整定位和价值输出方式,公司现推动与高通等主流芯片厂商合作。Tier1厂商需绑定主流SoC厂商以积累经验、抢占市场。

记者了解到,Tier1并非只限于简单集成自动驾驶、智能座舱芯片,而是基于芯片硬件研发计算平台、软件工具后,供给有需要的车厂使用。车厂自研程度不同,对仅采用硬件还是同时采用Tier1、芯片厂的算法软件也有不同答案,Tier1和芯片厂倾向于为车厂提供多元产品。但就巩固自身竞争力而言,一些Tier1在集成芯片硬件的基础上也重视自身软件能力。

朱文博告诉记者,Tier1目前可突破的一个维度是与海外车厂合作,很多国外品牌原来是做燃油车,虽然电动化转型相对新势力较慢,但体量可观。中短期,一些车企仍需与传统Tier1合作,长期看,智能电动车车企追求差异化则倾向于着眼上层应用,Tier1仍有机会为其搭建一些基础软件和通用性强的硬件。

追求“更便宜”

Tier1、芯片厂商同场竞争车厂的订单,竞争本已激烈。今年以来,新能源汽车产销增速还在放缓。据中国汽车工业协会数据,今年1~9月,国内新能源汽车产销分别完成631.3万辆和627.8万辆,同比分别增长33.7%和37.5%,去年同期增速则是120%和110%。增速放缓的同时,电动车智能化还存在同质化竞争。此情况下,车厂之间的竞争更趋于激烈,车厂的价格压力也向供应链传导。

第一财经记者分别从车厂、Tier和智能座舱芯片厂商人士了解到,在智能座舱和智能驾驶领域,目前基于高算力芯片的高端产品对消费者的刺激有限,基于价格压力,车厂相对倾向于推出大众化的智能座舱和智能驾驶功能。此情况下,即便智能驾驶主控高阶芯片的算力已经很高,今年行业也不再那么火热地‘炒’算力了,应用中低算力芯片反而更多。

泛亚汽车技术中心智能座舱系统总监陆健翔告诉记者,目前车厂智能化的差异主要不在于技术方案,而主要体现于用户体验设计,但“用户体验不是在买车的一瞬间就能完全展现给用户,你首先得让用户选择你的产品,如何让用户选择,就是便宜。”

车市的激烈竞争传导至供应链上,变成“抠”成本,严格的成本管控在Tier1和芯片厂商均存在。

“原来一个产品卖给市场,价格两三千块,其中十几块钱的差价不算大,但现在连十几块钱差价都能成为判断价格高低的标准,你想想有多‘卷’。” 朱文博表示。

上述杰发科技相关负责人则指出,相对旗舰型芯片,目前大众化、定位处于中游、能满足场景化需求的智能座舱SoC需求量更大,芯片采购方对成本控制要求严格,超过特定场景所需的功能需要裁剪,通常不需要一颗能满足各种需求的通用芯片。智能驾驶芯片厂商爱芯元智市场总监黄惠炜也告诉记者,高级驾驶辅助系统ADAS(高级驾驶辅助系统)行业需求量最大的仍在L2级,此类产品用户体验较好且成本合理,因此中低算力产品的量最大,行业在控成本上“卷”得厉害。

激烈竞争下,供应链或迎来洗牌。朱文博告诉记者,行业未来两三年内预计就将迎来洗牌,小体量的Tier1或很难撑下去,能活下来的都将是有一定市场体量、有成本优势的厂商。也有供应链人士告诉记者,智能驾驶芯片市场玩家名单或许也基本确定,未来能站住脚跟的玩家需有一定出货量支撑,晚入局且缺少基本盘的厂商将缺少价格优势。

科技年终盘点| 连续8个季度下滑,跌至谷底的PC押注AI

2024年将成AIPC元年。如果给过去一年的PC行业加上一个关键词,一定少不了“去库存”。此前,受全球疫情影响,在远程办公、在线教育等刺激下,PC市场一度经历爆发式增长,2021年全球PC出货量创下近年新高。但很快市场供过于求,渠道累积大量库存。延续2022年的疲软态势,全球PC行业在2023年依然经历艰难一年,截至今年第三季度,PC市场已经连续下跌8个季度。锤子财富2023-12-15 15:59:430000百事校园最强音走过十年,未来仍与年轻人并肩

7月16日,夏日海边,青岛国际邮轮母港户外舞台,“百事校园最强音十周年”音乐盛典在这里举办,吸引超五千人参与。这场由总决赛和音乐节组成的音乐派对自午后开启,全程近九小时,从白昼到黄昏,直至夜幕降临。锤子财富2023-07-29 11:58:020001上海检察机关去年起诉集资诈骗、操纵证券期货市场等金融犯罪1199人

助力营造安全金融环境。今天(25日)上午,上海市第十六届人民代表大会第二次会议举行第三次全体会议,市人民检察院检察长陈勇作《上海市人民检察院工作报告》。报告显示,上海检察机关助力营造安全金融环境。严厉打击非法金融活动,起诉集资诈骗、操纵证券期货市场等金融犯罪1199人,追赃挽损近19亿元,依法办理利用“虚拟币”洗钱、全国首例期货居间人非法经营咨询业务等新型案件。0000国家统计局:10月份CPI同比下降0.2% 环比下降0.1%

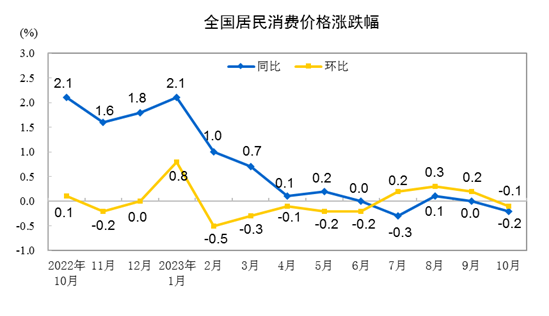

10月份,全国居民消费价格同比下降0.2%。其中,城市下降0.1%,农村下降0.5%;食品价格下降4.0%,非食品价格上涨0.7%。10月份,全国居民消费价格同比下降0.2%。其中,城市下降0.1%,农村下降0.5%;食品价格下降4.0%,非食品价格上涨0.7%;消费品价格下降1.1%,服务价格上涨1.2%。1—10月平均,全国居民消费价格比上年同期上涨0.4%。锤子财富2023-11-09 14:19:050000