上市不成又起经营管理权之争,国内首条省际煤层气管线的融资奇幻之旅

中国第一条跨省煤层气长输管道——通豫管线,2022年5月发生泄漏燃爆事故后,又因控制权之争,引起了当地主管部门注意。

10月23日,重庆三峡燃气(集团)有限公司(下称“三峡燃气”)收到山西省应急管理厅监管工作函,要求在该公司有效实施经营管理权前,山西通豫煤层气输配有限公司(下称“山西通豫”)不得开展生产经营。

通豫管线是国家发改委批复的跨省项目,起于山西端氏、途经晋城,终至河南博爱县,是沁水盆地煤田煤层气输送的主要管道,属国家煤层气发展“十一五”重点建设项目。

多项公开信息显示,山西通豫与三峡燃气没有股权关系。山西通豫目前共有五家法人股东,其中三家来自中航信托方面。以间接持股比例计,中航信托控制的山西通豫股权达到73%。

疑问也由此而来。既然没有股权联系,三峡燃气对山西通豫的经营管理权从何而来?

更为蹊跷的是,A股公司新天然气(603393.SH)2021年、2022年年报披露,其子公司亚美能源(02686.HK)增资了山西通豫,持股比例为32.13%。但山西通豫工商登记的股东,至今没有新天然气和亚美能源。

山西通豫本来由重庆商人谭传荣通过三峡燃气控制,但在引进金融机构、筹备上市过程中,创始人逐渐丧失了控制权和股权,并由此引发了一系列纠纷和诉讼,至今没有了结。

复杂的纠缠

截至目前,山西通豫的股东名单中,已经不包含三峡燃气,以及与其有关的企业主体或个人。

根据企查查和商务部外商投资企业信息系统,山西通豫的五名法人股东中,前三名均为中航信托子公司,或由其参与出资的合伙企业。层层穿透后,中航信托间接持有山西通豫73%的股权。

山西通豫的另外两名股东,分别是三峡国际能源投资有限公司(下称“三峡国际”),持股比例20.42%;中国海油(600938.SH)名下的中联煤层气有限责任公司持股6.59%。

三峡燃气既然不是山西通豫在册股东,却要接管后者经营管理权的缘由,还要从山西通豫及其前股东重庆三峡能源有限公司(下称“三峡能源”)两次融资说起。

公开资料显示,山西通豫成立于2007年6月,最初的第一大股东以及经营管理责任人,是三峡燃气及其实际控制人谭传荣。

2015年6月,谭传荣、三峡燃气引入中航信托,后者通过向山西通豫、三峡能源分别注资2亿元,取得两家公司对应的25%股权。

根据三峡燃气方面提供的资料,2015年6月6日,中航信托与三峡能源签署《中航信托·天启759号新能源产业投资集合资金信托计划信托贷款合同》(下称“天启759号”),约定中航信托以15%的年息,向三峡能源发放信托贷款2.2亿元。

按照约定,天启759号贷款期限两年。到期后,山西通豫又增加抵押物,于2017年12月6日签定《中航信托·天启【2017】340号山西通豫流动资金贷款集合资金信托计划信托贷款合同》,约定中航信托以12.24%的年息,向山西通豫续贷不超过2亿元,用于补充流动资金。

按照上述数据计算,中航信托向三峡系提供的三笔资金,总额一共为6亿元。

由于资金持续紧缺,2019年6月,谭传荣和三峡燃气又与亨通(天津)股权投资基金合伙企业(有限合伙)(下称“亨通基金”)、中航信托签订《经营管理权移交及表决权委托协议》(下称“委托协议”),将山西通豫、三峡能源的经营管理权,委托给后两者。委托的目的,依然是为三峡能源融资,融资金额为3.3亿元。

委托协议签订后两个月,中航信托却在2019年8月,突然起诉冻结了谭传荣、三峡燃气等关联公司账户,并要求谭传荣和三峡燃气回购中航信托持有的山西通豫、三峡能源股权。

双方协商不成后,2020年10月,谭传荣和三峡燃气向南昌中院起诉亨通基金和中航信托,要求解除经营管理权委托。

2021年12月,南昌中院一审判决,裁定三峡燃气方面与中航信托、亨通基金签订的上述委托协议,自2020年4月1日起失效。2023年8月,江西高院二审判决维持原判。

三峡燃气一名匿名高管告诉记者,目前撤销管理权委托案二审判决已超过四个月,三峡燃气仍未能收回印章、证照、财务账簿、账号密码及密保设备、合同、文件、信息系统等与公司控制有关的文件、设备。

记者就此致电三峡能源被托管的法定代表人兼董事长张秉成。对方称,具体情况正按法院的判决执行。对记者提出的其他问题,张秉成未予回答。

张秉成曾由亨通基金委派至三峡能源。但在2021年4月三峡能源的法定代表人,已由张秉成变更为王桂英。三峡燃气一名高管告诉记者,王桂英目前也联系不上。

由于中航信托负责与三峡能源和山西通豫对接的两名负责人已调离,记者未能获得中航信托方面对此回应。

在此情况下,三峡燃气未能顺利接管山西通豫经营管理权。近日,第一财经记者就此致电山西应急管理厅,截至发稿未能得到回复。

中航信托介入始末

谭传荣及其名下的三峡燃气,为何要将中航信托引入山西通豫,并两次为三峡能源增资?背后又有哪些不为人知的原因?

据记者调查,山西通豫成立之初,由谭传荣控制的三峡国际持股30%,为第二大股东,三峡燃气持股26%,为第三大股东,两者合计持股56%。山西能源煤层气投资控股有限公司、河南省中原石油天然气开发有限公司,则分别持有剩余的35%、9%股权。

2011年,三峡燃气通过增资2600余万元,成为山西通豫持股31.68%的第一大股东。同时,三峡国际也跟进增资,成为持股比例24.37%的第二大股东,并在同年引入了自然人马明。

了解这一历史的三峡燃气原高管告诉记者,2011年末,谭传荣为扩大资金来源,将三峡国际的股权,转让给了马明担任执行事务合伙人的亨通基金。后者由此成为三峡国际唯一股东,从而间接持股山西通豫。

由于三峡国际注册在维京群岛,记者没有查询到其股东变更信息。山西通豫工商资料显示, 2012年1月,马明成为三峡国际董事。

2012年5月,谭传荣还与马明联手,成立了运营LNG、城市燃气业务的三峡能源,该公司起初由三峡燃气持股51%,亨通基金和被视为其一致行动人的宁波宝泰创业投资基金合伙企业(下称“宝泰基金”),分别持股46%和3%。

三峡能源成立前后的2011年,谭传荣还布局了河南博爱县至洛阳的博洛管线(由洛阳通豫新奥煤层气输配有限公司运营,下称“洛阳通豫”),并在2013年投资了山西通豫的下游LNG工厂(由博爱三峡益众新能源有限公司运营,下称“博爱益众”)。

2015年6月,谭传荣间接持有的洛阳通豫、三峡燃气持有的博爱益众全部股权,也转让给了三峡能源。

据三峡燃气和三峡能源前任高管董敏(化名)透露,谭传荣将洛阳通豫和博爱益众股权转入三峡能源,目的是为了向中航信托融资。

根据当时安排,2015年6月,中航信托为上述融资成立全资子公司——深圳标准多丹投资管理有限公司(下称“标准多丹”)出资2亿元,按照整体8亿元的估值,获得山西通豫25%股权,为第二大股东;三峡燃气在山西通豫的持股比例,降为26.55%,但仍为第一大股东。三峡国际持股降为20.42%,为第三大股东。

同时,中航信托还向三峡能源增资2亿元,其中5200万计入注册资本。增资后,三峡燃气在三峡能源的股份被稀释至38.25%,亨通基金、中航信托,宝泰基金则分别占股32.61%、25%、4.14%。

中航信托介入三峡系公司运作后,合作方起初设想是以三峡能源作为平台,重组山西通豫,实现在三年内上市。两家公司增资完成后,三峡系重组的序幕也正式拉开。

重组的第一步,是成立山西通豫的持股平台。2015年6月,三峡燃气为此设立重庆卓荣能源开发有限公司(下称“重庆卓荣”)。一年后,重庆卓荣取代三峡燃气,持有山西通豫26.55%股权。

2016年12月,三峡能源召开股东会,决定以三峡能源为平台,对三峡系公司进行重组,即三方股东将各自在山西通豫的持股平台公司,以8亿元整体估值注入三峡能源。

具体方案是,三方股东将各自持股平台重庆卓荣、标准多丹、三峡国际的100%股权,折算成14969万元,对三峡能源增资,三方对应增资金额分别为5522万元、5200万元、4247万元。

同年末,三峡能源注册资本金由20800万元增加至35769.76万元,并完成了工商变更。三峡燃气、亨通基金、中航信托持股比例,分别变更为38.25%、32.61%、 25%。

按照计划,增资后,山西通豫应成为三峡能源的控股子公司。

剪不断理还乱的争议

根据第一财经调查,2015年,中航信托对三峡能源、山西通豫增资时,设定了对赌条件。

按照各方签定的增资附属协议,如两家公司未能完成三年利润目标,或未能上市,须由谭传荣、三峡燃气、亨通基金、三峡国际等三峡能源和山西通豫的股东,按照年化15%的利率,回购中航信托持有的两公司股权。

但奇怪的是,增资的部分资金,实际上却被用于炒股。

根据上述增资附属协议,中航信托2015年6月向三峡能源增资的2亿元,用于向三峡能源子公司深圳通豫能源投资有限公司(下称“深圳通豫”)出资,并由该公司作为基石投资者,认购港股公司亚美能源(02686.HK)股份。

三峡能源通过天启759号获得的2.2亿元贷款,也被明确约定用于向深圳通豫出资,最终用于认购亚美能源股票。

2019年8月,因被增资的两家公司未完成对赌协议,中航信托起诉谭传荣和三峡燃气等,要求回购股权。

谭传荣和三峡燃气在股权回购案中辩称,正是因为上述总计超过4.4亿元的资金,实际用于购买亚美能源股票,而未用于三峡能源及山西通豫的经营,才导致二者未能完成经营目标。

在这起诉讼中,中航信托获胜。一审法院认为,深圳通豫购买亚美能源股份的行为发生在《委托协议》签订之前,且亚美能源股价下跌,属于正常投资风险。一审、二审法院判决,谭传荣和三峡系相关公司,需按本金再加年化15%的利息,回购由中航信托持有的山西通豫和三峡能源各25%股权。法院支持的本金加利息回购款,总计超过6.3亿元。

据记者了解,谭传荣和三峡燃气的代理人,今年8月已就股权回购案向江西省检察院提出了抗诉。

此外,三峡能源新增的3.3亿元融资,双方也存在争议。

根据撤销管理权委托案判决书,谭传荣和三峡燃气方面称,3.3亿元的融资中,1.3亿元到账后,有8000万元被转至山西通豫后,其中7000万元很快又被转回中航信托。剩余的6000万元,则有1283.17万元被转至亨通基金;1800万元被转至洛阳通豫,2395万元转至亨通基金控制的宝泰基金。

二审法院认为,资金已进入三峡能源账户,之后的用途及去向,不影响中航信托已完成该1.3亿元的义务认定。

三峡能源另外2亿元融资,则在执行过程中,变成了还款。

2019年8月,三峡能源、山西通豫与中航信托签定了《山西通豫流动资金贷款集合资金信托计划抵债合同》(下称“抵债合同”),经三方确认,截至2019年8月23日,山西通豫所欠中航信托的贷款本息1.93亿元,由深圳通豫100%股权抵偿。

撤销管理权委托案二审法院认为,约定的这2亿融资没有完成,中航信托构成违约。

赢了官司没了资产?

2020年11月9日,谭传荣被公安机关以“挪用资金罪”拘留。据记者了解,谭传荣案将于近日开庭审理。

按照2016年12月的重组方案,中航信托、亨通基金持有的标准多丹、三峡国际股权,应该注入三峡能源,但前两者并没有依约落实,只有三峡燃气持有的三重庆卓荣股权,在2017年4月注入,这导致三峡燃气实际持有的山西通豫股权,仅剩10%左右。

标准多丹、三峡国际的股权,则仍由中航信托和亨通基金各自持有。由此,中航信托和亨通基金,跃升为山西通豫的第一和第二大股东。由于原来的持股比例就已达到25%、20.42%,加上通过三峡能源和重庆卓荣的间接持股,两者在山西通豫的最终持股比例,分别达到31.25%、27.92%。

“重庆卓荣和持有的山西通豫股权先注入三峡能源,但亨通基金和中航信托持股平台的股权却一直没有注入。当时谭传荣年龄也大了,他相信各方会按照2016年12月的协议内容去完善资产注入和增资手续。”董敏回忆。

不过,对于上述说法,董敏没有提供更多证明信息。

一位匿名财务人士分析,仅有重庆卓荣股权注入的情况下,三峡能源的注册资本应按实际变动变更,三峡燃气、中航信托、亨通基金,在三峡能源所占的股权,不是工商登记显示的38.25%、25%、32.61%;而应为51.20%、19.76%、25.76%。

三峡能源后续的经营情况,与2015年设计的上市方案发生了较大差异,后来三方又决定,将原来以三峡能源为平台、整合山西通豫上市的方案,调整为山西通豫单独上市。

重组方案的改变,意味着之前的增资以及资产注入,要恢复原状,也就是山西通豫与三峡能源的股权,要恢复隔离状态;重庆卓荣也应当脱离三峡能源,重新回到三峡燃气。

“亨通和中航信托提出,2016年第二次增资备案时,资产包价值不够,要重新评估,重庆卓荣已经移到三峡能源,就先不要出来,等重新评估了,重庆卓荣(的股权)再恢复原状。”董敏回忆。

针对董敏这一说法,记者致电马明核实,但马明挂断了记者的电话。

根据判决书披露的材料,各方曾在2019年4月就签订《补充协议》,但最后也不了了之。

三峡燃气丧失最后10%的股权,则发生在第二资融资。上述1.3亿元新增融资,是以三峡能源将重庆卓荣100%股权,出让给中航信托为条件。

2019年6月,三峡燃气按照协议,将重庆卓荣99.9%的股权,转到宁波梅山保税港区通乔股权投资合伙企业(有限合伙)(下称“宁波通乔”)名下,后者唯一LP是中航信托,执行事务合伙人是马明控制的宁波景隆投资管理有限公司(下称:宁波景隆)。三峡能源对重庆卓荣的100%股权有回购权。

此后,宁波通乔、宁波景隆在2019年10月,收购了山西通豫小股东山西晋联润通贸易有限公司(下称“晋联润通”) 99.9%、0.1%的股权,晋联润通从而变为由中航信托和马明控制。

随后,已是中航信托间接子公司的晋联润通,在2019年7月和2021年3月,分别将山西通豫另两名股东的7.98%股和6.75%股份收入囊中。

至此,即便不算马明及三峡国际所持股份,中航信托获得经营管理权的同时,还直接、间接控制山西通豫73%的股权。而谭传荣及三峡燃气,在山西通豫的股权,已经丧失殆尽。

谭传荣和三峡燃气失去的,还有山西通豫子公司深圳通豫。2019年8月23日,深圳通豫100%股权以1元对价,被转让给中航信托,冲抵2018年借给山西通豫的2亿元贷款。

深圳通豫持有的亚美能源股权,则被亏损抛售。2015年6月23日,亚美能源上市后股价一路下跌。深圳通豫认购时,亚美能源股价在3港元左右,抛售期间平均股价仅约1.25港元,前者为此损失近2.6亿港元。

此外, 2019年6月签署经营权委托协议时,谭传荣和三峡燃气,委托给中航信托的名下企业数量共计达到19家,除了山西通豫、三峡能源,洛阳通豫、博爱益众等公司的经营管理权,也委托给了亨通基金和中航信托。而经过破产重整,洛阳通豫、博爱益众目前已经易主。

隐隐绰绰的“新股东”现身

老股东之间的纠纷尚未了解,一名“新股东”又已现身山西通豫。

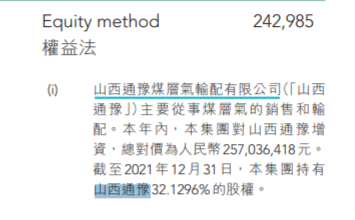

亚美能源2021年年报披露,该公司持有山西通豫32.1296%的股权。年报显示,公司系于2021年内对山西通豫增资并获得该等股权,总对价为2.57亿元人民币。

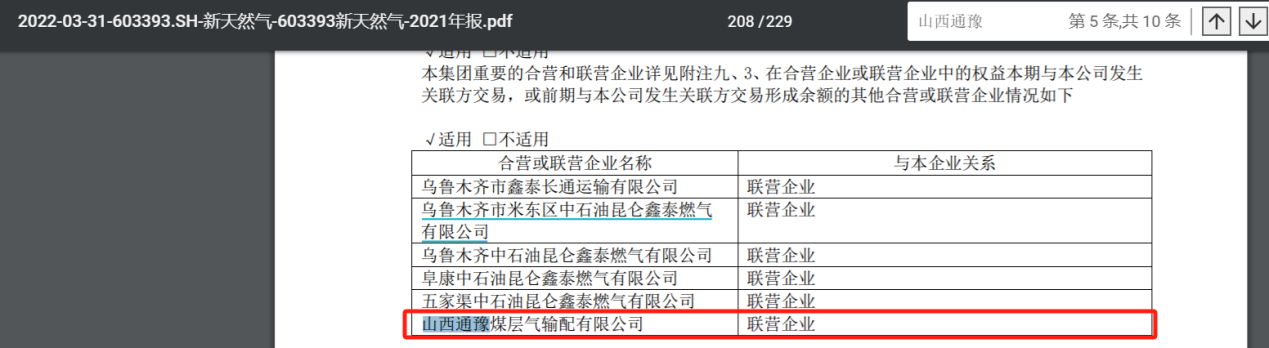

亚美能源的母公司新天然气2021年年报也披露,山西通豫是新天然气的联营企业,列示在该公司财报“长期股权投资”科目中。2022年亦如是披露。

除定期报告外,两家公司没有对这笔增资发生的具体时间、方式以及决策过程,进行过单独披露。

但无论是国家企业信用信息公示系统,还是商务部外商投资企业信息系统,山西通豫的股东名单中,至今都没有出现新天然气或亚美能源的关联公司。

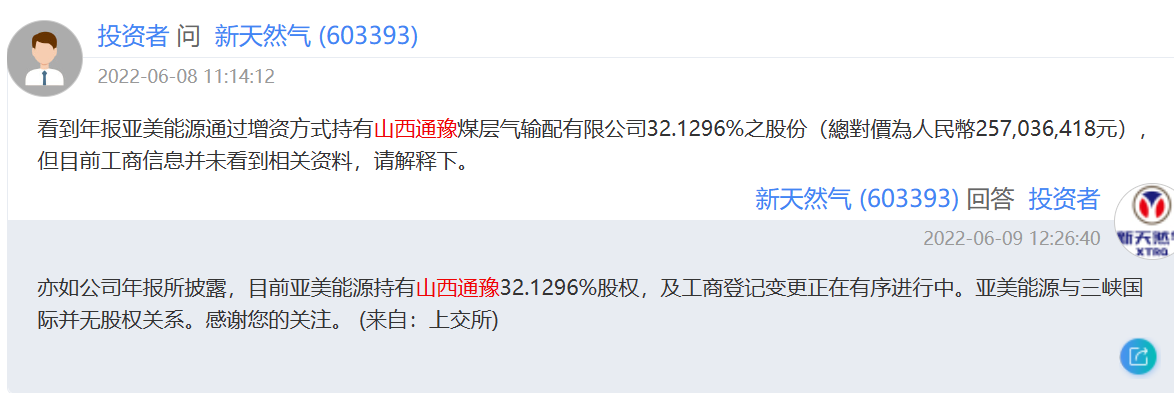

2022年6月,有投资者在互动平台向新天然气管理层询问亚美能源增资山西通豫,但工商信息未见相关资料之事,新天然气管理层回应称,亚美能源持有山西通豫的股权,工商登记变更正在有序进行中。

截至记者发稿时,这一工商登记变更仍未发生。

记者就此拨打新天然气实际控制人明再远电话,对于年报与工商登记的差异,明再远称,“这个事情你得问我们董秘”,随后挂断了电话。记者随后打新天然气董秘刘东电话,对方一直未接听。

江苏联盛律师事务所律师范凯洲说,上市公司公告增资后,被增资企业两年多的工商登记都没有变更,投资者有权利要求新天然气及相关责任人或高管、中介机构,完整披露有关信息。

法律人士分析,2021年,谭传荣、三峡燃气与亨通基金、中航信托的上述两项重要诉讼均未完全了结的情况下,亚美能源对山西通豫的增资存在法律风险。这可能也正是其两年多来未进行工商变更的原因之一。

范凯洲认为,2021年,中航信托和标准多丹已经赢得了山西通豫25%股权回购案的一审、二审,且其诉请是要求股权回购;中航信托起诉后,对应的股东权利已经丧失,没有权利再作为股东同意新进股东增资,否则与其诉请存在冲突。

范凯洲还认为,因1.3亿新增融资而由中航信托控制的重庆卓荣,也因股权回购约定,而限制了中航信托作为股东代表引进新股东的权利。法院判决从2020年4月1日起,亨通基金和中航信托托管山西通豫的协议即已失效,这表明亚美能源的增资,可能还存在股东会决议是否有效的争议。

据证监会行政处罚决定书披露,2017年8月,新天然气实际控制人兼董事长等人,曾同山西通豫股东代表见面商谈。

记者获得的谭传荣书面材料显示,谭传荣称,新天然气会面的山西通豫股东代表乃是马明,其本人彼时并不知悉新天然气与山西通豫股东代表会面,只是在2020年9月监管处罚决定书发布后,才得知此事。

亨通基金和中航信托接手三峡能源管理权后的2019年11月,四川明昇能源开发有限责任公司(下称“四川明昇”)受托管理山西通豫管线。而四川明昇正是明再远间接持股95%的公司。

根据证监会上述处罚决定书披露,2017年10月26日,新天然气召开三季度经营工作会议,就已确认了山西通豫、亚美能源的并购方案。

2018年5月、8月,新天然气披露并收购亚美能源50.5%股权。2023年6月,亚美能源被新天然气私有化,从港股退市。

相近的时间里,新天然气也启动了收购山西通豫的计划。根据上述决定书内容,2017年4月,新天然气制定“二次创业”十年规划,并开始寻找相关投资项目。同年6月,有人向新天然气推荐山西通豫管线项目。

据股权回购案一审判决书,三峡燃气称,中航信托与亚美能源一直存在长期密切合作关系。记者梳理公开信息发现,现任亚美能源总裁及执行董事的严丹华,可能是亚美能源和中航信托合作的“关键人”。

据亚美能源披露,2016年至2018年,严丹华是中航信托能源投资项目的负责人,并在2018年9月开始担任亚美能源总裁。当时,新天然气刚刚完成对亚美能源的收购。

公开信息显示,2021年6月,中航信托抛售三峡能源子公司深圳通豫手中的亚美能源股票,接盘者即是亚美能源的母公司新天然气。而2023年9月28日被法院强制破产重整的博爱益众,投资方也是亚美能源的全资子公司新合投资控股有限责任公司(下称“新合投资”)。

资料显示,新合投资于2019年12月成立,注册资金1.5亿美元。严丹华是新合投资的法定代表人。

据法院裁定通过的重整计划,新合投资出资2.4亿元,获得博爱益众100%股权;债权金额超过10万元的债权人,现金清偿率预估为7%。

新合投资还曾试图参与洛阳通豫的破产重整。据记者了解,此后三峡燃气高管对洛阳通豫重整案提出异议,后在河南省高检等部门关注下,洛阳通豫更换了投资人,最终破产重整的债务偿付率达到了70%。

农业农村部:2030年设施蔬菜产量占比提高至40%

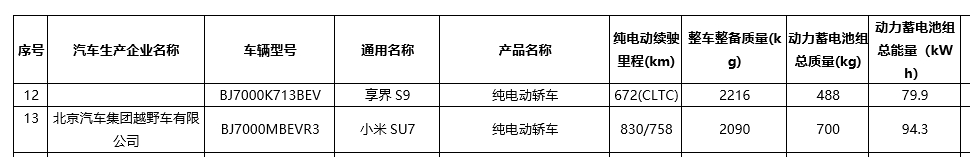

到2030年,全国现代设施农业规模进一步扩大,区域布局更加合理,科技装备条件显著改善,稳产保供能力进一步提升,发展质量效益和竞争力不断增强。据农业农村部消息,近日,农业农村部联合国家发展改革委、财政部、自然资源部制定印发《全国现代设施农业建设规划(2023—2030年)》(以下简称《规划》),这是我国出台的第一部现代设施农业建设规划,对促进设施农业现代化具有重要指导意义。0000工信部发布减免车辆购置税的新能源汽车车型目录 小米SU7、智界S7等在列

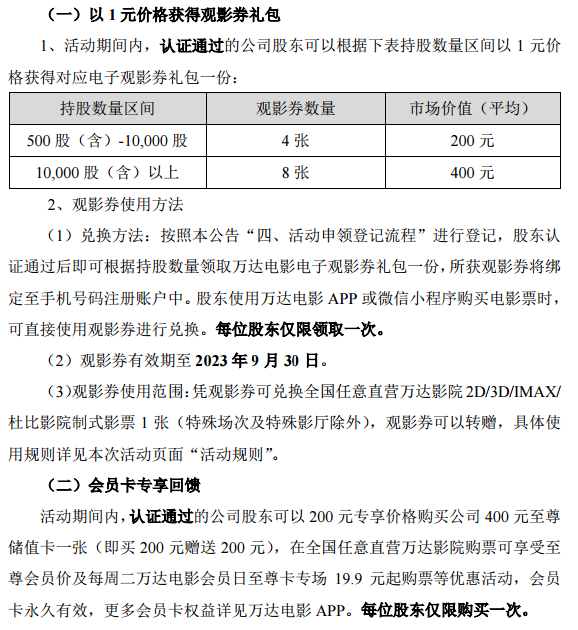

工信部发布《减免车辆购置税的新能源汽车车型目录》(第四批),小米SU7、比亚迪海豹、智界S7等在列。4月16日,据工业和信息化部网站消息,工业和信息化部将许可的《道路机动车辆生产企业及产品》(第381批)以及经商国家税务总局同意的《享受车船税减免优惠的节约能源使用新能源汽车车型目录》(第六十批)、《减免车辆购置税的新能源汽车车型目录》(第四批)予以公告。锤子财富2024-04-16 18:37:300000万达电影:股东以1元购价值200元至400元观影券礼包

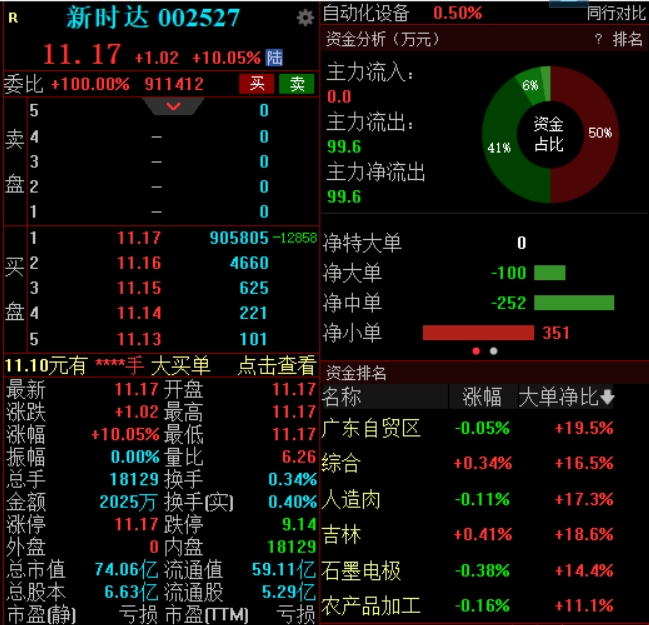

符合条件的股东可以以1元价格获得观影券礼包一份(平均市场价值200元至400元),以及以200元专享价格购买公司400元至尊储值卡一张。锤子财富2023-06-26 19:40:340000机构今日抛售这18股,买入金辰股份1.96亿元丨龙虎榜

当天机构净买入前三的股票分别是金辰股份、龙洲股份、大晟文化,净买入金额分别是1.96亿元、7843万元、5491万元。盘后数据显示,1月2日龙虎榜中,共27只个股出现了机构的身影,有9只股票呈现机构净买入,18只股票呈现机构净卖出。当天机构净买入前三的股票分别是金辰股份、龙洲股份、大晟文化,净买入金额分别是1.96亿元、7843万元、5491万元。锤子财富2024-01-02 18:02:440000