城投债提前兑付加速,投资者面临博弈

近日,根据企业预警通信息,贵州省水利投资(集团)有限责任公司拟提前偿还“22水投02”“22水投01”,偿还金额分别为1.8亿元、10亿元,目前尚未表决。

事实上,上述提前兑付事项在城投债里已并非新鲜事。随着化债资金陆续到位,2023年第四季度以来城投债市场迎来提前兑付潮,兑付数量、规模扩张均显著加速。

提前兑付背景下,投资者与发行人也存在阶段性博弈。一方面,受多重市场因素影响,近期城投债溢价规模和占比均已创下新高。在此时点以面值方式提前兑付,部分溢价购入的投资者或面临一定资本损失;另一方面,随着化债方案逐渐落地,部分发行人正通过提前兑付、调低票面利率促回售等方式减少高息存量债务。

短期限、高成本城投债密集提前兑付

根据广发证券统计,截至2023年12月31日,29个省份发行了13885亿元特殊再融资债,用于偿还存量债务。

业内认为,特殊置换债或再融资债发行后的一定时间内城投债提前兑付规模会出现数次小高峰。

近期,城投债提前兑付确有加速迹象。第一财经记者根据企业预警通数据梳理,2023年四季度共有136只城投债提前兑付,累计提前兑付金额为785.45亿元,显著高于第三季度的110.29亿元。其中,12月共有57只债券提前兑付,偿还金额高达419.36亿元,环比增长143.6%,创去年新高。

图片来源:企业预警通

“债务置换是城投债提前兑付潮的重要驱动因素。”中泰证券固定收益分析师肖雨指出,本轮提前兑付潮主要由特殊再融资债发行驱动。事实上,特殊再融资债发行与提前兑付存在一定关系。根据第三方研报梳理,湖南、广西、安徽、重庆、贵州等7个省份发行的特殊再融资债金额排全国前十,合计金额达7252亿元,超过全国发行规模的一半。上述省份提前兑付城投债的发行人数量也排前十,合计56家,占全国比例近七成。

中金公司固定收益分析师张纯祎也持类似观点。她指出,提前兑付或与优化存量债务结构、降低融资成本有关。这通常意味着发行人有低成本资金可对原有债务进行置换,资金来源则可能包括地方债、银行贷款、其他低成本债券资金,其中又以地方债置换最为典型。

值得注意的是,此次提前兑付的城投债以短期限、高成本的为主,也可侧面印证城投债“提前兑付”的化债目的。据广发证券研报统计,截至2023年12月31日,本轮“化债”提前兑付城投债约830亿元,其中近九成票面利率在5%以上,近一半票面利率在7%以上,成本较高,将这一部分债券提前兑付有利于发行人降低综合融资成本。并且,其中41.4%为1年内到期及行权,提前进行兑付也有利于发行人改善自身的债券期限结构。

投资者博弈

提前兑付背景下,风险与机遇并存。

记者从多位业内人士处获悉,一般城投债提前兑付的价格分为面值、面值 补偿、估值净价三类,其中面值兑付是本轮提前兑付的主要方式。

“城投债提前兑付产生盈利或亏损,主要取决于债券处于溢价还是折价,以及提前兑付的价格。”广发证券固定收益首席分析师刘郁指出,站在投资人的角度,以提前兑付公告日前3个工作日中债估值净价的平均值作为标准,如果在公告日附近,债券处于溢价状态,估值净价大于面值,以面值兑付劣于以估值净价兑付,投资者会产生资本损失。反之,如果债券处于折价状态,估值净价低于面值,那么以面值兑付优于以估值净价兑付,投资者会获得盈利。

此前有投资者折价买入弱资质债券,博取提前兑付收益。一名业内人士对记者表示,对于弱资质的城投公司来说,如提前兑付议案通过,一般会按照债券面值兑付。因此如在提前兑付前折价买入,则可获得相应的资本利得。

不过,近段时间以来,受理财赎回潮、特殊再融资债落地等因素影响,城投债溢价规模和占比均已创下新高。刘郁指出,截至2023年12月29日,溢价城投债规模约14.8万亿元,较今年1月末增长136%,占比也由1月的42.7%提升至92.6%。这也意味着当前绝大多数城投债已处于溢价状态,若以面值提前兑付,或将给投资者带来资本损失。

以近期涉提前兑付的“22水投01”为例。记者查询显示,“22水投01”票面利率为4.5%。根据银行间市场清算所股份有限公司数据,近1个月来,该债券的收益率均在4.5%以下。今年1月8日达到阶段性低点,仅为3.58%。如按照企业预警通显示的兑付方案,该笔债券将以每张债券的兑付净价 利息兑付,价格为100.8753元。如以此换算,近1个月内购入的投资者都将面临亏损风险。

未来城投债会如何发展

种种迹象来看,目前城投债市场正在加速调整。除提前兑付潮外,近期因票面利率调低而回售的城投债金额和数量也在增加。根据广发证券研报统计,2023年票面利率调低而回售的城投债数量达547只,金额合计3062亿元,均较2022年增加50%左右。尤其2023年8~12月,回售金额达到1760.5亿元,较2022年同期增加近70%。

刘郁指出,当城投发行人希望持有人回售债券时,会行使调低票面利率的权利,降低持有人在债券下一存续期的预期收益率,促使其回售相应的债券。

而随着提前兑付、回售金额增加,城投债存量规模开始逐渐减少。“供给稀缺将继续成为城投债的核心定价因素,供需矛盾之下城投债行情仍有进一步演绎的空间。”国金证券固定收益首席分析师樊信江指出,城投债情绪面、基本面和供需面将持续形成共振,票息收益将构成重要收益来源。在化债政策的呵护下,2025年之前行权到期的城投债安全边际依然较高,可以适当拉长久期至2年左右,对于利差压缩至低位、后续下行动能不足的区域,仍然可以采取加杠杆套息增厚收益的策略。

张纯祎认为,本轮城投债的提前兑付仍在继续,但规模低于2017~2018年,这与置换债及特殊再融资债的发行规模有关。展望后续,中短久期城投择券策略仍适用,不过可挖掘资产正在减少。从供需角度来看,随着政府债务管理机制的建立,城投债务的绝对规模或面临下降,结构上向显性化和银行表内化演进,城投债供给面临下降,而固收需求如维持稳定增长的话,那么偏紧的供需关系也将促进利差的回落。

见证进博会“大国浓香”风采,海纳百川诠释“和美”五粮液

中国国际进口博览会(下称“进博会”)不仅仅是全球客商汇聚的盛会,也同样是展示中国风貌的一扇窗口。11月5日,以“新时代,共享未来”为主题的第七届进博会在上海开幕,作为中国白酒典型代表、进博会“核心支持企业”和虹桥国际经济论坛“钻石会员”,五粮液已连续7年在进博会上大放异彩。锤子财富2024-11-16 14:50:560000顺为资本胡峥楠:高压油箱不能和排放达标划等号

蒸发排放物达标是一项系统性工程。“采用高压油箱和蒸发污染物排放达标是一个表面呈现出来关联关系。但之间不存在必然的因果关系。”5月26日,前吉利汽车研发负责人、顺为资本高管胡峥楠在社交媒体上表示。在长城汽车实名举报比亚迪涉嫌整车蒸发污染物排放不达标之后,过去鲜为人知的高压油箱成为了舆论关注的焦点,未使用高压油箱被认为是比亚迪蒸发污染物排放不达标的重要原因。0000红海之外扰乱全球贸易的危机,巴拿马运河干旱能否破局?

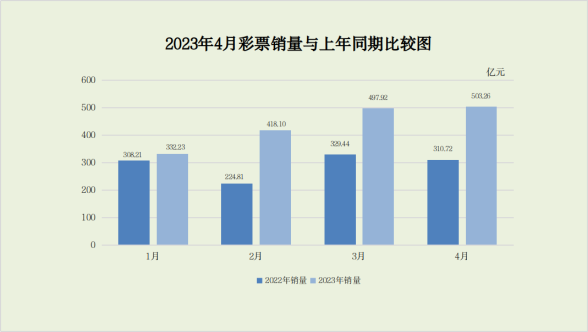

干旱的气候破坏了这条每年处理2700亿美元全球贸易的水道,也没有什么简单解决方案。全球航运可使用路线犹如回到一个多世纪以前。1914年开始运营时,巴拿马运河为南北半球之间的货物运输提供了替代苏伊士运河、好望角和麦哲伦海峡的途径,然而托运人目前正在回归百年前的选择,来避免巴拿马运河瓶颈,又同时需要额外考虑避走红海—苏伊士航线。锤子财富2024-01-04 09:14:350000财政部:4月份全国共销售彩票503.26亿元 同比增长62.0%

4月份,全国共销售彩票503.26亿元,同比增加192.54亿元,增长62.0%。锤子财富2023-05-24 11:17:130000