N型组件搅浑出货量座次,2024年仍将占据主导地位

随着光伏技术的持续突破,高效率、高内部收益率的N型高效组件渐成行业主流。

为了抢占新技术带来的市场份额,不管是龙头晶科能源(688223.SH)、天合光能(688599.SH),还是二线组件企业协鑫集成(002506.SZ)等,均纷纷加码布局。其中,晶科能源凭更是借在N型产品的领先地位,2023年组件出货量预计升至行业榜首。

进入2024年,企业对N型组件的热度依旧不减,据索比光伏网,有不少于15家企业明确提出2024年N型组件出货量占比超过60%。在组件产能过剩的背景下,企业将进一步精进优质产能,享受N型组件带来的红利。

组件出货竞争暗潮汹涌

面对纷繁复杂的市场环境,四大组件龙头晶科能源、天合光能、隆基绿能(601012.SH)、晶澳科技(002459.SZ)是有人欢喜有人忧。

在被隆基绿能“压制”了3年后,晶科能源2023年出货量再度回归行业首位。根据索比光伏网发布的最新组件出货数据,该公司光伏组件年销量预计超过75GW,出货量位居全球第一。

晶科能源相关人士对第一财经表示,公司出货量上升主要源于高效N型TOPCon组件给客户带来的更高收益率,以及N型市场需求快速放量。在N型TOPCon领域,该公司以45GW的销量与约40%的份额位列N型组件出货量第一。

上述相关人士同时称,凭借持续的技术创新、全球化运营和高效管理,预期2024年公司组件出货量增长不低于30%。

天合光能在2023年大力提升TOPCon产能,预计全年将达到40GW,较2022年的10GW提升3倍。

该公司在接受第一财经采访时表示,目前公司2023年出货量的准确数据仍在统计中,前三季度的组件出货约为45GW,同比增长50%以上,主要原因一方面是光伏行业需求向好、增速较高;另一方面是公司自身竞争实力提升,N型电池和自供硅片产能快速提升。

晶澳科技仍旧保持稳定输出,2023年前三季度组件出货量37.63GW。据该公司投资者调研记录,2024年的销售策略会更积极,总体出货目标较2023年会有40%~50%的增长。

相比之下,隆基绿能结束了2020-2022年连续3年出货量第一的领先地位。对于出货量不及预期的原因,隆基绿能总裁李振国此前在2023年第三季度业绩说明会上曾表示,2023年光伏产业链价格持续下滑,友商二季度开始以低价抢单,而公司没有采取激进的策略跟进。

除四大龙头外,腰部企业的竞争同样激烈。其中,通威股份和协鑫集成表现较为亮眼。

通威股份(600438.SH)自2022年下半年布局组件业务以来,出货量持续增长。2023年上半年,公司组件出货量接近9GW,全年出货有望达30GW。

协鑫集成2023年以来也在加速组件产能建设。2023年8月,该公司发布公告称,拟募投48.57亿元用于芜湖协鑫20GW(二期10GW)高效电池片项目;10月,协鑫集成芜湖基地20GW高效N型TOPcon电池片制造项目(一期10GW)正式实现全面达产。2023年三季度,公司实现组件出货5.55GW,根据索比光伏网发布的最新数据,公司或成功跻身组件出货量前十。

龙头发力N型、大尺寸组件

技术升级是光伏产业发展的主旋律,随着行业竞争加剧,技术迭代更显得至关重要。现阶段,N型和大尺寸组件的降本增效成果较为显著。

“无论是N型还是210mm(大尺寸),都是因为给客户电站投资带来提升功率、降低成本的效果,同时在生产端也有持续降本的空间和动能,因此具备创新的价值。”天合光能对第一财经表示

其中,N型组件池转化效率优势明显,已成为组件技术重点发力方向。

TOPCon、HJT、BC电池理论极限效率分别为28.7%、29.2%、29.1%,高于PERC电池的24.5%。而且,在同等条件下,N型组件发电量较PERC多出3%。根据内部收益率(IRR)计算得出,N型组件3%的发电量增益,相当于0.14-0.15元/W的溢价。

“N型组件相对P型一体化成本基本持平且有一定销售溢价,能带来更好的盈利水平。且未来N型TOPCon提效降本空间更大,奠定企业可持续的竞争优势。”上述晶科能源相关人士表示,2024年公司N型组件出货占比将高达80%。

晶澳科技也表示,目前公司在建电池产能均采用N型电池技术,2024年N型产品出货占比预计在65%以上。

协鑫集成方面,2024年N型产品出货占比在20%~30%。“现阶段N型占比不高主要有两个原因,一是TOPCon电池产线2023年才建,到今年三季度、四季度才达产,目前产能还比较短缺;二是公司究竟是做P型还是N型,也是根据客户需求来的。”协鑫集成称,随着技术迭代,2024年N型组件的整体市场占比肯定会更高。

总体上,多家企业在结构性产能过剩的背景下,依旧坚持N型产能的扩张。InfoLink Consulting预计,2024年TOPCon电池技术的市占率将达到65%,HJT和BC电池技术的合计市占率为10%。

与此同时,当前各大公司也在升级布局大尺寸组件。

大尺寸组件面积增大的同时无需增加额外的设备和人力等成本,单瓦成本有所下降;并且大尺寸组件的焊带,边框等封装材料用量小于组件面积增幅,降低BOS成本。再加上大尺寸组件电池间距减少,电池占组件的面积增加,电池片效率相同情况下,组件功率进一步提升。

TCL中环(002129.SZ)测算,电池片效率相同且排列均为72半片版型,210mm组件较166mm组件成本上节约0.105元/W,同比减少14.46%,效率提升0.6%左右。

截至2023年底,天合光能210至尊组件3年累计出货量突破100GW。该公司在投资者调研纪要中表示,展望未来,210和210R是具备先进性和经济性的尺寸。

协鑫集成于2020-2021年逐步完成156、158等小尺寸组件产能的淘汰和升级,并通过打造合肥60GW大尺寸组件生产基地和阜宁12GW大尺寸组件生产基地阶段性完成了182、210大尺寸组件产能的系统性升级。目前全新的大尺寸组件产能达27GW,位居行业前十。

业绩下滑但股价狂飙,工业富联3000亿市值成色几何?

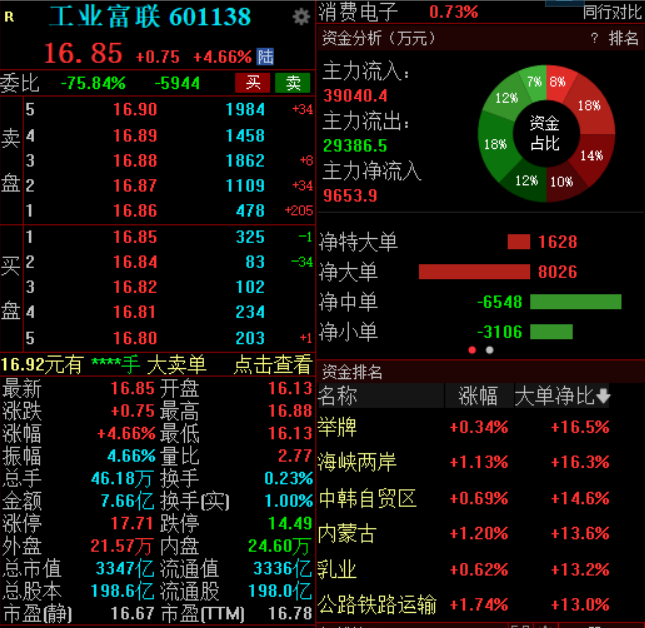

截至发稿,该股涨超4%,报16.85元,成交额7.66亿元,市值3347亿元。4月28日,工业富联高开高走,截至发稿,该股涨超4%,报16.85元,成交额7.66亿元,市值3347亿元。4月27日,工业富联披露一季报显示,公司实现营业收入1058.89亿元,同比增长0.79%;净利润31.28亿元,同比下降3.91%;基本每股收益0.16元。锤子财富2023-04-28 10:27:490000政府工作报告首提“创新药”,但还有这些堵点待突破

专家认为,迄今,新药研发中的“羊群效应”依然存在,大量的重复性低端创新带来资本、社会资源和政府资源的浪费。迄今,我国生物医药行业投资依然低迷。面对资本“寒冬”,如何通过政策统筹和有效引导,营造“投资者敢投资,创新者敢创新”的市场环境,让“真创新”脱颖而出?今年的政府工作报告首提“创新药”,同时还在大力推进现代化产业体系建设,加快发展新质生产力中提到“开辟生命科学等新赛道”,释放出行业积极信号。0000全面通水十周年,南水北调带来哪些经济社会效益

水利部正会同有关部门、地方和南水北调集团,全力推进后续工程的规划建设。2014年12月12日,南水北调东中线一期工程全面通水。十年间,工程已累计调水超过了767亿立方米,沿线的城市生活和工业供水保证率显著提升,有力改善了北方地区特别是黄淮海地区的水资源条件和水资源的承载能力,助力京津冀协同发展、雄安新区建设等重大国家战略的实施。锤子财富2024-12-19 06:00:160000“一单制”“一箱制”加快推进,现代综合交通运输将更便捷

目前行业普遍反映,不同运输方式间单证多次填报、单证信息联通不畅、单证金融等功能融合不足、集装箱中途开箱换箱等问题依然突出。“渝甬通道”运营平台上有一份海铁联运全程运输协议(海铁联运CCA协议)。该协议规定,“渝甬通道”海铁联运运输的客户,均可在重庆实现本地订舱、提单签发、箱源互用,实行多式联运门到门“一单制”运输。锤子财富2023-08-26 17:22:030000