又到年报季,A股上市公司和公募基金,谁在帮谁赚钱?

一年一度的年报季又拉开帷幕,多家A股上市公司披露2023年业绩预告,受到股东的关注。同时,密集披露的公募基金2023年四季报也在揭晓“成绩单”,仅一成权益类基金产品录得正收益。

1月18日晚间,思源电气(002028.SZ)召开2023年业绩快报电话会议。网传在会议现场,有公募基金对上市公司业绩不达预期提出质疑并遭到董秘反怼。

市场动荡背景下,前些年借道公募基金谋收益的上市公司逐渐减配,目前来看,仍以低风险性理财产品为主要投向,股权类私募基金也逐渐增加。

近九成基金重仓股录得预盈

基金公司旗下产品重仓上市公司成为股东,通过上市公司获得正向回报收益,从而托举旗下产品收益率并非新鲜事。作为上市公司股东,到了每年的年报季,基金公司尤为关注上市公司一整年的盈利表现。

思源电气1月18日发布2023年业绩快报,报告期内实现营业收入124.51亿元、同比增长18.16%;归母净利润15.45亿元、同比增长26.60%。

作为多家公募基金重仓的上市公司,在电话会现场,思源电气上述业绩遭到多名基金投资人的质疑,称仍未达到预期收益。

“网传消息夸张了。”今日早间,思源电气证券部工作人员回应第一财经记者称,双方正常在交流,同时提到的基金购买并非公司行为,而系董秘的个人投资。只不过恰巧该公司董秘购买了睿远基金、交银施罗德基金、兴证全球基金旗下产品,去年一年亏损幅度都超过20%。而这三家又位列公司的前十大股东,(这件事就)被放大来看了。

从思源电气披露的2023年三季报来看,其前十大股东中有三家基金旗下4只基金跻身,分别是睿远均衡价值三年、兴全商业模式优选、兴全新视野、交银新生活力,持股数量分别为1470万股、918.27万股、893.63万股、805万股。睿远均衡价值三年从2021年6月末时便成为上市公司前十大股东之一,此后多次增减持。

作为“老牌基金重仓股”,思源电气业绩表现一直较为突出,过去五年营业收入及净利润均保持正增长,加上最新的业绩快报,其营收、净利润已连续六年实现增长。

同时,公司在二级市场上的表现也较为亮眼,思源电气在2019年底打开上涨节奏,在睿远基金进驻股东行列的2021年持续拉涨,当年累计涨幅达151.6%,去年一整年录得涨幅37.24%。这一涨幅在重仓其股份的基金持仓股中,位列前茅。

不过,即便二级市场和基本面均表现优异,思源电气刚刚披露的业绩预报值仍低于此前各家机构给出的预测。据同花顺数据,2023年有30家机构给出思源电气净利润增长预测,平均预测其将实现净利润17.69亿元。

随着年报季逐渐拉开帷幕,不少基金重仓的上市公司也纷纷披露业绩情况。Wind数据显示,截至1月18日,A股共有221家上市公司披露2023年业绩预告,其中九成公司净利润录得增长。41家基金重仓的A股上市公司也披露“成绩单”,36家录得净利润正增长,占比近九成。有9家公司预计净利润翻倍,涨幅最大的是普瑞眼科和中科飞测,涨幅超12倍。

(2023年业绩预增幅度至少翻倍的基金重仓股,截至1月19日,来源:Wind数据)

仅四成基金产品实现正收益

多家基金重仓的A股上市公司录得业绩预增,那么,公募基金产品作为不少上市公司的“闲钱”理财产品,表现又如何呢?

随着2023年公募基金四季报逐渐披露,Wind数据显示,全市场超万只的基金产品中,仅有四成实现正收益,主动权益类基金中,仅有占比11.75%的基金实现产品收益率为正。拉长时间线来看,公募基金自2022年起业绩表现就出现下滑。

以前述4只基金产品为例,Wind数据显示,4只基金产品连续多年下跌,截至1月18日收盘,睿远均衡价值A累计跌幅最大,近一年累计跌幅为24.04%。兴证全球旗下2只产品近一年累计跌幅分别为11.66%(兴全商业模式优选)、11.46%(兴全新视野);交银新生活力近一年跌幅为11.31%。

在此背景下,前些年借道风险性公募基金谋收益的上市公司也逐渐减配这类基金产品,Wind数据显示,2020年、2021年、2022年连续三年的中报披露,上市公司购买公募基金产品规模逐渐缩水,分别为319.79亿元、314.22亿元、239.95亿元。

从上述公募基金的收益情况来看,报告期末账面价值增长逐渐乏力。2021年当期末账面价值余额增长至394.29亿元,上市公司也在那一年借力投资公募产品实现交易性金融资产大幅增值,但到了2022年,随着市场剧烈波动,该报告期末,账面价值余额反而减少了17.83亿元至222.12亿元。

从产品类型来看,上市公司逐渐减少偏股或混合型产品,转而配置低风险性产品。数据显示,到了2023年中报披露时,上市公司共配置36只ETF基金产品,而在2020年、2021年、2022年,这一数字为4只、0只、9只。

这背后,是上市公司作为大体量“基民”无法从配置基金中获得平稳收益。某A股上市公司高管对记者说,前些年市场行情表现较好,能从公募基金上赚取不少收益,也起到分散风险的作用,但随着市场逐渐波动,购买的基金产品表现比较拉胯。

对于ETF产品受到投资者追捧的现象,华泰柏瑞基金副总经理房伟力此前接受记者采访时称,ETF产品本身透明、简单、投资费用低,产品易于让投资者理解,一目了然,同时紧跟资本市场的发展,市场波动风险下为投资者提供“一揽子购入”股票的机会。

“这也导致上市公司在2023年更为倾向回到结构性存款产品等低风险性上面来。”前述高管称。

参设股权类私募基金案例增多

记者注意到,在减配公募基金产品的同时,设立或者参设股权类私募基金,成为上市公司拓展投资渠道的另一个选择。

据不完全统计,2024年以来,已有13家A股上市公司公告参与股权类私募基金的设立。而去年一整年这一数字仅在40家左右。1月18日,新特电气公告称,以500万元参与认购共青城卓瑜宏远股权投资合伙企业(有限合伙)的基金份额,出资占比达11.11%。

清晖智库创始人宋清辉称,首先,通过参与股权投资可以对公司闲置资金进行利用,有助于增厚公司业绩;同时,上市公司从资源整合角度考虑,通过布局私募股权投资可以把公司在行业的资源变现,同时还能为公司未来并购打下基础。

不过,一名投行人士提醒,私募股权投资具有流动性较低、投资回收期较长等特点,于当前环境下仍面临诸多风险,一旦投资失败,将会对上市公司造成多方面的冲击。

地方密集部署四季度工作,全力冲刺全年目标︱秀言城事

从上半年的数据来看,有些省份经济增长与年初的目标还有些距离,甚至差距比较大。有的省份则期待更好的成绩。目前,三季度已经结束,占比最大的四季度成为冲刺全年经济目标的关键节点。中秋国庆假期过后,各地开始密集部署四季度经济工作。0000温彬:工业企业利润延续平稳增长

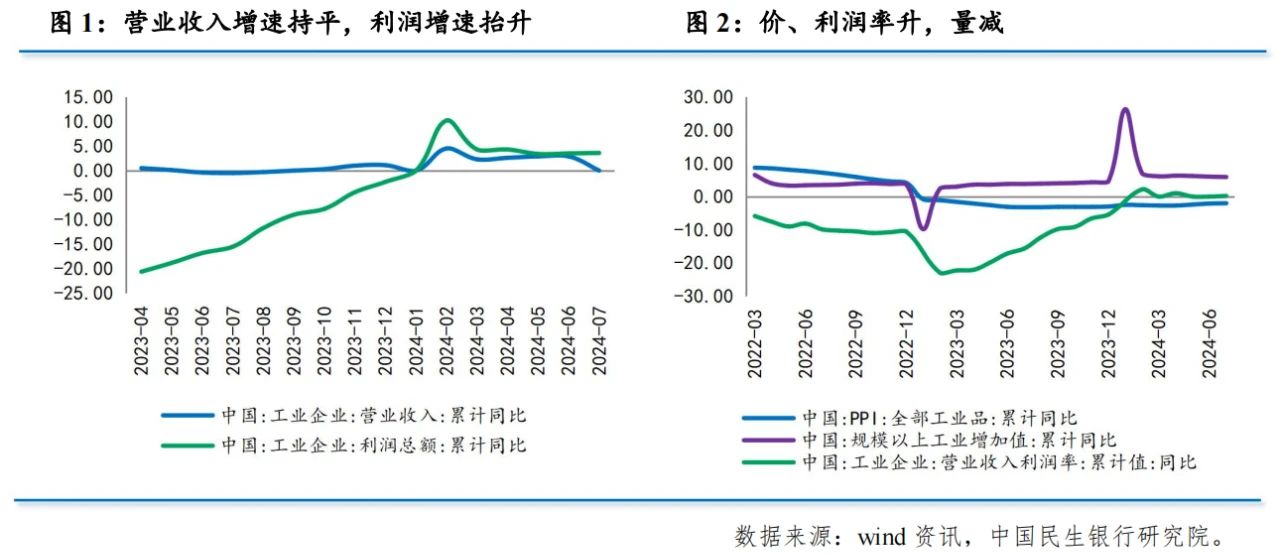

价格与利润率增速改善共同推动工业企业利润增速提升。1~7月,全国规模以上工业企业实现利润总额40991.7亿元,同比增长3.6%,较1~6月增速上升0.1个百分点。7月份,规上工业企业利润5881.4亿元,同比增长4.1%,连续四个月正增长,但增速较6月上升0.5个百分点。整体而言,工业企业利润延续稳定增长态势,增速小幅回升。锤子财富2024-08-29 07:29:540000京东方珠海晶芯COB项目量产,MLED行业处高速发展期

今年MLED行业继续处于高速发展期,近年MLED屏在消费电子领域应用的市场规模年复合增长率近10%。MiniLED、MicroLED(合称MLED)显示近年快速发展,京东方(000725.SZ)正加大布局力度。锤子财富2025-03-25 09:36:300000人民币中间价调贬286个基点,后续走势如何?机构这么说

人民币兑美元中间价报7.1498,调贬286个基点。前一交易日中间价报7.1212。6月13日,人民币兑美元中间价报7.1498,调贬286个基点。前一交易日中间价报7.1212,在岸人民币16:30收盘价报7.1426,夜盘收报7.1478。美元指数12日上涨。衡量美元对六种主要货币的美元指数当天上涨0.09%,在汇市尾市收于103.6455。0000