境内ETF总规模首破2万亿元,“一超多强”竞争背后如何从“有”到“优”

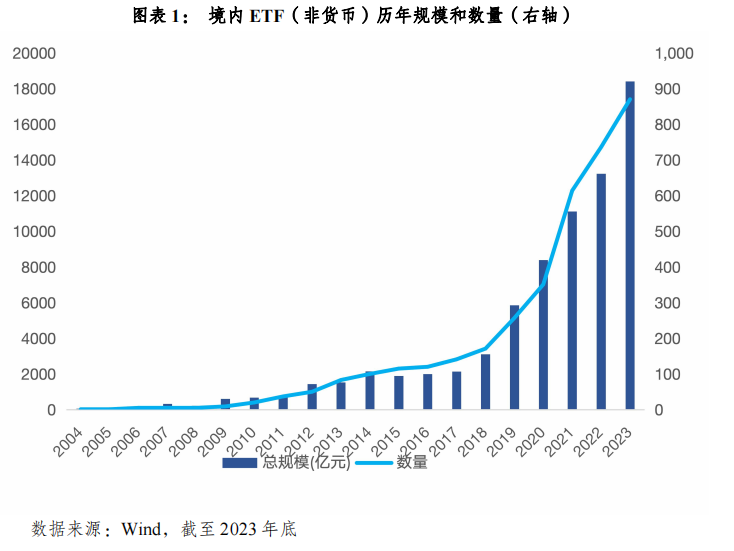

随着近年来市场持续震荡调整,主动权益产品的超额收益有所下滑,被动投资的ETF市场却逆势上演扩容“加速度”,2023年底总规模突破2万亿元整数关口,创自2004年ETF基金诞生以来新高。

其中,宽基ETF成为配置资金的重要选择,如跟踪沪深300、科创50、创业板指、上证50等方向的ETF产品“吸金”350亿元至1500亿元不等。而行业主题ETF在相对极致的行情下也引来了不少资金入场,呈现出赛道化特征。

“在市场有望出现反弹机会的当下,不少投资者会倾向于通过权益类ETF争取获得市场整体的反弹收益。”有业内人士受访表示,ETF领域的竞争热度仍在持续,特别是在头部ETF玩家之间甚至是白热化的,不过背后仍有竞争空间,更需要思考的是如何做到从“有”到“优”的转变。

ETF市场突破2万亿

Wind数据显示,截至2023年底,境内ETF共有897只,总规模达到2.05万亿元,首次突破2万亿元大关。其中,非货币ETF产品数量为870只,合计资产规模为1.84万亿元,较2022年末产品数量增加134只,同比增长18.20%;资产规模增加4971亿元,同比增长36.89%。

从新发市场角度来看,以基金成立日计算,2023年全年共有157只ETF产品成立,较上一年增加了13只;但1039.74亿元的募集总规模,却比2022年的1575.37亿元减少了三分之一以上。

其中,宽基ETF在新发市场表现活跃,发行的48只产品共募集规模385亿元,占总全年募集总规模的38.05%。整体而言,上述产品主要集中在宽基产品,如华夏上证科创板100ETF、博时上证科创板100ETF、易方达深证50ETF等13只产品的募集规模均超过20亿元。

与此同时,宽基ETF的产品体系也走向多层次的新发展阶段,多只新特色宽基ETF陆续发行,如深市的核心宽基深证50ETF,聚焦小盘风格的中证2000ETF,覆盖全市场股票的中证A股ETF,以及细分板块内部的差异化产品,如科创板100ETF、创业板中盘200ETF。

另一方面,在A股市场持续震荡下,主动权益类产品受到冲击,ETF市场却十分火热,大量资金借道入场。以股票型ETF市场为例,Wind数据显示,截至2023年12月底,全年有超过4485亿元的“子弹”净流入。

从资金流向来看,宽基ETF成为配置资金的重要选择,如跟踪沪深300指数的ETF最受青睐,全年有1476.72亿元的资金流入,其中华泰柏瑞基金、易方达基金、嘉实基金、华夏基金等公募旗下的产品“吸金”超过百亿。如华泰柏瑞沪深300ETF区间净流入669.06亿元。

此外,科创50、创业板指、上证50等方向的ETF同样出现数百亿资金的增持,2023年分别有811.78亿元、382.71亿元、354.55亿元的净流入。主题行业方面,医药、半导体、芯片等方向均获得资金踊跃申购。

据深交所1月18日发布的《ETF市场发展白皮书》(下称“白皮书”)数据,2023年全年存量ETF规模增长4213亿元。其中,贡献了主要存量规模增量的是宽基ETF和行业主题ETF。数据显示,前者全年规模增加了2265亿元,占存量ETF新增规模的53.75%;后者则增加891亿元,占存量ETF新增规模的21.14%,二者合计占比超过70%。

可以看到,在震荡下行的市场环境中,宽基ETF成为投资者的抄底利器,规模增长显著。另一方面,A股转向结构化行情,行业主题ETF迅速发展,其中以半导体为代表的科技类ETF规模增长最多,同比增加642亿元;医疗健康类ETF规模增长次之,同比增加368亿元。

值得注意的是,随着近年行情轮动的加快和互联网渠道的发展,场外指数化投资需求升温,ETF联接基金数量和规模进一步提高。截止2023年底,全市场485只ETF联接基金资产规模达3768亿元,同比增长14.48%。

“一超多强”格局背后

近年来,国内外经济环境和资本市场复杂多变,ETF凭借其持仓透明、风格清晰等优势,吸引了大量投资者的关注。记者注意到,这一赛道经过近20年的发展,头部公司角逐十分激烈,呈现出“一超多强”的市场特征。

白皮书数据显示,截至2023年底,境内有51家基金公司拥有上市非货币ETF产品。其中,排名前十的基金公司非货币管理规模合计为1.46万亿,占市场总规模的79.13%,集中度较2022年略有提升。

其中,有5家管理人非货币ETF管理规模突破千亿,其中华夏基金管理规模已达4017亿元,全年规模增量超过1200亿元;易方达基金和华泰柏瑞基金次之,分别为2576亿元、1951亿元,三者规模合计市占率达46.3%。

在头部“强者恒强”之余,还有更多的基金公司处于“浅尝辄止”的状态。有基金业人士对记者表示,相对主动权益而言,发展被动投资实际上更难。除了常说的马太效应、先发优势外,ETF业务能不能发展起来,实际上对公司整体的战略定力和方向、系统协同的工作机制、公司文化、资源保障等方方面面提出了更高的要求。

“这些能力的建设培育,也绝非一朝一夕之功。”在他看来,ETF可以算是“头部的竞争”,但行业的竞争模式正在发生变化,未来或许会转向对基金管理人综合实力的考验。不过背后仍有较大的市场潜力,例如跨市场布局的ETF和优质而差异化的产品等。

华东某权益大厂的基金经理也有类似观点,他与记者交流时也表示,ETF市场虽然产品布局看似已较为饱和,但实际上还有较大的拓展空间。ETF产品数量越多,可供投资者使用的基础“模块”越丰富,最终能够构建的投资组合数量就可以实现几何倍数的增长,其中每个ETF产品的潜在价值也都会有所提升。

该人士认为,存量产品还有很大的潜力可以挖掘,部分优质赛道目前所对应的ETF产品规模较小,流动性较弱,作为配置工具存在容量有限的问题,如何实现这类产品从“有”到“优”的转变,增强其承接投资需求的能力,也是基金管理人可以发力的方向。

“近年来越来越多基金管理人参与到ETF市场当中,也在良性竞争的过程中为市场提供了大批优质的产品,供给侧的优化完善催生了需求侧的繁荣,这也是ETF市场生命力的最主要来源。”他说。

展望2024年,白皮书认为ETF市场主要面对四大发展机遇,一是,市场估值整体下行,ETF配置价值逐渐凸显;二是,国有资金和长期资金逐步入市,ETF参与度有所加强;三是,管理费率不断下降,ETF市场竞争日趋激烈;四是,交易佣金改革启动,助推ETF投顾业务快速发展。

同时,深交所表示,将深入推进指数及ETF研发创新,研究推出差异化宽基指数产品,围绕国家战略和投资性方面加大行业主题ETF供给等。此外,不断完善 ETF 市场机制,如在推动提高流动性服务费用支付效率方面,优化基金流动性服务商服务费用支付方式,探索由月度支付调整为按日支付,提升流动性服务商资金使用效率,降低市场成本。

不过,随着ETF市场井喷式增长,竞争激烈的背后也意味着“大浪淘沙”,部分同质化且规模较小的产品因失去竞争力而清盘,市场化的优胜劣汰机制逐渐形成。数据显示,2023年共有23只ETF清盘,包括股票型、债券型、商品型等,其中行业主题类产品共10只。

资本市场风云变幻三十年,谁是《大赢家》?

近期,以纪念中国资本市场30年为主题的话剧《大赢家》在京收官。话剧从四个同宿舍大学同学毕业后30年不同人生轨迹切入,串联起了中国资本市场三十年来的诸多重大事件,记录了那个年代的弄潮儿如何在大时代的裹挟之下追寻理想与未来。上世纪90年代初,随着沪深交易所的建立,中国资本市场发展拉开序幕。历经30年,中国资本市场从无到有,实现了跨越式发展,也为中国经济的腾飞贡献了重要力量。0000拼多多蚕食京东、阿里地盘 大牌矜持面临抉择

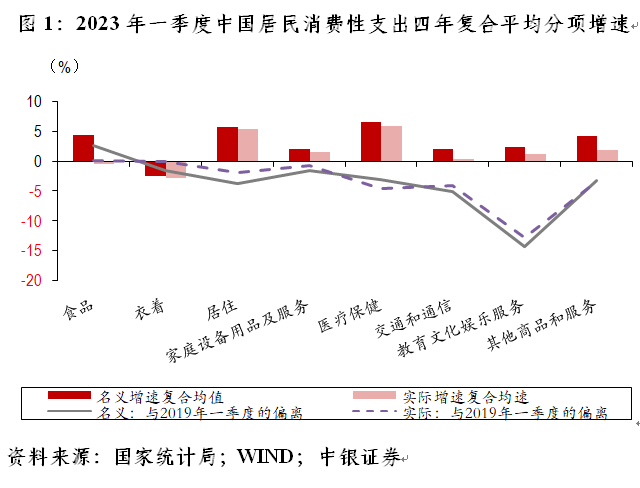

拼多多用户众多,处于积少成多的爆发期,品牌家电的职业经理人也要出货量、要业绩。他们在拼多多上促销时会有点尴尬,有时不敢明目张胆,担心引发渠道之间的矛盾,往往会错开产品型号、略微便宜。拼多多公布今年第一季度财报后,阿里、京东很尴尬。阿里、京东同期营收仅有个位数增长,几乎是原地踏步,而拼多多今年一季度营收同比增长58%,净利润同比增长212%,说明电商市场离一潭死水还很远,机会依然不少。锤子财富2023-05-31 21:27:070000管涛:报复性消费 “可遇不可求”|汇海观涛

不同于投资作为稳增长的外生性抓手,消费非常依赖内生性因素改善。2023年利好中国消费的因素不少。除了与2021年相似的经济复苏和就业改善外,疫情冲击因素较2021年显著缓解,使得外界对2023年中国消费呈现爆发性复苏充满期待。不同于投资作为稳增长的外生性抓手,消费非常依赖内生性因素改善。以下,本文拟从消费者行为理论的金融条件、财富效应、收入和预期四方面因素解析实现爆发性消费所必需的条件。锤子财富2023-05-16 22:04:140000特朗普团队研究取消电动汽车补贴,马斯克为何支持

艾夫斯表示:“特朗普当选美国总统将对电动汽车行业造成整体负面影响,不过,对于特斯拉来说,我们认为这是一个巨大的利好因素。”有消息称美国候任总统特朗普计划在上任后取消美国政府对购买电动汽车消费者的相关补贴。特斯拉CEO马斯克在今年7月的特斯拉财报电话会议上曾表态称:“我认为这对我们的竞争对手来说是毁灭性打击,但对特斯拉而言是轻微影响。”“从长远来看,我猜这可能会对特斯拉有所帮助。”他表示。0000新“国九条”加速A股优胜劣汰,退市力度升级ST股扎堆跌停

提高警惕,避免踩雷。5月6日,即新“国九条”配套业务规则落地后的首个交易日,A股三大股指集体高开,上证指数更是盘中触及3142.38点,创年内新高。截至当日收盘,上证指数涨1.16%报3140.72点,深成指涨2%报9779.21点,创业板指涨1.98%报1895.21点,沪深两市超4300只个股上涨。市场一片欢欣鼓舞。0000