光伏产业链跌价“鲸吞”利润,龙头股单季净利环比降七成

光伏产业链价格大幅下跌,对上市公司去年经营的影响,正随着业绩预告披露,逐渐浮出水面。

高测股份(688556.SH)、石英股份(603688.SH)等光伏股,相继在1月23日晚间发布了2023年业绩预告,预计全年净利润增速下限分别达82.6%、351.44%。而第四季度,石英股份利润环比大幅下降七成,高测股份至少下降三成。

1月24日,资金大幅抛售高测股份与石英股份。截至收盘,石英股份封死跌停板,报收78.19元,创年内新低;高测股份收跌4.11%,盘中最大跌幅近8%,创下2022年5月初以来的新低。

去年季度业绩严重“失速”

光伏设备环节相对较好的竞争格局,常被称为“卖铲人”,近几年,全行业大幅扩产迅速拉动设备需求,相关上市公司业绩规模突飞猛进。

高测股份的主要业务是硅片切割设备、切割耗材以及硅片代切。根据业绩预告,公司预计2023年实现归母净利润14.4亿~14.8亿元,同比增长82.60%~87.67%,实现扣非归母净利润14.0亿~14.6亿元,同比增长86.61%~94.61%。谈及业绩增长原因,高测股份表示,受益于全球光伏新增装机需求和产品竞争力提升,光伏设备订单大幅增加;金刚线产能及出货量大幅增加,基本实现满产满销。

2023年第四季度,光伏产业链价格加速下行,行业整体利润下行。尤其是硅片价格重摔,部分厂商出现阶段性亏损,现货库存累积一度致使硅片开工率不足。单晶硅片龙头TCL中环(002129.SZ)股价在该季度大跌33.11%,系市场担忧硅片环节盈利能力下滑的风险。

受此影响,高测股份2023年四季度的利润环比显著下滑。当季度,公司季度实现归母净利润2.67亿元~3.07亿元,同比下降14.72%~25.83%,环比下降33.12%~41.83%;实现扣非归母净利润2.60亿元~3.20亿元,同比下降 4.19%~22.16%,环比下降28.57%~41.96%。

对于光伏行业波动及竞争趋势,高测股份在最近一期机构调研中表示,行业可能迎来一轮产能出清的竞争。在如此激烈的竞争中,高成本的落后产能可能面临更大的经营压力,而具有技术优势、成本优势和资金优势的企业抗风险能力相对较强。

股价跌停的石英股份,曾是光伏板块炙手可热的大牛股。2021年9月至2022年9月,石英股份从25元左右启动,一路飙涨至历史最高的163.98元,区间累计最高涨幅约5.5倍。

公告显示,石英股份预计2023年实现归母净利润47.5亿元~53.3亿元,同比增加351.44%到406.56%;实现扣非后归母净利润47.2亿元至53亿元,同比增加374.47%到432.77%。

受产业链价格大幅下行影响,石英股份第四季度利润严重“失速”,诱发24日股价大跌。公司前三季度实现归母净利润、扣非后归母净利润分别为42.16亿元、42.07亿元,按照预告利润下限计算,石英股份四季度的归母净利润、扣非后归母净利润分别为5.34亿元、5.13亿元,环比降幅分别为70%、71.3%。

产业链价格企稳,落后产能持续出清

进入2024年以来,光伏产业链价格企稳,P型硅片价格较去年四季度大幅反弹,主要系前期P型硅片减产力度较大,供需格局阶段性收紧,其余环节价格相对稳定。

而上述两家龙头第四季度业绩环比大跌,再度引起市场对整个光伏板块业绩的担忧,截至目前,板块已披露业绩预告的公司数量仅有一成。

“在全板块业绩披露完毕之前,建议投资者谨慎对待光伏板块。去年三季度,产业链价格大跌时,企业盈利短暂承压的担忧,已经反映在当时下跌的股价上。”一位私募人士对第一财经记者说:“直到公告披露,投资者才能确切得知上市公司经营受影响的程度,利润下降超预期的话,还是会引发股价下跌。虽然是全产业链下跌,但各环节的供需格局不同,海内外的库存状态也一致,体现到公司利润端,应该是有所分化的。另外,跌价带来的负反馈循环会如何体现到2024年上半年,还有很多不确定性。”

目前产业链价格虽阶段性企稳,但一季度是光伏需求淡季,各环节排产下降过程仍在持续,价格反弹呈现结构性特点。N型产品目前溢价仍较高,但其供需总量同样过剩,随着P型产品价格阶段性反弹,N/P价差仍有一定收窄空间。

中国有色金属工业协会硅业分会(下称“硅业分会)的数据显示,截至1月18日,M10单晶硅片成交均价跌至1.99元/片;N型单晶硅片成交均价降至2.00元/片,周环比跌幅2.91%;G12单晶硅片的成交均价维持在2.89元/片。

硅业分会认为,供应方面,N型产能切换速度超预期,P型M10逐步转为定制化,N/P趋于同价。需求方面,电池企业基本稳定生产,组件价格再度降价。近期,组件阶段性下跌的主要原因是一季度为地面电站安装淡季,组件库存高企销售环节压力增大。

落后产能出清进展,是光伏行业本轮过渡期的关键因素,出清完毕后存活下来的光伏企业,能够以更低价格、更大规模制造光伏产品,推动光伏装机增速。

业内预计,2023年光伏装机持续超预期,但2024年国内新增装机目标低于2023年装机量,主要关注海外装机情况,尤其是当前低价的组件,有望支撑起更多的潜在市场,也支撑起2024年的装机需求。

“当前,光伏产业链价格已经很低了,下行空间预计很小。重点是关注在产能出清过程中,产业链盈利格局的变化。我们预计未来两到三个季度,会是光伏产业盈利能力的低谷期,到行业供给出清和业绩见底出现拐点后,具备成本、资金优势的公司有望迎来估值再定价。”前述私募人士说。

深交所:5月1日至5月5日休市 5月6日起照常开市

4月28日(星期日)、5月11日(星期六)为周末休市。4月25日,深交所发布关于2024年劳动节休市安排的通知。一、休市安排5月1日(星期三)至5月5日(星期日)休市,5月6日(星期一)起照常开市。4月28日(星期日)、5月11日(星期六)为周末休市。二、清算交收节假日期间清算交收事宜,按照中国证券登记结算有限责任公司的有关安排进行。0000政治局会议判断经济好转,稳就业稳外贸组合拳接连推出丨一周热点回顾

其他热点还有:我国全面实现不动产统一登记,与开征房地产税关系不大;美国一季度经济远不及预期,面临滞胀风险。政治局会议判断经济增长好于预期中共中央政治局4月28日召开会议,分析研究当前经济形势和经济工作。锤子财富2023-05-18 17:35:030000多只新能源ETF单日涨超6%,触底反弹还是接棒热点?

AI“熄火”了吗?4月26日,低迷许久的新能源板块突然迎来爆发,新能源指数(000941)一改跌势,单日上涨5.33%,光伏设备板块以6.62%的涨幅领跑,多只个股涨停。受益于此,多只跟踪光伏、电池、新能源等防线的主题ETF涨幅居前,光伏ETF、电池ETF、锂电池ETF等14只产品的当日涨幅均超6%。锤子财富2023-04-26 20:38:130001正元智慧:董事陈英因涉嫌操纵证券、期货市场罪被刑事拘留

陈英因涉嫌操纵证券、期货市场罪被刑事拘留。本次案件尚待公安机关进一步调查。正元智慧11月23日晚间发布公告,公司于2023年11月23日接到公司董事陈英家属的通知,陈英因涉嫌操纵证券、期货市场罪被刑事拘留。本次案件尚待公安机关进一步调查。0000收盘丨沪指高开高走涨近1%,两市超3200股上涨

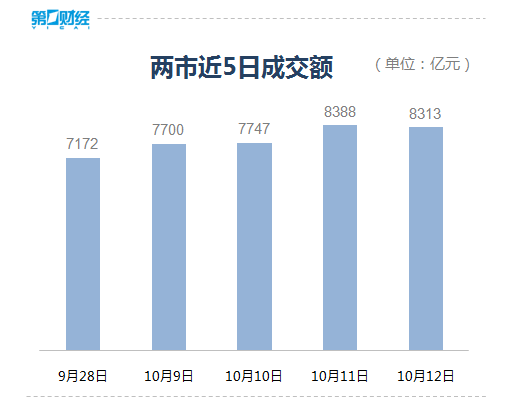

个股涨多跌少,两市超3200股飘红。10月12日,A股三大指数高开,全天维持震荡格局。截至收盘,沪指涨0.94%,深成指涨0.83%,创业板指涨0.76%。个股涨多跌少,两市超3200股飘红。板块方面,汽车整车、钠离子电池、盐湖提锂、钢铁板块涨幅居前,光刻机、传媒、油气板块走弱。欧菲光尾盘回封涨停,录得五连板。锤子财富2023-10-12 15:42:420000