摩根大通预警互联网泡沫重现风险,机构操作难度升级

随着权重科技股业绩陆续公布,美股财报季渐入佳境。然而,从科技巨头成绩单公布后的各大指数表现看,恐慌指数VIX不断跳涨已经让市场感觉到了一丝危险的信号。 对于机构而言,不少基金经理发现,主动投资策略变得越来越困难,市场广度变窄加大了业绩跑赢基准指数的难度。

权重集中程度逼近互联网泡沫

2023年,大型科技股组成的七巨头贡献了标普500指数涨幅的60%以上。

对美联储降息预期和人工智能热潮正在持续成为推动力。美银公布的1月基金经理调查显示,68%的受访者相信,美联储将是未来一年全球债券收益率的最重要驱动力,科技行业将是利率下降的主要受益者,可能会推动大量投资于研发的创新驱动型增长的公司。

BKasset management宏观策略师施罗斯伯格(Boris Schlossberg)此前在接受第一财经采访表示,不少机构会选择在新年前两周内进场建仓或者加仓,等待经济和货币政策的线索。从目前情况看,除了业绩以外,投资者焦点转向了有关降息的博弈上。

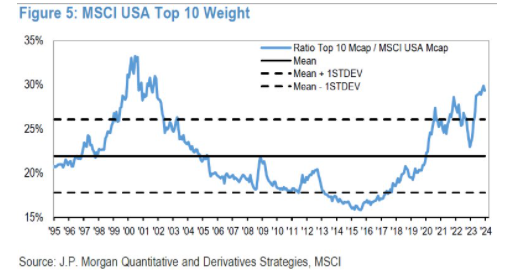

然而市场人士也注意到,这些公司的权重可能对股市造成双向风险。摩根大通表示,市场广度正在变得越来越不健康。该机构策略师乔杜里(Khuram Chaudhry)在本周发布的报告中写道,截至去年12月底, MSCI美国指数(MSCI USA Index)前十大成分股的份额略低于2000年6月创下的33.2%的历史峰值。此外,前十大成分股仅分属四个板块,而历史中位数为六个。

Miller Tabak首席市场策略师马里(Matt Maley)表示,如果七巨头开始走弱,将对指数产生明显影响。“科技股的任何有意义的回调都会压低主要股指,并吓坏很多投资者。”

当前的财报季成为科技巨头表现的试金石。特斯拉业绩发布当天重挫超10%,纳指盘前下跌超1%。去年下半年以来一系列产品降价措施限制了公司的利润率,同时今年销售增速下修也给业绩带来压力。

在微软和谷歌发布业绩后,周三纳指盘前也出现了近1.5%的跌幅。虽然人工智能促进了企业营收,投资者却发现开发成本增加可能会推迟后续的业绩释放,谷歌盘中一度下跌超7%,此外广告业务增速不佳也影响了外界对其利润成长性的担忧。

周四,苹果、亚马逊和Meta将陆续发布财报,也可能引发市场动荡。此前苹果因为多份看空研报一度承压,市场将重点关注iPhone的表现。与此同时,亚马逊和Meta在人工智能开发和应用上的尝试和对业绩前景的影响也将成为焦点。

对机构造成挑战

目前的市场环境,对于美国不少主动风格的基金经理而言,试图超越标普500指数或罗素1000指数等参照指标的难度正在不断增加。

根据摩根大通的数据,去年以罗素1000指数为基准的大盘股基金中,只有23%的基金跑赢该指数。基金经理可能会因为各种原因错过在七巨头上的押注,包括保持投资组合灵活性、对估值的谨慎心理以及自身基金规则的限制。

Horizon Investment Services首席执行官卡尔森(Chuck Carlson)表示:“在这样的环境下,多元化基金将举步维艰。当只有少数几家公司处于领先地位时,管理者无法通过持有足够多的公司来抵消超额业绩集中的影响。”

美银全球在周二发布的报告中表示,七巨头目前占摩根士丹利资本(MSCI)国际世界股票指数市值的近20%,其中仅苹果和微软的规模就几乎相当于该指数第二大权重日本的规模。“这可能会吸引资金进一步买入,以跟上基准指数的步伐。”

事实上,一些分析师已经关注到了潜在的风险。Seeking Alpha刊文称,部分个股交投表现出较明显的伽马挤压(Gamma Squeeze)的迹象,认沽与认购比率处于历史区间的低端,隐含波动率上升并向认购侧倾斜。“伽马挤压”是一种自我强化的行为,投资者买断看涨期权,这导致做市商通过购买股票来对冲标的股票,从而推高股票。

虽然这可以被视为牛市的催化剂,但也可以在过度投机下引发波动,因为通常情况下,一旦看涨期权隐含的波动率过高,“伽马挤压”的过程就会耗尽,从而导致股票大幅下跌。按照日程安排,本轮人工智能行情风向标英伟达业绩将在本月21日公布,这可能成为短期科技股行情的重要分水岭。

发改委:正在抓紧研究起草关于恢复和扩大消费的政策文件

当前,发改委正在抓紧研究起草关于恢复和扩大消费的政策文件,主要是围绕稳定大宗消费、提升服务消费、拓展农村消费等重点领域,根据不同收入群体、不同消费品类的需求制定有针对性的政策举措,推动消费平稳增长。0000如何推进高质量建设、提高对外开放水平?北交所负责人这样说

扩大北参与者规模;丰富产品体系;推进制度性对外开放;加强跨境市场合作;完善交易制度建设扩大参与者规模、丰富产品体系、推进制度性对外开放……在11月9日的2023金融街论坛年会上,北交所相关负责人就北交所高质量发展、提高对外开放水平等展开讨论,并就市场关注热点进行回应。0000为留住人才,拜登政府公布H-1B工作签证新规

在今年6月,特朗普在一次竞选活动中宣布,如果当选,他将向所有美国大学毕业生自动发放绿卡。美国国土安全部(DHS)移民局(USCIS)于当地时间周二(12月17日)公布了一项有关H-1B工作签证的新规,对在美国的外国员工需要使用的H-1B签证的申请和审批程序提出全面的改革计划。锤子财富2024-12-24 14:19:290000尹世明上任谷歌云大中华区总裁

谷歌云发文称尹世明加入GoogleCloud,担任大中华区总裁。11月18日,谷歌云发文称尹世明加入GoogleCloud,担任大中华区总裁。加入GoogleCloud前,尹世明曾担任微盟首席运营官,百度集团副总裁等职务,在百度智能云业务的建设中发挥重要作用。他的职业生涯还包括在Apple和SAP担任领导职务,成功推动其在华东和华中地区的业务增长。0000国家市场监督管理总局回应:开展“严厉打击肉类产品违法犯罪专项整治行动”

此次行动中,将查处一批重点案件、关停一批违法经营主体、惩处一批违法犯罪分子、曝光一批典型案例。对肉类产品违法犯罪行为进行严厉打击,将形成有力震慑,进一步规范从业者生产经营行为,健全肉类产品质量安全长效机制,切实保障人民群众饮食安全。今年“315晚会”《梅菜扣肉里的“糟心肉”》案例,引发了公众和市场对肉类产品等领域食品安全问题的高度关注。0000