以编制中国离岸金融指数为重要抓手,推动金融强国建设

《中国离岸金融指数报告2023》(下称“报告”)近日在上海发布,该报告去年9月启动编制工作,基于2014~2022年我国离岸金融相关的年度数据。报告显示,2023年中国离岸金融指数为87.39。

指数研究为双循环提供有力支持

上述报告由中国首席经济学家论坛、上海国际经济研究院和上海金融业联合会等三家国家一级民非组织单位联合出资,委托上海首席经济学家金融发展中心离岸金融研究所编制,编制中国离岸金融指数的初衷是,推动我国离岸金融业务的深入发展。通过指数研究,不仅能够全面反映我国离岸金融的发展水平和竞争力、为政策制定和市场决策提供有力支持;而且能够在监管部门、相关机构、离岸金融参与者和全社会范围内,形成对开展离岸金融活动重要性的共识。

通过深入地进行指数研究,可以有效推动我国参与国内国际双循环的各项经济活动。首先,离岸金融活动作为我国金融开放的重要内容,显著提升了我国对外开放的国际化水平。在自贸试验区内的离岸人民币活动日益活跃,使得人民币在国际市场上的流通性得到增强,国际交易中使用人民币的频率也随之提高。不仅为我国企业在国际市场上的投融资和贸易结算提供了便利,也推动了全球范围内对人民币的需求和接受度,从而强化了人民币在国际货币体系中的地位。

其次,随着离岸金融的不断发展,我国金融市场正逐步融入全球金融体系,不仅吸引了更多的境外资本流入,为我国经济发展注入了新的活力,也提升了我国金融市场的国际竞争力和影响力。此外,离岸金融活动可以优化我国金融资源的全球配置。通过灵活运用境内外金融资源,离岸金融活动为我国实体经济的发展提供了有力支持。同时,它也为我国企业提供了更多的投融资渠道和风险管理工具,降低了企业融资成本,提高了资金使用效率,从而促进了国内国际双循环的顺畅进行。

最后,离岸金融活动加强了我国与其他国家和地区的经济联系与合作。通过离岸金融这一平台,我国得以与其他国家和地区开展更紧密的金融合作,共同推动全球金融治理体系的完善和发展。不仅为我国参与国内国际双循环提供了更多机遇,也提升了我国在全球经济治理中的话语权和影响力。

高水平对外开放迫切需要离岸金融高水平发展

纵观全球国际金融中心的发展脉络,不难发现,纽约、伦敦、东京、新加坡之所以能够在国际金融中心指数排名中名列前茅,其共同特点在于它们不仅是在岸金融中心,更是离岸金融的重要枢纽。以伦敦为例,其通过开展欧洲美元业务,迅速崛起为全球金融中心的佼佼者;纽约则通过实施国际银行设施(IBF),奠定了其国际金融中心领头羊的地位。这些成功案例充分说明了离岸金融业务对于提升国家或地区国际金融中心地位的重要性。我国离岸金融的发展现状与上海、深圳等地正在积极建设国际金融中心的地位不相匹配。

在国际金融领域,开展离岸金融活动早已成为一国高水平对外开放的重要标志。我国积极开展离岸金融活动,不仅向世界彰显了我国坚持改革开放的坚定决心,更是通过这一实践体现我国与国际标准接轨、深化高水平对外开放的坚定步伐。

随着全球经济一体化的加速推进,我国跨国企业在海外的投融资活动越发频繁,它们在全球业务拓展过程中,迫切需要我国金融机构提供更为便捷、高效、灵活且多样化的离岸金融服务。但令人遗憾的是,我国具有离岸经营牌照的四家银行所办理的离岸银行业务资产总规模,从最高峰的2017年底的700亿美元左右下降至2022年底的620亿美元左右,下降比例达到了11.4%;而同期我国相应的GDP却从2017年的83.2万亿元上升至2022年的121.02万亿元,上升比例达到了45.48%。这一现象的背后,反映出我国在离岸金融发展方面还存在诸多不足,如政策体系不完善、市场活跃度不高、服务创新能力不足等。这些问题不仅影响了我国离岸金融的国际竞争力,也制约了我国高水平对外开放的深入推进。

指数研究指明了我国离岸金融业务的发展方向

指数研究揭示了我国离岸金融活动面临着诸多挑战,主要包括起步晚、发展滞后、限制较多以及业务品种严重缺乏等问题。特别是已开展的离岸银行业务仍处于试点阶段,而离岸保险、离岸债券和离岸租赁等仍在探索中,加上离岸证券、离岸信托和离岸基金等业务尚未实现有效突破。部分地方存在急于求成的思想,试图一次性解决所有问题后再开展离岸金融业务,而一些自贸试验区(港)则对开展离岸金融活动的成效和离岸金融中心的建设方向存在疑虑。这种情况下,不少省市或自贸试验区则认为离岸金融活动的推进过程繁琐、艰难和实际成果不显著,则放缓了开展离岸金融活动的步伐。

指数研究指明了我国离岸金融的发展方向。一是这次根据中国式现代化的要求,重新定义离岸金融的相关概念和提出了契合我国实际的离岸金融理论。这必将在我国未来离岸金融的发展中,起到指导离岸金融的实践、促进离岸金融的创新、推动离岸金融的发展、防范离岸金融的风险和增强整个社会对离岸金融的认知度等多方面的重要作用。

二是我国宏观经济发展环境与离岸金融活动之间存在紧密关系。为了优化这一环境,我们应全力提高我国的国家信用,了解和遵循开展离岸金融活动的相关国际规则,不断完善营商环境、法律法规、监管方式和税务安排,从制度上明确允许离岸金融参与者不接受来自任何部门的窗口指导,确保离岸金融活动与实体经济紧密结合,推动产业升级和转型升级。同时,我们要了解和遵循开展离岸金融活动的国际规则。

三是我国自贸试验区应作为离岸金融试验田,应该鼓励金融机构在区内进行离岸金融的产品和服务创新,提升国际竞争力。

四是离岸金融活动对人民币国际化具有极大推进作用。鉴于境内外机构、企业和个人对离岸人民币交易有强烈需求,建议监管部门应允许人民币作为离岸金融结算币种。应该创新更多人民币计价的离岸金融产品,积极主动掌握离岸人民币的定价权,提高离岸人民币的市场流动性。优化和扩大人民币跨境支付系统的覆盖范围,降低交易成本、提高效率和防范风险。推动人民币跨境投融资的便利化,逐步放开资本项目可兑换。加强与“一带一路”共建国家的离岸金融合作,为人民币国际化提供更多机遇。

五是完善跨境投融资的制度设计,加强与国际金融市场合作、引进更多的国际金融机构,提升跨境金融服务的可得性,加强风险管理和合规意识,增强国际投资者信心。

六是离岸金融应坚持服务于我国的“招商引资”和“走出去”战略,增强我国离岸金融的国际竞争力和服务我国经济发展的效果。

七是当前我国离岸金融的发展具有巨大的市场潜力。从报告看,我国离岸银行的融资数值从2017年底的90.75大幅下降至2022年底的56.11,下降比例达到了38.17%;但与此同时,我国对外直接投资的存量从2017年的1.8万亿美元增长至2022年的2.75万亿美元,上升比例高达52.7%。这充分揭示了我国离岸银行的服务能力有着很大的提升空间。

八是指数研究为相关省市和自贸试验区提供了重要的理论指导,能够帮助它们向决策部门争取支持开展离岸金融活动的相关政策,也为相关地区开展跨境电商业务、服务贸易(含数字贸易)、新型离岸国际贸易以及RCEP等业务提供了具体可操作的方案,指数研究还为相关机构、企业及境外关联公司提供了境内外融资、发行本外币债券、跨国资金池管理、汇率和利率风险管理等多方面的金融服务。同时,指数研究将助力相关机构和企业解决跨国公司的组织架构、目标地选择以及离岸金融布局等难题,并为它他们提供专业化的离岸金融智库服务。

(作者系上海首席经济学家金融发展中心离岸金融研究所所长、上海金融业联合会专家、交通银行离岸中心原市场总监)

超级“议息周”携美国非农来袭,外汇市场大行情将一触即发?

“美元将面临下行压力,但地缘政治冲突升级以及由此带来的避险性需求仍然是主要尾部风险。”本周全球金融市场将迎来超级“议息周”,日本央行、美联储以及英国央行等多家央行将相继公布利率决议并召开新闻发布会。目前市场普遍预期美联储和英国央行保持现行基准利率不变,而日本央行可能会在31日货币政策会议上再次调整“收益率曲线控制”(YCC)计划。锤子财富2023-10-30 17:13:430000宝马MINI首款纯电动车落户中国,将与长城联合开发纯电动车

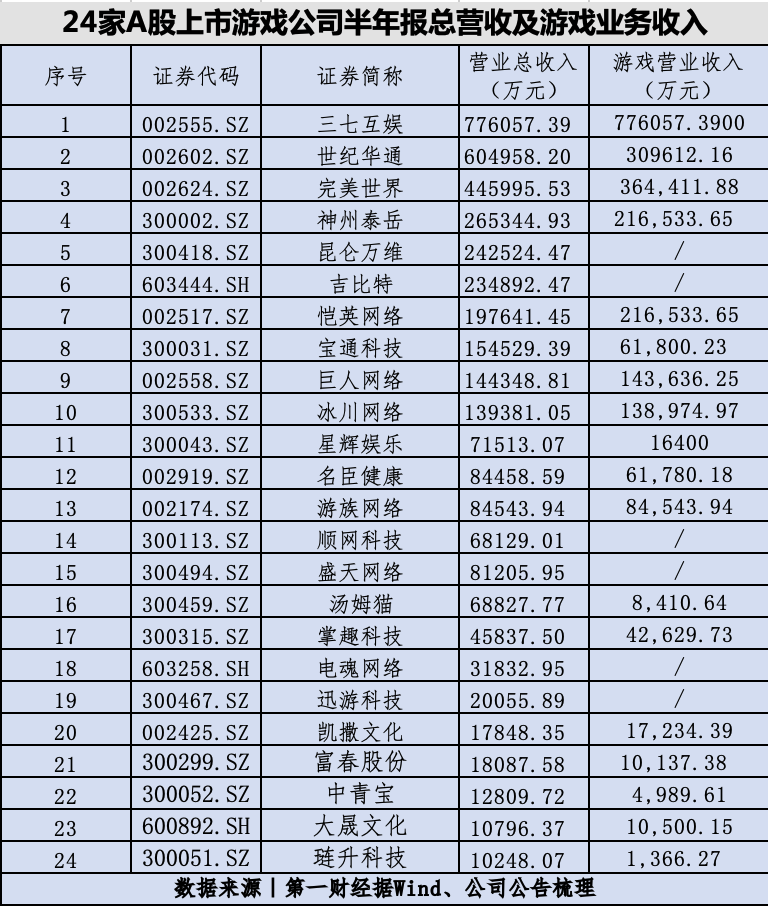

宝马集团旗下MINI品牌推出了首款国产电动车全新电动MINICOOPER,该车在光束汽车生产基地投产。近日,宝马集团旗下MINI品牌推出了首款国产电动车全新电动MINICOOPER,该车在光束汽车生产基地投产。光束汽车是由宝马和长城汽车以50:50的比例共同成立的合资公司,并是宝马在全球范围内首个纯电动车合资项目,总投资约51亿元,规划产能为每年16万辆。0000游戏圈地震、十余股跌停,游戏“新规”意见影响几何?

三七互娱、姚记科技、吉比特、电魂网络、完美世界等10只个股集体跌停。12月22日(周五)午后,国家新闻出版署发布的游戏行业“新规”征求意见稿将游戏股“打落”在地。其中提到,网络游戏不得设置每日登陆、首次充值、连续充值等诱导性奖励。二级市场上,A股、港股游戏板块集体闪崩,十余只个股跌停,多家上市公司回应此事。业内人士称,此次“新规”意见是对整个游戏行业的约束,落地后会对游戏盈利能力造成一定影响。锤子财富2023-12-22 17:52:400000日本政府大考:新年已地震155次,救灾飞机撞机,核电再引关注

如何应对这场突如其来的地震将成为开年岸田政府的头等大事,一旦处理不当,对于人气本就低迷的岸田来说,或许就是压垮内阁的“最后一根稻草”。新年伊始,沉浸在节日氛围中的日本突遇强震。锤子财富2024-01-02 22:07:540000数据产权如何保护?国家知识产权局相关负责人提了几个重点

数据要素价值发挥不充分以及交易市场存在不愿交易、不敢交易、不便交易的问题,主要原因是数据权属不清晰、数据安全合规有风险、数据有关的标准不统一、数据资源信息获取难。数据作为新的生产要素,交易中的数据产权保护工作有何重点和计划?锤子财富2023-12-10 18:03:000000