冠军基金经理们今何在?有的被罚离去,有的仍能“一呼百应”

近年来,公募基金行业竞争日趋激烈,在公募基金数量突破一万大关的同时,基金经理的数量已经超过3300人。能够登顶冠军的主动权益类基金冠军(仅计算普通股票型、偏股混合型、灵活配置型基金)并不容易,能从强敌中突围出来可谓千里挑一。

日前,证监会发布的一位行政处罚决定书,对象正是昔日的一位冠军基金经理,令人唏嘘之余,“冠军们”的后续情况也引发了不少关注。

Choice数据显示,从近十年的数据来看,截至2022年,主动权益类基金的年度冠军基金共有30只产品,约有近40位基金经理管理(有产品为多人合管)。在这些一战成名的明星脸谱中,可以看到已有不少人离任或转投私募,但也有不少基金经理光环日渐突出,获得了大量投资者的追捧。

有冠军因“老鼠仓”被罚

日前,证监会发布了一则行政处罚决定书,取消原富国基金行业研究员、基金经理汪鸣的基金从业资格。根据行政处罚决定书,汪鸣在担任富国基金研究员期间,通过其亲属的证券账户进行趋同交易并获利。

所谓趋同交易,就是指证券从业人员在机构操作前后,使用其个人控制的账户或者泄露给他人,买入或卖出相同股票的行为,以谋取不正当利益,这是“老鼠仓”的一种。

具体而言,2009年2月28日至2013年5月3日期间,汪鸣通过亲属的证券账户与富国基金旗下的富国天合、富国天惠、富国天盛、富国天益以及富国天源等5只基金趋同交易汪鸣所推荐的“中国国贸”“中信证券”“阳光城”等17只股票。

经过调查,这一证券账户资金基本来源于汪鸣及其近亲属,去向主要用于汪鸣及其家人购房、消费、转至其近亲属银行账户。上述证券账户电脑下单地址多次与汪鸣出差行程出现重合,汪鸣曾使用其手机号码通过上述证券账户下单。

事实上,汪鸣并非无名之辈。2015年,他管理的富国城镇发展的年度收益率达104.58%,他也凭此番表现一举拿下了当年的普通股票型基金冠军之位。不过好景不长,2016年熔断暴跌,多数基金失血严重。数据显示,富国城镇发展在夺冠后三年的基金收益率为-56.85%。2018年4月,汪鸣因个人原因辞职。而如今,这位昔日的冠军基金经理因趋同交易被罚取消基金从业资格,让人唏嘘。

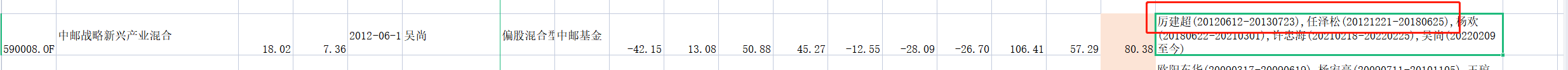

作为全国首例以“情节特别严重”定罪的老鼠仓判例,中邮创业基金原冠军基金经理厉建超老鼠仓案也曾引发市场强烈关注。公开信息显示,2010年4月至2014年1月22日期间,厉建超在担任中邮创业基金旗下中邮核心优选基金基金经理期间,利用因职务便利获取的内幕信息以外的其他未公开信息,使用其控制的多个证券账户,先于中邮核心优选基金1至5个交易日、同步或者稍晚于1至2个交易日买入、卖出与中邮核心优选基金投资的相同股票,累计趋同交易金额约9.1亿元,累计趋同交易获利约为1682万元。

厉建超的上述行为违反了《基金法》的多项规定,证监会决定对厉建超采取终身证券市场禁入措施。且由于此案涉嫌刑事犯罪,证监会于2014年1月23日移送公安机关。2015年10月29日,山东省青岛市中级人民法院作出一审判决认定,厉建超涉案期间的行为构成《中华人民共和国刑法》第180条第1、4款利用未公开信息交易罪,依法判处厉建超有期徒刑3年6个月,并处罚金1700万元。当事人不服一审判决提出上诉。2016年4月15日,山东省高级人民法院下达《刑事裁定书》,驳回上诉,维持原判。

2012年6月12日,厉建超出任中邮战略新兴产业基金的基金经理。2013年7月份,厉建超离任。离任时,该基金当年收益率已达62.2%,成为全市场基金冠军。中邮战略新兴产业基金最终以2013年全年80.38%的成绩问鼎股基冠军。

除了被罚离去外,还有一些冠军基金经理离开公募圈,例如,原“公募一哥”任泽松,曾在2013年拿下主动权益类冠军“一战成名”,2018年他选择离开公募行业,选择转身“奔私”。

此外,也有部分基金经理因“个人原因”选择离任。例如,同为2015年冠军基金经理的宋昆,其凭借易方达新兴成长灵活配置171.38%的年度收益登顶,但在2019年初卸任公募基金经理。

此外,从最近的情况来看,2022年,英大基金权益投资总监汤戈管理的英大国企改革主题基金以31.5%的收益率夺得股票型基金冠军。然而,距离坐上冠军宝座仅三个月有余,英大基金就在2023年4月发布公告称,汤戈因个人原因辞职。

有的冠军仍能“一呼百应”

据第一财经基于Choice数据不完全统计,以初始基金的业绩为基准,截至2022年来,最近十年共诞生了30只主动权益类(仅计算包括普通股票型、偏股混合型、灵活配置型基金)冠军基金,约有近40位基金经理管理这些产品。

事实上,在跌宕起伏、竞争激烈的公募市场里,基金经理能够在众多对手中突围夺冠,实属不易。而在投资者眼里,基金经理已成为投资者选基金的一项重要考量因素,冠军的光环无疑在这个时候更添砝码。

除了已经离开公募圈或未有后续情况的冠军基金经理外,不少仍活跃一线的权益类冠军基金经理早已跃升百亿级别的“顶流”,发行产品更是能“一呼百应”。

以2020年度的主动权益类基金经理冠军赵诣为例,他在2020年凭借重仓新能源赛道,包揽了当年前四强。而后,他从农银汇理基金公司离职加盟泉果基金。在去年发行市场遇冷的背景下,赵诣发行了自己加入新东家的首只产品,募集首日就卖超80亿元,一度刷新去年的主动权益基金的发行纪录,号召力惊人。

而广发基金刘格菘,在2019年包揽主动权益基金年度前三名后,成为了基民口中的“崧崧”,一跃成为顶流明星基金经理。截至目前,他的在管基金规模超过550亿元。

而有类似待遇的还有2017年偏股混合型基金冠军刘彦春、2020年普通股票型基金冠军陆彬、2021年主动权益类冠军崔宸龙等,他们的在管基金规模均突破200亿元整数关口,分别为779.62亿元、260.32亿元、286.63亿元。

记者注意到,在过去十年中,每年的权益类基金冠军的人选基本都是一年一换,历年的业绩冠军,很容易出现冠军魔咒,也并不一定能年年交出好成绩。成也业绩,败也业绩,近年来,投资者对基金经理“跌落神坛”的“抱怨”也时常发生。

以2022年为例,在之前三年(2019年至2021年)的普通股票型、偏股混合型、灵活配置型基金的9只冠军产品中,只有农银汇理海棠三年定开混合、大成新锐产业混合年内下跌16.91%、19.39%,其余7只产品的下跌幅度均超20%。

对此,华南一位基金人士对记者表示,市场风格不一定适合基金经理的能力圈,但仍要坚持下去。“就算看好的赛道在短期出现较大的跌幅和回调,我们也不可能跟风去追现在大热的行业。”他表示,“只要产业发展方向没有问题,标的公司基本面也没有恶化。我还是会保持信心。”

陆彬在2022年的年报中也有类似表达,他认为,“当然逆向投资必然承受短期的不确定性,在去年市场下行周期中也承担了较大的压力。对于我们深度研究的标的,我们会保持信心,必要的时候与市场对抗。”

另一方面,也有业内人士认为与规模也有一定关系。“规模和业绩难两全。”他告诉记者,冠军基金经理成名后,大概率迎来规模扩张,但快速扩大的管理规模也让获取超额收益的难度增加,不能及时调仓去抓住行情。

那么,对于投资者来说,凭借过往业绩来选择产品是否可靠?“历史业绩确实不代表未来表现,但产品在过往运作中体现出来的管理能力是具有可持续性的。”一位基金研究人士表示,除了业绩以外,投资者更要清楚的是,基金经理的风格和特点是什么,投资者可以对基金经理投资风格和投资能力进行一段时间的观察,并结合基金特点和本身的风险偏好来进行选择。

国产光刻机工厂落地雄安?中国电子院辟谣|第一真相

这是我国第一台高能量同步辐射光源,也是世界上亮度最高的第四代同步辐射光源之一。近日有消息称,清华大学EUV项目把ASML的光刻机巨大化,实现了光刻机国产化,并配图称该项目已在雄安新区落地。对于相关消息,中国电子工程设计院有限公司(以下简称“中国电子院”)官方日前发布微信公众文章予以辟谣。锤子财富2023-09-19 09:02:550000江苏连云港市赣榆区海域发生3.8级地震,震源深度8千米

12月07日23时01分在江苏连云港市赣榆区海域发生3.8级地震,震源深度8千米。中国地震台网正式测定:12月07日23时01分在江苏连云港市赣榆区海域(北纬34.90度,东经119.86度)发生3.8级地震,震源深度8千米。锤子财富2023-12-08 00:03:240000宝马集团董事长齐普策随德国总理访华,德国车企加码在华投资

对于中国车企和德国车企在海内外市场的竞争,齐普策坚持自由贸易的立场。4月13日晚,宝马集团宣布,该集团董事长齐普策随同德国总理朔尔茨和企业家代表团访华,强调通过深化合作推动繁荣,以及持续扩大在华投资的坚定承诺。0000北大教授姚洋:全球产业链的重组不过是中企在全球的重新布局

姚洋说,中国企业占世界贸易的份额只会上升而不会下降,这是经济学原理,也将战胜非理性的预测。“上一轮全球化已经结束了,这个判断非常重要。”0000中石油原副总经理徐文荣被决定逮捕

该案正在进一步办理中。中国石油天然气集团有限公司原党组副书记、副总经理徐文荣涉嫌受贿一案,由国家监察委员会调查终结,移送检察机关审查起诉。日前,经最高人民检察院指定管辖,辽宁省人民检察院依法以涉嫌受贿罪对徐文荣作出逮捕决定。该案正在进一步办理中。0000