12家银行去年个人房贷新增不良同比涨13倍,银行财报透露按揭贷款风险

近日,自然资源部宣布我国全面实现不动产统一登记,引发市场广泛关注,市场猜测这将为房地产税的开征做好准备。

有业内人士表示,全面实现不动产统一登记意味着从城市房屋到农村宅基地,从不动产到自然资源,覆盖所有国土空间,涵盖所有不动产物权的不动产统一登记制度全面建立,并不意味着房地产税的开征。

“短期看,全国住房市场正处于复苏阶段,房价总体企稳回升。中期看,新型城镇化工作继续推进,合理住房消费需求继续释放,房价总体平稳向好。长期要视房地产税推进情况、租赁住房市场发展情况等。”上海易居房地产研究院研究总监严跃进说。

2021年开始,房地产经历了一轮深度调整,成交量日渐萎缩,断供潮、提前还贷潮先后出现,银行纷纷表示“总量不大”、“风险可控”。随着上市银行财报相继披露,相关个人房贷数据和资产情况也可见一斑。

第一财经根据上市银行披露的数据统计发现,12家上市银行去年个人住房不良贷款余额合计超1300亿元,比2021年末增加约470亿元;在2021年,这12家银行个人住房不良贷款余额仅增加了约33亿元,12家银行2022年的个人住房不良贷款新增额几乎是2021年的14倍,尽管该数据包含了房屋抵押贷款,但作为银行最安全的资产之一,住房按揭贷款风险隐现。

按揭贷款增速放缓

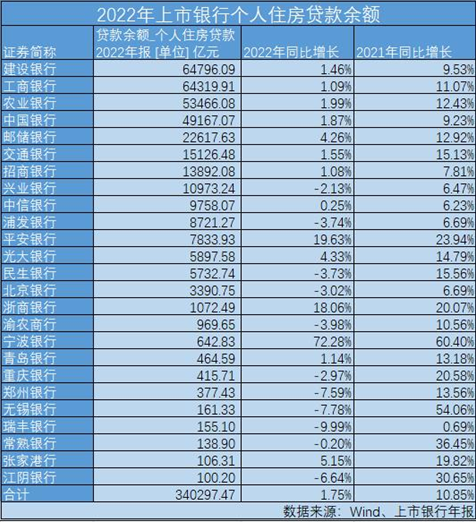

上市银行年报披露日前接近尾声。A股42家上市银行中,已有29家公布了去年业绩,其中25家上市银行在年报里详列了去年的个人住房贷款情况。

第一财经根据Wind数据统计,这25家银行去年个人住房贷款(住房按揭 房屋抵押,下同)余额合计34万亿元,相比2021年增加近5900亿元。商业银行个人住房贷款总量增长的同时,增幅却较2021年大幅收窄。

截至2022年末,这25家上市银行的个人住房贷款余额仅同比增长2%,与2021年11%的增速相比,大幅下滑。

根据央行统计,2022年末,个人住房贷款余额38.8万亿元,较2021年新增4800亿元,同比增长1.2%,这是近10年来个人住房贷款增速首次回落至个位数。

去年,银行积极支持个人住房贷款需求,落实各地差别化住房信贷政策,从降低房贷利率、首付比例,到延长贷款人年龄限制等,但市场整体需求趋弱,成交低迷,叠加提前还贷潮,个人房贷增速下滑明显,这在银行财报中已有所体现。

招商银行在年报中表示,报告期内,本公司个人住房贷款提前还款量自2022年6月开始明显上升,于2022年8月达到月度提前还款峰值。现阶段居民储蓄不断增加,预计2023年本公司个人住房贷款提前还款量仍将阶段性维持高位。

民生银行在年报中称,报告期内为客户办理提前还款714.22亿元。

从年报具体数据来看,截至去年底,仅有2家银行的个人住房贷款规模超过6万亿元,属于第一梯队。其中,个人住房贷款规模最大的依旧是建设银行,去年该行个人住房贷款余额达6.5万亿元。其次,工商银行的个人住房贷款余额为6.4万亿元。

第二梯队的农业银行,个人住房贷款余额为5.3万亿元、中国银行为4.9万亿元、邮储银行为2.3万亿元。

而位于第三梯队的交通银行、招商银行和兴业银行,个人住房贷款余额均在1万亿元左右。

中信银行、浦发银行、平安银行、光大银行、民生银行等住房按揭规模在5000亿~1万亿元之间,属于第四梯队。其余上市银行的个人住房贷款规模较小,均在5000亿元以下。

在个人住房贷款增速方面,披露房贷数据的25家上市银行去年个人住房贷款增速平均值仅为3.3%,与2021年23.5%的平均增速相比大幅回落。

其中,仅宁波银行、平安银行、浙商银行去年个人住房贷款余额同比实现双位数增长,但增速仍然不如2021年。其中,平安银行去年个人住房贷款余额为7833.93万元,同比增长20%,而上一年,该行个人住房贷款规模增速为23.94%。

除了上述3家银行,其余22家的房贷增速均在6%以下,其中,兴业银行、民生银行、浦发银行等11家上市银行去年个人住房贷款余额为负增长。

以兴业银行为例,截至去年底,其个人房地产按揭贷款余额为10973亿元,在个人贷款中占比56%,与2021年的11212亿元相比减少239亿元。对此,兴业银行表示,公司降低了个人住房按揭贷款的集中度,加大对普惠型个人经营贷款的投放,个人住房及商用房贷款占比较上年末下降4.06个百分点。

郑州银行在年报中表示,个人住房按揭贷款总额较上年末下降7.59%,主要是由于个人住房按揭贷款受房地产经济整体影响投放量减少。

另外,去年,六大国有行的个人住房贷款余额增速普遍在1%~2%,而在2021年,增速一般在8%~15%之间。其中,建设银行的个人住房贷款在贷垫款总额中的占比从2020年的34.73%下滑至2022年的30.57%。

住房按揭不良贷款大幅增长

值得注意的是,在个人住房贷款规模收缩的同时,不良率普遍提高。

2022年年中,由于部分地产开发商出现停工缓建和未按时交付楼盘的情况,各地出现一波“断供潮”。当时,多家银行回应称,规模较小,总体风险可控。

伴随着2022年经济下行压力增大,小微贷款、信用卡贷款不良率较上年有所上升,住房按揭的不良率上升较为明显。25家上市银行中,有15家银行披露了个人住房贷款的不良贷款率且全部上升。

2021年,15家银行个人住房贷款的不良率均值为0.37%,2022年则升至0.57%,均值提升了0.2个百分点。

郑州银行的个人住房贷款不良率突破1%,达到1.65%,相比2021年提升了0.69个百分点;个人住房贷款规模最大的建设银行和工商银行,住房贷款不良率分别提升了0.17个、0.15个百分点;兴业银行的个人住房及商用房贷款不良率已经追平原本在个人贷款中风险级别较高的个人经营贷款。

招商银行在年报中指出,受经济增长放缓影响,不良贷款率、关注贷款率和逾期贷款率均较上年末有所上升,其中关注贷款率上升主要是外部风险信号关联影响所致。鉴于期末个人住房贷款加权平均抵押率32.59%,优于上年末1.79个百分点,抵押物充足且稳中向好,同时,个人住房贷款关注余额中非逾期占比超过七成,个人住房贷款业务整体风险可控。

尽管个人住房贷款在银行资产盘子中占比较小,但随着不良贷款新增额增长、不良率上升,该项资产质量也引发担忧。

第一财经根据上市银行披露的数据统计发现,披露数据的12家上市银行去年个人住房不良贷款余额合计超过1300亿元,比2021年末增加约470亿元,而在2021年,同样这12家银行的个人住房不良贷款余额仅增加约33亿元。也就是说,2022年的新增额几乎是2021年新增额的14倍。尽管该数据包含了房屋抵押贷款,但作为银行最安全的资产之一,住房按揭贷款风险隐现。

其中,建设银行去年新增个人住房不良贷款近110亿元,新增额是2021年的7倍有余;工商银行个人住房不良贷款新增近100亿元,2021年则是减少超7亿元;中国银行和农业银行均新增超80亿元。

股份行中,民生银行2022年新增个人住房不良贷款13亿元,2021年新增则不到5亿元; 招商银行新增11亿元,2021年新增则不到1亿元。

事实上,由于个人住房贷款以商品房作为抵押物,而商品房又被认为是最优抵押物,所以总体上风险是比较小的。但2021年以来的楼市调整下房价下跌,法拍房成交折扣率一路下滑。数据显示,今年一季度,北京法拍住宅平均仅以7折成交,房产处置难度加大。

为了降低风险,多家股份行在财报中称,将房屋按揭向大城市集中。

例如,招商银行称,报告期内,公司在一、二线城市新发放的个人住房贷款额占个人住房贷款新发放总额的88.12%,较上年提升0.48个百分点 ;在一、二线城市的个人住房贷款期末余额占公司个人住房贷款期末余额的86.50%,较上年末提升0.46个百分点。

兴业银行也表示,目前公司个人房地产按揭贷款主要分布在一二线城市、珠三角、长三角以及部分中部地区经济发达城市的主城区,占比86%。

探访晶澳科技基地:三台单晶炉起步,“光伏老兵”靠什么穿越周期

019年底回“A”后,又靠什么稳固全球光伏企业第一梯队的位置?每隔几年,光伏行业就要经历一轮调整周期,有的折戟离场,有的则强者恒强。在年初产业链价格下行、组件企业遭遇盈利难的窘境下,“光伏老兵”晶澳科技(002459.SZ)依然保持强势的增长,单瓦净利遥遥领先。晶澳科技2023年的一季度财报显示,公司的单瓦盈利(不考虑汇兑和减值)再破历史新高,较去年的0.139元/瓦攀升至0.22元/瓦。锤子财富2023-06-09 18:32:560000各地密集部署电力保供!迎峰度夏“烤”验已至

预计未来15~30天,全国大部地区气温接近常年同期到偏高,其中北京、河北西部、山西北部、内蒙古中部、陕西北部、西藏南部和云南西部、新疆北部等地偏高1~2℃。7月11日正式入伏,意味着一年之中最热的时间到了。事实上,在此之前多地已经进入炙烤模式。持续的高温使得用电负荷不断上升,各地各级迎峰度夏电力保供战已经打响。高温来袭用电负荷上升锤子财富2023-07-11 21:34:430000发行底价折上折背后:注册制下破发“常态化”,业内建言完善底价制度

袁华明表示,今年以来部分新股上市后股价相较于发行价下跌幅度比较大,新股投资风险有所加大,投资者情绪受到持续冲击。一些公司为了保证新股发行,不得不下调发行价格。发行底价下调89%,这令市场震惊的一幕,发生在华洋赛车身上。0000涿州快递小哥救助被困人群:转移20多位群众,全部安全撤离

针对涿州地区洪水,多家快递公司发布了应急措施。回忆起8月1日和两位同事一起转移了20位被困的群众,京东快递涿州桃园营业部负责人高猛感到庆幸。8月1日上午九点多,高猛和同事蔡兴隆、郭飞开车路过范阳西路的一处低洼路段,开了百米不到积水便没过了轮胎,难以前行。同时,三人发现不远处路中央的积水已没过半人高,水质浑浊且看不清路况,路对岸街口的有近十人被困,正挥手呼救。锤子财富2023-08-02 22:15:420000