透视紫金银行2022年报:净利润首破16亿,支农支小取得新成效

4月28日晚间,紫金银行发布2022年业绩报告。面对去年复杂严峻的内外部形势,紫金银行依然交出了一份亮眼成绩单,并在今年一季度保持了良好态势。

财报显示,2022年紫金银行分别实现营业收入、归母净利润45.07亿元、16亿元,同比增长0.1%、5.61%;截至12月末,该行总资产达到2247亿元,增幅8.74%;各项贷款总额同比增长14.45%达到1602.96亿元,存款余额增长12.6%达到1759.12亿元。资产质量持续改善,年末不良贷款率1.20%,较年初下降了0.25个百分点。

2022年,紫金银行坚持“服务三农,服务中小,服务城乡”市场定位,投放小微企业贷款1182.32亿元,小微企业贷款户数较年初增加近4300户,达到22847户;涉农贷款余额156.41亿元,其中普惠型涉农贷款33.63亿元,较年初增加4.15亿元。2022年,紫金银行响应“碳达峰”“碳中和”政策,不断加大绿色领域支持力度,绿色信贷突破百亿元大关,ESG实践再上新台阶。

展望2023年,紫金银行将继续坚持本土定位,在战略转型中为南京以及江苏发展贡献紫金力量。28日同步披露的一季报显示,该行1~3月营收、净利润分别实现1.54%、5.5%稳健增长,资产大幅提升13.6%至2552.75亿元,其中贷款总额超过1668亿元。

经营稳健,支农支小取得新成效

2022年,宏观经济尤其房地产行业下行是银行业普遍面临的挑战,LPR下调、继续让利实体、存款定期化等导致净息差进一步收窄。

从财报来看,紫金银行经受住考验,用数据证明了战略转型的良好成效——2022年,该行实现营业收入45.07亿元,同比增长0.10%;净利润同比增长5.61%首次突破16.00亿元,经营质效凸显。

优异成绩单主要得益于紫金银行生息资产的稳健增长。截至去年年末,该行资产总额首次突破2200亿元,达到2247.22亿元,较年初增加180.56亿元,增幅8.74%。其中,贷款余额1602.96亿元,较年初增加202.36亿元,增幅14.45%。在生息资产尤其贷款的垫款带动下,利息净收入占比进一步提升至89.54%,同比增加7.84个百分点。

在紫金银行十四五(2021~2025)发展战略规划中,“12345”全新战略脉络的构建至关重要。在规划落地的第二个年头,紫金银行服务三农、服务中小、服务城乡的战略转型方向更加明晰,成果逐渐显现。

2022年,在“两个坚持”——“坚持服务实体经济”“坚持做小、做散”战略带动下,紫金银行依托三区网格化升级行动,推动增户扩面。通过持续开展全员走访活动,该行信贷客户数达到9.44万户,较年初增长1.46万户,增幅18.3%。

其中对公方面,该行以“产业园区”为载体,开展全行园区营销专项培训,全年走访公司条线共走访园区客户3113户,实现意向开户数600户,意向贷款数380户。加上与“行业协会”合作、深度挖掘上下游产业链客户,以及创新推出“紫金快贷”系列产品,该行报告期末对公贷款余额达到826.57亿元,较年初增加115.75亿元。

值得一提的是,为进一步助力专精特新企业成长,去年紫金银行专心打造了服务“专精特新”企业的拳头产品,成为全市6家“专精特新保”业务入围银行,产品投放突破1亿元,位居南京市同业首位。

紫金银行还将零售转型尤其是普惠金融作为推动高质量发展的着力点,精准服务地方实体经济。

一方面,在“支农支小支实”的工作导向下,紫金银行借助135家营业网点、361个普惠金融服务点广泛分布于宁镇扬区域的优势,逐步构建起一张全面、深入的三农及小微金融服务网络;另一方面,该行陆续推出“金陵惠农小额贷”“民宿贷”等乡村振兴系列贷,与文旅局、农业农村局联合创新“乡旅文旅贷”、“金陵兴村贷”等产品,上线“房易融”“税信贷”“税微贷”“见贷e贷”“保e贷”、“村村通”等创新产品和项目,为小微及三农带去低成本、更便捷的贷款支持。

2022年,紫金银行实现小微企业贷款投放1182.32亿元,其中累计投放普惠型小微企业贷款302.92亿元,较上年增加43.61亿元,报告期末小微企业贷款户数为22847户,较年初增加4284户。截至12月末,该行涉农贷款余额达到156.41亿元,其中普惠型涉农贷款较年初增加4.15亿元达到33.63亿元。

社区银行、财富管理联动,市民服务升级

去年3月初,金融监管总局(原银保监会)与央行联合印发《关于加强新市民金融服务工作的通知》,鼓励引导银行保险机构高质量扩大新市民金融供给,提升均等性和便利度。

作为南京地区服务网络覆盖面广的本土金融机构,紫金银行积极响应服务新市民客户的号召,以三代社保卡发卡为切入点,通过对接南京市社保数据拓展外部数据来源,持续迭代完善风控模型,为包括外卖员、快递员等新市民客群提供消费信贷服务。

截至去年年末,该行三代社保卡发卡量达到86.62万张,较年初新增19.1万张;

对于地方中小银行,资产端有效赋能实体,更需要负债端的有力支撑。2022年,围绕存款立行理念和“以客户为中心”的目标,紫金银行的零售战略转型在存款端也取得突破性成效,尤其社区银行与财富管理银行的联动交互,为“四大重点”建设实现了事半功倍的效果。

年报显示,紫金银行去年负债总额为2076.25亿元,较年初增加169.58亿元,增幅8.89%,其中各项存款1759.12亿元,较年初增加196.83亿元,增幅12.6%,占总负债比例(84.73%)较年初上升2.79个百分点。其中,零售活期存款、零售定期存款分别大幅增长16.55%、22.62%,储蓄规模再创新高。

财富产品方面,紫金银行一边积极推进财富管理专题培训,一边聚力财富产品创新,打造“紫金财富理财超市”,引入不同风格、不同风险等级理财子公司产品、信托计划、保险等财富产品。

据了解,通过健全零售板块专业分工与业务统筹相结合的机制,紫金银行在全行搭建起了“VIP客户-财富客户-私人银行客户”三级财富体系,形成“网点大堂经理-分支行理财经理-总行私人银行家”的客户分层服务模式,进一步提升了零售客群精细化管理能力和财富管理队伍综合服务能力。

现代化银行典范,区域优势获机构认可

成立于2011年3月的紫金银行,由原南京市区、江宁区、浦口区、六合区的4家信用联社合并组建而成。2019年1月,该行在上交所上市,成为全国首家A股上市的省会城市农商行。截至4月28日收盘,紫金银行股价报2.66元/股,市净率仅为0.57,处于历史估值低位。

进入高质量发展阶段,区域优质中小银行的增长潜力逐渐显现,尤其在估值长期被低估背景下,成为机构调研、布局的重要方向。

坐标江苏南京,紫金银行拥有得天独厚的省会城市发展优势,其战略目标正是将公司打造成为特色鲜明、服务领先、业绩突出的一流上市农商行,以及最佳省会城市农商行。在“一带一路”、长江经济带、长三角一体化、国家级新区、自贸试验区等国家战略叠加交汇下,南京经济发展的区位优势进一步凸显,看好紫金银行的声音也越来越多。

记者注意到,已有多家券商对该行发布“买入”和“增持”评级报告。其中,中泰证券研报指出,紫金银行具有高增长,低估值特点;天风证券则对该行给出了3.82 元的目标价,对应该行最新股价还有至少40%的增长空间。另据该行公告,仅今年以来已接待40多家机构调研,其中不乏高毅资产、人保养老金、紫金保险、广发资管等知名机构投资者。

但要发挥区位优势,离不开规范有效的公司治理体系。面对复杂多变的经济金融环境,紫金银行坚持精细化管理,通过深化“内控合规管理建设年”活动,制定年度合规案防工作规划,压实主体责任,风控能力持续加强,资产质量保持稳健。

截至2022年末,紫金银行不良贷款余额为19.28亿元,较年初减少1.02亿元,全行五级不良率1.20%,较年初减少0.25个百分点,为历年最佳;拨备覆盖率246.7%,较年初增加14.66个百分点,资产质量和风险抵御能力持续向好。

紫金银行还紧抓科技赋能,以“无纸化、线上化、数字化、智能化”为抓手,持续实施“科技紫金”战略,深入做强现代化商业银行,去年末手机银行客户数达到153.9万户,较年初增加19万户。

另以线上贷款为例,目前该行已经实现50万元以内贷款线上全流程办理,上线了现金管理、教培资金监管等平台,有力支持场景金融建设;在风控方面,去年该行采用短信、电话、人工等模式贷后回访超过1万笔,同时上线移动端贷后管理功能,大大提升运营效率的同时,进一步为基层减负。

特色金融亮点多,“三个发展”彰显社会责任

合规发展、高质量发展、特色发展,是紫金银行“三个发展”的主要方向。2021年,紫金银行作为首家披露ESG报告的农商行,向投资者全面呈现了可持续发展成果。4月28日,紫金银行披露了《2022年度环境、社会及治理(ESG)报告》(下称《报告》),再次彰显了该行以金融力量助力“碳达峰、碳中和”目标的决心和信心。

《报告》环境篇显示,2022年紫金银行通过加强顶层设计、政策支撑、产品设计、流程梳理、内控管理、精细化管理等多维度强化绿色信贷理念,发展绿色金融。其中在创新产品方面,该行加速推广“环保贷”、“紫金•苏碳融”等一系列绿色服务产品,设计规划绿色金融系统,发放了首笔碳排放权配额质押贷款。

综合年报数据,按照“投向绿色、授信绿色、渠道绿色、服务绿色”的发展思路,去年末全行绿色信贷突破百亿元达到109亿元,大幅增长14.82%,超过全行贷款整体增速。

凭借扎实出色的表现,紫金银行2022年在ESG领域斩获多项殊荣。比如,在英国《银行家》全球银行排名中,该行位列第484位,较上年提升21位,并连续三年上榜“中国银行业100强”榜单;成为全国第十家签署“负责任银行原则”的商业银行,并在《亚洲金融家》举办的2022年中国未来金融峰会上,斩获“年度绿色可持续农村商业银行”奖。第二届江苏资本市场峰会上,该行摘得2022年度“ESG金茉莉奖”。

此外,该行首家绿色支行(江北新区分行营业部)(2021年6月揭牌)在去年被授予另“星级绿色银行”称号。目前,紫金银行为江苏省绿色金融专委会副主任单位,并获得“江苏省绿色金融十大杰出机构”的荣誉。

近期,银保监会发布《关于2023年加力提升小微企业金融服务质量的通知》,明确了全年目标。其中提到,2023年小微企业金融总体继续保持增量扩面态势,优化服务结构,提升重点领域服务精准度。

展望2023年,紫金银行党委书记、董事长赵远宽表示,紫金银行将坚定不移深化战略转型,守牢风险合规底线,为建设“强富美高”新南京、为江苏“走在前、挑大梁、多作贡献”贡献应有的力量。

同样是在28日披露的一季报显示,该行今年1~3月实现营收10.91亿元,同比增长1.54%;归母净利润3.85亿元,同比增长5.5%,各项业务均保持了良好势头。截至一季度末,该行资产大幅提升13.6%至2552.75亿元,存款总额接近1985亿元,贷款总额超过1668亿元;贷款不良率1.19%,拨备覆盖率253.36%,较去年末均进一步改善。

“追风”者和“坚守”者调仓分化,基金经理们如何应对极致行情?

葛兰、赵诣等一众基金经理调仓亮相,AI、医药、新能源都怎么看随着公募基金二季报进入密集披露期,一众知名基金经理的最新调仓浮出水面。记者注意到,面对热点快速切换的震荡市场,基金经理们有不同的应对之策。有些业绩居前的基金在AI、信创板块积极调仓换股,也有部分暂落人后的产品在医药、新能源等低迷板块持续坚守。锤子财富2023-07-22 11:23:150000解财报|三大电商上交二季度答卷 “猫狗拼”各自呈现哪些新业态?

阿里巴巴、京东、拼多多三家电商的2023年二季度财报已全部出炉。相比之前,三家电商的二季报有哪些变化?各自呈现哪些新业态?一图梳理>>锤子财富2023-08-31 15:12:320000淄博烧烤出圈、一线城市不再全面禁止路边摊,多地加大促消费力度

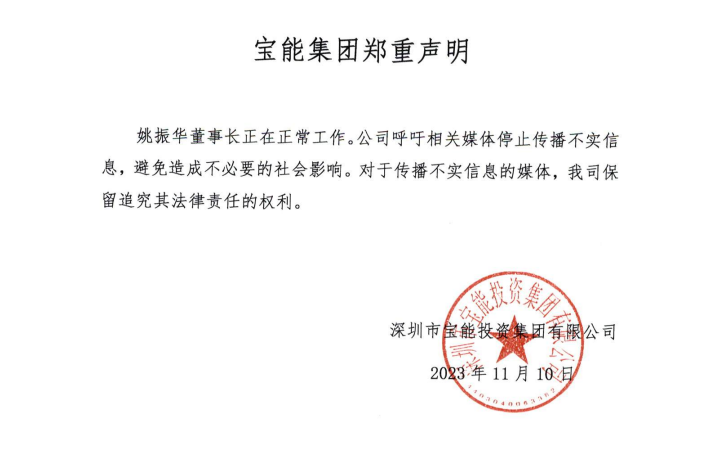

多地发布设摊、外摆指导意见史上“最热”的五一假期,在全国各地都掀起了消费小高潮,其中的大热之一还是淄博烧烤,也引得辽宁、河南等多地书记、市长带队去实地考察取经。与此同时,深圳近日通过了新修订的《深圳经济特区市容和环境卫生管理条例》。拟于今年9月1日起实施的条例不再全面禁止路边摊,而是明确允许街道办根据方便群众、布局合理、监管有序的原则划定摊贩经营场所。锤子财富2023-05-04 20:04:120000宝能集团:姚振华正在正常工作

宝能集团发布声明称,姚振华正在正常工作。11月10日,宝能集团发布声明称,姚振华董事长正在正常工作。公司呼吁相关媒体停止传播不实信息,避免造成不必要的社会影响。对于传播不实信息的媒体,公司保留追究其法律责任的权利。锤子财富2023-11-10 14:38:250000聚焦老龄化和数智化,日本制造业这样把脉中国市场最新变化

在发力中国市场的同时,日本制造业也希望与中国一起开拓海外第三方市场。7月初,日本著名的知华派代表河野洋平率领日本国际贸易促进协会访华。上一次,日本国际贸易促进协会代表团访问中国还要追溯到2019年。这也是近4年来,该团体首次到访中国。锤子财富2023-07-18 15:25:330000