社论:资本市场如何讲好中国故事

3000点买的基金为何在3300点还在亏?投资者的懵懂疑问,警示出一个一般性命题,资本市场应如何讲好中国故事。

Choice最新数据显示,截至5月9日,全市场已有数据的7099只主动权益类基金中,有4025只基金今年以来的累计收益率为负,占比达56.7%。指数涨为何未能惠及基民,如同一直困扰人们的“赚了指数不赚钱”现象,是对中国资本市场发出的灵魂叩问。

目前看来,出现此类现象的原因大致有几点:一是认知偏离问题,即股指走势不能用来评判主动型投资基金的业绩,除非投资者购买的是被动投资型的指数基金;一是中国资本市场存在信任风险,投资者更强调用短期投资业绩来评判资产受托方的专业能力,而非基于认知认同和共识来选择资产管理人;一是资产荒依然困扰着资本市场。

为此,在资本市场讲好中国故事,首先需搭建真实有效的叙事框架。今年以来资本市场最明显的叙事框架主线,一是以TMT、人工智能、信创等为主的科创叙事框架,一是“中特估”概念化叙事框架。

目前这两大叙事框架都不同程度触发了一些疑问,如最近AI和中特估概念股都出现不同程度的调整,引发市场担心,这是稍息,还是市场出现投资逻辑分歧和分化。

答案并不难找寻,任何在资本市场铺开的叙事框架,唯有有效转变成可持续创造价值的市场故事,推动资金通过资本市场在经济体系中形成信用创造闭环,特定叙事框架构建的投资逻辑才能在市场中产生可持续的行情,否则再好的故事和概念,都只是引导资金在资本市场空转,创造不出价值。具体讲,“中特估”需解释最近CPI和PPI等物价指数的连续走低问题,如最新数据显示4月CPI同比增长0.1%,PPI同比下降3.6%。物价走低背后是信用收缩,是对未来的不确定性,这对中特估概念股有直接影响;国内AI等叙事框架,需解答算力、算法和数据质量等的提升路径,以避免有故事无预期。

AI也好,中特估也罢,要真正讲好这两大故事,需要的不是给市场提供概念连环套,而是将其统一到基于现金流贴现(DCF)的可预期的投资逻辑和风险定价中,因为市场是基于可预期的想象力配置资源的,想象力和预期等缺一不可。

为此,国内AI需要回答市场的是战略实施路径,而非虚构故事,“中特估”则需向市场展示预期,至少资产低估不是市场预期。

同时,资本市场讲好中国故事,还需基于市场的投资匹配性逻辑。人们习惯用炒股来形容股市投资,其背后是资本市场的信任不足。这不仅导致国内资本市场的高波动率,也加剧了金融机构的流动性风险,即投资者的风险偏好、风险可承载能力等,在实际中未能完全反映到金融机构推出的资产组合配置中,导致资产端与资金端在风险偏好和期限结构等多方面的结构错配。

只有基于认知共识进行供需偏好匹配,才能真正为市场好的叙事框架提供有效的投资逻辑和资源支持,有效将其转变成投资者触手可及的预期收益。

此外,在资本市场讲好中国故事,还需孕育更多具有主动价值管理能力的机构。全面注册制下,资本市场不仅是一个价值发现的市场,更是一个价值挖掘和创造的市场,投资者的收益不仅来自于交易对手的判断错误,更来自于投资者对上市公司的价值再生能力,因此市场需要更多的中国版KKR和凯雷等主动性价值创造型金融机构,发现被低估的风险资产,然后通过专业运营能力将被低估的价值释放出来。

大道至简。信任是资本市场的底色,而搭建资本市场信任的底层逻辑是现金流贴现模型。讲好中国故事,就是讲好市场预期的现金流贴现能力的叙事框架和实现路径,远离不切实际的概念。

我国科考队员登顶珠峰成功

2023年珠峰科考13名科考登顶队员成功登顶珠穆朗玛峰。据新华社,5月23日12时30分许,2023年珠峰科考13名科考登顶队员成功登顶珠穆朗玛峰。这是我国珠峰科考继2022年之后,再次突破8000米以上海拔高度。锤子财富2023-05-23 13:53:190000中央纪委国家监委通报:一季度全国纪检监察机关处分11.1万人

中央纪委国家监委通报2023年第一季度全国纪检监察机关监督检查、审查调查情况。中央纪委国家监委通报2023年第一季度全国纪检监察机关监督检查、审查调查情况。2023年第一季度全国纪检监察机关共立案13.8万件,处分11.1万人,其中包括省部级干部1人。0000阿里内网披露:马云一股都没有出售

阿里巴巴集团合伙人、首席人才官蒋芳回应了马云出售阿里股票的传闻,称马云并未出售阿里巴巴股票。11月22日消息,阿里巴巴集团合伙人、首席人才官蒋芳今日在阿里巴巴内网发帖对马云出售阿里股票作出了回应。蒋芳称,“马云一股都没有出售”,阿里巴巴董事长蔡崇信也跟帖表示“我们只要以开放的心态,创新的思维,就有机会再创一个与众不同的阿里。”0000危机中二线新势力:烧完百亿元融资,只留下停摆的生产基地

沈晖曾表示:“如果选择代工生产,我会天天睡不好觉。”“2018年,我离开上汽大众加入天际汽车,一方面是因为张海亮、牛胜福这些老领导,对他们很有信心;另一方面在当时,我和很多同事已经意识到了新能源浪潮的来临,但我们并不信任互联网跨界而来的蔚来、理想,认为他们更可能是PPT造车。”2022年离开天际汽车的董佳说到。0000收盘丨创业板指涨0.89%,汽车产业链爆发

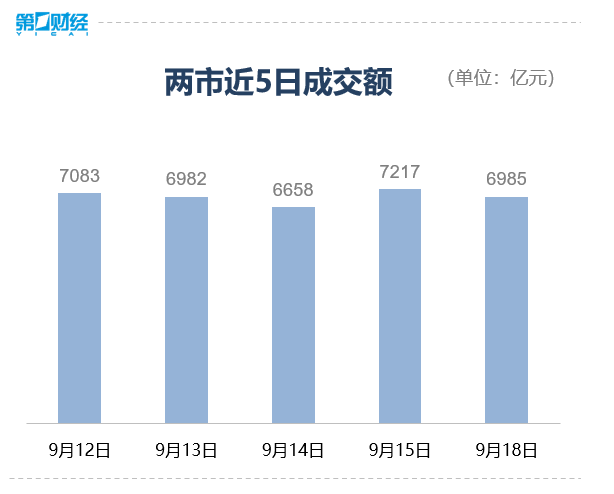

机构指出,随着市场主体信心逐渐好转,经济持续恢复向好,A股市场震荡向上概率较大。9月18日,三大指数低开后震荡反弹,创业板指一度涨逾1%,截至收盘,沪指涨0.26%,深证成指涨0.55%,创业板指涨0.89%。总体上个股涨多跌少,两市超3300只个股上涨。沪深两市今日成交额6985亿元。酒店及餐饮板块大涨,截至收盘,板块指数涨超3%,全聚德涨超6%,君亭酒店涨5%。锤子财富2023-09-18 15:28:500000