经济数据转弱降息猜测重现,业内称可能性小

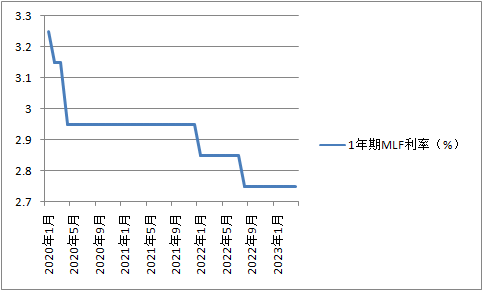

过去两周集中公布了4月的关键经济数据,制造业PMI、外贸数据、信贷数据多数大幅不及预期,市场对于降息的预期再次被点燃。外媒更是预计中国央行近两年来将首次降息,下调1年期中期借贷便利(MLF)利率10个基点(BP)至2.65%。

对此,接受第一财经采访的多数经济学家和投资人士表示不难理解这种预期,且一部分人士认为降息的可能性在提升,但并非基本情景假设;另一部分观点则表示,降息的概率微乎其微,因为目前大背景仍是复苏,且还需要为今后留出政策空间;此外,亦不乏经济学家认为,控制宏观杠杆率仍是今年的任务之一,截至一季度末该数值已达289.6%。

4月经济数据多数弱于预期

彭博报道提及,预计中国央行将在周一的公开市场操作中,下调MLF利率10BP,而若成真,这将是自2022年8月以来的首次调降,与当时降幅相同。但这一观点与共识预期相悖,共识预期认为将保持不变。

“10BP的降息并不算戏剧性,但它可能表明一种放松的承诺,将对信心产生较大影响。由于当前的复苏并不全面,此时这种承诺至关重要,显然增长需要更多支持。与上个月相比,4月房屋销售和出口额均下降。炼油厂的运行速率和其他高频指标表明,生产也在逐月减缓。”

4月的数据相较前3个月出现疲软的迹象。当月中国制造业PMI为49.2%,较上月大幅下滑2.7个百分点,制造业景气水平显著回落,且生产和新订单指数同步下滑。虽然3月的数据也环比下降,但仍在50%的荣枯线之上。

同时,4月服务业商务活动指数为55.1%,较上月小幅下降1.8个百分点,仍处于历史高位,服务业新订单扩张幅度仍比商务活动更快,体现了供需两旺的局面。但这恰恰反映当前制造业收缩和服务业扩张的分化。

平安证券首席经济学家钟正生表示:“当前中国经济复苏在较大程度上依赖于防疫放开后的服务业恢复性增长,以及人工智能发展带动的数字经济加速增长,而工业增长面临需求偏弱和投资放缓迹象,增长的可持续性存疑。从4月PMI数据看,服务业恢复性扩张与制造业增长不确定性增强的状况进一步凸显。”

此外,外贸数据经历了3月的大超预期,4月开始降温。以美元计4月出口同比增长8.5%,增速高于预期,但较上月的两位数高增长回落;进口降幅扩大至7.9%。

上周四(5月11日)公布的4月金融数据则是降息预期的最大催化剂。4月新增人民币贷款7190亿元,弱于市场预期(市场调查均值为1.4万亿元),不过由于去年的低基数,此次数据仍同比小幅多增730亿元。受到关注的是,继2月和3月同比多增之后,4月新增住户中长期贷款(主要是房贷)再度走弱,收缩1160亿元(同比多减840亿元),呼应了4月主要大中城市房地产销售走弱(较3月环比下跌21%)。4月住户短期贷款减少1260亿元,不过较去年同期(同比少减600亿元)略有改善。

“社融增量和新增贷款均仅为市场预期的一半,这表明疫情后的第一波复苏或多或少已经消退。疲弱的信贷数据也表明,房地产市场目前表现不佳。”国泰君安国际首席经济学家周浩对记者表示。

也正因为4月大多数经济数据都弱于预期,周浩认为,“经济整体增长势头明显放缓,市场需要为下行风险做好准备。政策放松的预期一直在上升,第二季度政策降息似乎迫在眉睫。”

瑞银亚洲经济研究主管及首席中国经济学家汪涛对记者称:“我们仍预计年内不会下调政策利率,考虑到此前和未来的降准及存款利率下调,我们认为年内LPR(贷款市场报价利率)有可能小幅下调10BP。”

降息概率加大但落地可能性小

相较于一季度,机构目前的确上调了降息概率,但多数机构并不认为央行真的会下调MLF利率。

“我们认为降息的可能性较低,尽管最近的概率有所上升。”野村中国首席经济学家陆挺对记者表示,“即使中国央行降低其主要政策利率,包括7天逆回购利率和1年期MLF利率,我们相信降幅也不会超过10BP。”

值得关注的是,近期部分银行存款利率出现下调,压降负债成本可以缓解银行息差压力。但陆挺认为,央行降低存款基准利率的可能性极低,“相反,我们预计央行将越来越多地利用新引入的窗口指导来使银行降低存款利率。”

之所以机构认为降息落地的概率不大,主要有四方面原因。首先,大方向仍是复苏。高盛亚太首席股票策略师慕天辉(Timothy Moe)近期对第一财经表示,“虽然4月数据走弱,但每个月的数据总会有一些波动,更大的图景是,在经历了去年3%的GDP增速后,我们坚信今年经济增长将达到6%,超过5%的预期目标。”他也提及,根据其在北京和一些高频数据供应商的沟通,即使考虑到近期一些数据走弱,GDP增速今年起码也能够达到5.5%。

对此,汪涛也认为,尽管4月金融数据走弱,但从另一方面来看,企业新增中长期贷款保持高稳健(6670亿元),同比多增超4000亿元,表明政策对基建、小微企业、创新等领域持续提供信贷支持,房地产开发商融资也可能有所改善。企业新增中长期贷款表现强劲,抵消了票据融资走弱(新增1280亿元,同比少增3870亿元)的影响,整体企业贷款稳健增长。考虑到一季度新增信贷大幅高于预期和去年同期水平(同比多增2.26万亿元),银行信贷投放节奏可能在4月开始逐步正常化,从而为实体经济提供可持续的信贷支持。

第二个原因在于,资金成本或不是经济复苏的主要障碍,且利率已经处于低位。陆挺告诉记者:“政府可能会重点关注提振家庭、私营部门和跨国公司的信心,以帮助维持疫后复苏的势头。”因此,野村认为二季度降息的概率不到25%。

第三个原因是,宏观杠杆率仍处于高位。渣打认为,目前货币政策已颇为宽松,控制宏观杠杆的必要性仍存。同时银行加权平均贷款利率仍处于历史低位,为房地产市场和整体经济的复苏提供支持。“二季度GDP增速可能达到7%或更高。虽然加息条件不成熟,但降息窗口可能已经关闭。今年政策的重点应该是在微观层面通过改善市场准入、促进公平竞争和保护产权来提振企业家信心,推动民间创业投资,增加就业机会。”

此外,海外的政策变化可能仍需要一段时间观察。亦有某外资行宏观策略师对记者表示,美联储5月如期加息25BP,因为中小银行破产风险增加,美国信用收缩的影响可能进一步拖累需求,导致中国外需存在一些不确定性,但是海外货币政策对国内的负面影响将减弱。

二季度产业经济稳中有升,提振信心仍须更多政策确定性

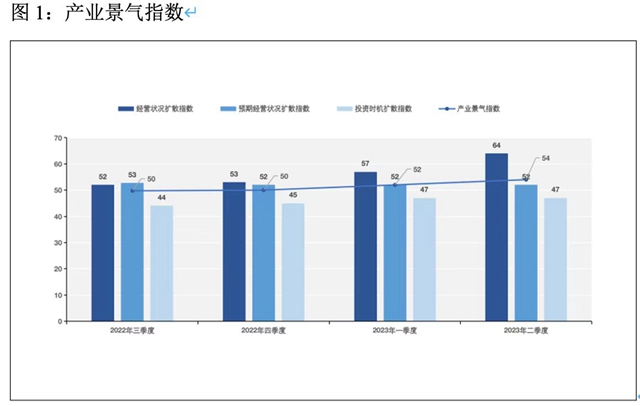

向市场注入确定性、提振消费者和生产者的信心对于经济复苏具有重要意义。二季度中国产业经济调研结果显示产业景气指数为54,与上期相比稳中有升,其中经营状况扩散指数显著提升(64),预期经营状况扩散指数(52)和投资时机扩散指数(47)都与上期持平,显示不确定性是当前抑制经济恢复的主要原因。锤子财富2023-07-31 21:21:310000薇娅丈夫名下电商公司拟注销?谦寻回应称相关业务已被谦寻文化承接

由于公司战略调整,原谦寻电子经营业务已于2019年起为谦寻文化承接。近日,杭州谦寻电子商务有限公司新增简易注销公告,公告期自6月7日至26日。公开资料显示,谦寻电子商务公司成立于2016年11月,注册资本100万元,法定代表人为黄薇(薇娅)丈夫董海锋,同时,董海锋持有该公司51%股份,是公司大股东、实际控制人。该公司还注册有“谦寻直播机构”公众号、“谦寻”“薇你而选”商标等。0000中国平安前11个月保费收入超7383亿元,寿险同比大增6.8%超市场预期

12月13日,中国平安(601318.SH)披露11月保费数据,单月和累计数据均远优于市场预期。数据显示,中国平安1-11月累计实现原保险保费收入7383.78亿元,同比增长4.52%,其中寿险保费收入同比大增6.8%,达4339.49亿元,领先行业平均水平。0000北向资金净卖出50.19亿元,宁德时代、药明康德等获加仓

净买入额居前三的是宁德时代、药明康德、宁波银行,分别获净买入2.01亿元、2.00亿元、0.32亿元。8月2日,北向资金全天净卖出50.19亿元,此前连续6日净买入;其中,沪股通净卖出33.79亿元,深股通净卖出16.40亿元。前十大成交股中,净买入额居前三的是宁德时代、药明康德、宁波银行,分别获净买入2.01亿元、2.00亿元、0.32亿元。锤子财富2023-08-02 18:21:270000外交部美大司司长杨涛介绍中美五项共识

杨涛介绍了中美双方达成的五项共识。2023年6月19日晚,外交部美大司杨涛司长就美国国务卿布林肯访华向中外媒体吹风。杨涛介绍了中美双方达成的五项共识。一是双方同意共同落实两国元首巴厘岛会晤达成的重要共识,有效管控分歧,推进对话交流合作。二是双方同意保持高层交往。布林肯国务卿邀请秦刚国务委员兼外长访美,秦刚表示愿在双方方便时访美。三是双方同意继续推进中美关系指导原则磋商。0000