FDIC重磅报告: 一季度“问题银行”43家,存款流出创历史纪录

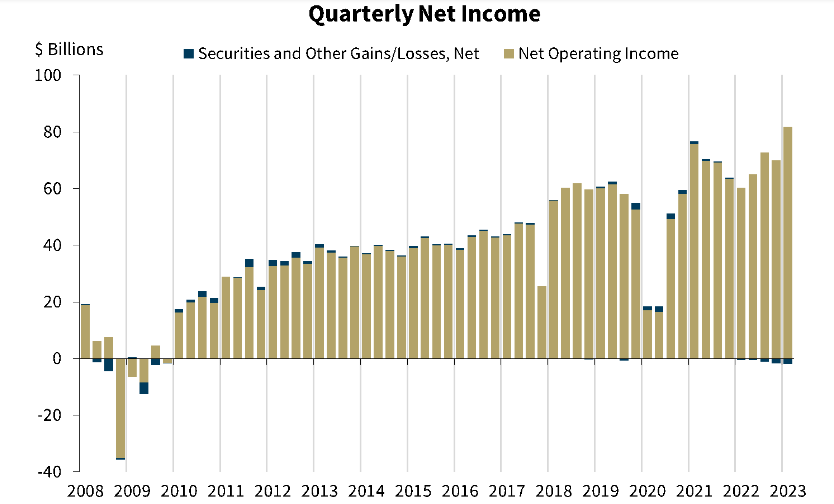

当地时间周三,美国联邦存款保险公司(FDIC)公布一季度美国金融机构运行报告。虽然受到银行业风波的影响,金融机构上季度盈利规模继续创下新高,不过存款外流压力显示风波显然并未过去。

报告称,经过对4672家商业银行和储蓄机构的财报汇总,2023年第一季度的行业总净利润为798亿美元,比2022年第四季度增加了115亿美元,增长16.9%,其中非利息收入的强劲增长,两家破产机构的会计处理,以及大型银行创纪录的高交易收入弥补了净利息收入放缓和较高的非利息支出的影响。但在扣除收购两家倒闭银行对收购方的影响后,季度净收入大致持平。

与大型机构相比,处于风波中的地区银行面临更大挑战,FDIC提供存款保险的4230家中小银行季度利润环比下降4.2%,至一季度的70亿美元。

值得注意的是,去年末FDIC旗下会员金融机构为4706家。换而言之,今年前3个月,包括硅谷银行和签名银行在内,美国已经有超过30家金融机构“消失”。

报告称,第一季度的平均资产回报率为1.36%,高于2022年第四季度的1.16%和去年同期的1.01%。净息差下降至3.31%,环比回落7个基点,但比去年同期高77个基点。净息差下降反映了存款成本的增长速度快于贷款收益率。数据显示,一季度贷款收益率环比增加了32个基点,达到6.08%,而存款成本比2022年第四季度增加了43个基点至1.42%。

第一季度存款外流4720亿美元,创1984年FDIC开始收集此类数据以来的最大规模。下降的主要原因是在硅谷银行和签名银行倒闭的情况下,没有保险的资金选择离场。存款的下降被批发融资(wholesale funding)的增加所抵消,第一季度批发融资增长了14.4%。

报告中,FDIC“问题银行名单”新增4家机构,总数达到了43家,总资产为580亿美元。

FDIC主席格伦博格(Martin Gruenberg)表示,尽管行业仍保持“韧性”,但在机构公布第二季度业绩之前,可能无法看到动荡的更全面影响。他还预计,银行业继续面临通货膨胀、利率上升和经济压力带来的其他风险,尤其是在商业房地产等领域。

根据美联储的最新数据,截至5月24日当周,新工具(BTFP)的融资贷款从一周前的870亿美元升至919亿美元,连续第三周上升。随着美联储加息周期尚未结束,加上避险情绪持续推动货币基金规模持续扩张,中小银行或持续面临存款外流的压力。

盘前必读丨上海优化住房限购政策;宁德时代去年净利同比预增38%-48%

机构表示,多重政策催化下,建议重点关注“中特估”新一轮机会。财经日历:09:30中国1月官方制造业PMI23:30美国至1月26日当周EIA原油库存(万桶)周二,美股三大指数涨跌不一。截至收盘,纳指跌0.76%,报15509.9点;道指涨0.35%,报38467.31点;标普500指数跌0.06%,报4924.97点。锤子财富2024-01-31 07:54:080000亚马逊黑五大促开启,保健品销售额首次超美妆

从消费趋势看,国内消费者对“引进来”的跨境商品在需求上发生了较大变化。双11大促刚落幕,“黑五”(每年十一月的最后一个星期五开启的假日购物季)大促又火速开启。11月17日,亚马逊海外购开启2023年黑五全球购物季。同时,亚马逊美区以及欧区的黑五在11月17日开启。从消费趋势看,国内消费者对“引进来”的跨境商品在需求上发生了较大变化。对于“走出去”的卖家而言,今年黑五则面临着挑战。锤子财富2023-11-17 20:24:260000盘前必读丨12月LPR将公布;东方材料收购案宣告终止

国家开发银行实现全国首笔配售型保障性住房开发贷款发放;小米集团:小米汽车三名员工未经许可擅自参与投资机构研讨会,已做辞退处理。【财经日历】中国12月LPR将公布;英国11月CPI;美国第三季度经常帐;锤子财富2023-12-20 07:54:140000明年5月接棒欧冠升,陈翊庭升任港交所行政总裁

香港交易所董事会宣布任命陈翊庭为香港交易所下一任集团行政总裁。明年,香港交易及结算所有限公司(下称“港交所”)人事即将迎来全面“换血”。港交所董事会今天宣布,集团行政总裁欧冠升已通知董事会,他在2024年5月任期结束后将不会寻求连任。锤子财富2023-12-15 21:28:420000