海通策略:四季度行情整体不差 科技仍是产业主线

来源: 股市荀策

(原标题:【海通策略】A股的四季度效应(荀玉根、郑子勋))

核心结论:

①趋势上,历史统计显示11月-次年2月指数上涨概率高、平均收益为正,即便牛市向熊市转换,Q4也很难大跌。

②结构上,四季度容易再平衡,背景是前期行情分化明显、年底资金博弈,这次催化剂为经济复苏+金改。

③资金面+基本面双轮驱动的牛市3浪仍在,中短期后周期的大金融地产更优,科技是转型升级牛的中长期主线。

A股的四季度效应

国庆假期归来第一周市场上涨,而最近一周市场转为调整,大家对市场的信心依旧不足。我们坚持认为四季度市场的行情较好,本文从历史角度对四季度行情进行回顾分析。

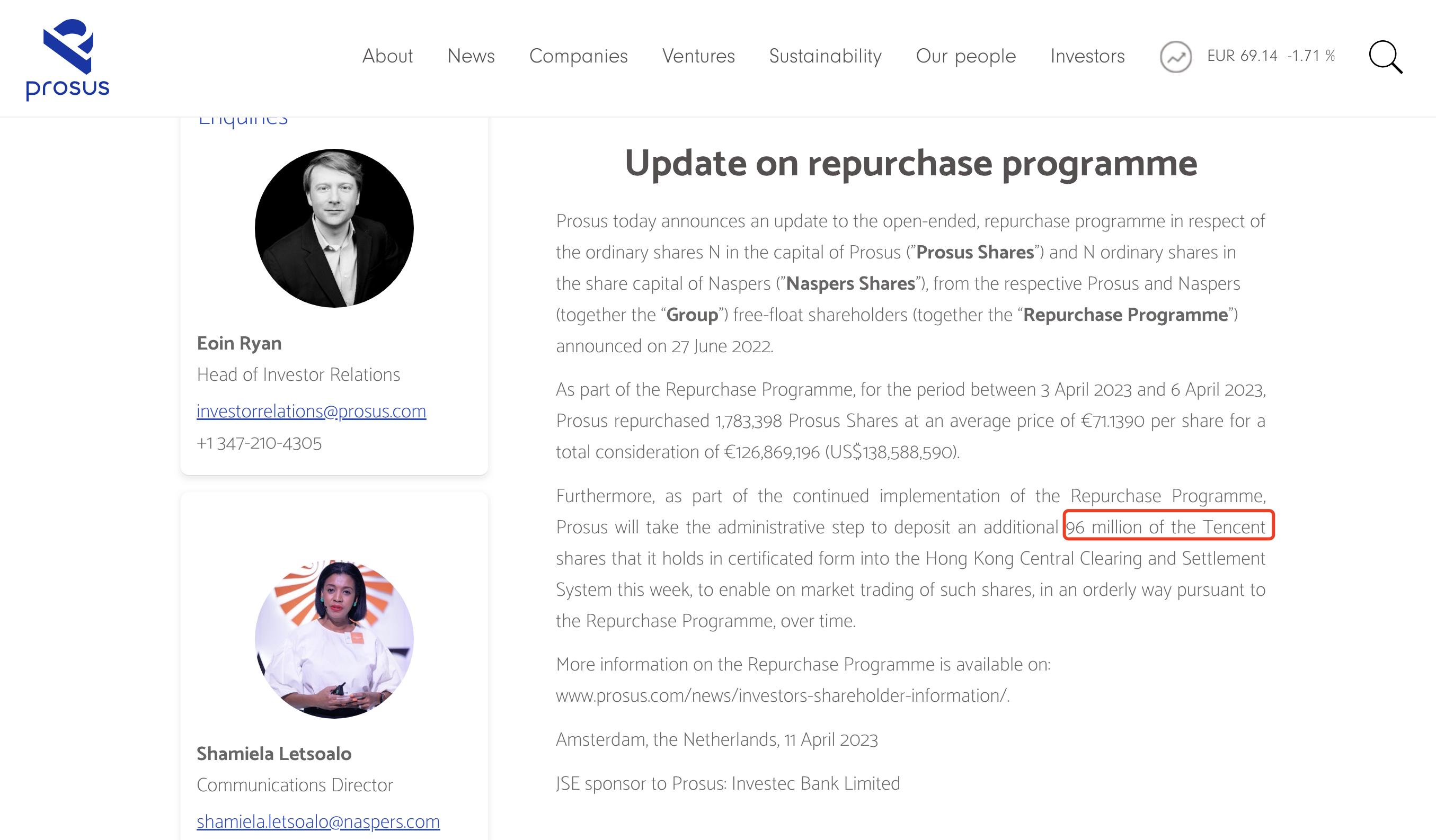

1 趋势上,四季度通常机会多

月度收益统计看,四季度正收益概率高。股市上有一句谚语叫叫“Sell inMay and go away, but remember to come back in November.”这一说法最早书面记载于1964年《英国金融时报》,所表达的是每年5月前后市场往往开始走弱,11月之后市场会再度走强。2002年Bouman和Jacobsen在《美国经济评论》(The AmericanEconomic Review)发表文章,对37个成熟与新兴市场1970-1998年的MSCI再投资指数进行研究,通过对比当年5-10月和当年11-次年4月的指数涨幅,他们发现除阿根廷和新西兰外,其他35个市场在Q4后行情都会走强。我们统计了1970年至今标普500、日经225、恒生指数、德国DAX、台湾加权指数的涨跌幅,可得到当年11月-次年4月区间涨跌幅中值分别为7.39%、10.70%、16.36%、4.21%、14.81%,高于当年5-10月的1.88%、-1.14%、4.55%、-0.24%、0.63%。

同样的,从单纯的统计规律上看,A股11月后市场往往也会走强。2000-2019年间上证综指5-10月/11-次年4月区间涨幅历年均值分别为-1.5%/11.3%,万得全A指数5-10月/11-次年4月涨幅历年均值分别为-0.8%/15%,可见11月-次年4月这半年股市收益明显好于5-10月。A股出现这样的日历效应主要跟我国每年的政策周期有关:每年1-2月地方召开“两会”、国家多部委召开年度工作会议,3月召开全国“两会”,10-11月召开中共中央全会、12月召开中央经济工作会议。相比而言,5-10月份是政策淡季,对股市刺激较少,进入11月后,基本面在三季报披露完毕后进一步明朗,各类大会先后召开,岁末年初往往还会出现春季躁动,整个四季度到次年一季度的行情都会较好。对于日历效应的分析详见我们前期报告《股市的季节效应——从Sell in May说起-20170414》、《A股每年都要经历的那些事儿-20180320》。

此外,从单个月的统计来看,历史上市场在11月后胜率也高。回顾2000-2019年间上证综指月度涨幅,我们发现上证综指在11月-2月的胜率均高于50%,分别为60%、55%、55%、80%,且这四个月从涨幅来看也收获了正收益,历年涨幅中位数分别为1.7%、1.3%、2.7%、3.2%。

即便牛市向熊市转换,Q4也很难大跌。

除了在统计规律上看A股Q4胜率较高,牛熊周期视角下,Q4很难出现熊市。

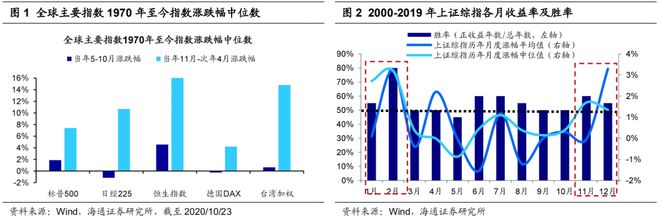

以上证综指刻画,我们认为1991年以来A股已经经历了五轮“牛市-熊市-震荡市”周期不断交替的过程,牛熊周期分别是1991/1-1996/1、1996/1-2005/6、2005/6-2008/10、2008/10-2013/06、2013/06-2018/12。

2019年1月A股开启新一轮牛市,目前市场处在第六轮牛熊周期中牛市的上涨阶段。我们回顾2005年以来三轮牛熊周期中Q4的行情:①05-08年周期中05-07年是牛市,期间05Q4、06Q4两个四季度上证综指区间涨幅分别为0%和53%。07年10月市场见顶6124点后转熊,一直跌至08年10月的1664点,期间07Q4小跌5%,跌幅并不大。②08-13年周期中的划分较为复杂:以中小板指划分,牛市从08/10开始至10/11中小板指的7493点结束,之后中小板指一直走弱直至12年12月;以上证综指划分,牛市从08/10的1664点开始至09/08的3478点结束,之后高位盘整至11/11,然后下跌至13年6月的1849点。

因此综合来看,我们把08/10-13/06这轮周期划分为两段,10/11中小板指见顶前定义为上行阶段,之后定义为熊市。以此为基准,这轮行情上涨阶段中09Q4上证综指、中小板指涨幅分别为19%、28%,10Q4分别为8%、10%。③13-18年周期中,以上证综指划分,市场从13/06开始上行直至15/06的5178点,期间13Q4与14Q4上证综指的季度涨幅分别为-2%、37%。15/06市场见顶后至16年1月的2638点市场走熊,期间15Q4上证综指的季度涨幅为16%。16年1月开始至18年初市场处于大反弹期,直至18年1月底开始熊市最后一跌,期间16Q4与17Q4上证综指的季度涨幅分别为4%、-1%。

因此整体来看,在过去三轮牛熊周期中上行阶段及牛转熊阶段,四季度的行情整体不差。

2 结构上,四季度容易再平衡

背景:前三个季度结构分化明显,排名导致博弈。

如前所述,我们对大势的判断是Q4仍有机会。那结构上又如何?回顾历史,从过去几年的经验看,Q4往往会出现结构上的再平衡,典型如12年底和14年底。

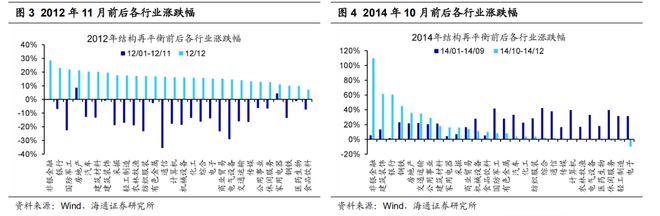

2012年的市场在年初躁动行情过后于5月开始一直持续下跌至12月初,之后市场开始反转,前期涨幅落后的银行成为了领涨板块,至13年1月银行股累计涨幅超过40%。2014年市场的结构再平衡则是从14年10月开始,尤其是12月,银行单月大涨33%,非银大涨60%,地产涨15%,单月上证综指涨幅超过20%。

这两次较为典型的四季度结构再平衡的原因是前期行业涨幅分化较大:12年再平衡前的11个月银行跌幅为-7%;14年再平衡前的9个月,银行和非银金融在14/01-14/11期间的涨幅分别为2%和5%,位列倒数第一和第四。

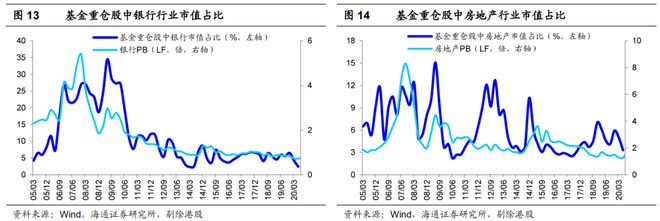

此外,在这两次再平衡前,公募基金对这些行业的低配使得这些行业成为了年底排名压力下被博弈的对象:2012年底再平衡前的Q3基金重仓股中银行股的市值占比为5.5%,是05年以来的历史次低值;同样的,14Q2基金重仓股中银行和非银的市值占比分别为2.6和2.9%,分别创05年以来和07年以来新低。

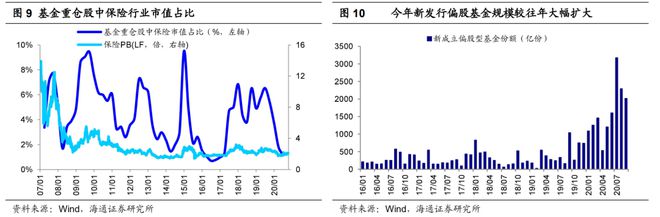

今年以来行业分化再度加剧,我们在《对比历史,看行业分化-20200628》报告中统计的行业离散度指标显示今年上半年行业的分化程度位列历史第四,仅次于17年、12年与10年。

年初至今(截至20201023)地产累计涨幅-6%,排名倒数第二,银行-5%,倒数第三,非银5%,倒数第十。从基金的配置力度看,20Q2基金重仓股中银行股市值占比为2.4%,位列05年以来从低到高3%的分位,地产股占比3.3%,分位数25%,非银金融市值占比1.7%,分位数10%。临近年底,这些低涨幅、低配置的行情可能再次成为被博弈的对象。

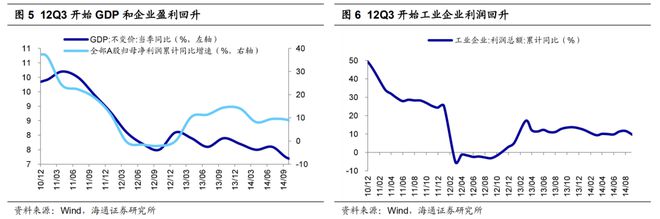

催化剂:数据、政策、事件。结构的再平衡或者风格的收敛往往需要一些催化剂。2012年上半年经济加速回落,坏账担忧重启,上证综指从5月开始一路下跌至11月,银行股年初至11月累计涨幅仅有-4.3%。但是积极的因素也在逐步显现,工业企业利润累计同比增速在12/08探底-3.1%后开始稳步回升,全部A股归母净利润同比增速也从12Q3见底-2%一直回升至13Q3的14%,这些数据均显示基本面开始好转。

此外,12年11月8日十八大召开,11月29日中共中央总书记、中央军委主席习近平带领政治局常委集体参观《复兴之路》展览,并随后向邓小平铜像敬献花篮,一系列事件使得投资者对新一届领导层的改革充满信心。

受益于基本面回升和风险偏好的提升,12Q4的风格开始再平衡。14年底成长价值再平衡的驱动力则是降息降准和金融创新带来的流动性宽裕和一带一路主题催化。

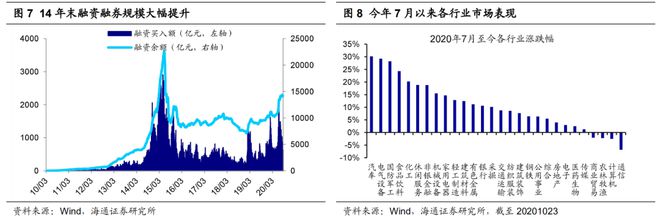

14年底之前,成长股大幅跑赢价值股。然而,14年11月22日央行意外宣布降息,一年期存款基准利率下调0.25个百分点至2.75%,标志着货币政策明确转向宽松。微观上,政策鼓励金融创新,融资融券业务快速发展,融资余额从14年10月初的6256亿元升至最高14年12月最高的10210亿。

宏微观流动性的充裕叠加主题催化,14年底风格上就发生了剧烈的平衡。站在当前时点,我们认为成长价值再平衡的驱动力是经济复苏带来的基本面驱动和金改。

7月以来上半年涨幅较大的行业涨势开始放缓,科技股高点在7月,疫苗股高点在8月,食品饮料行业高点在9月初,相对而言早周期行业市场表现更佳,主因还是基本面数据开始改善。未来随着经济持续复苏和金改进一步落地,我们认为市场将向后周期板块演绎,即扩散到金融地产行业。此外,资本市场“深改十二条”发布已有一周年,未来随着金改细则进一步推出,有望催化相关行业走强。

3应对策略:顺势而上

牛市3浪趋势未变,尤其是主板。我们在前期多篇报告中提出牛市可以分为孕育期(1浪上涨+2浪回调)、爆发期(3浪上涨+4浪回调)、泡沫期(5浪冲顶)三个阶段,详见《牛市有三个阶段-20190303》、《牛市3浪的三大特征-20200712》,三个阶段的划分是基于基本面和资金面的演化。

我们一直提出19年1月4日上证综指2440点是本轮牛市的起点,2440点至19年4月的3288点为牛市1浪上涨(沪深300从2935点升至4122点),3288-2646点为牛市2浪回调,疫情冲击下2浪被拉长(沪深300对应4122-3503点)。上证综指2646点以来(沪深300对应3503点)处于牛市3浪上涨阶段,而创业板指19/6/10的1410点已经进入牛市3浪上涨。

其实2019年创业板和沪深300表现差异不大,19年涨幅分别为44%/36%,但今年上半年的新冠肺炎疫情加剧了成长价值的分化,因为以沪深300和上证综指为代表的主板主要是偏周期的传统行业,疫情冲击使得基本面形态由19Q3-Q4的圆弧底变成20Q1再砸深坑,受基本面拖累主板表现不佳,而创业板、指数中70%左右是TMT和医药,基本面反而受益于疫情。牛市3浪的上涨阶段源于资金面+基本面双轮驱动,往后看,除非出现资金面收紧或者突发因素终止基本面回升情况,才会终结牛市3浪上涨步伐。

基本面上,最新的经济数据显示Q3实际GDP单季同比增速为4.9%,较Q2的3.2%明显回升,其中工业增加值9月同比增速6.9%,连续第七个月回升。资金面上,未来的变化需要结合通胀情况,随着经济逐步复苏,通胀压力抬升导致货币政策转向,届时市场才会迎来3浪上涨后的4浪回调。

从历史经验上看,一般CPI或PPI达到3%附近可能会触发货币政策收紧,而当前尚无通胀压力,最新数据显示9月CPI同比回落至1.7%、PPI同比降幅略有扩大至-2.1%,因此四季度担忧宏观流动性收紧为时过早,明年上半年需重视。

中短期金融地产代表的后周期,中长期转型升级方向的科技。

目前A股正处在风格阶段性再平衡阶段,疫情冲击过去后主板基本面正在逐步改善,行情有望从早周期向后周期板块蔓延,即大金融地产。其中,我们首推券商,不仅有短期轮涨补涨的逻辑,也有金改带来的长期盈利能力提高的逻辑。

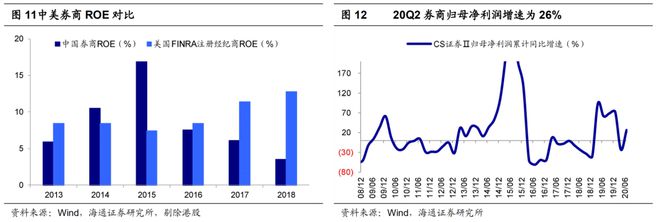

从短期看,当前市场已进入本轮牛市3浪上涨阶段,成交量放大将推高券商业绩,20Q2券商归母净利润同比增速已高达26%,但今年以来券商行业涨幅只有15.1%。今年7月份以来日均成交额已达1.01万亿,而去年下半年仅4500亿左右,所以今年下半年券商利润有望实现高增长。

中期看,金改将改变券商业态,创业板注册制改革、新三板精选层推出说明金改已在路上,当前中国产业结构升级目标类似美国,即大力发展科技产业,融资结构也将对标,然而美国券商ROE13%、中国仅6%,我们认为金改最终将提高券商ROE。

20Q2基金重仓股中券商股持有市值占比为0.49%,处于05年以来从低到高16%的历史低位。详见《策略看好券商的逻辑-20200707》、《策略看好券商2:三个逻辑-20200909》。

此外,重视银行、保险、地产等低估的后周期板块,一方面宏观经济数据回升支持金融地产估值修复,银行是典型的后周期行业,经济数据改善后资产质量担忧下降,PB将修复,目前银行业PB(LF)仅0.75倍,另一方面四季度基于排名等因素,会出现资金博弈的现象,以金融地产为代表的板块低涨幅、低配置、低估值,历史上看这些行业在四季度可能被资金追逐,前期报告《银行地产岁末年初多异动-20190926》中分析过。中长期角度看,这次是转型升级牛市,主线是科技,类似1980-2000年的美股,产业结构升级是核心。

展望未来一年到一年半,即这轮牛市的终点,科技仍是产业主线,基本面将更强,如新能源产业链、计算机等。

风险提示:向上超预期:疫情快速有效控制,国内改革大力推进;向下超预期:疫情传播不确定性增加,中美贸易关系恶化。

什么是股票实盘?

有炒股经验的人士对于股票实盘和虚拟盘都是有一定了解的。对于新手炒股者来说了解这些是必须的。新手炒股懂得一些基本的股票知识,这样才能更好的参与股票交易。有很多新手股票对于股票实盘是什么意思不是很明白,今天就来为大家介绍下什么是股票实盘:股票实盘是什么意思?实盘对应的是虚拟盘。实盘指的是用真金白银去做交易,也就是真实的股票交易。需要你去券商开户,存钱,进行股票买卖。锤子财富2020-08-06 13:21:290008打工人的巅峰:年薪19万美元,啥也不用干

来源:华尔街见闻常嘉帅“在Salesforce,20%的人做完了80%的工作,剩下的人都在练瑜伽,或者花很长时间吃午餐。”给世界上最著名的科技巨头打工是一种什么体验?可能是年入19万美元(约130.6万人民币),什么都不需要干。来自美国佛罗里达州的MadelynMachado,曾在Meta担任HR。她在近日火爆全网的一条TikTok视频里分享了自己的经历。市场资讯2023-04-10 20:53:460001百元股年内翻两倍 信息技术行业最多

12月14日,A股市场两极分化趋势明显。一边是*ST刚泰股价持续走低锁定面值退市,一边是百元股阵营不断扩充。据Wind统计,截至12月14日,两市的百元股数量由年初的43只增至143只,数量同比翻了两倍之多。这些百元股有哪些特点?北京商报记者从所属板块、行业分布以及经营情况等多个维度进行了统计。其中,百元股中科创板股票占了近三成。数量猛增0000腾讯大股东拟继续减持!Prosus将9600万股腾讯移入香港清算系统

炒股就看金麒麟分析师研报,权威,专业,及时,全面,助您挖掘潜力主题机会!腾讯控股(00700.HK)的大股东将再次减持!周二(4月11日)腾讯大股东Prosus发布公告称,拟再度进行回购其自家股票。Prosus股票在荷兰阿姆斯特丹Euronext交易所上市。界面新闻2023-04-12 13:24:560001突然闪崩15%,11万人爆仓67亿!只是发生了什么?

比特币又遭血洗。耶伦最新表态称要加强对加密货币的监管,比特币一度闪崩15%,险些跌破30000美元关口。整个加密货币市场也被带崩了,24小时内,11万人爆仓67亿。比特币市场也不全是坏消息,昨日,全球最大资管公司贝莱德被爆出正欲将比特币期货纳入投资范围,加密数字货币市场或即将迎来巨头玩家。而对于比特币后市走势,分析师观点存在分歧,有分析师短期看跌,也有分析师依然在唱多。锤子财富2021-01-22 20:59:030000