狂收超200亿,IPO业务大爆发! 头部券商强势占据第一方阵

原标题:狂收超200亿,IPO业务大爆发! 头部券商强势占据第一方阵,中小机构抢食增量蛋糕

证券时报下中国基金报记者 张莉

2020年,无疑是券商投行业务发展的“黄金大年”。从新三板精选层到再融资新规、从创业板注册制到全面注册制改革预期释放,每一项政策改革及消息的出现,都意味着券商投行业务迎来更多的市场机会。而这其中,IPO业务无疑是正在被一步步做大的蛋糕。

行至年尾,激烈的IPO竞争也将迎来终局,到底谁能傲视群雄?谁能杀出重围?谁又能在这“大投行时代”真正享受红利?

据记者不完全统计,截至12月17日,超418家企业实现IPO,项目规模暴增74%,“三中”头部券商牢牢盘踞在承销数量、承销规模和收入规模的第一梯队。与此同时,部分结合自身业务的中小券商也能在新的增量市场凭借优势和特色抢占份额,成为行业“黑马”。

IPO项目暴增74%

承销规模“马太效应”加剧

券商投行迎来大发展之际,同业竞争也变得异常激烈,而马太效应无疑也正在加剧。

今年,券商投行业务发展迅猛,不少投行人频频在社交圈上感慨“打工人拼命的日常”,也有不少投行部门在年底仍然马不停蹄发起英雄帖、广发吸纳投行贤才,进而补充业务的需求。而这些动作的背后,实际上折射着券商投行业务速度迅猛的行业发展。

仅从IPO项目来看,2019年全年企业IPO项目为240家,而截至2020年12月17日,IPO项目数量暴增至418家,同比增幅超74%。

从券商承销数量排名来看,“三中”依然是稳居前三。截至12月17日,中信证券、中信建投、中金公司稳居前三位置,和去年排名保持不变,其中承销数量分别为37家、33家、30家。

紧随其后,海通证券、民生证券、华泰联合证券,承销数量分别为24家、21家和20家。国金证券、国泰君安君安均承销了19家企业的IPO,市场份额相同,竞争非常激烈。

今年,大小券商承销数量均有明显变化,在IPO大发展阶段,券商投行阵营始终会发生明显变化,排名战厮杀猛烈。比如国信证券、东兴证券等机构,市场份额流失较为严重,其中国信证券降幅比较明显,同时广发证券因此前投行业务遭遇重罚,市场份额也缩水严重。

同时,兴业证券、西部证券、国元证券等中小券商的市场份额增长非常快,排名也从过去的中部梯队很快闯入前20名位置。

不过在投行蛋糕逐步做大的情况下,这些头部机构的市场份额明显被稀释,这也意味着市场的参与者正在快速增多。数据显示,中信证券、中信建投、中金公司各自的市场份额均发生了不同程度的变化情况,其中,中信证券从去年的11.67%缩水至8.85%,中信建投从去年的8.75%缩水至7.89%;中金公司则从去年的7.50%缩水至7.18%。

从承销规模来看,今年券商的承销规模也在快速放大。数据统计显示,去年IPO市场全部券商承销规模高达2534.61亿;而截至今年12月17日,这一承销数据攀升至4462.88亿,同比增长高达76%,这也让今年不少券商投行赚得盆满钵满。

具体来看,承销规模体现的“马太效应”非常明显。其中,承销IPO实际募资额超过100亿元的券商共有9家,包括中信建投(788.25亿)、海通证券(618.03亿)、中金公司(446.91亿)、中信证券(434.02亿)、国泰君安证券(215.47亿)、华泰联合证券(201.15亿)、国金证券(164.34亿)、招商证券(125.69亿)和民生证券(111.76亿)。

其中,中信建投反超中信,成功拿下承销规模冠军,其独家保荐的京沪高铁IPO无疑成为贡献最多的项目;海通证券更是凭借超600多亿的承销规模一举从去年第十五的位置猛飙至第二位置,和过去的中信证券、中金公司拉开明显差距。公开资料显示,2020年7月,海通证券与中金证券作为联席主承销商负责中芯国际IPO项目,绿鞋后募集资金超过500亿。

IPO年内狂收216亿

券商投行集中度抬升

在市场蛋糕做大的同时,券商从投行业务中获益无疑也是十分明显的。据记者统计,目前,券商投行IPO承销收入已经超200亿元,共有14家券商IPO收入同比翻番,投行赚钱效应可见一斑。

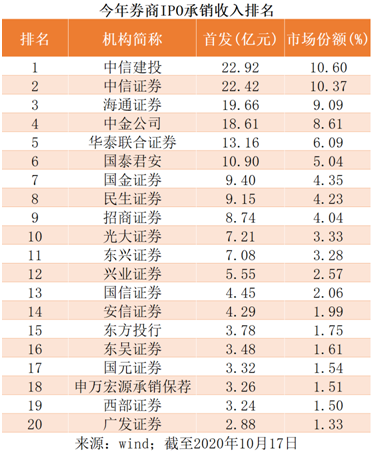

数据显示,截至2020年12月17日,60家券商合计获得IPO收入超216亿元,其中中信建投、中信证券IPO承销收入均超22亿元;海通证券、中金公司赚钱能力居后,收入分别为19.66亿元和18.61亿元,而华泰联合、国泰君安证券则收入超10亿元以上。值得注意的是,今年5月以来,中信建投证券始终占据“承销冠军”的位置。

从承销费率来看,43家券商中共有18家券商上浮了承销费率,占比超过四成,其中天风证券、瑞银证券、民生证券、东吴证券、招商证券费率上浮约2%。

投行人士何南野表示,目前投行业务价格竞争难以避免,主要存在三方面的原因,一是项目变少但券商投行人员增多的情况在持续加剧,供需不平衡必然导致价格战;二是业务难度不高,券商议价能力低;三是销售能力,除了在科创板方面有所体现,在传统IPO业务、融资等方面并没有得到真正体现。

华东有投行相关人士认为,价格战目前只是局部现象,好的项目很多机构都抢肯定费率会低很多,而部分冷门或景气度不高的行业,市场竞争还没有白热化,其中会有券商为了抢到项目采取价格战的策略,但采取超低价竞争的投行还是少数,这也和目前监管对恶意价格战有约束有关。“实际上,我们绝大多数客户也并没有将收费作为选择中介的唯一标准,而是更加注重为自己提供投行服务的机构及团队的业务能力水平。”

中小券商积极“抢食”

投行定价能力成竞争关键

不过,尽管行业竞争激烈、市场集中度逐步抬升,但并不意味着中小机构完全失去机会。从总体市场份额来看,由于投行承销规模、承销收入均出现了大比例上涨,意味着很多中小机构依然能够在扩容的市场分得一杯羹。

以承销数量为例,截止12月17日,国金证券IPO承销数高达19家,和国泰君安IPO承销数目一样,均占据4.55%市场,同时,兴业证券、东方投行、东吴证券、国元证券、西部证券等券商均冲在前25位以内。

与此同时,相比去年,还有更多的新券商加入投行IPO项目的竞争之中。据记者不完全统计,今年包括爱建证券、渤海证券、德邦证券、东海证券、国都证券、华融证券、华龙证券、信达证券、湘财证券、中山证券等10家券商成功加入IPO保荐商阵营。

在业内看来,随着注册制改革的深入,投行的竞争能力越来越看重其定价和销售能力,如何研究定价也将是未来券商投行核心竞争能力。不少中小机构也是看到了这样的行业趋势变化,不仅调整了投行架构,同时还对投研业务进行转型,加快对内服务的推进,从而提升自身的投行竞争能力。

实际上,相较于大型券商综合性和资源丰富,中小券商的平台、人才和资源有限,在券商眼中,若是中小机构意图抢夺市场,则需要另辟蹊径。

国金证券某投行负责人表示,中小券商在增量市场寻找增长的机会,突破口需要从三个方向来寻找,包括找准市场定位、优化管理体系以及强化风控体系。“特色化精品投行策略正在成为很多机构的选择,比如专注于某类型的客户或某个业务规模的市场,在一定的范围内建立标杆性的市场认知。”

联储证券投行条线负责人尹中余也曾表示,对于中等券商来讲,可以绕开大券商比拼市场份额的红海战场,选择走“并购+债券”的特色化道路。

“因为市场的总量是有限的,好的IPO资源逐步枯竭,加上拟IPO企业对大券商的品牌有天然的好感,身处中位的券商再去选择竞争,性价比不高。此外,无论是中国自身改革的需要,还是在国际市场上寻求竞争,存量上市公司的优化重组才是重点。从这点出发,我们看到了很多机会。”

注册制倒逼投行转型,综合能力提升成行业难题

中国基金报记者 李迪

受益于政策红利,券商迎来投行业务大年。业务高速发展的同时,投行的转型也在稳步推进。转型过程中,综合能力提升、部门间协调以及团队建设等难题备受关注。

注册制带来投行供给侧改革

大投行转型成为行业共识

随着注册制改革的不断推进,券商投行业务迎来业绩爆发的同时,更加深刻的转型也在酝酿之中。投行传统的通道角色正在逐渐弱化,投行的服务价值、定价能力和募资能力更加受到市场重视,定价与销售的本源正在逐步回归。与此同时,行业的竞争也日趋激烈,拥有核心竞争力的投行竞争优质正越来越明显。

平安证券认为,注册制下,实体经济融资需求加速释放,券商在融资过程中的重要性提升,投行业务将不再局限于渠道资源的竞争。

东方证券认为,注册制改革堪称中国资本市场历史上最重要的制度革新之一,将为券商投行带来全面的供给侧改革。“于投行而言,随着发行上市门槛的逐步降低,大量初创企业和未盈利企业上市,以及企业退市数量增加,资本市场的投资风险大幅提升,机构投资者占比不断提升,证券承销的难度也随之加大。”

北京一中型券商投行内部人士表示,“新的市场环境下,虽然行业的总量‘蛋糕’ 在扩大,但大量新增项目还是被巨头抢走,行业的竞争激烈程度并没有缓解。对于中小型券商,加速转型、提升核心竞争力才是生存之道,否则被行业淘汰只是时间问题。”

注册制下的竞争新环境,也正在倒闭投行加速转型,越来越多的券商正在关注“大投行转型”这一转型方向。

东方证券预计,全面注册制改革下,“投行+投资”的大投行业务模式将大行其道。“注册制的实行下,我国券商投行应当加速业务模式的转型与业务结构的重塑,促进自身综合性大投行业务转型与升级,摆脱传统通道业务束缚,加速 IPO、增发、直投等子业务的融合,加强各业务部门之 间的合作与协同,同时不断提升价值发现/定价能力、撮合交易能力、投资能力以及销售能力等专业素质,并不断增强资本实力以满足“投资+投行”新业务模式的重资产需求。”

上述投行内部人士也认为,“越来越多的机构在以综合服务的视角来看待投行业务,战略配售投资收益等综合收入正成为备受券商关注的新的盈利点。”

投行转型仍待强化

海外经验值得借鉴

大投行转型对投行团队的研究能力、券商的资本实力提出了更高的要求,即使转型已成为行业共识,投行在实践过程中依然遇到了不少难题。

国金证券投行相关负责人指出,注册制下券商的各业务模块需协同运作,形成跨部门的客户资源共享机制;民营企业、新兴产业IPO数量的增加,财富效应下股东、高级管理人员将成为券商理财管理业务的重要客户来源;资产管理部门可以利用投行项目优势,开发股票的质押回购等业务;直投部门可以借助投行部门参与跟投,增加投资的机会,选择更多具有发展前景的企业。

“但是这其中存在难度和挑战,即如何提高不同部门之间的合作效率及平衡利益分配。例如在科创板目前要求保荐机构跟投的机制下,券商在内部该如何平衡保荐部门、直投部门、机构客户、IPO企业客户之间的利益?”上述国金证券投行相关负责人表示。

此外,提升综合能力的过程中,券商投行还将面临人才培养及团队建设等难题。华东一大型券商内部人士表示,“优秀人才永远是稀缺的,而行业头部效应越来越明显的背景下,更多的人才被大型投行吸引,这为中小型投行带来了许多挑战。”

“对于靠项目赚钱的投行人士,平台的综合实力尤其重要。如果在没有多少项目的投行工作,生活压力会很大,很多投行人士只能无奈离职,没有优秀人才,转型则是难上加难”,上述人士补充道。

国内券商应从哪些方面提升综合实力提升,以应对日趋激烈的市场竞争?对于这一行业热议的话题,海外投行的发展经验值得借鉴。

平安证券认为,“海外顶级投行发展历程更长,经过长期积淀构建出了全面的专业能力体系框架,在资源、销售能力、定价话语权、资本实力等方面具有绝对优势。我国资本市场发展较晚尚不成熟,券商在IPO过程中所扮演的角色以尽调为主,其它角色较为边缘化。”

平安证券还提到,在营销、询价能力方面,国内券商需通过强化自身机构投资者关系储备,保障询价定价过程多方有效沟通,定价能力方面,需独立、客观给出定价并排除市场预期的干扰,同时需具备上市公司计划变更等快速应急能力。

磁条卡被盗刷十万,女子固定证据后起诉银行,法院判银行全赔

据萧山法院微信公众号9月18日消息,银行卡和手机明明在身上,却接连收到交易提醒短信,显示卡内的10万余元存款被分5笔全部盗刷了。“不翼而飞”的存款谁来赔?3月29日凌晨,家住杭州的小康正在刷手机微博,突然连着收到几条交易提醒短信。短信显示其持有的借记卡在迪拜、美国等地接连发生5笔取现及消费记录,共计人民币102128.31元。锤子财富2020-09-19 11:11:21000011月CPI创新低,货币政策会转向宽松吗?

原标题:11月CPI创新低,货币政策会转向宽松吗?中国11月CPI同比降0.5%,显着低于预期,创下十一年来新低。大家对通缩的预期开始加强。PPI价格同比下降1.5%,环比上涨0.5%,基本符合预期。通缩看似严重,还会严重下去吗?在货币政策出现退出迹象时,通缩是否会导致货币政策再次转向宽松?这些都是市场和公众比较关心的问题。CPI由正转负,通胀还是通缩?锤子财富2020-12-10 13:23:040000惨遭“血洗”,比特币全网24小时爆仓38亿!

原标题:惨遭“血洗”,比特币全网24小时爆仓38亿!初识不知曲中意,再看已是踏空人。诚然,一轮牛市,就是一次财富洗牌。28000美元关口!比特币又一次刷新了历史新高。继12月16日突破20000美元里程碑之后,尽管经历了上千美元回调,我们再也没见到过20000美元以下的比特币了。在过去一个月,比特币上涨了超过60%。在这个周末,比特币上涨超10%。锤子财富2020-12-28 17:16:010001华晨违约事件新进展:“泼出去的水收回来了”!

原标题:华晨违约事件新进展!上市公司华晨中国股份质押获解除,最近债券市场好消息不少华晨违约事件有新进展,子公司终止办理华晨中国股份质押!锤子财富2020-12-30 20:48:530000