中国版TLAC政策框架来了!四大行迈向监管达标之路

原标题:中国版TLAC政策框架来了!四大行迈向监管达标之路

来自: 北京商报

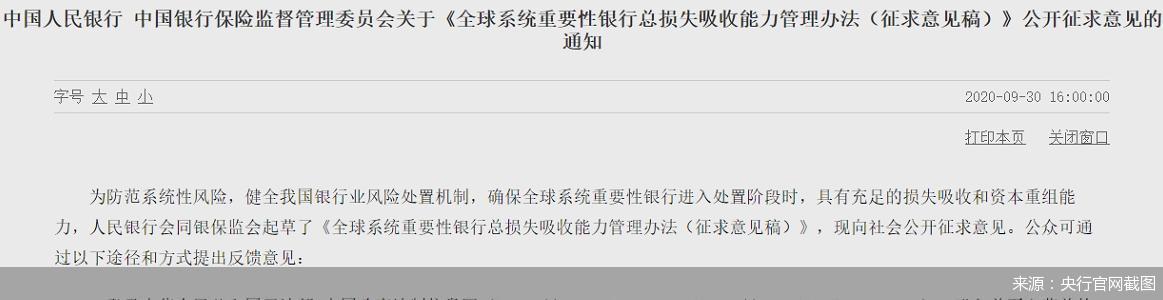

中国版总损失吸收能力(TLAC)政策框架“出炉”,9月30日,央行会同银保监会起草的《全球系统重要性银行总损失吸收能力管理办法(征求意见稿)》(以下简称《办法》),正式向社会公开征求意见,《办法》要求,在中国境内设立的被认定为全球系统重要性银行的商业银行应满足:外部TLAC风险加权比率自2025年1月1日起不得低于16%;自2028年1月1日起不得低于18%;外部TLAC杠杆比率自2025年1月1日起不得低于6%,自2028年1月1日起不得低于6.75%。2019年,工商银行、中国银行、建设银行、农业银行被纳入全球系统重要性银行,在分析人士看来,从四大行资本充足率来看,在四年左右的时间完成达标问题不大,银行也可采用资本集约化和精细化管理手段,积极推进资本节约,提升资本使用效率。

可通过减记或转为普通股吸收损失

2008年国际金融危机后,防范“大而不能倒”成为反思危机教训、完善金融监管体制的重要内容。为有效解决“大而不能倒”问题,二十国集团(G20)领导人于2015年11月批准了金融稳定理事会(FSB)提交的《全球系统重要性银行总损失吸收能力条款》,正式明确了总损失吸收能力的国际统一标准。近年来,央行、银保监会深入研究国际规则,加强与金融稳定理事会等国际组织的沟通,结合我国实际情况,起草了《办法》,对我国全球系统重要性银行(G-SIBs)总损失吸收能力比率、构成以及监督检查、信息披露等提出明确要求。

《办法》共七章四十二条,主要明确了总损失吸收能力规则的基本原则,我国全球系统重要性银行进入处置阶段时,可以使用合格的资本和债务工具,通过减记或转为普通股等方式吸收损失。外部总损失吸收能力非资本债务工具的触发事件与二级资本工具的触发事件相同,且当二级资本工具全部减记或转股后,再启动外部总损失吸收能力非资本债务工具的减记或转股。

光大银行金融市场部分析师周茂华在接受北京商报记者采访时表示,《办法》对系统重要性银行外部总损失吸收能力比率、构成以及可计入资本工具等方面均做了明确,对于补齐国内金融监管短板,压实各方责任,完善商业银行风险处置机制有重要意义。

在起草说明中,央行、银保监会亦表示,《办法》的出台有利于我国全球系统重要性银行提早制定规划,采取综合措施满足总损失吸收能力要求。长远看,实施总损失吸收能力管理,将进一步完善我国商业银行的风险处置机制,对提高大型商业银行风险抵御能力、强化市场约束、增强金融体系的稳健性具有积极意义,有助于拓展商业银行主动负债品种,提高我国直接融资比重,促进多层次资本市场发展。

时间表“划定”2025年和2028年分步达标

2019年,工商银行、中国银行、建设银行、农业银行被纳入全球系统重要性银行,央行在《中国金融稳定报告(2019年)》中表示,我国G-SIBs执行TLAC框架的时间已较为紧迫,有关部门应密切协作,推动TLAC规则早日出台,并采取综合措施,进行系统性研究设计,为我国 G-SIBs按时达标创造有利条件。

央行同时指出,作为新兴市场经济体G-SIBs,我国工商银行、农业银行、中国银行和建设银行最迟须从2025年起分阶段满足TLAC要求。目前,我国G-SIBs的TLAC缺口较大,满足TLAC要求存在较大压力,亟须构建我国TLAC要求框架,推动四家G-SIBs按时达标。

具体来看,《办法》明确了外部总损失吸收能力的风险加权比率和杠杆比率的计算方法及达标要求。外部总损失吸收能力风险加权比率自2025年1月1日起不得低于 16%;自2028年1月1日起不得低于18%。外部总损失吸收能力杠杆比率自2025年1月1日起不得低于6%,自2028年1月1日起不得低于6.75%。对2022年1月1日之后被认定为全球系统重要性银行的商业银行,应当在被认定后3年内满足《办法》规定的外部总损失吸收能力比率要求。

对划定外部总损失吸收能力比率这一数值的考量?苏宁金融研究院高级研究员陶金介绍称,这一指标应该不是对现有风险覆盖能力指标的替代,而是重要补充,新增非资本债务工具等用于处置风险的规定,以及对扣除项进行了详细说明。它更加细化和真实地反映了银行在吸收损失实际操作中能够实际利用的资源,同时也相较现有指标更加严格。

从时间节点来看,距离中国版总损失吸收能力框架的达标还有四年多的时间,一时间引发了四大行能否按时达标的热议。从资本充足率来看,截至2020年上半年末,工商银行、农业银行、中国银行和建设银行资本充足率分别为16.00%、16.42%、15.42%、16.62%。麻袋研究院高级研究员苏筱芮表示,从四大行资本充足率来看,在四年左右的时间完成达标问题不大,可以通过发行二级资本债等其他债务工具实现,另外,无固定期限资本债券的推出,也拓宽了商业银行补充其他一级资本工具渠道,同时银行也可采用资本集约化和精细化管理手段,积极推进资本节约,提升资本使用效率。另外根据国际经验来看,其他一些国家也能够按时完成达标任务。

进一步细化衡量银行应对损失能力指标

“金融机构的系统重要性,主要体现在由于其规模、复杂性和系统关联性。”银保监会副主席曹宇此前在撰文时指出,一旦遭遇经营困难或者经营失败,可能给金融体系稳定和实体经济运行带来的损害程度。在强化系统重要性金融机构监管的同时,需要积极培育金融市场和丰富资本补充及损失吸收工具,评估银行资本补充的压力和支持实体经济的需要。应当定期审查评估框架的科学性、合理性和可操作性,动态把握分组和附加监管要求。

《办法》明确由央行依法对我国全球系统重要性银行总损失吸收能力情况进行监督检查,并对总损失吸收能力的非资本债务工具的发行进行管理。在总损失吸收能力构成方面,提到七大类负债不可计入:受保存款;活期存款和原始期限1年以内的短期存款;衍生品负债;具有衍生品性质的债务工具,如结构性票据等;非合同产生的负债,如应付税金等;根据《中华人民共和国企业破产法》等相关法律法规规定,优先于普通债权受偿的负债;根据法律法规规定,难以用于自救或难以有效核销、减记或转为普通股的负债。

陶金进一步介绍称,商业银行面对潜在损失的应对能力监管指标主要包括资本充足率、拨备覆盖率等,但一方面对于拨备覆盖率,银行有自己调整的空间,另一方面上述指标衡量的是银行最终覆盖损失的能力,尤其是利用资本充足率衡量损失应对能力时,存在潜在的侵蚀股东核心利益的可能。《办法》的出台对衡量银行应对损失能力的指标进行进一步细化,相当于将银行吸收损失的能力要求“提前”,能够更具针对性地反映银行的真实安全边际。

“与此同时,《办法》出台,这意味着监管层对具有系统重要性金融机构进入严格监管时代,这有助于防范金融机构‘大而不能倒’稳定与系统性金融风险,维护金融体系稳定,也有助于增强金融体系韧性。”周茂华如是说道。

华厦眼科2022年净利5.12亿同比增长12.5% 董事长苏庆灿薪酬63.82万

挖贝网4月23日,华厦眼科(301267)近日发布2022年年度报告,报告期内公司实现营业收入3,233,246,188.16元,同比增长5.51%;归属于上市公司股东的净利润511,793,450.73元,同比增长12.50%。报告期内经营活动产生的现金流量净额为769,983,013.73元,归属于上市公司股东的净资产5,114,136,775.46元。0000突发!包商银行宣布65亿债全额减记,又一次见证历史

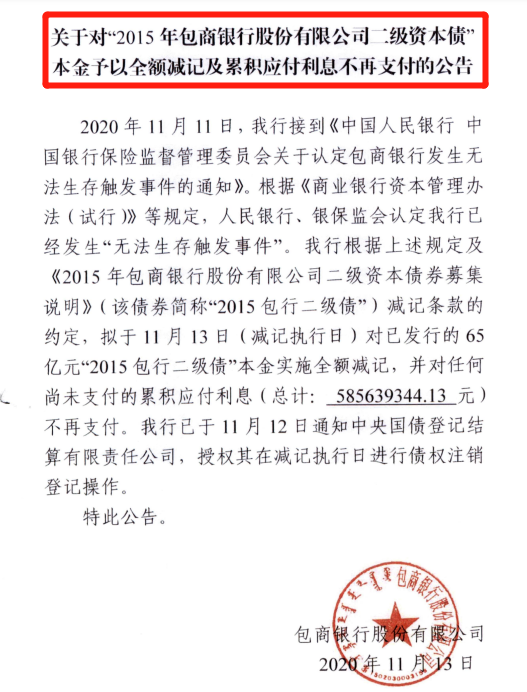

来源:证券时报本文转载自证券时报旗下号中国基金报,作者:吴羽2019年5月24日,包商银行因出现严重信用风险,被人民银行、银保监会联合接管,这是中国金融发展史上的一个重大事件。随后,包商银行的风险处置、包商银行二级资本债是否兑付均颇受市场关注。而最新消息:包商银行65亿元二级资本债因“无法生存触发事件”全额减记。据悉,这是史上首例!包商银行65亿二级资本债全额减记锤子财富2020-11-15 02:01:380000城投债“小作文”传播沸沸扬扬,涉城投债产品“一刀切”暂停备案?期货资管躺枪

财联社4月22日讯(编辑杨斌)今日,一则城投债“小作文”被传播,沸沸扬扬,诸多债市从业人员微信被刷屏,言称某期货资管公司本周接到证监会与基金业协会的窗口指导,资管体系(包括券商资管、期货资管,和银行资管)、公募专户从下周起暂停涉债类产品备案,主要指合同投资范围内包含城投债;本次监管控制的主要方向是限制城投债总量规模。”0000天首金融研究院陈成:黄金行情起伏不定,小金属板块值得关注

时隔9年,黄金再次证明了自己是这个世界上的硬核资产。7月27日,国际金价走势创历史新高,伦敦现货黄金日内最高触及1944.48美元/盎司,超过了2011年的历史最高点1921.15美元/盎司。受此影响,7月28日A股贵金属板块再度大涨超4%,有色金属、黄金概念高开。锤子财富2020-07-30 21:53:080000