锦州银行重生记:B端C端齐发力 破局用户黏性不足困境

来自: 北京商报

经历了一年多大刀阔斧的改革,锦州银行业务已步入正轨,开始通过深化搭建B端C端场景金融,谋求一条新的差异化发展之路。12月8日,北京商报记者注意到,在B端锦州银行面向商户力推该行打造的聚合二维码产品,在C端则针对个人专门推出了具有本土化气息的烧烤主题信用卡及“锦州银行实现增资扩股”答谢版理财产品以拓宽客户渠道,加大客户黏性。从深陷财务漩涡、股权治理混乱至“白衣骑士”顺利入驻,这家城商行吸引了无数人的目光,也为我国中小银行风险治理管理样本留下了浓墨重彩的一笔。

深化场景发力B端谋变

“锦商添花、码上有礼,、还能领取50元话费”,北京商报记者注意到,锦州银行近日正在大力推广该行面向B端商户推出的聚合二维码产品,瞄准精细化场景精准获客。据了解,聚合二维码产品是锦州银行主要面向收款商户推出的产品,意在解决商户偶尔不清楚客户是否付款成功、经常担心账目清算复杂繁琐、多种二维码扫码管理不方便的问题。

针对目标群体主要是有收款需求的企事业单位及免于办理工商注册登记的小微商户,支持T+1、D+1和实时清算,支持单店铺、多店铺管理,单收银员和多收银员管理。在12月1日-—12月15日活动期间,首次开通锦州银行收款码的商户在审批通过的下一个工作日10时后,可通过活动二维码入口进入活动页面领取50元话费奖励。

针对聚合二维码产品,锦州银行官网着墨的内容并不多,北京商报记者另从锦州银行客服人员处了解到,上述福利活动是该行近期针对B端商户推出的活动,也是首次举行。

谈及锦州银行拓展B端商户展业的考量,苏宁金融研究院宏观经济研究中心副主任陶金在接受北京商报记者采访时表示,锦州银行在B端支付业务的拓展方向的是合理的,具有长期可持续性,只有在服务好客户、同时通过支付业务掌握客户更多信息的情况下,核心的信贷业务风险才能够得到更加高效的控制。

除了深化B端场景的搭建外,锦州银行还利用自身客源和渠道进一步提高C端业务渗透率。在C端客户上,该行针对个人专门推出了具有本土化气息的烧烤主题信用卡以及“锦州银行实现增资扩股”答谢版理财产品,该理财产品业绩比较基准利率可达4.7%。

从多番动作可看出,锦州银行诸多场景的搭建均以“客群”为中心展开,意在增加自身获客的能力。光大银行金融市场部分析师周茂华分析认为,随着数字经济快速发展,国内C端客户市场竞争已较为充分,银行除了巩固和挖掘C端客户外,并加速扩大B端客户份额;同时,银行在服务B端客户中具有优势,能为客户“量身定制”服务方案等。

重组后基本指标得到改善

锦州银行成立于1997年1月,总部位于辽宁省锦州市,于2015年12月在香港联合交易所主板挂牌上市,在经历两次年报延期刊发、核数师出走等一系列风波后,锦州银行通过引入战略投资者增信、改革重组等方式积极自救。

回顾锦州银行的风险处置历程,2019年7月28日,锦州银行在港交所发布公告称,已向工银投资、信达投资、长城资产转让其持有的部分银行内资股。后又审议通过了定向增发的认购协议和清洗豁免、剥离1500亿元资产以及认购750亿元定向债务工具等资产重组事项。

2020年8月,随着成方汇达和辽宁金控两大国有股东的正式入股,锦州银行完成增资扩股工作,成方汇达占增发完成后股本总额的37.69%,位列第一大股东,辽宁金控占股本总额的6.65%,位列第二大股东,与之前入股的工银投资、信达投资、长城资产一起,五家国字号股东合计持股比例超过56%,至此锦州银行重组工作基本完成。

完成重大资产重组后的锦州银行实现扭亏为盈,根据该行2020年半年度业绩报告数据,该行上半年实现净利润4.13亿元,去年同期为亏损8.68亿元。资产质量明显得到改善,截至今年6月末,锦州银行不良贷款率为1.94%,比2019年年末下降5.76个百分点,拨备覆盖率则由去年末的115.01%大幅增长至243.73%,增长128.72个百分点。普益标准研究员梁传义预计,锦州银行改革重组后,流动性、资产质量向好,并重塑经营发展定位。此外,在战略投资者的支援下,逐步有序搭建合规有效的公司治理体系、完善风险治理架构、建立了高效的管理体系。后续,在大股东信用加持以及战略投资者辅助下,业务将取得长足发展,预计锦州银行利润率将实现稳步持续增长。

不难发现,增资扩股的完成,标志着锦州银行改革重组取得了阶段性胜利,但从其他指标来看,该行的盈利能力方面仍亟待提高。今年上半年,锦州银行营业收入下降52.4%至64.44亿元,利息净收入降幅达48.9%。利息净收入是锦州银行经营收入的主要来源,在总收入中占比约94%。

除此之外,今年上半年,锦州银行总资产、总负债均出现缩表。截至6月末,该行资产总额为8212.66亿元,较去年年末下降1.8%;其中,发放贷款和垫款净额为4073.3亿元,较去年年末下降10%。截至6月末,该行负债总额为7613.39亿元,较去年年末下降2.0%。

在陶金看来,目前锦州银行更重要的问题是在拓展业务的同时,控制信贷风险,至少是控制增量业务的风险。短期看,锦州银行业务推广力度可进一步加大,努力争取更多类型和规模的客户,在B端支付业务等拓展方面,利用前期的技术基础,衍生性地扩展相关信贷业务。长期看,还是要形成本行特色产品和服务,或基于地方资源优势,或依靠其他业务和技术基础扩展相关业务。

多渠道、全方位风险处置成样本

锦州银行的核心问题是战略激进带来的风险隐患,监管意在修复该行资产负债表,增强资本实力,从而采用引进“白衣骑士”增资扩股的方式进行风险化解。从潜在危机爆发至增资扩股完成,从深陷财务漩涡、股权治理混乱至“白衣骑士”顺利入驻,这家城商行吸引了无数人的目光。

锦州银行改革重组的成功,是我国对高风险中小金融机构处置顺利实施的范本,也对推动省级人民政府“一省一策”制定中小金融机构风险处置规划具有重要意义。

银行业资深分析人士王剑辉指出,此次锦州银行风险化解案例为金融业整个机构的重组积累了相当重要的经验,在风险处置上发挥监管机制的优势,进行强有力的干预,控制了风险外溢。长远来看,灵活的风控管理和经营机制也对银行未来的发展打下坚实的基础。

将目光着眼于“精准拆弹”、“刮骨疗伤”固本强根,同时运用市场化、增资扩股“一揽子”扶持计划,增强资本实力。梳理改革重组后的发展路径,锦州银行一方面,结合地方经济和企业发展实际打造专属信贷产品,并与当地政府的产业布局和重大项目工程高效对接,持续加大金融服务保障力度。另一方面,聚焦主业,加快自身发展,提升服务能力,积极调整业务结构、创新金融产品、做大特色品牌优势。

在风险中谋变的锦州银行也对中小银行风险处置带来了启迪,未来此类城商行如何在严控风险中谋求发展?正如周茂华所言,中小银行还是要主责主业,下沉业务重心,发挥自身区位优势,深耕当地市场,走差异化竞争之路;未来银行关注规模扩张的同时,更需要关注经营质量,不能一味扩张资产规模;多渠道补充资本金,提升抗风险能力;同时,根据区位经济转型需求,发掘市场市场,提升服务实体经济能力。

陶金进一步指出,多渠道、全方位的风险处置和补充资本手段或将成为未来银行业风险集中处置的普遍模式,不仅要通过各种转让、剥离不良资产方法来压降和处置存量风险,更重要的是引进新的投资者,引进更先进的业务和风控理念,如此才能在长期中获得重组带来的正向效应。针对增强用户黏性、如何改善盈利水平以及未来战略发展问题,北京商报记者向锦州银行相关人士进行采访,但截至发稿并未得到回复。

中小银行转型,平庸是最大的障碍

更大的挑战是,行业正加速分化,转型机遇窗口快速收窄,留给中小银行的转型时间已经不多了。这两年,转型一直是热门话题。几乎所有中小银行,都在时代大潮中亲历着转型,或主动为之,或被裹挟前行。从结果上看,有的银行颇见成效,多数银行历经辛苦,方向曲折,所得唯有疲累。更大的挑战是,行业正加速分化,转型机遇窗口快速收窄,留给中小银行的转型时间已经不多了。向标杆学习锤子财富2021-02-03 12:04:440000私募大罚单!这家公司干了这件事,被罚没近500万!

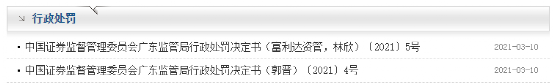

原标题:私募大罚单!这家公司干了这件事,被罚没近500万!3月10日,中国证监会广东证监局连续发出两份行政处罚决定书。因涉及内幕交易原天业通联(经重大资产重组,2019年12月13日公股票更名为“晶澳科技”)股票一案,富利达资管被罚没487.35万元、法定代表人、总经理、控股股东林欣被警告并罚款15万元。此外,内幕信息知情人傅某平女婿郭晋因内幕交易天业通联股票被罚没453.19万元。锤子财富2021-03-11 18:04:350000隆鑫通用2022年净利5.27亿同比增长37.04% 财务总监王建超薪酬117.91万

挖贝网4月23日,隆鑫通用(603766)近日发布2022年年度报告,报告期内公司实现营业收入12,410,172,617.49元,同比下滑4.96%;归属于上市公司股东的净利润527,323,685.50元,同比增长37.04%。报告期内经营活动产生的现金流量净额为1,196,462,488.20元,归属于上市公司股东的净资产7,813,205,060.4元。0000超300亿元的大案,细节浮出水面!央行有重要提醒

来源:中国经济网“4.09”跨境赌博案件于6月1日破获,一个利用跑分平台为跨境赌博等违法行为转移资金的特大跨境犯罪团伙被捣毁,涉案资金流水超300亿元,该案涉案人员、抓捕人数均为国内目前同类案件前列。经济日报-中国经济网记者了解到,该案由中国人民银行南宁中心支行指导北海市中心支行协助北海市公安局破获。近日,案件的相关细节也浮出水面。跑分平台成跨境赌博帮凶0000先锋新材2022年营收3.05亿 董事长熊军薪酬35.33万

挖贝网4月23日,先锋新材(300163)近日发布2022年年度报告,报告期内公司实现营业收入304,664,492.41元,同比下滑0.52%;归属于上市公司股东的净利润-1,716,569.80元,较上年同期亏损减少。报告期内经营活动产生的现金流量净额为84,348,824.24元,归属于上市公司股东的净资产593,565,357.40元。0000