资本市场波动、银行再迎降息,居民理财如何选?

国内银行迎来存款“降息潮”、居民储蓄存款增速创十年新高、新基金发行频频遇冷、保险保费全面回暖……在利率下调叠加理财产品刚性兑付预期打破的大环境下,传统依赖无风险产品投资理财的模式难以跑赢通胀,倒逼大众关注资产配置问题。低利率时代,如何打理好自己的“钱袋子”,正成为百姓关注的话题。

近日,记者围绕利率下行的原因及趋势、大财富管理市场现状、资产配置及养老规划等话题,采访到中欧国际工商学院金融与会计学教授芮萌,平安新银保产品策略负责人、北美精算师王瑞,理财大V罗元裳等业内专家。

芮萌认为,利率下行将在一个很长时间段成为主流趋势,伴随着我国步入老龄化社会,用不同的金融工具科学地配置资产、储备养老的重要性和紧迫性正在日益凸显。罗元裳则指出,居民家庭资产配置可与足球队员各司其职相类比,前锋是偏股基金,后卫是银行理财,守门员就是保险,冲锋陷阵的高收益基金再加上能锁定长期回报的固定利率的保险相搭配,风险更低且效果更好。王瑞介绍了保险作为财富大厦地基的底线作用,并强调养老金的储备,必须具备可持续、够稳健、能流动、可传承的四大特点。

财富管理变奏,保险产品受青睐

近期,六家国有大行率先下调部分存款利率,调整后五年期整存整取利率为2.5%。继此之后,招商银行、浦发银行等12家股份制银行也陆续宣布下调人民币存款利率。从今年年初至今,国内银行存款利率已经多轮调整。至此,国有银行的定期存款利率已经全线跌破3%,存款利率走低已是大势所趋。

芮萌认为,央行采取逆周期的货币政策降低利率、放宽银根,其因是为了刺激企业投资和居民消费,以此拉动经济恢复。同时芮萌通过对比研究OECD国家发现,随着人口红利的消失,这些国家的无风险利率呈下降态势,甚至部分出现负利率现象。综合国际和国内宏观环境,预计我国利率下行将是长期现象。谈及利率下行的情况下居民该如何理财、实现资产的增值保值,芮萌指出需“基于投资人在资产负债表的哪一端”。“如果投资人把钱放在银行端,那么低利率就会造成收益率下降,财富增值速度放缓;如果投资人作为融资借款方,低利率对其来讲是好消息,因为借钱成本更低。”芮萌分析道。

在利率下行的主流趋势下,居民理财节奏和风险偏好也迎来转变。据央行数据,截至2023年2月末,我国储蓄存款余额127.32万亿元,同比增长18.3%,增速创近十年来新高。除了储蓄之外,居民财富需要新的资产配置出口来满足财富增长的需求,“将鸡蛋放进哪些篮子”拷问着每位大众投资者。

罗元裳表示,“低利率环境下大众缺乏安全感,储蓄率高不难理解。而且银行理财都是浮动收益,在市场下跌的趋势下大众对银行理财的收益预期也随之下降。理财其实是反人性的,按常理来看,利率下行,大众发现股票市场便宜了本应去购买,但大众却越跌越不敢买。但保险反而是顺人性的,这种顺人性体现在保险能为大众锁定比银行存款更高的确定性利益。”

在进行用户账户分析时,罗元裳分享了每个家庭都需要配置的四个账户,即备用金账户、保险账户、保值账户和增值账户。据其介绍,备用金账户中一般放置3-6个月的基本生活费作为兜底;保险账户专款专用,为疾病意外提供保障;而原本以银行理财、债券基金为主的保值账户,随着利率下行结构也逐步转变,分红型、增额终身寿类保险产品在其中份额提升;最后一个增值钱包则基于个人对风险的承受能力,按需配置偏股基金等高收益产品。

从今年的保费数据来看,保险产品的确正在成为分流存款的方向之一。数据显示,今年前4月保险行业保费达2.3万亿元,同比增9.8%,其中寿险同比上升11.8%,行业回暖明显。针对这一数据表现,国泰君安非银分析师刘欣琦在研报中表示,伴随存款利率降至3%以下,居民对于具有收益确定性的保险储蓄类产品需求持续旺盛,而产品预定利率变化也不会改变保险收益确定性这一稀缺特点,储蓄类保险仍将持续推动寿险新业务价值的成长。

深耕保险行业多年的王瑞从保险产品设计如何满足客户需求角度分享了自己的理念。王瑞表示,客户对保险产品普遍存在两方面需求,第一是投资属性,要求保险产品具备长期的、确定的收益率,尤其在存款利率下降和基金波动加大的背景下。第二是功能属性,特别在养老储备这个方面,对于持续终身、稳定给付的现金流来保障养老生活有强烈的需求。因此,无论利率长期走势如何变化,保险作为投资属性的产品,通过锁定利率,保证了和权益市场及利率波动的零相关性,从而隔离波动、有效帮助客户降低了不确定性,是资产配置中的重要类别。而对于退休后更多需要花钱的客户而言,保险稳定给付的功能属性更为凸显,能有效对抗长寿风险、隔离市场风险,维持生活的稳定性及高品质。

财务与服务双管齐下,品质养老有保障

人口规模庞大是我国人口长期特征,且人口老龄化趋势也日益明显。截至2022年底,我国60岁及以上人口占总人口19.8%,其中65岁以上的占14.9%,我国已进入中度老龄化阶段。

在这样的趋势下,养老金储备成为全民关注的焦点问题。据人社部、财政部通知发布,自今年起,2022年底前已退休人员基本养老金提高3.8%。从政策层面来看,为了更好发挥养老第三支柱的作用,去年政府出台个人养老金账户税优政策,鼓励公众进行个人养老金储备,也鼓励商业机构通过市场化运作参与其中。

“所谓养老三支柱,一是靠国家,二是靠企业,三是靠自己,也就是商业养老。而目前我们商业养老在三大支柱中占比并不高,这也是养老金政策出台的原因。”芮萌分析,“第三支柱中参与的行业不仅有商业银行、公募基金,还有保险,而由于保险具有期限长、利率锁定等特点,在养老领域具备天然优势。”此外,芮萌补充道,养老除了财务上的储备还需服务加持,目前诸如泰康、平安等保险企业在销售保险产品的同时,也提供包括养老公寓在内的养老服务。

罗元裳在谈及养老规划时指出,影响养老金储备最终收益的变量无外乎本金、收益率和时间三大因素。“最终收益等于本金乘以1,加上收益率i,而时间就是N次方、能起到复利效果。所以大家做财务规划的时候,要从自身角度出发,看到底三个变量中能决定谁,就去着重做哪一块”,罗元裳详细解析,“对年轻人而言,可以通过时间的复利将小钱变大钱,而对于要规划养老生活的人群来说,固定收益类产品同时还能抵御利率下行风险,就是很好的工具。”

低利率环境下如何解这道养老金融公式?需靠保险、银行理财和基金“三驾马车”来拉动。罗元裳认为,“保险就像‘大白马’,是最能带给大众安全感和确定性的;银行理财是‘汗血宝马’,会随着市场的利率波动给投资者制造小惊喜;基金则是‘黑马’,但前提是得懂得如何驯服。”只有将着“三驾马车”驾驭好,才能拥有一个更稳健、更高品质的养老生活。

除了财务储备之外,医疗健康、甚至社区养老的新模式近年来也受到追捧,高质量、全周期、多层次的养老服务将会成为刚需。近年来,包括泰康、平安等在内的金融机构正在逐步将金融服务和医疗养老服务整合。

以平安为例,据王瑞介绍,平安将养老相关的业务分为养老资产储备和养老生活服务两大领域。前者,平安依托自身的综合金融服务提供了包括增额终身寿、养老年金险及基金信托等一揽子产品解决方案,专注于为客户提供养老财务储备服务,帮助客户管好“养老钱袋子”。后者,基于对不同老龄阶段客户的深入研究,平安为之打造了居家养老及高品质康养社区臻颐年两种全周期养老解决方案。“另外我们还外接了健康管理、远程医疗等一系列服务体系,在管好养老钱袋子的同时,也为客户衣食住行各方面形成一套完整的解决方案。”

“实际上养老资产管理和养老生活服务是互相打通的,例如我们的养老年金保险类产品,每月能给客户提供稳定现金流,而这笔钱可以一站式终身对接至康养社区。不仅解决客户的资产问题,还能满足其生活、服务等各方面需求。”王瑞表示。

据了解,平安通过综合金融、医疗健康生态和数字科技,已形成一套“保险 健康管理”、“保险 居家养老”、“保险 品质康养”完整的养老服务体系。

在居家养老方面,中国平安以“三位一体的养老管家、10大服务场景和1套监督体系”的模式,满足老人“医、食、住、行、财、康、养、乐、护、安”等各方面的服务需求。其中,“三位一体的养老管家”包括智能管家、生活管家和医生管家。截至当前,平安居家养老已推出十大场景、超500项服务,覆盖47个城市,超1万名体验官开启居家养老服务体验,超4万名客户获得居家养老权益。

在高品质康养方面,中国平安则于2021年正式推出高品质康养品牌“平安臻颐年”。基于创新首推的七维健康理念,平安臻颐年以城市中心为选址,链接海内外丰富稀有的医疗资源和照护服务,构建起尊贵生活、尊享服务、尊严照护的“三尊”价值体系。据了解,该项目已在深圳蛇口、广州白鹅潭、上海静安等一线城市落地,未来也将在北京、杭州等地陆续布局"颐年城"社区。除此之外,中国平安还基于不同城市的特征及需求,针对新一线城市推出"逸享城"产品线,并已落子广东佛山。

在利率长期下行的预期以及人口老龄化的宏观背景下,居民的财富管理和资产配置将会面临新的需求和挑战。如芮萌所建议,居民在进行财富管理时,需要提前对自身的财务状况和人生阶段进行统筹考虑,并把专业的事交给专业的人,结合自身风险偏好和需求合理进行资产配置,实现财富保值和增值。

本文仅供参考,不构成投资建议。

贵州茅台:毛利率超过90%,员工离职率仅千分之0.3;华夏航空一飞机起飞阶段客舱氧气面罩脱落,已安全返航;库克三天走访中国三个城市丨大公司动态

第一财经每日精选最热门大公司动态,点击「听新闻」,一键收听。【科技圈】iPhone15首销数据不及iPhone14,库克三天走访中国三个城市锤子财富2023-10-18 22:37:070000地平线陈黎明:2025年自动驾驶将迎来ChatGPT时刻

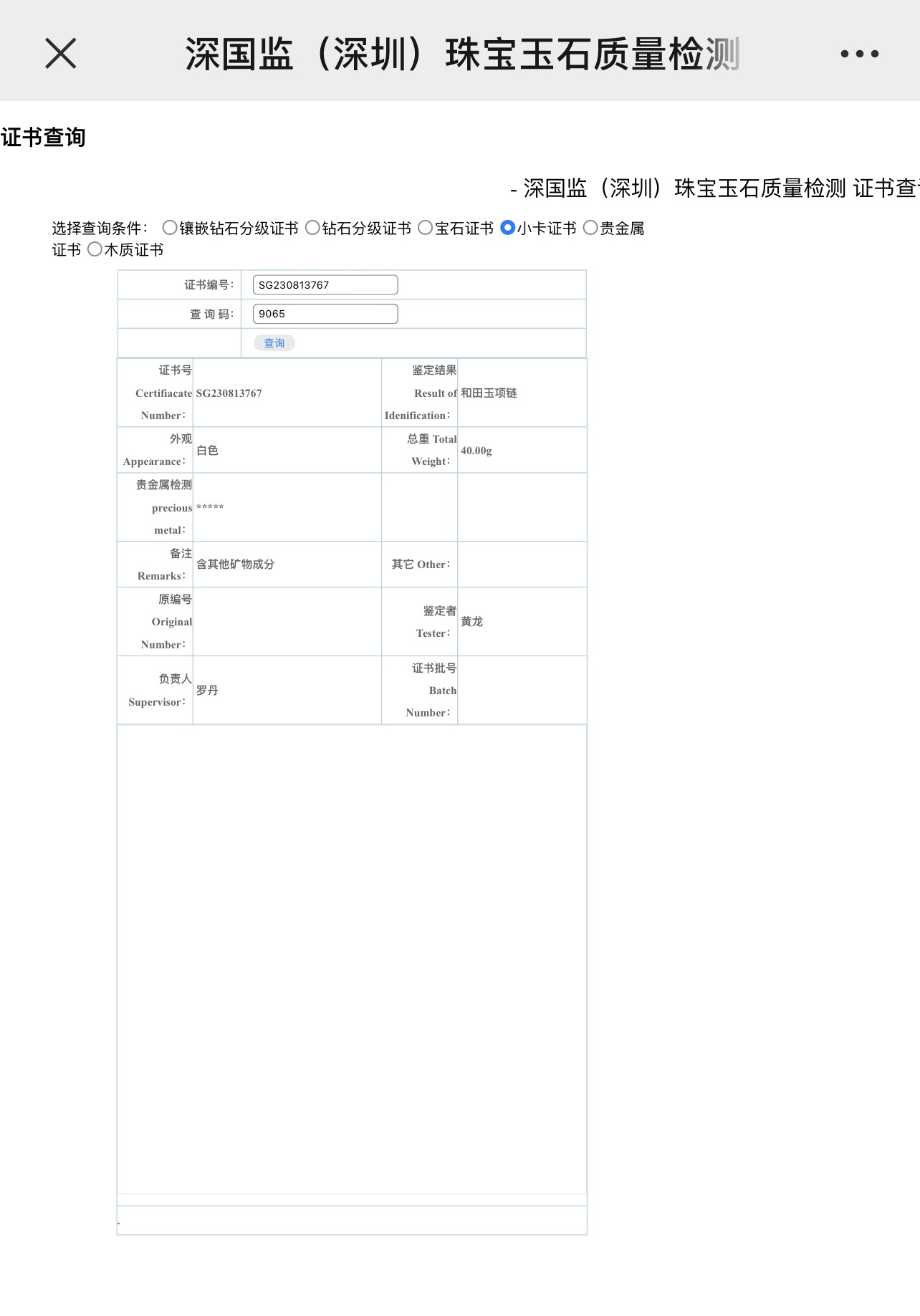

陈黎明认为,目前城区NOA大部分还处于可用阶段,还没有达到好用的阶段,主要的问题在于,通行效率低,行为不拟人,急快速开城导致可用性下降,通过率低。“2025年,自动驾驶将迎来ChatGPT时刻。”地平线总裁陈黎明今日在中国汽车论坛上表示,自动驾驶的ChatGPT时刻不光是整个性能的提升,最关键的是产品的体验、可用性与好用性。0000独家|李佳琦直播间和田玉遭打假新进展:商家报警,王海回应将继续跟进

王海在接受第一财经记者独家采访时表示,发布视频后鸳鸯金楼已经和他进行了沟通,但尚未拿出鉴定报告。海氏烤箱二选一风波未过,10月25日,李佳琦直播间陷入售假质疑,“王海打假李佳琦直播间卖和田玉”话题登上微博热搜。锤子财富2023-10-25 20:27:510000中国如何应对产业链外迁、提升供应链韧性?专家、企业高管这样看

面对全球供应链生变,何伟文则认为,从中国的角度来说,唯一的路子就是扩大开放,坚决地向全球开放。11月6日,由商务部和联合国全球契约组织主办,中国国际进口博览局和全球化智库(CCG)承办的虹桥国际经济论坛“提升全球产业链供应链韧性”分论坛在上海国家会展中心举行。锤子财富2023-11-06 22:52:340000