前瞻美国PCE指标:周五的数据能否动摇美联储继续加息的决心

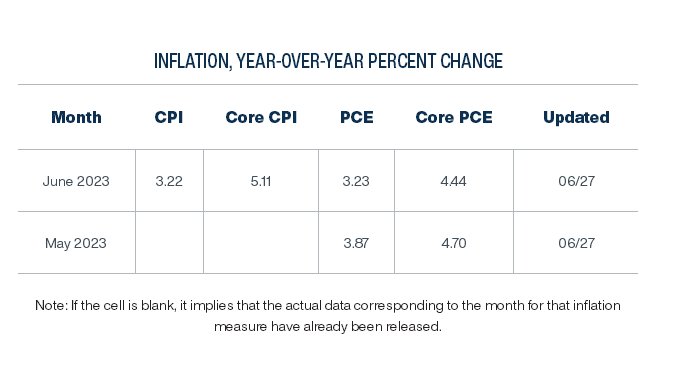

当地时间周五,美国将公布5月个人消费支出物价指数(PCE)数据。这将是美联储6月议息会议后的首份重磅通胀报告,数据表现将揭示接下来是否需要加码控制物价。

在4月意外反弹后,目前市场预期5月PCE将从4.4%升至4.6%,核心PCE维持在4.7%。

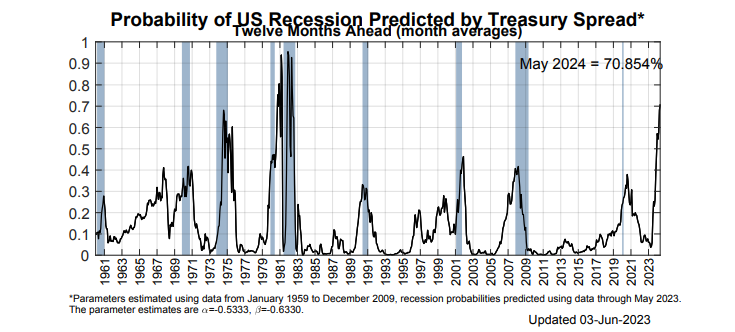

在包括美联储主席鲍威尔在内的多位官员发表鹰派言论后,有关紧缩周期下衰退的担忧依然反映在了美债收益率曲线和联邦基金利率期货的定价上,而通胀路径依然是美联储下一步政策的关键因素。

服务业通胀或成关键

美联储本月更新的利率点阵图显示,委员会内部正在为年内再加息两次的情形进行评估,而最新通胀数据将给市场提供进一步展望政策前景的机会。

分项指标看,供应链瓶颈缓解和商品消费需求降温有望继续为通胀回落提供支持。受全球经济放缓担忧影响,5月以来能源价格继续呈现震荡走低的走势。与此同时,根据最新Markit采购经理人(PMI)调查报告,消费者信心波动也在对需求端构成打压,商品价格涨幅已经降至2020年末以来的最低水平。

此外,作为近期物价上涨的主要推手,房租增长有望显出见顶。5月CPI中,房租环比涨幅为0.5%,同比增速从8.8%降至8.7%。随着第一季度空置率升至两年来的新高,独立行业统计指标显示全美租金涨幅已经呈下降趋势。白宫经济顾问委员会在4月底发表的一篇文章中表示,租金价格的疲软将在下半年体现在通胀中,届时预计住房对物价的贡献将逐渐减少。

相比之下,服务业通胀走势存在不确定性。美国5月非农就业报告好于市场预期,同时JOLTS职位空缺重新回到了1000万以上。美联储褐皮书写道,企业对劳动力的强劲需求使美联储遏制高通胀的努力变得复杂,工资上涨加剧了价格压力,使通货膨胀率徘徊在4%至5%的区间,是疫情前水平的三倍。

如今美联储希望通过加息进一步打压经济,以控制劳动力市场热度和薪资增长压力。Oanda高级市场分析师厄拉姆(Craig Erlam)在接受第一财经记者采访时表示,美国企业仍在积极招聘,这将会满足有弹性消费者需求,进而支持经济并继续成为推高通胀的因素。虽然包括初期失业金在内的数据显示,市场有降温的迹象,但供需关系并没有发生根本的改变,因此实际影响还有待观察。

与机构谨慎心理相比,通胀预期回落可能是一个好迹象。纽约联储5月份的月度消费者预期调查显示,一年期通胀预期较此前下降0.3个百分点至4.1%,创2021年5月以来新低。与此同时,克利夫兰通胀预测也显示,5月PCE同比涨幅或降至4%以下,6月有望降至3.2%。

经济模型警告风险

美联储内部对实现通胀目标决心非常坚定,但在加息的时机和空间问题上存在着巨大分歧。包括美联储主席鲍威尔、美联储理事鲍曼、旧金山联储主席戴利在内多位官员近期暗示了对年内进一步紧缩的支持,而也有多位联储官员认为,在连续加息500个基点后,利率调整需要更加谨慎。

通胀粘性和经济降温成为了摆在美联储面前的重大挑战。一些机构认为,实现2%的通胀目标并不容易。

高盛发布报告称,未来物价水平不会像市场预期那样迅速下降。“尽管我们预计未来通胀将进一步下降,但市场对降温速度的看法似乎比我们乐观得多,人们忽视了医疗保健等行业‘延迟通胀’的可能性。”美联储主席鲍威尔周三表示,核心通胀率需要到2025年才能达到目标。

然而为实现目标进一步上调利率或将加剧衰退风险。近期多项数据显示美国经济面临考验,例如供应管理协会ISM制造业指数连续七个月处于萎缩区间,咨商会经济领先指标连续14个月下滑,服务业PMI扩张也开始有所放缓。标普全球首席商业经济学家威廉姆森(Chris Williamson)表示,潜在的问题是,面对制造业下滑以及加息的滞后效应,服务业是否会保持弹性。

第一财经记者查询发现,最新克利夫兰和纽约联储基于美国国债收益率曲线的模型显示,未来12个月经济衰退的可能性分别定为79%和71%,这已经是上世纪80年代以来的新高。值得一提的是,该模型在预测衰退方面具有很高的准确性。

BK Asset Management宏观策略师施罗斯伯格(Boris Schlossberg)此前在接受记者采访时表示,对于美国经济而言,真正的风险在于随着货币政策效应的逐步显现,美联储的回应是否及时,因为之前在应对通胀压力时,他们的反应确实不够果断。

厄拉姆向第一财经表示,美联储现在考虑的是紧缩周期没有结束,因此会继续收紧货币政策,将GDP增长放缓至潜在增速以下,以减少劳动力需求并给通胀带来下行压力。而以牺牲整体经济为代价的风险就是政策力度过大,厄拉姆认为,温和衰退将是美国经济年底前最可能出现的情形。

铝材制造企业面临洗牌:出口内销双重压力下,还有这些机遇

对于建筑型材企业而言,守住存量的同时,他们也在努力加码更多场景的转型,向处于上升阶段的工业型材领域寻找增长机会。随着中国取消对铝材等产品13%的出口退税,铝材企业的发展呈现出更加明显的分化趋势。0000安永:上半年A股IPO筹资占全球50%,下半年有望常态化高位发行

全球上半年IPO活动持续放缓,共有615家企业在全球上市,筹资609亿美元。与去年同期相比,IPO数量和筹资额分别下降5%和36%。今年上半年全球IPO活动持续放缓,中国内地仍是全球IPO活动的重要地区,IPO数量和筹资额分别占全球的28%和50%。0000北向资金单周净卖出超250亿,主动型外资的A股配置下降

本周A股继续下挫,上周五上证综指跌破3200点。本周A股继续下挫,上周五上证综指跌破3200点。过去一周,北向资金净卖出超255亿元,创下去年10月以来单周最大净卖出额。锤子财富2023-08-14 23:58:100000中美商务部长深入交谈近4个半小时,进行理性、坦诚、建设性沟通

双方成立了一个工作组,由中美副部长级和司局级的政府官员组成,并有企业代表参加,以寻求解决具体商业问题的办法。8月28日,商务部部长王文涛在京与来访的美国商务部长雷蒙多深入交谈近4个半小时,就中美经贸关系和共同关心的经贸问题进行了理性、坦诚、建设性的沟通。当日,王文涛在京与雷蒙多举行会谈。双方围绕落实中美元首巴厘岛会晤重要共识,就中美经贸关系和共同关心的经贸问题进行了理性、坦诚、建设性的沟通。锤子财富2023-08-29 11:11:310000今年70项税费延续完善新政没看懂?税务总局出招解决

税务总局发布《延续优化完善的税费优惠政策汇编(2023年版)》,让纳税人读懂享受今年70项税费新政。对不少企业来说,今年尤其是下半年他们迎来了一大批税费优惠政策延续,仅今年前10个月财税部门就发布税费优惠政策文件70份,如何全面了解和读懂这些政策,是一个不小挑战。0000