碳化硅收入增长未抵LED业务缩水 三安上半年净利降超75%

据三安光电(600703.SH)7月11日晚发布的2023年半年度业绩预告,其集成电路业务上半年增长近一成,其中做碳化硅等第三代半导体的湖南三安收入倍增,但这未能抵消其LED外延芯片收入下降的影响,三安光电今年上半年归母净利润预计将同比减少75%至85%。

受此影响,三安光电7月12日股价跌1.69%至16.87亿元/股。这家国内第三代半导体龙头企业目前市值841.6亿元,相比2021年8月顶峰时期2000亿元的市值,“缩水”过半。

三安光电预计2023年上半年归母净利润在1.4亿元-2.33亿元之间,相比去年同期减少金额在6.99亿元-7.92亿元之间;归母扣非净利润在-5.83亿元到-4.95亿元之间,相比去年同期减少7.15亿元到8亿元,降幅为325%-365%。而去年上半年,三安光电归母净利润9.3亿元,归母扣非净利润2.2亿元。

对于业绩下降,三安光电解释称,今年上半年,消费需求恢复缓慢,三安光电整体营业收入约64.69亿元,同比下降约4.33%;营业成本约55.92亿元,同比增长约4.42%;毛利同比减少约5.3亿元。

其中,三安光电的集成电路业务今年上半年营业收入同比增长约9.68%,毛利率同比增加约9个百分点,毛利同比增加约1.2亿元,其中湖南三安半导体有限责任公司(简称湖南三安,主业为第三代半导体)今年上半年销售收入同比增长超170%。

而三安光电“起家”的LED外延芯片业务今年上半年收入同比下降15.24%,产品结构调整未达预期,产品售价下降,产能利用率不足使营业成本上升约7.5%、毛利减少约6.2亿元。

出于谨慎原则,三安光电预计对公司存货计提跌价准备同比增加约1.8亿元,主要是传统LED芯片存货跌价准备计提增加。

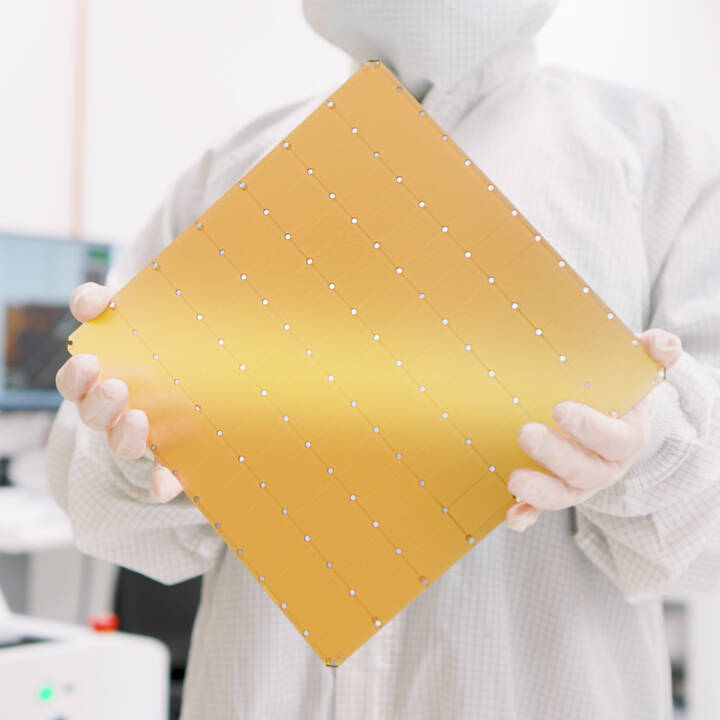

今年,三安光电在第三代半导体领域继续积极扩张,尤其想抓住国产碳化硅功率器件“上车”(用于新能源汽车)的机会。湖南三安在长沙投资160亿元的碳化硅全产业链工厂,二期工程预计年底完工,达产后年产能为50万片6英寸碳化硅晶圆。今年6月,三安光电还宣布将与意法半导体在重庆合资设立一座8英寸碳化硅晶圆制造厂,此外三安光电还将在重庆建一座8英寸碳化硅衬底工厂做配套材料。

但是,其碳化硅等第三代半导体业务的增长,未能抵消其传统LED芯片业务收入下降的影响,且第三代半导体业务还在培育期、盈利不大,这使三安光电的利润持续承压。三安光电2022年营收132.22亿元、同比增长5.17%,归母净利润6.85亿元、同比下降47.82%;其中,LED外延芯片收入同比下降18.46%至53.29亿元、收入占比40.3%,集成电路芯片收入同比增长48.36%至22.75亿元、收入占比17.2%。三安光电2023年一季度营收29亿元、同比下降6.42%,归母净利润2.14亿元、同比下降50.21%。

此前,第一财经记者分别从第三代半导体前沿趋势研讨会、广州国际照明展了解到,未来国产碳化硅功率器件要上车,还需产业链上下游协同合作,才能在与国际大厂的竞争中突围,提升性价比和竞争力;而中国LED照明产业在国内市场渗透超七成的情况下,把握低碳、智能、健康的新趋势,才能激发新的需求和行业增长。创新,尤其是协同创新,尤为重要,人才是其中的关键。7月11日晚,三安光电还公布了第五期员工持股计划草案。

集邦咨询(TrendForce)研究中心副总经理王飞向第一财经记者表示,三安是LED芯片龙头,行业目前的困境集中折射在三安的业绩表现上并不意外。从行业周期上来说,LED目前还处在复苏的初期,也是行业发展最脆弱、最困难的时期,现在就看谁能熬过去这个阶段,等来Mini LED和Micro LED需求爆发。实际上上半年LED芯片已经开始涨价了,只是涨价的幅度远不及去年以来降价的幅度。三安布局的新业务已逐渐进入收获期,未来将有望逐步抵消LED业务衰退带来的负面影响。

第六届进博会即将开幕,今年这个“生意”大家抢着做

原本更多还停留在想法和愿景阶段的事,今年逐渐变成了落地的现实,成为了今年多家展商竞相展示的实力。11月4日,全面恢复线下的第六届中国国际进口博览会(下称“进博会”)搭建及展品布设期结束,将在明天正式开门迎客。锤子财富2023-11-04 19:41:530000不会“撤离中国”的外资:建议促分红、引入长线资金活跃资本市场

共话活跃资本市场,建议促分红、引入养老金等长线资金。外资作为国内A股市场最重要的投资者类别之一,投资策略和投资表现备受市场关注。今年以来,在以A股为代表的国内大类资本市场表现低迷背景下,有关“外资撤离中国市场”的猜测甚嚣尘上。另一方面,监管不断出手重磅政策力求活跃资本市场,提振投资者信心。在这一背景下,外资机构投资者对资本市场未来走势的看法也牵动着投资者的弦。持续加码“中国资产”锤子财富2023-10-12 19:53:570000李强在浙江调研时强调 在加快数字化转型中塑造高质量发展新动能新优势

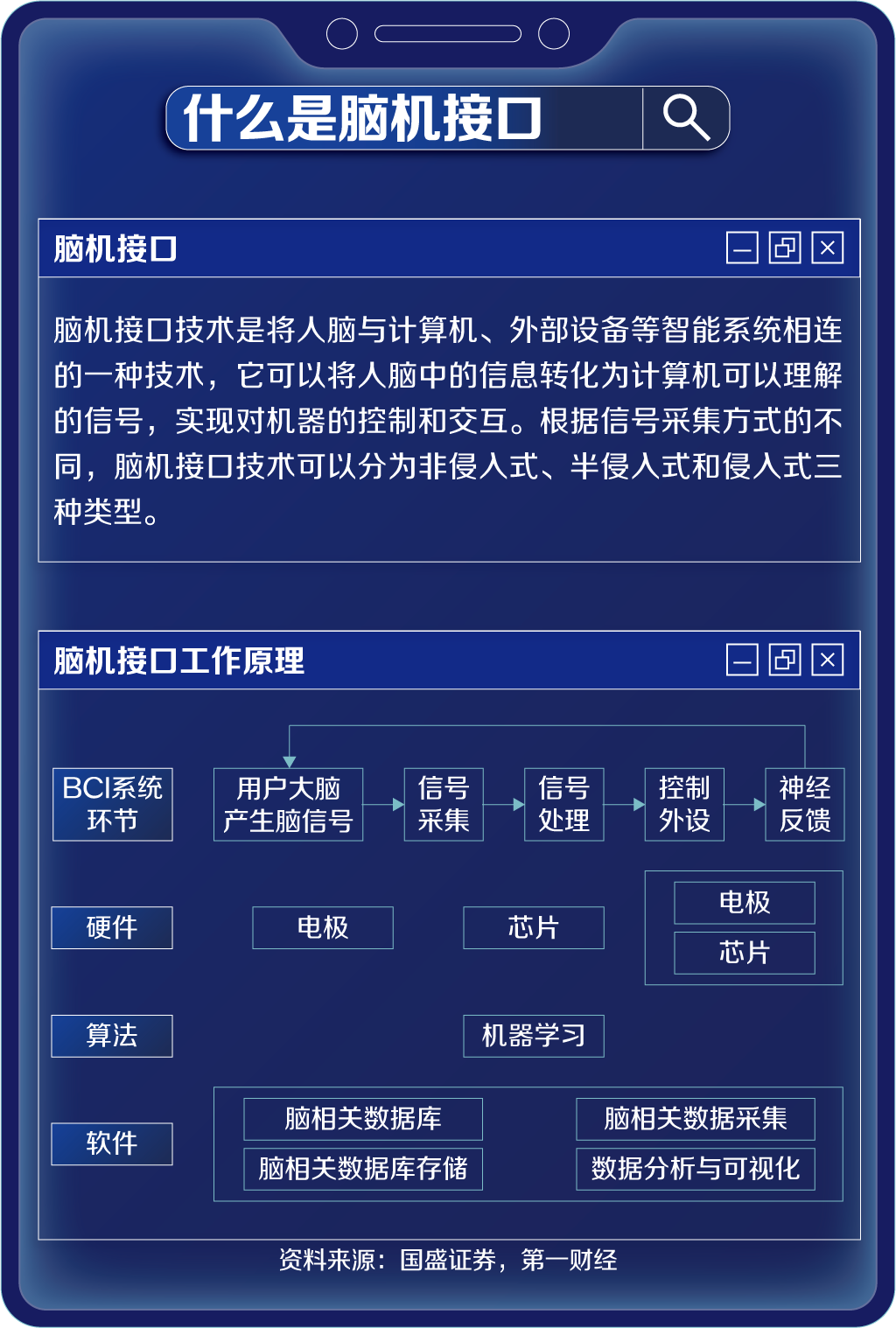

李强指出,数字经济发展前景十分广阔,要努力突破关键核心技术,发挥龙头企业带动作用,促进中小企业共同发展。中共中央政治局常委、国务院总理李强10月7日至9日在浙江调研。他强调,要深入学习贯彻习近平总书记关于数字经济发展和新型工业化的重要指示精神,落实全国新型工业化推进大会部署,从战略全局高度做强做优做大数字经济,在加快数字化转型中赋能经济社会发展,塑造高质量发展新动能新优势。0000深圳:推动落地一批重大技术改造项目 大力支持企业智能化改造

《措施》提出,加大对5G、互联网、大数据、物联网、人工智能等新一代信息技术的应用力度。11月30日,据深圳发布,近日,经深圳市政府同意,深圳市人民政府办公厅印发了《深圳市关于新形势下加快工业企业技术改造升级的若干措施》(以下简称《措施》)。0000社论:破解就业隐忧需要充分发挥中小企业作用

稳住中小企业就稳住了就业,只有帮助中小企业健康发展,才能持续扩大就业规模。就业是民生之本。日前召开的国务院常务会议研究了优化调整稳就业政策措施,其中指出,要突出稳存量、扩增量、保重点,确保就业大局稳定。受到多种因素的影响,当前就业形势面临着较大压力。仅就高校毕业生来说,今年将达到1158万人。再加上受到疫情影响积累的需要就业而未就业的往届毕业生,这一数字更为庞大。0000