同行上半年业绩大跌,福华通达逆势冲刺上市 | IPO观察

产销量减少、产品价格下滑,2023年上半年,农药化工企业的“好日子”,已经成为过去式。

主要产品是草甘膦等农化产品的福华通达化学股份公司(下称“福华通达”),近期递交了招股书,开始冲刺深交所主板上市,保荐人是国泰君安。但今年上半年开始的农化产品价格、产销量持续下降,对对福华通达上市并非有利。

福华通达的同行业对手兴发集团(600141.SH)、新安股份(600596.SH)等公司披露显示,由于草甘膦等产品价格下跌,产销量下滑,预计今年上半年的净利润同比最多将下降83.56%、95.29%。在这种情况下,福华通达的财务数据可能也存在隐忧。

除了业绩与行业周期性高度相关,福华通达的资产负债率也居高不下,2022年底已达到76.20%(合并口径)。此外,福华通达现有的部分草甘膦生产装置,还被列为限制类项目。

行业下行同行业绩不佳

招股书称,福华通达主要从事精细化学品以及基础化学品的研发、生产和销售,目前已成为全球规模最大的草甘膦生产企业之一,并持续加强海外市场开拓,加大在国内外登记方面的投入,与科迪华、先正达、住友化学等全球知名跨国农化公司合作,为对方提供农药原药。

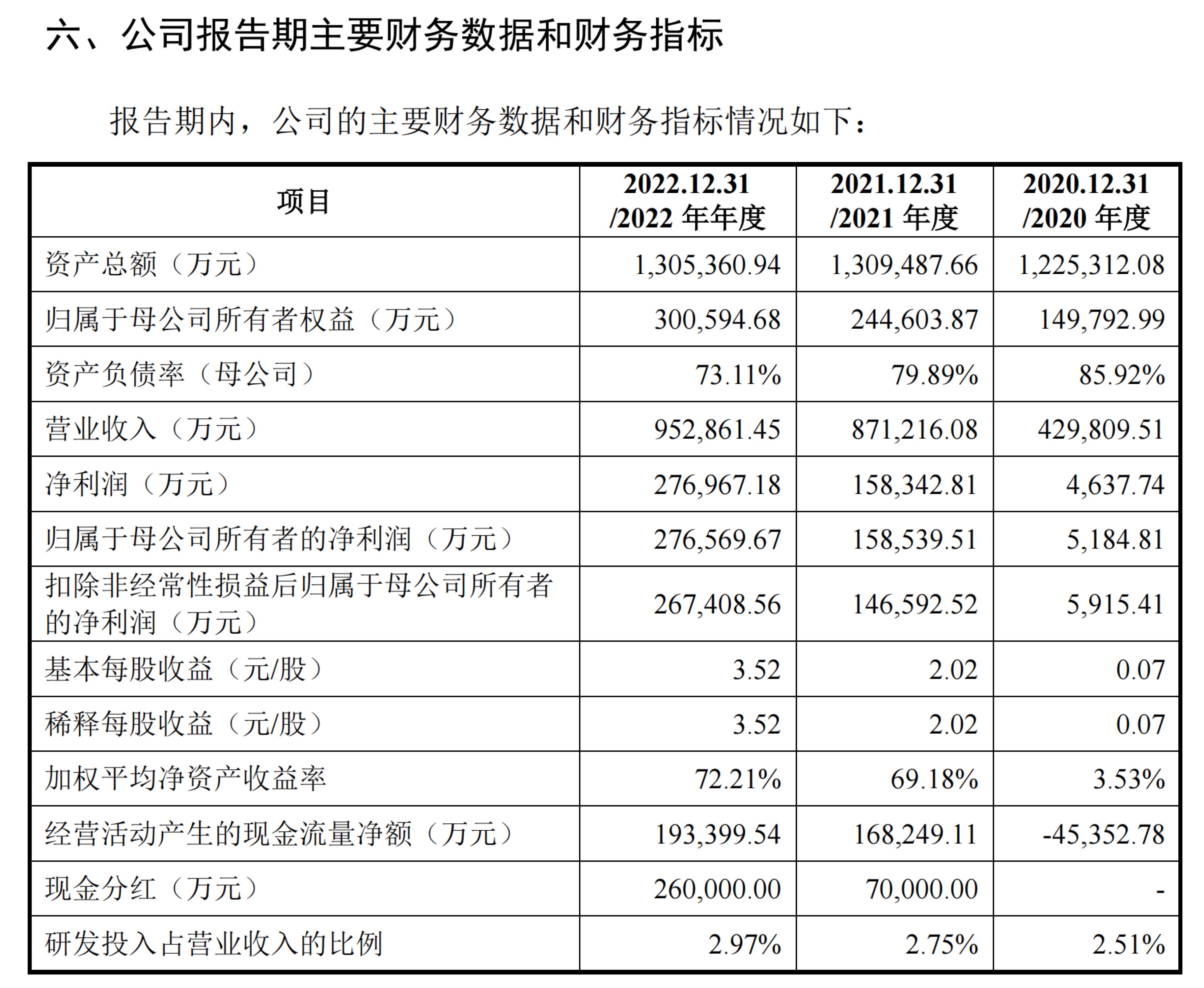

在2020年到2022年的告期内,该公司主要产品为草甘膦及其制剂,2022年草甘膦原药产能15.3万吨,约占同期全球总产能的13%,排名全球第三、国内第二。上述期间,该公司主营业务收入分别为42.55亿元、86.67亿元以及94.92亿元,净利润分别为5184.81万元、15.85亿元以及27.66亿元。

针对上述经营表现,“福华通达称,公司“经营业绩呈现良好发展的趋势”,然而,竞争对手的2023年上半年的业绩预告,展示的却是另一番图景。

招股书称,草甘膦全球产能主要集中在我国和德国拜耳。根据百川盈孚统计的数据,拜耳、兴发集团、福华通达2022年产能合计占全球产能的64.5%,市场集中度较高。经过过去几年的供给侧结构性改革,国内草甘膦集中度不断提升。2022年,兴发集团、福华化学、新安股份三家企业的产能,占全国的比重超过55%。

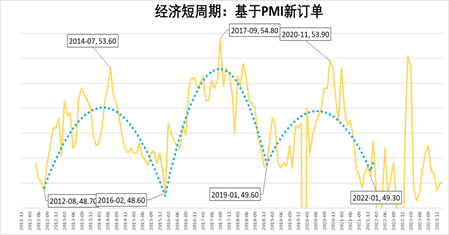

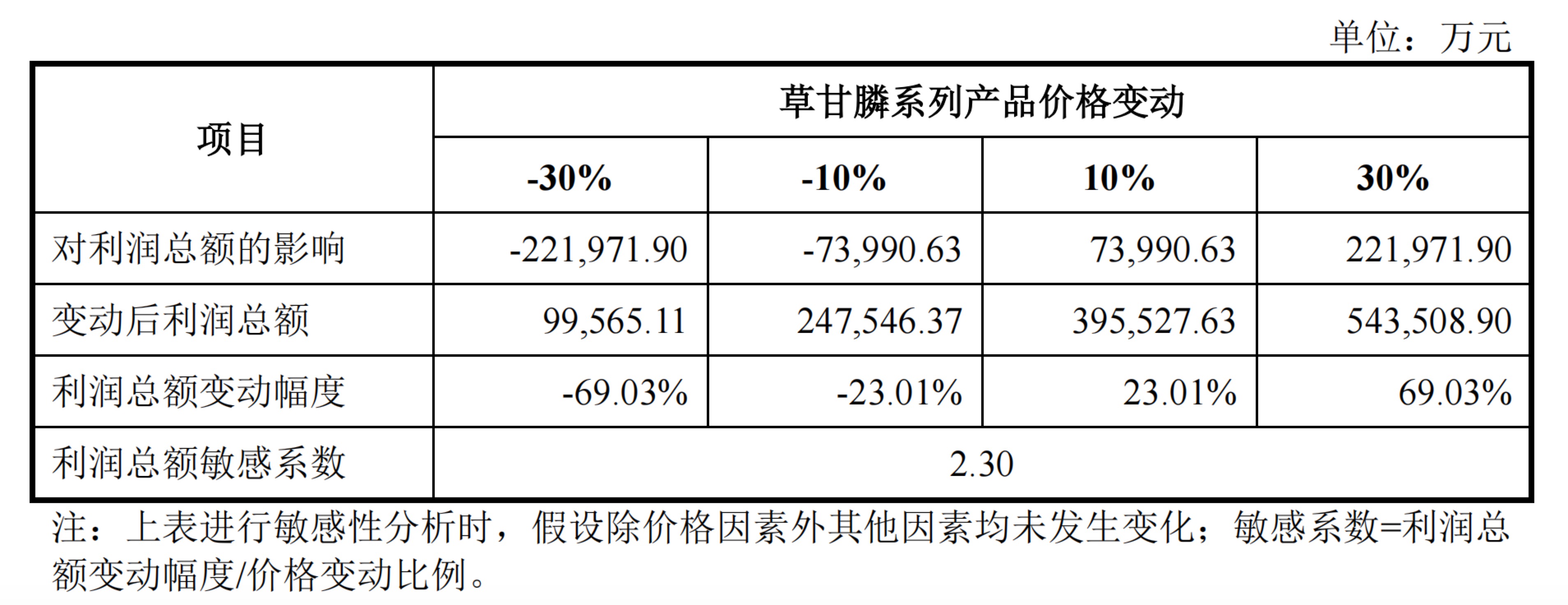

福华通达称,经营业绩对产品价格的敏感系数较高。报告期内,公司主要产品平均销售价格波动较大,其中草甘膦原粉平均价格分别为21712.14元/吨、41672.82元/吨、64895.35元/吨,草甘膦制剂平均价格分别为13336.45元/吨、23979.47元/吨、35143.11元/吨。2022年下半年以来,随着草甘膦主要厂商产量的逐步恢复,海外终端市场消化前期库存导致采购需求减少,草甘膦价格开始步入下行周期,下游市场在价格下行预期以及供应链恢复正常后备货意愿减少,由此加速了草甘膦价格的下跌。

竞争对手的业绩预告,也印证了这一点。

根据兴发集团披露,预计今年上半年净利润为6亿元到6.5亿元,同比下降82.19%到83.56%。主要因为报告期内草甘膦、有机硅、黄磷、磷肥等周期性产品市场价格持续下跌,产销量同比亦出现不同程度下滑,导致产品盈利能力大幅减弱,部分产品出现大额亏损。

新安股份则称,预计上半年净利润1.1亿元左右,同比下降95.29%左右,主要原因是受市场供需变化影响,公司主导产品草甘膦、有机硅销售价格与销量,较上年同期相比均有不同程度下降,导致业绩较上年同期较大幅度下降。

根据iFinD数据,截至6月30日,国内草甘膦、有机硅DMC、黄磷及磷酸一铵的价格,较年初分别下跌47.3%、14.5%、32.5%、27.9%;2023年第二季度,国内草甘膦、有机硅DMC、黄磷及磷酸一铵均价同比分别下跌54.3%、40.9%、40.3%、30.0%。

福华通达称,以2022年经营业绩为基础进行测算,当草甘膦系列产品价格向下波动10%、30%时,公司利润总额将分别减少23.01%、69.03%.

对福华通达而言,较高的资产负债率以及部分生产装置被列为限制类项目,都是潜在较大的风险。

环保部在2019年10月发布的《产业结构调整指导目录(2019年本)》,将新建草甘膦生产装置列为限制类项目。对属于限制类的现有生产能力,允许企业在一定期限内采取措施改造升级。福华通达称,现有的草甘膦生产装置被列为限制类项目,系在被列入限制类目录之前建成。

福华通达解释,公司严格遵守限制草甘膦新建生产装置的相关规定,其草甘膦现生产装置在主体装置不发生变化的情况下,通过技术优化以及提升自动化控制水平,总生产能力达15.3万吨/年,并取得了乐山市、四川有关主管部门的核准或备案。新建草甘膦生产装置被列为限制类项目前,草甘膦行业存在技术水平低、环保问题突出、重复建设严重以及恶性竞争等问题。

不过,即便草甘膦生产装置不再被列为限制类项目,行业竞争也会加剧。

福华通达称,我国草甘膦企业的数量,从2005年的40家左右缩减合并至现在的11家企业左右,行业集中度进一步提高。2016年,我国的供给侧改革和2019 年的“三磷”整治,促使草甘膦落后产能逐渐退出市场,优势企业加快了兼并重组的步伐。2022年,我国草甘膦产能80.3万吨。其中兴发集团、福华化学、新安股份三家企业的产能占全国的比重超过55%。随着全球农业转基因作物种植规模的不断扩大,未来草甘膦市场需求可能出现持续增长。为应对全球竞争,国内产业政策有可能发生变化,若新建草甘膦生产装置不再列为限制类项目,草甘膦行业有序竞争的格局将被打破,则将可能再次面临市场竞争加剧甚至是无序竞争的格局。

此外,福华通达所处的化工行业,为资本密集型和技术密集型行业,各项支出较大,对公司资金管理提出了较高要求。截至2022年12月31日,该公司资产负债率(合并口径)为76.2%。报告期内,为获取正常生产经营所需的流动资金,公司将部分房屋建筑物、机器设备、矿权等抵押或质押给银行以获得银行借款,如果未来公司在生产经营过程中出现流动性风险,则贷款银行可能行使担保权,从而对公司的生产经营带来不利的影响。

既有竞争对手的业绩大幅下滑,也有福华通达本身如此高的资产负债率,如何应对行业不景气周期?这些不利因素,都让投资者对福华通达产生较大的担忧。

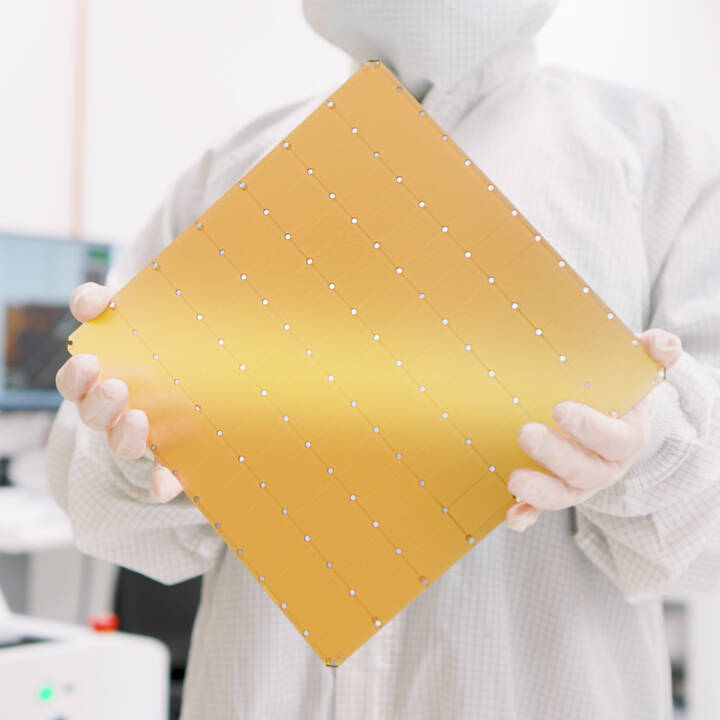

黄金ETF净值创新高,多家公募竞相上报新品

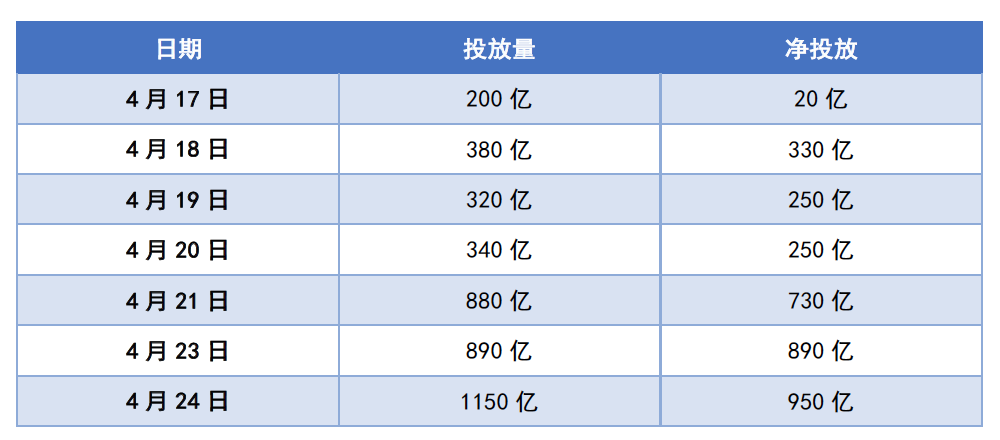

市场14只黄金ETF年初至今收益率平均值达13.26%国际金价居高不下,国内多只黄金ETF的基金净值也陆续创新高。以9月11日为最新净值日期,市场14只黄金ETF(剔除联接基金,合并份额计算)净值悉数创下年内新高,年初至今收益率平均值达13.26%。在此背景下,多家基金公司开始上报中证沪深港黄金产业股票ETF。不过今年上半年,陆续有黄金ETF产品发布清盘及财产清算公告。锤子财富2023-09-12 20:19:370000短端利率全线上行,央行公开市场操作月末加量投放

本周将有超2000亿元的7天期逆回购到期。临近月末,央行公开市场操作加量投放。4月24日,为维护月末流动性平稳,人民银行以利率招标方式开展了1150亿元逆回购操作,在上周连日小额操作规模上有所增长,中标利率为2%,与此前持平。锤子财富2023-04-24 20:44:360000不得含有“买房能落户”等承诺!北京出台房地产广告发布指引

不得含有"买房能落户"等能够为入住者办理户口、就业、升学等事项的承诺。不得含有“XX分钟到达某地标建筑”“XX分钟直达国际机场”等以项目到达某一具体参照物的所需时间表示项目位置的内容。近日,北京市市场监督管理局关于印发《北京市房地产广告发布指引》。其中,负面清单包含8类不得发布广告的房地产项目和不得含有将“商业用房”宣传为“商品住宅”等虚假或引人误解的内容。北京市房地产广告发布指引0000李强会见韩国总统尹锡悦

李强指出,双方应坚持睦邻友好大方向,继续深化各领域交流合作,携手应对困难挑战。当地时间9月7日下午,国务院总理李强在雅加达出席东亚合作领导人系列会议期间会见韩国总统尹锡悦。0000美国总统拜登与以色列总理内塔尼亚胡通电话

拜登和内塔尼亚胡同意将继续直接或通过各自的国家安全团队进行定期磋商。当地时间10月29日,美国总统拜登与以色列总理内塔尼亚胡进行通话,双方就加沙地带的事态发展进行了讨论。拜登和内塔尼亚胡同意将继续直接或通过各自的国家安全团队进行定期磋商。0000