一财社论:还权于市场正当时

市场中长期资金的闸门越拓越宽。

近日,国家金融监督管理总局发布《关于优化保险公司偿付能力监管标准的通知》,明确了差别化调整最低资本要求、根据剩余期限为保单未来盈余分级计入核心资本,以及下调风险因子等内容。

截至6月末,保险基金运用余额为26.82万亿元,其中股票和证券投资基金3.46万亿元,保险公司平均综合偿付能力充足率为188%,核心偿付能力充足率为122.7%。由此不难计算,这理论上累计可为资本市场带来数千亿到上万亿不等的资金。

不过,简单将上述通知理解为向市场输入长期资金,则言过其实。因为这只是一张入场券,将保险资金入市的马路拓宽了,但险资是否会筹集更多资金入市,并长期持有相关有价证券,则是未然之事。

中长期资金愿意入市取决于,是否能够搭建监管与被监管者间的信任机制。国内金融监管带有保姆式看护理念,这是因为中国金融体系是从计划体制中转型而来,市场主导地位的国企缺乏独立的商业人格,使监管通过外部控制缓冲国企委托代理机制不完善而袒露的敞口风险。

这种信任问题,使监管对市场投资者的投资自由度进行设限,即监管部门通过对投资者风险可承载能力的判断,为其设定不同的市场准入身份,如根据散户投资者入市规模和时间,为其设置进入主板、创业板、科创板等的标准,希望借此保护散户。

这使投资者很难基于自身风险可承载能力、风险偏好和风险管控能力等,来自主决定投资范围和投资标,导致风险偏好较高的投资者喂不饱,风险偏好较低的投资者不够吃。

显然,当前唯有适度扩大各类市场投资者的投资自由度,让其独特的风险可承载能力、风险偏好和风险管控能力,能在市场得到有效配置和消化吸收,资本市场才能真正实现资源优化配置。

这就要求监管部门必须信任投资者具有独立的市场人格,尊重其完全独立的民事行为资格,让其完全为自身行为负责。

监管部门与监管受让人要实现互信,还需政府真正有效还权于市场,摒弃身份束缚,并为此做好各项积极准备。

一是基于负面清单管理,营造自由开放的市场竞争秩序。还权于市场,就是政府要从经济社会活动的前台走向中后台,通过不断完善透明性担保体系和防护型保障体系等公共服务,护卫市场的正义秩序,以真正让市场在资源配置中发挥决定性作用。

这一方面要求监管部门完善集体诉讼、辩方举证、正义和解等制度,为市场自律自治提供制度和法律保障;另一方面,政府应完善社保福利体系,正在深圳试点的个人破产条例尽快成为个人破产法等,以为居民提供有效防护型保障,及提供对个体失败的包容机制。

二是强化委托代理和信托机制,搭建个体信任机制。目前中国资本市场仅公私募基金规模合计超过40万亿元,是名副其实的市场主力,但机构投资者在投资久期上低于散户,换手率则普遍高于散户。

这是因为公私募公司未有效深根募资市场,其投资者的风险偏好、风险可承载能力等,与公私募公司的投资风险管理能力、投资标的的敞口度风险等未有效匹配,而投资者频繁赎回,放大了机构投资者的流动性风险,使机构投资者在资金结构上不稳定。

因此,在资金端搭建信任机制,将是机构投资者健康发展的压舱石。这需为市场自律自治提供土壤,培育职业投资管理人市场,并在完善契约型基金的激励约束兼容基础上,探索公司型基金,推动投资管理人与投资者的利益同频共振,坐实信任责任。

此外,还权于市场,还需提高市场深度,为所有投资者提供相同的交易秩序,如面向所有投资者提供诸如利率互换、信用违约互换、个股期权等基于风险管控的金融衍生工具,让所有投资者都能平等地管控好自身跨期风险,唯有如此才能真正推动投资者有效管控跨期风险,提高投资者持有久期。

落花人独立,微雨燕双飞。资本市场健康发展,缘于具有独立人格的鲜活个体,在政府营造的公平竞争秩序中自我负责地展现各自的诉求和偏好,追求能自己定义的美好生活,唯有还权于市场,才能让有趣的灵魂花开不并百花丛、独立疏篱趣未穷。

欧洲议会表决支持乌克兰加入北约

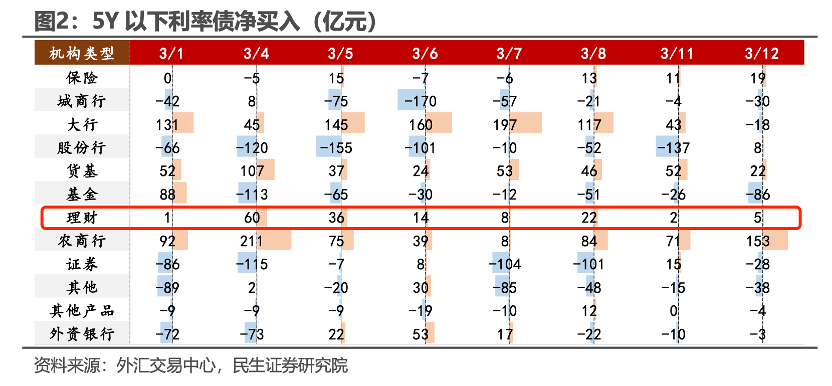

欧洲议会以425票赞成、38票反对、42票弃权通过一项决议,敦促在下个月举行的北约峰会上邀请乌克兰加入北约。当地时间6月15日,欧洲议会以425票赞成、38票反对、42票弃权通过一项决议,敦促在下个月举行的北约峰会上邀请乌克兰加入北约。欧洲议会的议员表示,希望乌克兰加入北约的进程在战争结束后立即开始,并尽快完成。0000债市波动加剧,万亿新增银行理财增配短端利率债

农商行等止盈减配中长债债市波动终袭来。本周以来,前期一路向上的债市受机构资金调仓换手影响,进入波动行情。3月13日(周三),相较于前两个交易日债市直冲向下的走势,当天现期货品种波动加剧,走出一波三折行情。在多空情绪博弈加剧下,机构进入防守态势,2月新增万亿规模的银行理财能否支撑债牛?锤子财富2024-03-13 22:03:140000探访滴滴总部 有员工称:系统崩溃时内网也崩了

从各方反馈看,本次滴滴系统崩溃属于全面崩盘。不仅用户端无法正常使用,司机端以及滴滴内网同样出现了问题。11月28日晚上9点左右,第一财经记者来到滴滴总部新橙海大厦。三座办公楼依然灯火通明,滴滴员工陆续下班。锤子财富2023-11-29 11:13:490000地方财政密集催债,财政暂付款清理难题待解

最近审计署重点审计54个地区财政收支管理情况发现,财政暂付款亟待清理。54个地区至2022年底暂付款余额达1481.39亿元,比上年增加83.63亿元。6个地区违规向企业出借资金281.81亿元。地方财政非预算安排支出——财政暂付款受到中央严监管,2023年正迎来一波清理高潮。0000