温彬:中国外贸进入稳健复苏阶段

看整体:同比降幅收窄,环比连续两月回升

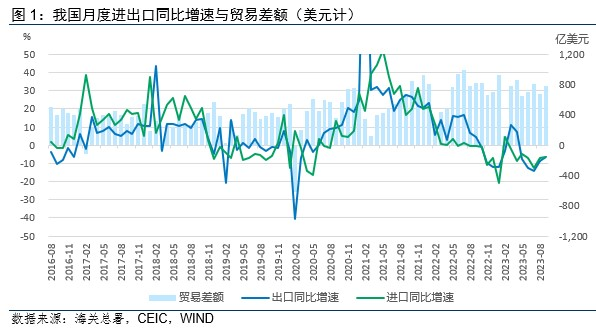

海关总署10月13日发布的数据显示,按美元计价(下同),2023年9月份我国进出口总值5205.5亿美元,同比下降6.2%,降幅较8月收窄2个百分点。其中,出口2991.3亿美元,同比下降6.2%,降幅收窄2.2个百分点;进口2214.2亿美元,同比下降6.2%,降幅收窄1个百分点;9月贸易顺差777.1亿美元,同比减少6.0%,降幅收窄7.4个百分点。出口、进口、贸易差额增速下滑幅度连续两月收窄。

从环比看,9月我国出口较8月增长5.0%,显著高于2010年以来的9月历史平均环比增速(1.6%);受8月进口高基数影响,9月进口环比增长2.2%,增速不及历史平均(5.3%)。据此可基本判断我国外贸进入稳健复苏阶段,且出口复苏态势好于进口。

从原因看,前期“外需弱、价格低、基数高”三大因素对我国进出口增速的不利影响持续减弱。从外需看,尽管全球经济增长趋于分化,但美日韩印度等主要贸易伙伴经济景气度有所改善,叠加国内稳外需政策支持,促出口降幅连续两月收窄。

从价格看,9月国际大宗商品价格持续上升,对进出口增速起到了提振作用。即使剔除价格因素,实际进出口增速依旧强劲。基于我们对主要进出口商品价格的测算,排除价格因素后9月出口实际增速已转正,海关总署也表示9月出口数量指数同比已较上月回升0.2个百分点至7.9%。

从基数看,去年9月出口同比增速4.7%,相比去年5~8月平均13.7%的同比增速大幅下降,表明高基数效应正在减弱。

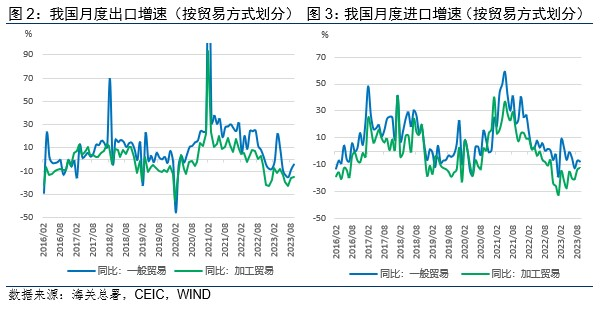

一般贸易与加工贸易同步回暖,且加工贸易表现更加亮眼。9月一般贸易出口1893.0亿美元,同比下降4.0%,环比上升1.9%;一般贸易进口1395.4亿美元,同比下降7.7%,环比持平;一般贸易顺差497.6亿美元,同比上升8.1%,为今年5月份以来首次转正,环比上升8.1%。

加工贸易出口657.3亿美元,同比下降14.4%,环比上升17.3%;加工贸易进口354.9亿美元,同比下降12.1%,环比上升3.8%;加工贸易顺差302.4亿美元,同比下降17.9%,环比上升38.6%。

从环比数据看,9月一般贸易增速转增,加工贸易增速超预期回升,对进出口形势边际好转形成强力支撑。

看国别:发达国家与新兴市场表现分化

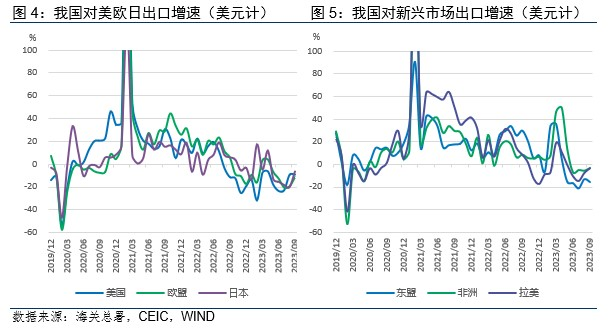

从出口国别看,我国对主要发达国家出口压力明显缓解,对新兴市场出口偏弱。

对美出口跌幅略有收窄。9月我国对美国出口同比下降9.3%,降幅较8月小幅收窄0.2个百分点,延续收窄态势。1~9月累计同比下降16.9%,降幅较1~8月收窄0.9个百分点。对美跌幅持续收窄一方面得益于美国经济持续好于预期,软着陆概率回升,9月美国制造业PMI较8月上升1.4个百分点至49.0%,美联储将今年GDP同比预测从1%上调至2.1%;另一方面,在美国财政部长耶伦7月访问北京之后,中美高层频繁接触,并于9月成立经济领域工作组,将就经济、金融领域相关问题加强沟通和交流,也有助于中美贸易企稳。

对欧盟出口跌幅明显收窄。9月我国对欧盟出口同比下降11.6%,降幅较上月大幅收窄8个百分点,1~9月累计同比下降10.9%,与1~8月基本持平。我们推测对欧盟出口边际好转的原因有三:一是受到上年同期低基数影响;二是9月欧洲假期结束,复工复产有利于提振进口消费需求;三是去年以来持续的能源高企导致欧洲产业链由自主生产转向从中国等新兴市场进口。

对日韩出口边际改善。9月我国对日本出口同比下降6.5%,降幅较上月大幅收窄13.6个百分点,1~9月累计同比下降8.6%,降幅较1~8月收窄0.3个百分点。9月我国对韩国出口同比下降7.4%,降幅较上月大幅收窄7.5个百分点,1~9月累计同比下降8.8%,降幅与1~8月持平。两国经济景气度回升刺激了进口需求上涨,国际货币基金组织10月发布的《世界经济展望报告》将日本今年经济增速调增0.6个百分点至1.4%,9月韩国制造业PMI回升1个百分点至49.9%,为年内峰值。此外,全球消费电子需求回暖也在促进东亚产业链恢复。

对东盟出口延续快速下滑趋势。5月以来我国对东盟出口骤降,且下滑速度高达两位数,既有去年基数升高的原因,也受到东盟整体经济表现不佳的影响。9月我国对东盟出口同比下降15.8%,降幅较上月扩大1.6个百分点,1~9月累计同比下降5.3%,降幅较1~8月扩大1.8个百分点。一方面,去年9月我国对东盟出口增速为当年峰值29.5%,高基数压降今年9月的同比增速;另一方面,东盟经济景气度恶化抑制了进口需求,9月东盟制造业PMI降至49.6%,为年内首次低于50%荣枯线。

对非洲、拉美出口降幅收窄,对俄保持增长。9月我国对非洲出口同比下降3.1%,跌幅较上月收窄2.3个百分点,1~9月累计同比增长9.1%,涨幅较1~8月回落2.6个百分点。9月对拉美出口同比下降3.7%,降幅较上月收窄4.1个百分点,1~9月累计同比下降4.%,跌幅较1~8月收窄0.7个百分点。9月我国对俄罗斯出口同比增长20.6%,涨幅较上月提高4.3个百分点,1~9月累计同比增长62.3%,涨幅较1~8月回落10.2个百分点。我国对非东盟“一带一路”国家出口正全面改善。

自美进口跌幅扩大,自欧盟进口转增,自日韩进口跌幅收窄。9月我国自美国进口同比下降12.6%,降幅较上月扩大4.7个百分点;自欧盟进口同比上升0.6%,为4月以来首次转正,与对欧盟出口改善保持一致;自日本进口同比下降13.7%,降幅较上月收窄2.8个百分点;自韩国进口同比下降14.8%,降幅较上月收窄7.1个百分点。

自东盟、非洲、拉美进口转弱,自俄罗斯进口快速增长。9月我国自东盟进口同比下降7.0%,降幅较上月扩大1.1个百分点;自非洲进口同比下降6.7%,逆转了上月转增态势;自拉美进口同比下降2.9%,上月为同比上升4.6%,从原因看主要是去年基数偏高所致。自俄罗斯进口同比增长10.8%,比上月扩大8.1个百分点。

看产品:主要出口商品“以量补价”效应突出

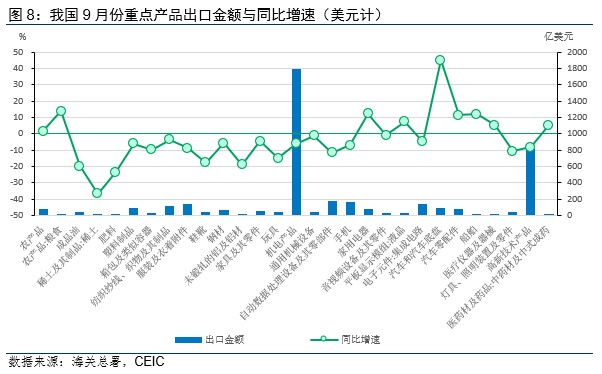

从出口产品结构看,9月份农产品出口83.3亿美元,同比上涨1.6%,为今年5月以来首次转正;机电产品出口1791亿美元,同比下降7.3%,增速降幅较上月收窄1.2个百分点;高新技术产品出口815.3亿美元,同比下降8.3%,增速降幅较上月收窄4.9个百分点。三大类产品出口边际均有明显改善,“以量补价”效应凸显,主要产品出口量持续回升,且部分产品出口表现亮眼。

价格因素持续拖累出口增速。9月全球主要工业品价格同比增速延续年初以来的回落态势,月度平均CRB综合现货指数同比下降2.8%,继续拖累出口额。除液晶、汽车和汽车底盘价格分别同比上涨6.5%、4.6%外,多数商品价格延续前期两位数降幅,稀土、肥料、钢材、箱包、鞋靴、成品油、铝及铝材、手机价格分别同比下滑30.4%、36.5%、41.8%、18.9%、20.0%、17.0%、14.8%、12%,粮食、船舶价格亦由上月同比上涨逆转为同比下降1.6%、3.3%。

“以量补价”效应支撑出口增速边际好转,消费电子增长动能恢复。尽管出口价格延续下滑,但部分产品出口量有所提高,其中,消费电子产品出口表现强劲,家用电器出口量同比增长23.0%,实现连续两月两位数增长,集成电路延续自7月份以来的转增态势,出口量同比增长4.2%,手机出口量首次逆转自2022年6月以来的下跌态势,同比增长5.6%。此外,钢材出口量受去年低基数影响猛增61.8%,粮食、肥料、箱包出口量分别同比增长15.7%、20.1%、11.2%。

汽车和船舶出口持续强劲,但边际有所放缓。9月汽车和汽车底盘出口规模同比增长45.1%,逆转了8月份的增幅下滑趋势,扩大9.9个百分点。汽车出口量价齐增,9月汽车出口量同比增长38.7%,但增幅边际放缓,明显低于1~8月平均73.2%的同比增速;价格同比增长4.6%,较今年1~7月17.9%的月均同比增速仍有差距。9月船舶出口同比增长12.0%,增幅较8月大幅回落28个百分点,主因量增价减,9月船舶价格同比下降3.3%,前值为正增长48.8%,船舶出口量同比增长15.7%,逆转了今年5月份以来的下滑趋势,表明我国船舶出口竞争力进一步增强。

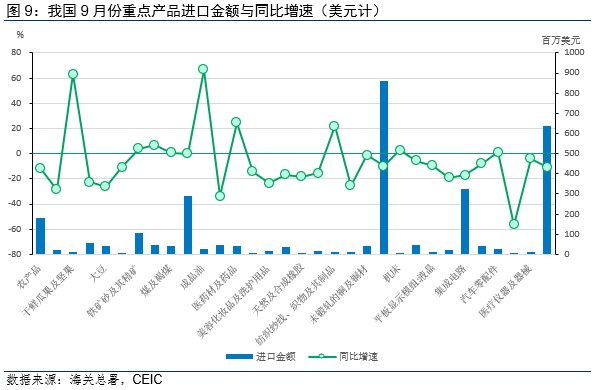

初级产品进口延续高增长,高新技术产品持续拖累进口。9月我国进口品呈现以下几大特点。一是初级产品进口量保持高增长,9月全球大宗商品价格继续下跌,进口商借价格低位扩大进口,其中,成品油、煤及褐煤、原油进口量分别同比上涨84.5%、27.5%、13.7%,此外,国内经济复苏亦有助于进口需求回升。

二是主要商品进口价格涨跌不一,但整体价格降幅小幅收窄,初级产品主导价格下降,农产品价格同比下降9.4%,能源类产品天然气、煤及褐煤、原油价格分别同比下降33.8%、21.1%、12.1%,机电产品主导价格上涨,机床、液晶价格分别同比上涨70.7%、30.4%。

三是高新技术产品进口延续负增长,受欧美高新技术封锁持续影响,9月高新技术产品同比下降10.7%,跌幅较上月扩大1.2个百分点,其中,集成电路进口下降17.0%,跌幅较上月扩大6.7个百分点。

看未来:外贸进入稳健复苏阶段

往后看,基本可以确认8月以来外贸进入稳健复苏阶段。我国进出口继续改善的因素逐步增多:一是低基数效应,受疫情影响,去年四季度我国进出口增速一度下降至两位数,低基数将显著推升今年四季度同比增速。

二是外需坚韧,我国主要贸易伙伴中,美、日、韩等发达经济体保持韧性,有望支持外需部分回暖,尽管欧盟经济下行压力大,但为防止通胀反弹或将持续扩大对我国进口。

三是内需修复,国内经济稳中向好,一系列提振内需政策出台,有利于支撑进口需求继续回升。

此外,尚需重点关注地缘政治冲突对进出口的不确定性影响,近期爆发的巴以冲突可能对中东产油国产生外溢效应,进而扰动国际大宗商品价格,预计价格因素对四季度进出口增速的影响将有所扩大。

(温彬系中国民生银行首席经济学家)

第一财经获授权转载自“民银研究”微信公众号。

美股全线回落道指跌超100点,特斯拉下挫近10%

衰退担忧冲击国际油价跌超2%。*三大股指午盘后走弱,纳指跌0.8%;*1个月期美债收益率跳水,外界关注债务上限问题;*3B家居暴跌超30%,公司卷入破产漩涡。锤子财富2023-04-21 07:45:200000调查 | 汽车经销商集团永奥被传倒闭,旗下40多家4S店,银行深夜拖车抵债

东莞寮步的广汽埃安寮步国际汽车城体验中心销售顾问杨先生报告,1月17日下午,银行工作人员到店清算车辆合格证并安排拖车,导致该店无法交付新车,导致客户投诉。锤子财富2024-01-18 14:59:270000美的海尔去年业绩创新高 新战场大幕初启

高端化、全球化、多元化是白电龙头去年业绩增速高于行业水平的主要原因。3月27日晚,美的集团(000333.SZ)和海尔智家(600690.SH)齐齐发布年报显示,它们2023年均业绩创新高,高端化、全球化、智能化是业绩增长的主要原因。在巩固白电行业龙头地位的同时,两家白电巨头在智慧楼宇等ToB业务的新战场上,竞争大幕才刚拉开。业绩创新高的背后驱动力锤子财富2024-03-28 01:25:560000出海26年 长城汽车全球化发展进入“一个长城”时代

长城汽车用长达26年的摸索与实践,走出了一条别样的全球化发展道路。从1997年简单的产品贸易出海,到如今在海外深度布局全产业链,聚焦“一个长城”(ONEGWM)并践行“生态出海”,长城汽车在海外向上发展、收获颇丰,于今年8月实现了海外月销首破3万辆的创举。这是长城汽车坚持长期主义战略在经营层面的缩影,一张GWM海外蓝图正在绘制。聚焦“一个长城”长城汽车进入海外高质量发展第四阶段锤子财富2023-09-21 15:34:160000