市值两年蒸发千亿“套牢”员工,地产下行期东方雨虹身陷收款困局

曾被资本市场称为“防水茅”的东方雨虹,最近正身处风暴。

近日,一位自称东方雨虹离职员工在股吧发帖称,当初加杠杆斥资百万买公司股票,虽然签了放弃收益的声明,但如今离职一年仍未拿回本金。对此东方雨虹董秘张蓓回应称,“李总”一定会按照持股计划协议要求履行承诺。

该消息成为“导火索”,将东方雨虹规模庞大的员工持股计划推至台前。员工持股本无碍,但是该持股计划推出两年来,东方雨虹的股价一路向下,市值距离曾经的高点蒸发千亿,该持股计划也整体浮亏超15亿,参与其中的员工可谓“亏麻”。

作为防水行业的龙头企业,东方雨虹的发展与房地产行业息息相关,创始人李卫国借城镇化浪潮白手起家,闯入福布斯富豪榜。如今面对行业波动,东方雨虹如何寻找新的发展机会?创始人又是否会为持股亏损的员工买单、走出这场风暴?

员工持股“血亏”

在建材领域,东方雨虹被称为“防水一哥”。防水材料是房屋和基建建筑必不可少的功能性材料,东方雨虹是较早入局的选手,该公司成立于1995年,2008年实现上市。

随着城镇化快速发展,防水行业市场空间攀升,东方雨虹的市占率和市值也双双提高。据中国建筑防水协会数据,截至2021年末中国规模以上防水企业839家,东方雨虹以近20%的市占率居行业首位。也正是在这年,该公司市值一度冲到1618亿元高点。

“风光无限”之际,东方雨虹的员工持股计划悄然出炉。2021年3月27日,东方雨虹首次披露《2021年员工持股计划(草案)》,计划筹集资金不超过17亿元,以“份”作为认购单位,每份份额1元,总份数不超过17亿份,计划参与对象1611人。

当年4月15日,上述持股计划在中国证券登记结算有限责任公司开立证券交易账户,证券账户名称为“富诚海富资管-北京东方雨虹防水技术股份有限公司2021年员工持股计划-富诚海富通东方雨虹员工持股单一资产管理计划”。

4月30日,东方雨虹发布进展公告,实际参与对象1411人,自筹资金部分实际缴款总额13.77亿元。同时该计划再加一倍融资杠杆,成立资管/信托产品进行管理,按照不高于1:1的比例设立优先份额和次级份额,次级份额由员工持股计划全额认购。

最终,这笔规模庞大的持股计划,累计购买东方雨虹股票4947.17万股,成交均价约55.78元/股,成交总金额27.60亿元。这其中,还包括通过大宗交易受让公司控股股东、实际控制人李卫国持有的公司股票1500万股,成交均价为53.79元/股。

本想着坐享公司收益,但员工持股计划推出后,东方雨虹的股价却朝着意想不到的方向发展。2021年下半年以来,房地产行业进入盘整期,风险逐渐暴露,相关上下游企业也受到影响,东方雨虹未能独善其身,股价自此几乎一路下滑。

截至目前,东方雨虹股价报22.79元/股,总市值仅573亿元,距离2021年高点蒸发超千亿,股价较顶峰时超60元/股早已腰斩,曾经资本市场的“防水茅”逐渐暗淡。

今年以来,东方雨虹频因股价问题受到关注。10月17日,东方雨虹董秘张蓓发布朋友圈称,公司今年以来抓住市场机会提升市占率,渠道和客户结构持续优化,高毛利的零售板块突飞猛进......股价却依然跌到接近去年10月底的低点,让人难以理解。

股价“腰斩”之下,员工持股计划也出现浮亏,按当时买入价计算,该计划所持股份股价跌幅近六成,“东方雨虹1400多名员工浮亏超15亿”相关话题受到广泛关注。

创始人“兜底补足”

员工持股出现亏损,董秘公开称创始人会“履行承诺”,背后有何约定?

按当初协议,在员工持股计划清算阶段,所有股票变现后,扣除相关费用并归还全部对外融资本息(若有),根据可分配给员工的最终金额计算出员工自有(自筹)资金年化收益率;若低于8%,李卫国对员工自有资金本金兜底补足,且提供年化利率8%的补偿。

目前,该持股计划已经过了法定锁定期,但存续期为60个月尚未结束。2022年12月22日后,资管/信托产品可根据员工持股计划的安排和当时市场的情况,决定卖出股票的时机和数量。

东方财富网数据显示,今年三季度末,该员工持股计划已出现减持,持股数量下降至3817.569万股,相较于购买时减少1129.6万股,但仍位列十大股东之中。而到11月13日,该员工持股平台已经退出10大股东之列,可谓大幅“割肉”。

此外,由于股价大幅下跌、且员工持股计划存在融资,有投资者担心相关证券账户或有被强制平仓的风险。对此东方雨虹表示,2021年员工持股计划没有被平仓,且李卫国通过部分股票质押的形式为员工持股计划提供了增信担保,不存在被强制平仓的风险,并再次称若员工最终自有资金年化收益率低于8%,由李卫国兜底补足。

东方雨虹最新公告显示,李卫国持股数量为5.71亿股,持股比例23.12%。其中,李卫国质押股数近日增加达2.52亿股,占其所持股份的53.43%。

对此中信证券认为,该员工持股计划融资部分担保充足,担保物合计价值或超10亿元,源自董事长质押增信的东方雨虹和高能环境股票、员工持股计划自筹资金所购买的公司股票,前者合计总价值为7.8亿元,后者现价总值约4.6亿元,不存在被平仓风险。

其次,剩余融资借款或仅为个位数亿元,担保物能够覆盖融资借款。该计划融资借款初始金额为13.8亿元,今年三季度出于降杠杆而减持,参考股价区间获得现金约3亿元,用于偿还融资借款,借款余额降至10亿元左右。四季度,持股计划再次减持,换来用于偿还借款的现金约3.6亿元,借款余额再降至6.4亿元以下。

值得注意的是,在员工持股计划亏损的同时,东方雨虹多位高管大幅减持,去年便有高管一次性套现4亿元,今年部分管理层也在股价相对高位减持。为提振市场信心,东方雨虹抛出回购计划,11月13日晚间,公告拟使用自有资金3亿~6亿元回购公司股票,回购价格不超过32元/股,回购用途是用于后期实施员工持股计划或者股权激励。

“防水大王”如何突围

因股价问题被推到聚光灯下的李卫国,曾经也是白手起家的行业领军人。

公开信息显示,1965年,李卫国出生于湖南省常德市桃源县,毕业于湖南农业大学的畜牧专业,毕业后在老家办了一个养猪场,创业失败后成为一名教师,又在1993年调入湖南省统计局工作。

在公职岗位上,李卫国分到一套老房子,却备受房子漏雨困扰,自此李卫国动了做防水行业的心思。在上海学习相关知识后,李卫国回到长沙成立了防水公司,半年内做了5个项目进账200万,第二年李卫国决定北上,以开拓更大的市场。

在北京,他免费为毛主席纪念堂做防水工作,随后又接到人民大会堂的防水工程,正式成立东方雨虹,在顺义区杨镇征地一万平方建厂。此后,东方雨虹拿下中央18座储备粮库防水工程、奥运23个场馆及首都机场防水的包工包料工程等。

随着公司知名度越来越高,东方雨虹与地产商的合作也越来越紧密,到2013年其前5大客户全部变成地产企业。但是,随着房地产行业发生变化,东方雨虹的业绩也受到一定影响。2022年时,该公司出现上市以来首次营收、净利双降。

与此同时,公司高额的应收账款也增加了外界担忧。2020~2022年,东方雨虹应收账款分别为61.01亿元、87.64亿元、108.79亿元;截至2023年9月,东方雨虹资产总计497.19亿元,应收账款151亿元,占比30.37%。

2023年11月8日,东方雨虹接受52家机构调研,便提到应收账款的问题。该公司称,未来会注重到账利润的考核,对于存量应收账款,会采取一系列手段加速收回;对于风险较高的客户,要求其提供足够的资产抵押;接下来会加快对现有抵押资产的变现处理。

而面对行业波动,公司未来如何调整?东方雨虹表示,明年将改善公司现金流和应收账款问题,收不回本钱的生意不做,不靠谱的客户不服务;注重考核到账利润,全面推行“我的薪酬我做主”和“平台 创客”经营管理模式,人人都是合伙人。

在业务方面,东方雨虹目前已涵盖建筑防水、民用建材、砂浆粉料、建筑涂料、节能保温、胶粘剂、管业、建筑修缮、非织造布、特种薄膜、乳液等多业务板块,提升在非房地产领域的市场占有率,大力发展零售业务,探索光伏等新能源领域增长点。

中信证券表示,东方雨虹零售、工程渠道业务快速增长,今年三季度经营性现金流改善,毛利率环比提升,但在工程业务直销转渠道的改革阶段,收入增速会阶段性受到主动去施工化、进一步收缩民企地产直销的拖累。随着两项负面影响逐渐消除、防水新规进一步实施、行业落后产能进一步出清,预计公司收入增速有望回暖。

盛夏经济|“靠天吃饭”的空调业:扭转三年销售颓势,股价飘红下仍有隐忧

在“2023年是空调业大年”的欢呼声中,并不是每个“玩家”都笑逐颜开:线上销量暴增、线下温和复苏;内销拉动较大,出口回暖滞后;县级市场旺盛,产能过剩加剧……今年夏天酷暑来袭,国内空调市场上半年反弹,扭转了过去三年的颓势。在“2023年是空调业大年”的欢呼声中,并不是每个“玩家”都笑逐颜开:线上销量暴增、线下温和复苏;内销拉动较大,出口回暖滞后;县级市场旺盛,产能过剩加剧……锤子财富2023-07-26 12:14:330000国办发文2周后,外国人在中国支付更丝滑

“划定15个重点城市,21家金融机构(包括18家重点银行、财付通、支付宝和银联)。明确在45天内要在外卡受理、移动支付、现金支付、账户服务等重点工作上取得明显成效。”境外来华人员支付便利性是当下的热门话题。0000滚动更新丨创业板指跌逾4%

沪指跌逾3%,深证成指跌3.72%,创业板指跌4.39%。14:40创业板指跌逾4%沪指跌逾3%,深证成指跌3.72%,创业板指跌4.39%。14:13深成指、创业板指双双跌逾3%深证成指跌逾3%,上证指数跌2.61%,创业板指跌3.5%。13:55沪深两市成交额连续第66个交易日突破1万亿元13:51创业板指跌幅扩大至3%锤子财富2025-01-23 23:23:240000假日经济|假期前三天国内游3.95亿人次,现场直击文旅商联动新玩法

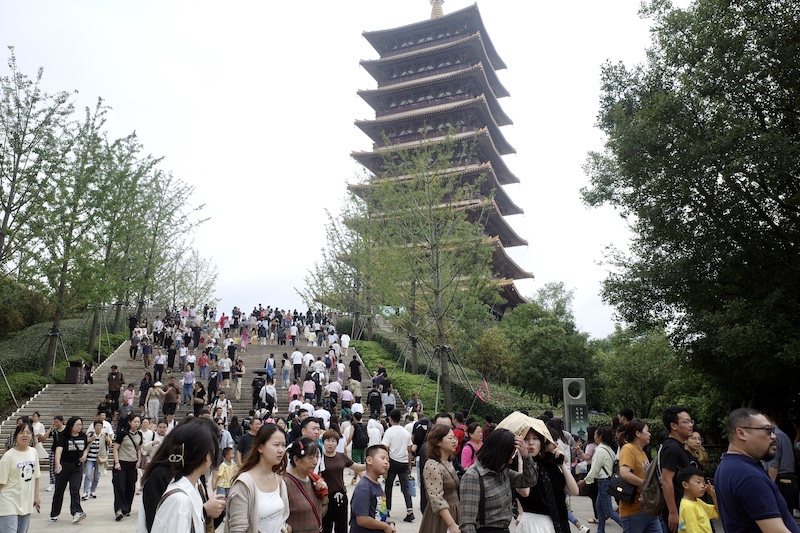

如今将文化演出、商业零售、节庆活动等融合在一起的文旅商联动新玩法成为今年中秋国庆假期的亮点。由于中秋和国庆假期相连,此次超长黄金周被业界认为有望成为最火黄金周。文化和旅游部数据中心的数据显示,假期前三天,国内旅游出游合计3.95亿人次,同比增长75.8%;实现国内旅游收入3422.4亿元,同比增长125.3%。锤子财富2023-10-03 14:29:330000安徽南部还将有持续性强降水 此次降水特点及成因分析

本次过程形成原因是冷暖空气在长江中下游一带剧烈交汇。今天,中央气象台发布了今年首个暴雨红色预警。气象部门预测,24日至27日安徽南部还将有持续性强降水,长江安徽段沿江江南暴雨,部分地区大暴雨。0000