融资类信托3年缩水近5成,房地产信托降至万亿边缘

1月4日,信托行业2023年三季度主要业务数据出炉,行业整体延续了规模回升、结构优化趋势,但转型过程中的盈利压力依然较大。

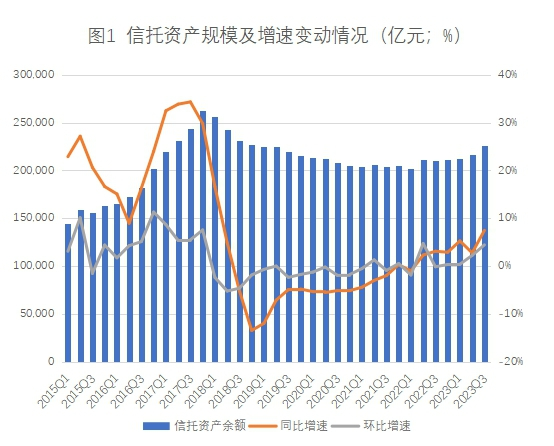

中国信托业协会数据显示,截至2023年三季度末,信托资产规模余额为22.64万亿元,连续六个季度保持正增长。结构方面,单一资金信托、融资类信托规模持续下降,资金持续向证券市场“搬家”,投向传统行业尤其房地产领域的资金规模继续回落,房地产资金信托规模降至1.02万亿元。

从业绩来看,信托公司仍处在漫长的转型阵痛期,尽管利润指标整体企稳,但核心的信托业务收入能力依然疲弱,2023年前三季度同比降幅仍接近22%,不过较上半年已收窄约10个百分点。

中国信托业协会特约研究员袁田指出,传统房地产信托业务作为信托主营业态的时代已告终结,立足“三新一高”,信托公司在有效盘活存量和稳健促进增量的平衡中,应进一步加大服务制造业的支持力度和服务模式创新,同时探索创新业务转型能够支撑盈利水平稳健增长的商业模式和服务收费模式。

规模回升、结构优化持续,融资类信托余额3年降50%

截至2023年三季度末,信托资产规模余额为22.64万亿元,较二季度末增加9580.46亿元,同比增幅7.45%,增长较上半年(同比增2.73%)明显加快。这也是2022年二季度以来,信托资产规模连续六个季度保持正增长。

因为监管环境变化和业务转型影响,信托资产规模一度从2017年12月末的26.25万亿元峰值,降至2022年3月末的20.16万亿元,直到2022年二季度开始企稳回升。

(资料来源:中国信托业协会)

信托业务结构持续优化。一方面,资金来源呈现质效增进的“二八”结构。截至2023年三季度末,集合资金信托余额、管理财产信托余额分别为12.48万亿元和6.20万亿元,占比分别为55.13%和27.38%,合计占比超过80%。相比之下,单一资金信托规模持续下降,同比下降2.84个百分点,余额减少为3.96万亿元。

另一方面,信托资产投资功能进一步增强。截至2023年三季度末,投资类信托业务规模为10.69万亿元,同比增长16%,环比增长6.43%。同期,事务管理类信托业务规模为8.70万亿元,占比38.34%,继续保持在1/3以上。而融资类信托规模下降至3.25万亿元,自2020年二季度进入下降通道算起,至此已累计减少3.2万亿元,降幅接近50%,规模占比逐步降至14.34%。

袁田表示,服务信托和融资信托“有进有退”的结构优化调整,表明信托行业向轻资本运营、重受托服务的经营模式转型成效显著。尤其投资类信托业务进入高速成长期,服务实体经济转型效果从“精准有力”向“精准有效”持续增强。

房地产信托规模降至万亿元边缘,盈利模式仍是挑战

从业绩来看,信托行业2023年前三季度利润指标已有企稳回升态势,但核心业务盈利依然承压。

2023年前三季度,信托公司合计实现经营收入651.23亿元,利润总额406.20亿元,人均利润154.87万元,利润指标同比均保持正增长,回稳至去年同期水平。

不过,从收入结构来看,主要是固有资金投资收益提供了正向贡献,核心的信托业务收入依然呈下降趋势。数据显示,2023年前三季度,行业信托业务收入规模为387.38亿元,占比59.48%,同比下降21.84%,较上半年超过33%的降幅有所收窄;投资收益达221.06亿元,占比33.95%,环比上升17.27%;利息收入余额为33.64亿元,占比6.20%,同比减少7.71亿元。

袁田指出,信托主营业务的收入能力仍有待进一步恢复提升,信托公司业务转型能够支撑盈利水平稳健增长的商业模式和服务收费模式还需持续探索创新。

业绩承压与前期规模下降、行业转型带来的业务结构调整关系密切,短期内转型业务的年化平均报酬率水平不高。

截至2023年三季度末,资金信托总规模为16.44万亿元,同比上升9.52%,环比上升4.76%。从资金投向来看,期末投向工商企业和基础产业资金信托规模分别为3.78万亿元和1.52万亿元,同比下降合计2851.18亿元,同比平均降幅约5%,合计占比32.2%;投向房地产的资金信托规模为1.02万亿元,同比下降2596.77亿元,降幅20.28%,较二季度末的约1.05万亿元又减少了278.68亿元,占比屡创新低至6.21%;相较于22.64万亿元的受托资产规模总量,占比仅为4.51%,已低至5%以下。

袁田表示,伴随信托行业转型逐步深入,传统信托业务投向工商企业和基础设施的资金规模和增速都面临挑战。“服务实体经济是金融行业的根本宗旨,也是信托行业的使命和本源。”袁田建议,立足“三新一高”,信托公司在有效盘活存量和稳健促进增量的平衡中,应该进一步加大服务制造业的支持力度和服务模式创新。

“房地产信托是信托业受宏观政策、行业监管和市场环境多重约束最明显的业务领域,近年来投向房地产的信托资金规模和占比持续下降。”袁田指出,最新数据再次表明,传统房地产信托业务作为信托主营业态的时代已告终结。

与此同时,资金信托向证券市场“搬家”的趋势还在持续,2023年三季度末,投向证券市场(含股票、基金、债券)的资金信托规模合计为5.75万亿元,合计占比34.96%,增幅持续攀升超过30%,是占比最大的信托资金投向。加上投向金融机构的资金规模(余额2.24万亿元,占比13.6%)小幅提升,信托公司投向证券市场与金融机构资金占比合计已经达到48.56%,占比近半。

融入大资管时代,强化风控依然是首要

聚焦证券投资信托的配置类型,组合投资仍是主要方式,占比进一步提升至69.54%;同期,二级市场占比26.87%,较上半年有所回落。从证券投资信托的合作方式来看,私募基金和银信合作是信托公司开展外部合作的重要渠道,合作规模分别为6415.38亿元和2.34万亿元。

袁田表示,信托公司专业化的资产配置能力正逐步增强,服务和融入大资管和大财富的合作生态也更加成熟。

另从资金信托运用方式来看,信托公司运用金融工具开展受托服务的主流方式已经从贷款信托向以交易性金融资产为代表的多元金融工具使用转化。

截至2023年三季度末,资金信托用于交易性金融资产投资占比延续三年上升趋势,占比达到58.41%,规模为9.61万亿元,同比增幅45.21%,较二季度末增加了6193.44亿元;与之相对,信托贷款规模和占比持续下降,规模降至3.33万亿元,同比减少2795.59亿元,降幅7.73%,占比降至20.28%。除此,袁田指出,信托公司也在积极探索长期股权投资、债权投资、同业存放、买入返售等多样化的金融工具运用。

展望未来,袁田认为,守稳基本盘、统筹防化风险、强化公司治理依然是首要。“房地产、地方债务、中小金融机构是金融风险防范重点领域,也是信托公司展业合作多有涉及的业务领域,需要格外防范和关注,对风险早识别、早预警、早暴露、早处置。”袁田指出。

2023年以来,信托公司股东和经营层变动频繁,超3成信托公司董监高发生变动,袁田认为,这一方面会加速信托公司战略调整,深化促进业务转型;另一方面也会对公司治理带来不确定性挑战,信托公司应当更加强化党建引领,加强三会一层建设,提升公司治理水平。

在提升信托服务实体经济质效方面,袁田认为,随着信托业务新的三分类标准实施,信托公司将在差异化监管规范下走差异化发展之路,包括探索发展家族/家庭等财富管理服务信托、提升标准化资产管理和服务能力、大力发展绿色信托,以及发展预付类资金服务信托、担保品服务信托等行政管理服务信托和风险处置服务信托等,提升行业竞争力,培育新的市场空间。

大消费新年展望 | 光伏“寒冬”下价格暂时企稳,钙钛矿产业化持续推进

最近的光伏产业充斥着产能过剩的“寒意”。步入2024年,光伏产业是否能走出产业链价格下行的行情?光伏新技术加速放量过程中还有哪些难点亟待解决?产业链价格情况和光伏技术的迭代,仍是2024年光伏产业的两大重点话题。锤子财富2024-01-19 21:16:300000我国新能源汽车保有量达1821万辆

纯电动汽车保有量1401万辆,占新能源汽车总量的76.9%。公安部10月10日发布最新统计,截至2023年9月底,全国机动车保有量达4.3亿辆,其中汽车3.3亿辆,新能源汽车1821万辆;机动车驾驶人5.2亿人,其中汽车驾驶人4.8亿人。2023年一至三季度,全国新注册登记汽车1817万辆,同比增长4.4%,一季度、二季度、三季度新注册登记汽车分别为588万辆、587万辆、642万辆。0000证监会:强化对新型腐败和隐性腐败的处置,加大对资本市场行贿行为惩治力度

要突出铲除腐败土壤条件深化反腐败治理,坚持用改革的办法加强对公权力的监督制约,进一步加强监管透明度建设,强化对新型腐败和隐性腐败的处置,加大对资本市场行贿行为惩治力度,一体推进不敢腐、不能腐、不想腐。近日,中国证监会召开党委会议,传达学习贯彻习近平总书记在二十届中央纪委三次全会上的重要讲话精神和中央纪委三次全会精神,学习《中国共产党纪律处分条例》。证监会党委书记、主席易会满主持会议并讲话。0000