贝莱德CEO芬克:美联储还将大幅加息两到三次,美国经济今年不会严重衰退

当地时间14日,全球最大资产管理公司贝莱德CEO芬克(Larry Fink)在接受访问时预计,为抵御高烧不褪的通胀,美联储还将大幅加息两到三次,区域银行在流动性危机过后,将面临更为艰难的经营环境。

同时,他称,包括《基础设施投资法案》、《芯片与科学法案》、《通胀削减法案》等多项法案获得通过和实施,提供高额补贴,令大量财政刺激涌入实体经济,因此美国经济不会在今年陷入严重衰退。

美国通胀难降温

“上述三项法案将在未来数年提供万亿美元资金,试想基础设施建设将创造多少就业机会、刺激多少商品需求。尽管一些经济领域开始走弱,但另一些部门将受惠于巨大的刺激措施,并抵消经济当中疲软的部分。”芬克预计,美国经济可能会在2024年年初步入衰退,不过也将取决于短期内的通胀走势。

芬克认为,受累于地缘政治局势,美国的通胀更具粘性,并将在更长时间居高不下,预计通胀率将维持在约4%水平。

“我们已经由全球化转向碎片化,但没人提出一个关键问题,即代价是什么,推动供应链回归将付出些什么。”芬克直言,“通胀的确有所降温,问题是能否回落至4%下方,要实现这一目标任务艰巨。”

最新数据显示,美国3月消费者物价指数(CPI)同比上涨5.0%,较前值6.0%大幅回落一个百分点,创2021年5月以来新低。不过,剔除波动性较大的食品和能源价格后,3月核心CPI同比上涨5.6%,略高于前值5.5%,仍远高于美联储2%的政策目标。

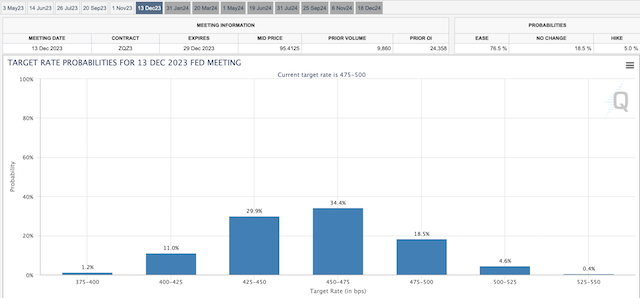

芬克预计,为抗击通胀,美联储还将加息两到三次,该预测远高于市场共识。截至第一财经记者发稿,据芝商所利率观察工具(FedWatch Tool),年底时,联邦基金利率维持或低于现水平4.75%~5.00%的概率为76.5%,其中押注年内降息25个基点至4.50%~4.75%的概率最高,为34.4%,降息50个基点的概率次之,为29.9%,仅5%的交易员认为美联储将在年内进一步加息。

美国区域银行面临经营困境

谈及近期银行业动荡时,芬克表示:“美国大型银行系统一如既往稳健,但小型区域银行存在诸多问题,令其经营更加困难。”他表示,问题之一是人们对区域银行信心缺失,导致短短几周内数千亿美元存款出逃,流入大型银行、货币市场基金、债券和交易所交易基金(ETF)。

除了信心危机,投资损失也是中型银行或地区银行面临的潜在困境。芬克解释称:“在2020年至2021年超低利率时期,一些银行积累了大量资金,如今它们必须兑付更高的存款利率,其债券投资组合也将蒙受巨额损失,这些将在公司损益表中暴露出来。”他表示,硅谷银行和签名银行皆因上述原因被迫倒闭。

未来几周,美国银行业将密集披露一季度财报,芬克关注净息差将多大程度受到事件影响,各家银行的存款流失情况,以及从美联储或联邦住房贷款银行委员会(Federal Home Loan Bank Board)获取了多少流动性。

贝莱德已于14日公布今年一季度业绩,期内营收录得42.4亿美元,同比下滑10%,净利润较去年同期减少19%至11.6亿美元,一季度资金净流入达1100亿美元,高于市场预期,截至期末时的资产管理规模重回9万亿美元上方,达9.1万亿美元,原因是债券市场反弹提振该机构固收业务。此外,银行业风暴促使客户将资金转往大型金融机构寻求避险。

研究机构DataTrek Research联合创始人科拉斯(Nicholas Colas)在近期的一份报告中表示,银行股自3月大跌以来,已远远跑输大市,3月动荡给该板块成造成的损害还未开始逆转。“虽然银行股在标普500指数当中的权重只有4%,但在最近的溃败过后,该板块没有显示出任何真正反弹的迹象,这令人担忧。”科拉斯写道。

据道琼斯市场数据(Dow Jones Market Data)的信息,自3月8日硅谷银行“爆雷”至4月13日,标普500指数累计上涨3.2%,同期,追踪标普500指数中区域银行表现的SPDR S&P Regional Banking ETF重挫25.7%。

激辩“价值VS成长”,年底反弹风格主线在哪里? | 市场观察

四季度市场风格或不同于前三季度。随着国内经济数据好转,三季报尘埃落定之后,美联储也暂停加息,市场不确定因素消除,在10月23日触及阶段低点2923.51点之后,上证指数终于开启“绝地反击”接近两周。11月6日上午继续放量上涨,成交达到6701亿元,其中上证指数上涨0.88%,报收3057.5点;创业板指上涨3.15%,报收2030.15点。0000IPO周报:龙年首周两家企业终止审核,森达电气两度闯关失利

与关联方的业务相似。2024年2月19日-2月25日当周(下同),沪、深、北三大交易所又有2家拟IPO企业宣布终止审核。包括创业板申报企业宁波博菱电器股份有限公司(下称“博菱电器”),保荐机构为安信证券;北交所申报企业福建森达电气股份有限公司(下称“森达电气”),保荐机构为兴业证券。上交所本周无企业终止审核。第一大客户被收购后,合作不确定性增加0000管涛:本次惠誉下调美债信用评级与上次标普降级有何不同︱汇海观涛

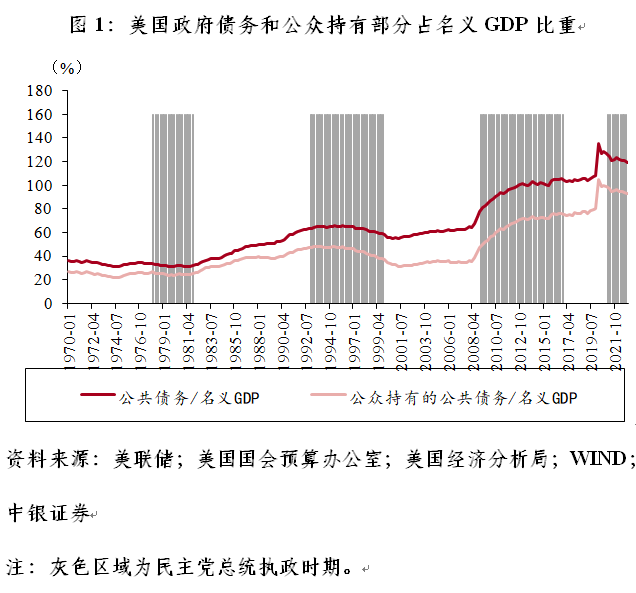

惠誉下调美债信用评级,与2011年8月5日标普下调美债信用评级既有相似也有不同。8月1日下午,国际评级机构惠誉(Fitch)宣布将美国长期外币发行人违约评级从AAA下调至AA,“负面评级观察”调整为“稳定展望”。这是美国历史上第二次信用评级遭下调。目前,国际三大评级机构中只有穆迪维持美国此前的信用评级不变。锤子财富2023-08-07 22:10:550000IMF:今年中国经济有望增长5.2%

今年亚太地区经济增速将从去年的3.8%上升至4.6%,对全球经济增长的贡献将在70%以上。5月11日,由国际货币基金组织(IMF)与中国金融四十人论坛(CF40)联合主办的最新一期《亚太地区经济展望》报告宣讲会在北京举行。0000