巧增资绕道优先权,中信收购南钢百亿股权尚存诸多变数︱网眼看法

去年10月,复星与沙钢签署《投资框架协议》,随后复星国际对外披露计划将持有的南京钢联股权出售给沙钢集团,作价不超过160亿元。今年3月,双方正式签署《股权转让协议》。孰料因中信泰富特钢集团旗下的新冶钢巧妙增资持有南钢集团,旋即通过南钢集团行使公司法规定的股东优先购买权的路径,宣告收购南京钢联60%股权。换言之,就是新冶钢不直接出面作为竞买人与沙钢竞买正面竞争,而是曲线绕道原40%小股东南钢集团的名义行使优先购买权,横刀夺爱,直接截和了沙钢集团的收购计划。

付出80亿元诚意金和10亿元借款的沙钢显然不满足于8%的年化利息收益,在复星与南钢集团方面行使优先权正式签约前后,沙钢先向上海法院起诉要求继续行使原框架投资计划中的“争取”但实际未质押成功的11%股权的最初收购约定,后又向江苏高院另案起诉,剑指中信绕开竞买走优先购买权为虚假交易,隐藏竞买真实目的,以及不符合同等条件等要害问题,准备以诉讼推动并购计划。这场收购商战展现出各方高超的商务和法律技巧,各种细节设计令人称赞,笔者学习叹服之余尝试从学术研究角度做些探讨,仅仅根据媒体披露的情况谈一谈关于法律问题的分析看法。

借道超车VS以前矛攻现盾

如果说中信泰富特钢集团新冶钢行使优先权是借道超车,沙钢诉讼则是以前矛攻现盾,即以复星以前在外滩地王案的诉讼策略这个矛,攻现在新冶钢巧用优先权路径这个堵塞沙钢收购目标的盾。

大并购交易受制于反垄断、公司法、证券法、合同法等很多法律法规限制,历来是投行、财务、法律等中介专业服务中的高端明星领域,风险节点多,复杂性强,受当事人实力和法律法规政策等多重影响,好的交易做成往往离不开天时地利人和俱全。中信泰富特钢集团这次如果直接出面按照普通竞买人身份直接与沙钢集团竞标购买,首先必须出价比沙钢更高,其次必须在优先购买权30天期限内完成近140亿元的资金筹集和内部外部审批等手续,这在流程复杂的大集团企业内部很难办到。

然而绕道现有小股东优先权路径,不仅争取到更充裕的时间筹集资金和完成内部外部各种手续时间,而且团结现有股东更是锦上添花,增加了主张有限公司兼具资合与人合双重属性的法理依据,当然这种路径前提必须现有股东愿意与你合作才行,如果小股东不止一个,每个小股东都有优先购买权,如果各自背后都站着不同的金主,还要协商或按照法律规则解决按比例行使优先权等问题。

然而无可否认的是,虽然这种绕道现有股东行使优先购买权的路径乍看起来形式上是无懈可击的,但其实际意义上毕竟还是中信泰富特钢集团作为一个交易第三方在实质性介入和竞买这个股权,今天的南钢集团与去年复星公开叫卖十几家竞价时的小股东南钢集团还是同一个法律主体,但是实际控制人早已变成中信集团,所以要不要做穿透式审查这个交易的实质是以优先权路径引进中信集团竞买南钢股份,是否侵犯沙钢集团的相关权益,是当事人一定会提质疑而且法院必须以判决书面对的法律问题。

从网络披露的这次沙钢起诉的切入点和理由,看样子很可能借鉴了复星当年打官司“戳破对手法律设计面纱”的诉讼策略,所以笔者才说如果中信泰富特钢是通过优先权路径“绕道超车”达到后发先至的目的,沙钢则可谓是“以子之矛攻子之盾”,这个“矛”是指当年复星曾经通过诉讼攻破了SOHO等企业通过间接的股权转让实质性侵犯优先购买权这个商务迷局的“矛”,这个“盾”则是沙钢现在面临的中信泰富特钢集团通过新冶钢增资南钢集团巧借优先权行使途径,截和了沙钢收购60%股权美事的这个表面上“完美合法”的“盾”。如果这次中信泰富优先权路径成功,今后任何交易大概都要重点预防这种优先权路径可能带来的巨大不确定性。

并购交易尚存在多重变数

优先权行使能不能对抗已经签订的并购协议?笔者以为,恐尚存多重变数。

虽然这次百亿股权交易涉及各方都是大企业,实力强、水平高、动作专业、表现精彩,但是奈何市场风云变幻,世事难料,在反垄断审查、司法诉讼等一一尘埃落定之前,并购交易尚存在多重变数。从媒体披露的诉讼情况的蛛丝马迹来看,当事人也确实在抓住一些关键问题实施攻防。笔者仅仅从学术研究角度根据媒体披露的公开信息结合法律规定做些分析,不一定与案件证据相吻合。

首先,优先购买权行使是否以虚假意思表示隐藏真实民事法律行为,以及是否有效,有待法院判决。

所谓虚假意思表示,是指行为人与相对人都知道自己所表示的意思并非真意,通谋作出与真意不一致的意思表示。一般来说,意思表示的瑕疵,并不会导致民事法律行为无效,往往是通过可撤销的方式进行救济。但为什么单单对双方的虚假意思表示,法律就直接规定其无效呢?因为虚假意思表示并非双方当事人的真实意思表示,与双方共同作假一样,法律会给予明确否定的回答,认定其无效,这主要是出于公共秩序考虑。

笔者分析这个案件争议焦点可能在于,中信方面通过增资南钢集团行使优先权,实际上隐藏在优先权背后的中信集团竞买南钢股权,这种增资南钢、南钢出面行使优先权的行为是各方都清楚的实际为购买南钢股权的动作,那么它是否被界定为虚假意思表示,优先权行使背后隐藏的中信增资规避直接竞买行为是否有效,依据什么法律判断,这是原告诉讼的重点和难点,也是庭审辩论双方可能出彩的看点。

其次,股东优先购买权的条件是同等条件下的优先购买权,究竟什么是同等条件预计会成为诉讼争议的焦点问题。

公司法规定有限公司股权转让,其他股东有优先购买权是指同等条件下的优先购买权。最高人民法院称,是否为“同等条件”,应当考虑转让股权的数量、价格、支付方式及期限等因素。媒体报道称今年3月中旬,复星国际董事长郭广昌在浙江商会举办的年度活动上曾公开评论过出售南钢股份一事。在复星启动出售南钢时,有超过16家企业都在短时间内提出了报价。“在出售南钢时,复星出于流动性考虑,提出需要先行向复星支付80亿元。在去年10月的宏观情况下,银行信贷收紧,只有沙钢集团能够一下子拿出80亿元。这笔钱极大缓解了复星的燃眉之急。”从媒体披露的信息来看,沙钢在短时间内不仅拿出来80亿元的诚意金,而且确实急人所急,所以这个案件中价款相同而支付时间和支付条件不同,能不能被法院认定为同等条件存在辩论空间。

因为司法解释本来就规定支付方式和期限作为考虑因素,在这个交易中当事人又确实陈述80亿元资金救了急,换句话说2022年10月的短时间迅速缴清80亿真金白银是雪中送炭,后面2023年4月的100多亿同等价款加财务成本的报价则是锦上添花,从去年10月初到今年4月初长达半年之久,有这么长时间能筹集100多亿收购资金的企业那就多了,假设两者等同视之,恐怕搞不好还会跳出来第三方甚至更多的竞买者要加价。所以媒体已经披露相关诉讼的切入点之一就是优先权的同等条件问题,竞买价格当然是个重要的考虑因素,但是这个短时间先交80亿元的条件,很可能就是决定这个案件未来走向的关键问题之一。

从南钢股份4月3日公告实际控制变更公告披露情况来看,中信方面设置了很多前置条件,这些文件本身就看得出短时间内像沙钢那样的民企灵活性拿出80亿元直接打出去似乎不太现实。从商业角度来说,时间就是金钱,从法律角度来说,对于商业或者客观上有影响的时间因素法律是认可时间因素的独特价值的,比如中秋之前的月饼、西方圣诞之前的火鸡。

再次,优先权行使有无次数限制?诉讼就算打赢也恐怕判不来人心。

笔者注意到,媒体报道沙钢曾根据南钢集团行使优先权的情况提出增加报价十亿元,如此则报价加上资金成本会成为判断南钢集团是否符合优先权同等条件的又一个必须考虑的因素,不过笔者更关注的是由此产生法律上有个需要解释的具体问题,那就是司法解释规定的30天优先权行使期限现在根据司法解释是刚性的,如果小股东每次都卡在最后一天行使,而且竞买人又像沙钢这样增加出价,那么对于后面的出价是否还要再等30天优先权期限届满小股东行使优先权?如果答案肯定,竞买人每次增加一块钱,这个游戏可以一直玩下去,如果答案否定,竞买人只需要增加一块钱报价打败优先购买权。所以这个问题没法假设,还是得看实际情况再由法院判决。

虽然诉讼案件目前走向尚难预料,但是中信泰富特钢集团之所以可以走优先权这条路径,与原来股东的邀请或者至少欢迎、配合是分不开的。这就涉及一个判决判不来南钢股份的人心问题,也是有限公司确实必须考虑资合与人合双重属性的重要问题。从我国资本市场过去多年的多次收购和反收购的重大争议案例来看,如果上市公司管理层和原来股东不欢迎,资本强行通过市场发起恶意收购的,大都结局不佳。

虽然沙钢并非资本也是实体企业,与我国资本市场上以前的资本收购本质不同,但是并购一旦被视为恶意收购触发被收购企业的抵抗反击,法院和监管不可能不考虑目标企业的长远发展毕竟还是依赖管理层和全体员工的客观实际。因为收购之后大换血导致原来企业从此一蹶不振的先例并不少见。沙钢与南钢同在一省之内互相熟悉,其若真的不愿意被收购,强扭的瓜不甜,如果条件合适,适当退出也不失为一种各方均可以体面接受的方案,从这个角度来看,这个案件的诉讼未必会走到判决,也可能各方协商和解才最终是皆大欢喜的结局。

(作者系上海段和段律师事务所律师)

京沪高速铁路股份有限公司党委委员、副总经理王勇接受纪律审查和监察调查

目前正接受中央纪委国家监委驻中国国家铁路集团有限公司纪检监察组纪律审查和山西省监察委员会监察调查。京沪高速铁路股份有限公司党委委员、副总经理王勇涉嫌严重违纪违法,目前正接受中央纪委国家监委驻中国国家铁路集团有限公司纪检监察组纪律审查和山西省监察委员会监察调查。0000喜马拉雅押注播客赛道,能挣钱吗?

范卫锋认为,播客过早去商业化,反而会起到反效果。播客赛道正在成为喜马拉雅今年的发力重点。10月18日,在一场会议上,喜马拉雅高级副总裁秦雷接受第一财经采访时表示,播客成为公司今年增长最快的一个赛道。“去年我们还不能说播客是第二大赛道,但今年播客已经是继有声故事后的最大赛道了,”秦雷表示,喜马拉雅目前播客单日播放用户近600万,“我们相信三年后播客会成为喜马拉雅第一大赛道。”锤子财富2023-10-19 23:01:050000公募基金新发市场回暖,这些增量资金正在入市

“国家队”多次出手、基金公司自购、上市公司回购等多重积极因素正在累积。步入2023年最后一个月,第一财经记者注意到,此前受A股震荡调整、基金业绩承压影响,陷入“艰难时刻”的基金发行市场近期有所回暖,增量资金正在持续涌入。锤子财富2023-12-03 20:13:150000比亚迪全资控股易安财险获批,车险市场要变天?

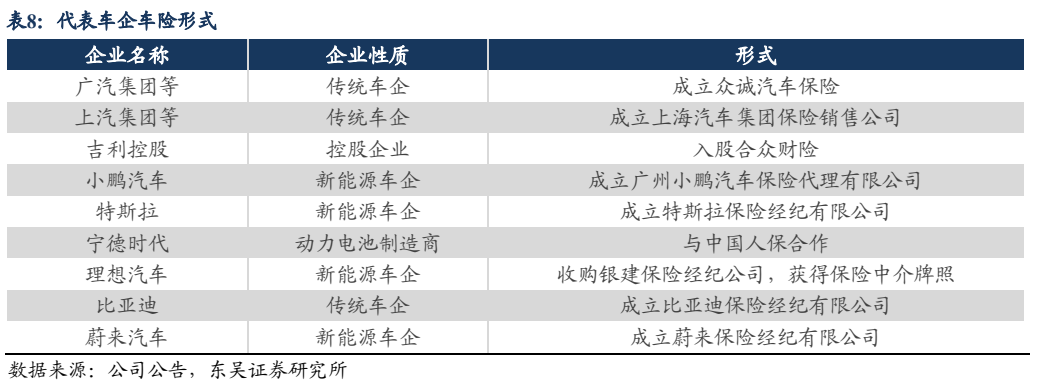

不仅仅是风险公司的处置工作完成,更是车企涉入车险领域的又一个典型案例。被银保监会接管至今3年,易安财险的风险处置最终尘埃落定。5月9日,银保监会发布批文,批准比亚迪控股子公司比亚迪汽车工业有限公司受让易安财产保险股份有限公司(下称“易安财险”)10亿股股份,持股比例100%。至此,易安财险将成为比亚迪的全资控股子公司。锤子财富2023-05-09 21:33:400000一图看懂|李云泽重磅发声 五方面启航新监管

6月8日,第十四届陆家嘴论坛在上海开幕,国家金融监督管理总局局长、论坛共同轮值主席李云泽致开幕辞并作主题演讲。锤子财富2023-06-08 13:52:560000